|

Рефератыполиграфия и этнографии москвоведению и спорту языку |

Дипломная работа: Развитие операций коммерческих банков с производными ценными бумагами на фондовом и финансовом рынках УкраиныПравила выпуска форвардных валютных контрактов в Украине:1. Первичной продажей форвардного валютного контракта считается такое соглашение купли-продажи контракта, которому не предшествует другой форвардный контракт, одной из сторон которого выступал покупатель (продавец) этого контракта, и его предмет: сумма иностранной валюты, дата поставки и осуществление платежа, которые совпадают с этим форвардным контрактом. 2. При условии первичной продажи форвардного валютного контракта подлежат заполнению такие реквизиты: - номер контракта; - место и дата заключения; - официальные названия и реквизиты сторон; - вид и сумма валюты, которая есть предметом заключения контракта; - процентные ставки и курс валюты контракта; - дать платежа и поставки валюты; - другие реквизиты, которые определяют права и ответственность сторон. 3. Изменения и дополнение к форвардному валютному контракту оформляются в письменной форме и с момента подписания есть неотъемлемой частью этого форвардного контракта. Правила оборота форвардных валютных контрактов в Украине1. Продажа (передача) обязательств по форвардному валютному контракту другим лицам осуществляется продавцом лишь при условии согласия покупателя форвардного валютного контракта, в любое время до окончания срока действия (ликвидаци) форвардного контракта. 2. Продажа (передача) обязательств по форвардному валютному контракту другим лицам может быть осуществлена покупателем без согласования с другими сторонами форвардного контракта в любое время до окончания срока действия (ликвидаци) форвардного контракта. 3. Изменения в форвардный валютный контракт вносятся покупателем или продавцом контракта в случае согласования обеих сторон контракта. 4. Разрыв соглашения по форвардному валютному контракту осуществляется при отказе от обозначенного соглашения одной из сторон и согласию другой стороны, или в случае, предусмотренному действующим законодательством Украины. 5. Претензии относительно выполнения форвардного валютного контракта могут быть предъявлены лишь эмитенту этого форвардного валютного контракта. 3.3 Операций коммерческих банков Украины с инструментами производных ценных бумаг 3.3.1 Операций коммерческих банков Украины с валютными инструментами производных ценных бумаг В соответствии с «Правилами осуществления операций на межбанковском валютном рынке Украины»[19] :1. Операции по купле-продаже безналичных иностранных валют за гривны уполномоченные банки на межбанковском валютном рынке Украины (уполномоченные финансовые учреждения) имеют право осуществлять лишь :на условиях "тод" (поставка валюты происходит сегодня), - "том" (поставка валюты происходит на следующий рабочий день) или "спот" (поставка валюты происходит на второй рабочий день со дня заключения соглашения). 2. Валютные операции с иностранными валютами I группы Классификатора на условиях "форвард" разрешается осуществлять лишь для хеджирования рисков изменения курсов иностранных валют относительно других иностранных валют, которые возникают во время выполнения клиентами-резидентами, которые являются субъектами хозяйственной деятельности, внешнеэкономических договоров в случае соблюдения таких обязательных условий: - соглашения на условиях "форвард" уполномоченные банки (уполномоченные финансовые учреждения) заключают по доверенности и за счет средств вышеупомянутых клиентов и лишь с банковскими учреждениями; - валюты соглашения являются иностранными валютами I группы Классификатора. - проведение операций с другими деривативами, базовым активом которых является иностранная валюта I группы Классификатора (ф'ючерс, опцион и т.п.), не разрешается. 3. Наряду этим, на биржевом сегменте межбанковского валютного рынка Украины отсутствует запрет на проведение операций с фьючерсными контрактами, базовым активом которых является курс или кросс-курс иностранной валюты. Расчеты по таким контрактам осуществляются в гривнах[23]. 4. Операции с фьючерсными контрактами в бухгалтерском учете отображаются по соответствующим счетам Плана счетов бухгалтерского учета банков Украины, утвержденного постановлением Правления Национального банка Украины от 21.11.97 N 388 (с изменениями)[17],[18]. а). Стоимость фьючерсного контракта на дату операции (открытие позиции на бирже) в бухгалтерском учете отображается в зависимости от цели и условий его заключения по соответствующими внебалансовыми счетами: 9351 А "Активы к получению по форвардным контрактам с целью хеджирования"; 9352 А "Активы к получению по форвардными контрактами по другим операциям"; 9361 Г "Активы к отсылке по форвардным контрактам с целью хеджирования"; 9362 Г "Активы к отсылке по форвардным контрактам по другим операциям"; 990 "Контрсчета для счетов разделов 90-95". б). Перечисление начальной маржи отображается в учете такой бухгалтерской проводкой: Дебет счетов 3541 А "Дебиторская задолженность по расчетам за ценные бумаги для банка" - в случае купли-продажи фьючерсных контрактов по решению банка; 2801 А "Дебиторская задолженность по расчетам за ценные бумаги для клиентов" - в случае купли-продажи фьючерсных контрактов по доверенности клиентов. Кредит счетов 1200 А "Корреспондентский счет в Национальном банке Украины"; 1500 А "Корреспондентские счета, которые открыты в других банках". в). Вариационная маржа отображается по балансовому счету 3810 АП "Балансирующий счет по результатам переоценки внебалансовой позиции относительно иностранной валюты и банковских металлов" в корреспонденции с такими балансовыми счетами: - 6209 АП "Результат от торговых операций с другими финансовыми инструментами" - в случае спекулятивной операции; - 3500 А "Затраты будущих периодов" или 3600 П "Доходы будущих периодов" - в случае операции хеджирования. В случае прибыли от переоценки фьючерсного контракта осуществляется такая бухгалтерская проводка: Дебет счета 3810 АП "Балансирующий счет по результатам переоценки внебалансовой позиции относительно иностранной валюты и банковских металлов"; Кредит счетов 6209 АП "Результат от торговых операций с другими финансовыми инструментами" - в случае спекулятивной операции; 3600 П "Доходы будущих периодов" - в случае операции хеджирования. В случае убытка от переоценки фьючерсного контракта осуществляется такая бухгалтерская проводка: Дебет счетов 6209 АП "Результат от торговых операций с другими финансовыми инструментами" - в случае спекулятивной операции; 3500 А "Затраты будущих периодов" - в случае операции хеджирования; Кредит счета 3810 АП "Балансирующий счет по результатам переоценки внебалансовой позиции относительно иностранной валюты и банковских металлов". г). Комиссионные, которые платятся банком в пользу биржи, отображаются в учете по соответствующим балансовым счетам группы 710 "Комиссионные затраты": 7103 А "Комиссионные затраты на операциями с ценными бумагами"; 7109 А "Другие комиссионные затраты". д). В случае закрытия открытой на бирже позиции вследствие досрочной купли-продажи фьючерсного контракта или его исполнения остатков за балансовыми счетами из учета начальной (2801, 3541) и вариационной маржи (3810) такого фьючерсного контракта, а также за внебалансовыми счетами не должно быть. е). Банки для отображения в бухгалтерском учете расчетов с биржей по операциями купли-продажи фьючерсных контрактов могут использовать как транзитные такие балансовые счета: - 3541 А "Дебиторская задолженность по расчетам за ценные бумаги для банка"; - 2801 А "Дебиторская задолженность по расчетам за ценные бумаги для клиентов"; - 3641 А "Кредиторская задолженность по расчетам за ценные бумаги для банка"; - 2901 А "Кредиторская задолженность по расчетам за ценные бумаги для клиентов". 3.3.2 РЕПО - операции коммерческих банков Украины с инструментами производных ценных бумаг Операция репо - это операция с ценными бумагами, которая относится к выпуску производной ценной бумаги(договора) и состоит из двух частей между участниками рынка (Национальным банком и банками) о продаже/купле государственных ценных бумаг на определенный срок с обязательством обратной их продажи/купли в определенный срок по обусловленной договором цене. «ПОЛОЖЕНИЕ о порядке осуществления Национальным банком Украины с банками операций репо» разработано соответственно Законам Украины "О Национальном банке Украины", "О банках и банковской деятельности", "О ценных бумагах и фондовой бирже", определяет правила проведения Национальным банком Украины(далее - Национальный банк) с банками операций по купле/продажи государственных ценных бумаг на условиях их обратной продажи/купли (операции репо). В операциях залогового межбанковского кредитования термины употребляются в таком значении: дата купли - дата осуществления операции репо, указанной в договоре, за которым государственные ценные бумаги, которые есть предметом этой операции, передаются покупателю (зачисляются на соответствующие депо-счета покупателя в депозитарии) во время их купли; дата обратной купли - дата окончания срока операции репо, на которую ценные бумаги, которые есть предметом этой операции, подлежат обратной продаже по цене обратной купли, установленной на время начала операции репо; депозитарий Национального банка(далее - депозитарий) - это структурные подразделы Национального банка, которые проводят депозитарную деятельность и могут осуществлять клиринг и расчеты по договорам относительно операций с ценными бумагами; депозитарный учет(далее - депо-учет) - учет ценных бумаг за счетами собственников (содержателей) государственных ценных бумаг у хранителей или учет за счетами в ценных бумагах, которые осуществляет депозитарий для хранителей и эмитентов; государственные ценные бумаги - это определенные законодательством долговые обязательства, которые емітуються государством в лице его уполномоченных органов и в порядке, определенному действующим законодательством Украины; "обратное" репо - это договор о продаже Национальным банком из своего портфеля государственных ценных бумаг с одновременным обязательством обратного их выкупа у банков по обусловленной цене на обусловленную дату; сообщение-подтверждение - электронный документ программного обеспечения "АРМ депо-тендер", что удостоверяет выполнение договоренности сторон относительно условий, срока и суммы осуществления операции репо; портфель государственных ценных бумаг - все виды государственных ценных бумаг, которые на правах собственности належат Национальному банку или банкам и учитываются на их депо-счетах в депозитарии; процентный доход за операциями репо - это доход, который получает покупатель государственных ценных бумаг (тот, кто предоставляет средства) в случае осуществления операции репо и что определяется как разность между ценой обратной продажи (выкупа) государственных ценных бумаг и ценой их купли; процентные затраты - это затраты продавца государственных ценных бумаг (того, кто получает кошти) в случае осуществления операции репо, которые определяются как разность между ценой обратной купли государственных ценных бумаг и ценой их продажи; "прямое" репо - это договор о купле Национальным банком государственных ценных бумаг из портфеля банка с дальнейшим обязательством этого банка выкупить эти государственные ценные бумаги по обусловленной цене на обусловленную дату; счета депо-учета(далее - депо-счета) - счета, которые используются для учета государственных ценных бумаг конкретных содержателей в депозитарии; цена купли (относительно конкретной операции репо) - это сумма средств, которая платится покупателем на дату купли за полученные от продавца государственные ценные бумаги, которые есть предметом операции репо; цена обратной купли (относительно конкретной операции репо) - это сумма средств, которая платится продавцом в день обратной купли за соответствующие государственные ценные бумаги, которые повернутые покупателем. a) Общие основы проведения операций репо1. Операции репо являются инструментом оперативного управления ликвидностью банковской системы и регулирования объемов денежной массы в обороте при осуществлении Национальным банком денежно-кредитной политики. 2. Участниками операций репо могут быть банки, которые имеют лицензию на осуществление банковских операций и письменное разрешение Национального банка на: - операции по доверенности клиентов или от своего имени; - депозитарную деятельность и деятельность из ведения реестров собственников именных ценных бумаг. Другие ограничения на участие в операциях репо не устанавливаются. 3. Национальный банк в границах определенных на соответствующий период основных монетарных показателей для регулирования ликвидности банковской системы может проводить с банками операции "прямого" и "обратного" репо на определенную сумму и на соответствующий срок. 4. Банки, которые требуют поддержки своей краткосрочной ликвидности, могут обращаться с инициативой в Национальный банк относительно осуществления операции "прямого" репо. 5. При рефинансировании банков по операции "прямого" репо ценой купли Национальным банком государственных ценных бумаг из портфеля банков есть рыночная или балансовая (в случае отсутствия активного фондового рынка) стоимость государственных ценных бумаг. 6. Цена обратной продажи Национальным банком государственных ценных бумаг зависит от суммы полученных банком средства, срока действия операции репо, ставки рефинансирования Национального банка, которое действовало в соответствующем периоде, процентных ставок за кредитами и депозитами на межбанковском рынке. 7. Доходы, полученные Национальным банком по операциям "прямого" репо, относятся в состав процентных доходов. 8. Ценой продажи Национальным банком государственных ценных бумаг с своего портфеля за операцией "обратного" репо есть рыночная или балансовая (в случае отсутствия активного фондового рынка) их стоимость. 9. Цена обратного выкупа банками государственных ценных бумаг зависит от суммы привлеченных Национальным банком средства, срока действия операции репо, процентных ставок за долговыми обязательствами (депозитными сертификатами) Национального банка. б) Порядок осуществления операций репо1. Национальный банк в зависимости от срока может осуществлять такие виды операций "прямого" и "обратного" репо: - ночное репо (срок действия один день). Процентный доход (затраты) является фиксированным на весь срок проведения операции; - открытое репо (срок операции в договоре не определяется, любая из сторон договора может требовать выполнение операции репо в любое время, но с обязательным сообщением о дате завершения действия настоящего договора). Процентный доход (затраты) не является фиксированным и пересчитывается в зависимости от того, сколько дней длится операция репо; - срочное репо (срок операции четко определенный). Процентный доход (затраты) обусловленный и есть фиксированным на время его проведения. 2. В случае достижения согласия на проведение операции репо между ее участниками заключается договор, который может содержать такие необходимые условия: - срок действия договора; - сумму купли/продажи государственных ценных бумаг; - обумовлення цены купли/продажи государственных ценных бумаг за операцией репо; - обумовлення цены обратной продажи/купли государственных ценных бумаг за операцией репо; - перечень и признаки государственных ценных бумаг за операцией репо; - обязательство продать государственные ценные бумаги с обратным выкупом может кореспондуватися с обязательством выкупить эти государственные ценные бумаги с обратной продажей; - размер и порядок установления процентного дохода (затрат); - порядок передачи государственных ценных бумаг к кредитору, в том числе в случае невыполнения заемщиком своих обязательств во время проведения операции репо; - порядок осуществления Национальным банком досрочного выкупа государственных ценных бумаг; - другие условия. 3. В договоре об осуществлении операции репо между Национальным банком и банками может предполагаться блокирование государственных ценных бумаг, которые являются предметом договора об осуществлении операции репо на соответствующих счетах депо-учета в депозитарии, соответственно нормативно-правовым актам Национального банка. 4. После подписания договора об осуществлении операции репо банк-продавец на дату продажи подает депо-распоряжение в депозитарий о блокировании государственных ценных бумаг (от даты продажи к дате обратной купли). Банк-покупатель соответственно договору пересчитывает средства банку-продавцу и одновременно направляет к депозитарию сообщения соответственно нормативно-правовым актам Национального банка. 5. После получения от депозитария справки о блокировании государственных ценных бумаг на соответствующих счетах депо-учета Департамент монетарной политики Национального банка осуществляет перечисление средств банку-заемщику. 6. По возвращении банком средств на основании депо-распоряжения и депо-сообщение депозитарий осуществляет разблокирование государственных ценных бумаг. 3.4 Стратегия и технология операций хеджирования с использованием производных финансовых инструментов 3.4.1 Фьючерсные стратегии и хеджирование с помощью фьючерсных контрактов Спрэд это стратегия, которая состоит в одновременной покупке и продаже фьючерсных контрактов. Инвестор использует ее, когда полагает, что разница между ценами контрактов в будущем должна измениться. Она призвана уловить изменение цен, вызываемое частными причинами[40]. Хеджирование это страхование от неблагоприятного изменения рыночной конъюнктуры. Недостаток хеджирования заключается в том, что оно не позволяет хеджеру воспользоваться благоприятным развитием событий. Хеджирование продажей фьючерсного контракта используют для страхования от падения цены базисного актива, хеджирование покупкой — от ее повышения. При неполном хеджировании используют коэффициент хеджирования. Он рассчитывается на основе статистических данных изменения цен рассматриваемого актива и фьючерсного контракта за предыдущие периоды времени. Временные периоды выбираются равными сроку хеджирования. Простейшими фьючерсными стратегиями являются покупка или продажа фьючерсного контракта. Инвестор может также одновременно открыть и короткую и длинную позиции по фьючерсным контрактам. Данная стратегия называется спрэд или стрэддл. Инвестор прибегает к таким действиям, когда полагает, что разница между ценами различных фьючерсных контрактов не соответствует цене доставки или обычно наблюдаемым значениям. Формирование спрэда является менее рискованной стратегией, чем открытие только длинной или короткой позиции. С помощью спрэда инвестор исключает риск потерь, связанных с общим уровнем колебания цен, и рассчитывает получить прибыль за счет ценовых отклонений, вызванных частными причинами. Различают временной, межтоварный спрэд и спрэд между рынками. Временной спрэд состоит в одновременной покупке и продаже фьючерсных контрактов на один и тот же актив с различными датами истечения. Цель стратегии — получить прибыль от изменений в соотношении цен контрактов. Различают спрэд быка и спрэд медведя. Спрэд быка предполагает длинную позицию по дальнему и короткую — по ближнему контрактам. Спрэд медведя включает короткую позицию по дальнему и длинную — по ближнему контракту. Когда инвестор формирует первую стратегию, то говорят, что он покупает спрэд, когда вторую — продает. Инвестор купит спрэд, если полагает, что величина спрэда должна возрасти; продаст спрэд. когда рассчитывает на его уменьшение. Следующая стратегия объединяет одновременно три контракта и называется спрэд бабочка. Она включает спрэд быка и спрэд медведя. у которых средний фьючерсный контракт является общим. Инвестор использует данную стратегию, когда между средним и крайними контрактами не соблюдается требуемая величина спрэда, однако неясно, в какую сторону изменятся фьючерсные цены. Межтоварный спрэд состоит в заключении фьючерсных контрактов на разные, но взаимозаменяемые товары с целью получить прибыль от изменений в соотношении цен контрактов. При фьючерсных контрактах на процентные инструменты инвестор полагает, что процентные ставки в будущем возрастут. Поэтому он продает контракт на долгосрочную облигацию и покупает контракт на краткосрочную облигацию, т. е. продает спрэд. При росте процентных ставок стоимость первого контракта упадет в большей степени чем второго и инвестор получит прибыль. Если его прогнозы окажутся неверными, он понесет убыток, однако он будет меньше, чем в случае открытия только короткой позиции по контракту на долгосрочную облигацию. Если на разных биржах обращаются фьючерсные контракты на один и тот же базисный актив, то можно создать между ними спрэд при возникновении существенной разницы во фьючерсных ценах на данных биржах. Страхование или хеджирование состоит в нейтрализации неблагоприятных изменений цены того или иного актива для инвестора, производителя или потребителя. Хеджирование способно оградить хеджера от потерь, но в то же время лишает его возможности воспользоваться благоприятным развитием конъюнктуры. Хеджирование может быть полным или неполным (частичным). Полное хеджирование целиком исключает риск потерь, частичное хеджирование осуществляет страхование только в определенных пределах. Существует хеджирование продажей и покупкой фьючерсного контракта. Хеджирование продажей контракта используется для страхования от будущего падения цены на спотовом рынке, хеджирование покупкой — от ее повышения. На практике полное хеджирование случается редко, так как сроки истечения фьючерсного контракта и осуществления спотовой сделки могут не совпадать. В результате не будет полного совпадения фьючерсной и спотовой цен, и хеджер может получить как некоторый выигрыш, так и понести убытки, хотя по величине они будут меньше, чем в случае отказа от страхования. Поэтому хеджер должен стремиться свести к минимуму время между окончанием хеджа и истечением срока фьючерсного контракта. Для хеджирования следует выбирать фьючерсный контракт, который истекает после осуществления спотовой сделки. Хеджирование с помощью ближайшего фьючерсного контракта называют спот-хеджированием. Открыв позицию по фьючерсному контракту, хеджер должен оплачивать отрицательную вариационную маржу, если конъюнктура на фьючерсном рынке будет развиваться для него не в благоприятную сторону. Чем больше времени остается до срока истечения контракта, тем больше возможный разброс колебания фьючерсной цены и соответственно отрицательная маржа. Чтобы уменьшить расходы финансирования позиции, целесообразно хеджировать риск путем последовательного заключения ряда краткосрочных фьючерсных контрактов. Например, период хеджирования составляет три месяца. Хеджер вначале откроет позицию по контракту, который истекает через месяц. Перед его окончанием он закроет позицию по данному контракту и откроет позицию по следующему месячному контракту и по его истечении переключится на третий контракт. На бирже может отсутствовать контракт на требуемый базисный актив. В таком случае для страхования выбирается контракт на родственный актив. Данная техника называется кросс-хеджированием. Страхование контрактом с тем же активом именуют прямым хеджированием. Для хеджирования своей позиции инвестор должен определить необходимое количество фьючерсных контрактов, которые требуется купить или продать. При полном хеджировании количество контрактов определяется по формуле: Количество фьючерсных контрактов = Количество единиц хеджируемого актива / количество единиц актива в одном фьючерсном контракте 3.4.2 Опционные стратегии и хеджирование с помощью опционныхконтрактов Опционные контракты заключаются как на биржевом, так и внебиржевом рынках. До 1973 г. в мировой практике существовала только внебиржевая торговля опционами. В 1973 г. образована первая опционная биржа — Чикагская Биржа Опционов. Внебиржевые контракты заключаются с помощью брокеров или дилеров. Контракты не являются стандартными. Биржевая торговля опционами организована по типу фьючерсной. Ее отличительная особенность — стороны не находятся в одинаковом положении с точки зрения контрактных обязательств. Поэтому покупатель опциона при открытии позиции уплачивает только премию. Продавец опциона обязан внести начальную маржу. При изменении текущего курса базисного актива размер маржи может меняться, чтобы обеспечить гарантии исполнения опциона со стороны продавца. При исполнении опциона расчетная палата выбирает лицо с противоположной позицией и предписывает ему осуществить действия в соответствии с контрактом. Биржевые опционы являются стандартными контрактами. Помимо прочих условий биржа также устанавливает и цену исполнения опционов. В процессе торговли согласовывается только величина премии опциона.На один и тот же базисный актив биржа может одновременно несколько опционных контрактов, которые отличаются друг от друга как ценой исполнения, так и сроками истечения. Все опционы одного вида, т. е. колл или пут, на один базисный актив называют опционным классом. Опционы одного класса с одинаковой ценой исполнения и датой истечения контракта образуют опционную серию. Одним из важных вопросов функционирования рынка опционов является вопрос определения величины премии или цены опционов. Рассмотрим основополагающие моменты данной проблематики на основе опционов на акции. 1. Стоимость американского и европейского опционов колл к моменту истечения срока действия контрактов Ответим на вопрос, сколько будет стоить опцион колл непосредственно перед истечением срока его действия. В этот момент его стоимость может принимать только два значения. Если Р < X (где: Р — цена спот акции в момент истечения опциона, X цена исполнения), то премия равна нулю, поскольку покупка такого опциона не принесет инвестору никакого выигрыша. Если Р > X, то премия составит Р — X, т. е. равна его внутренней стоимости. При нарушении данного условия возникает возможность совершить арбитражнуюоперацию. Непосредственно перед истечением срока действия контрактов цена опциона пут может принимать только два значения. Если Р ≥ X, премия равна нулю. Если Р < X, она составит X — Р. При нарушении последнего условия можно совершить арбитражную операцию. Верхняя граница премии опциона колл в любой момент времени действия контракта не должна быть больше цены спот акции, т. е. с ≤ S, где: с — премия опциона колл, S цена спот акции. При нарушении данного условия инвестор может совершить арбитражную операцию: он купит акцию и выпишет на нее опцион. Цена американского опциона пут в любой момент времени действия контракта не должна быть больше цены исполнения, т. е. ра ≤ X, где ра — цена американского опциона пут. В противном случае инвестор может получить прибыль без риска, продав опцион. К моменту истечения срока действия контракта европейский опцион пут должен стоить не больше цены исполнения. Поэтому в момент его приобретения он должен стоить меньше приведенной стоимости цены исполнения. В противном случае инвестор может получить прибыль, выписав опцион и разместив сумму премии под процент без риска на период действия контракта. Нижняя граница премии американского и европейского опционов колл на акции, по которым не выплачиваются дивиденды, составляет:

где: Т— период действия контракта, rf ставка без риска для периода Т. Если данное условие не будет исполняться и премия опциона колл окажется меньше отмеченной величины, то возникнет возможность совершения арбитражной операции. Формула (3.1) показывает переменные, от которых зависит величина премии опциона колл, а именно: премия опциона колл тем больше, чем выше спотовая цена акции (S), больше период времени до истечения контракта (T), больше ставка без риска (rf) и меньше цена исполнения (X). Премия опциона колл также зависит от величины стандартного отклонения цены акции (σ). Чем оно больше, тем больше вероятность того, что курс акции превысит цену исполнения и опцион принесет прибыль. Поэтому, чем больше σ, тем дороже опцион. Нижняя граница премии европейского опциона пут на акции, по которым не выплачивается дивиденд, равна:

При нарушении данного условия откроется возможность для совершения арбитражной операции. Нижняя грaница американского опциона пут равна:

Формула (3.3) показывает переменные, которые влияют на величину премии опциона пут. Она будет тем больше, чем больше цена исполнения (X), меньше курс акции (S), меньше ставка без риска (rf).В отношении переменной (T) можно в общем плане сказать, что чем больше времени остается до истечения контракта, тем дороже должен стоить опцион, так как, чем больше времени, тем больше вероятности, что опцион принесет прибыль. Чем больше величина стандартного отклонения цены акции, тем дороже будет стоить опцион. Главнейшая задача, которую необходимо решить инвестору – это определение цены опциона. Две наиболее известные модели определения премии опционов – это модель Блэка-Шоулза и биноминальная модель (BOPM) Кокса, Росса и Рубинштейна. Модель Блэка-Шоулза была разработна для оценки стоимости европейского опциона колл на акции, по которым не выплачиваются дивиденды. Чтобы использовать данную формулу для оценки стоимости опциона на акции, по которым выплачиваются дивиденды, в формулу были внесены некоторые изменения. Формула Блэка-Шоулза для оценки действительной стоимости опциона имеет следующий вид[40]: Vc = N(d1)Ps E/eRT * N(d2), (3.4) где: d1 = [ln(Ps/E)+(R+0,5s2)T]/sÖT (3.5) d2 = [ln(Ps/E)+(R-0,5s2)T]/sÖT = d1-sÖT (3.6) где: Vc –действительная стоимость опциона колл; Ps – текущая рыночная цена базисного актива; Е – цена исполнения опциона; R – непрерывно начисляемая ставка без риска в расчете на год; Т – время до истечения, представленное в долях в расчете на год; s - риск базисной обыкновенной акции, измеренный стандартным отклонением доходности акции, представленной как непрерывно начисляемый процент в расчете на год. Следует обратить внимание на то, что E/eRT - это дисконтированная стоимость цены исполнения на базе непрерывно начисляемого процента. Величина ln(Ps/E) – это натуральный логарифм Ps/E. N(d1) и N(d2) обозначают вероятности того, что при нормальном распределении со средней, равной 0, и стандартным отклонением, равным 1, результат будет соответственно меньше d1 и d2 . В данной формуле ставка процента R и стандартное отклонение актива s предполагаются постоянными величинами на протяжении всего времени действия опциона. Для облегчения подсчетов по данной формуле были разработаны таблицы значений N(d) для различных d. Формула Блэка-Шоулза часто применяется теми, кто пытается обнаружить ситуации, когда рыночная цена опциона серьезно отличается от его действительной цены. Опцион, который продается по существенно более низкой цене, чем полученная по формуле, является кандидатом на покупку; и наоборот, - тот, который продается по значительно более высокой цене, - кандидат на продажу. Следует отметить, что в середине 80-х годов наиболее популярным стало использование опционов для страхования портфеля (portfolio insurance). Используют опцион пут на индекс, который очень похож на портфель инвестора. С помощью опционов инвестор может также страховаться от роста или падения цены конкретного интересующего его актива. Если вкладчик хеджирует свою позицию от роста цены актива, ему следует купить опцион колл или продать опцион пут. Во втором случае инвестор страхуется только на величину премии, полученной от продажи опциона пут. 3.4.3 Использование финансовых инструментов производных ценных бумаг в деятельности АКБ «Приватбанк» в 2001 –2002 годах при регулировании валютной позиции забалансовыми операциями хеджированияДеятельность банков на валютных рынках, состощая в управлении активами и пассивами в иностранной валюте и в банковских металлах, связана с валютными рисками (одним из элементов рыночного риска), которые возникают в связи с использованием разных валют и банковских металлов во время проведения банковских операций. Валютная позиция - это соотношения требований (балансовых и внебалансовых) и обязательств (балансовых и внебалансовых) банка в каждой иностранной валюте и в каждом банковском металле. При их равенстве позиция считается закрытой, при неравенстве - открытой. Открытая позиция является короткой, если объем обязательств по валюте и банковским металлам превышает объем требований, и длинной, если объем требований по валюте и банковскими металлам превышает объем обязательств[11]. При этом длинная открытая валютная позиция при расчете отмечается с знаком плюс, а короткая открытая валютная позиция - с знаком минус. С целью уменьшения валютного риска в деятельности банков Национальный банк устанавливает норматив риска общей открытой (длинной/ короткой) валютной позиции банка (Н13), в том числе ограничивается риск общей длинной открытой валютной позиции банка (Н13-1) и риск общей короткой открытой валютной позиции банка (Н13-2). Норматив риска общей открытой (длинной/короткой) валютной позиции банка (Н13) определяется как соотношение общей величины открытой валютной позиции банка по всем иностранным валютам и банковским металлам в гривневом эквиваленте к регулятивному капиталу банка. Величина общей открытой валютной позиции банка определяется как сумма абсолютных величин всех длинных и коротких открытых валютных позиций в гривневом эквиваленте (без учета знака) по всем иностранным валютам и по всем банковским металлам. Нормативное значение общей открытой валютной позиции банка (Н13) может быть не большее чем 35 процентов. При этом устанавливается ограничение риска в отдельности для длинной открытой валютной позиции и короткой открытой валютной позиции банка: - общая длинная открытая валютная позиция (Н13-1) может быть не большее чем 30 процентов; - общая короткая открытая валютная позиция (Н13-2) может быть не большее чем 5 процентов. Норматив риска общей открытой (длинной/короткой) валютной позиции рассчитывается по формуле[12]:

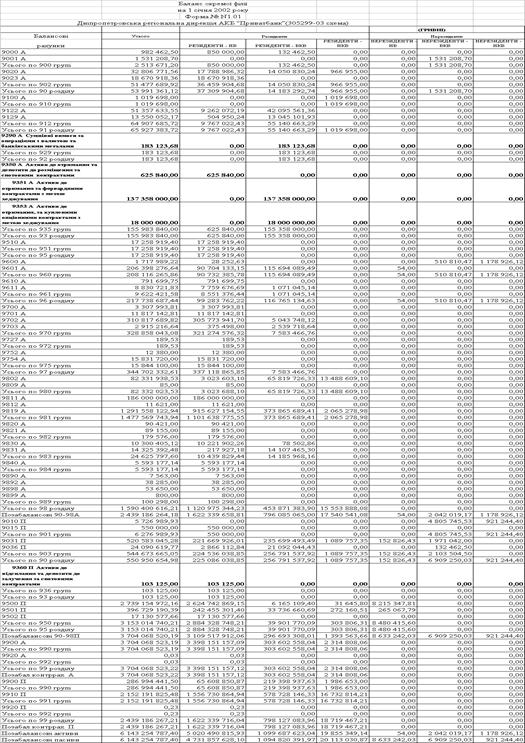

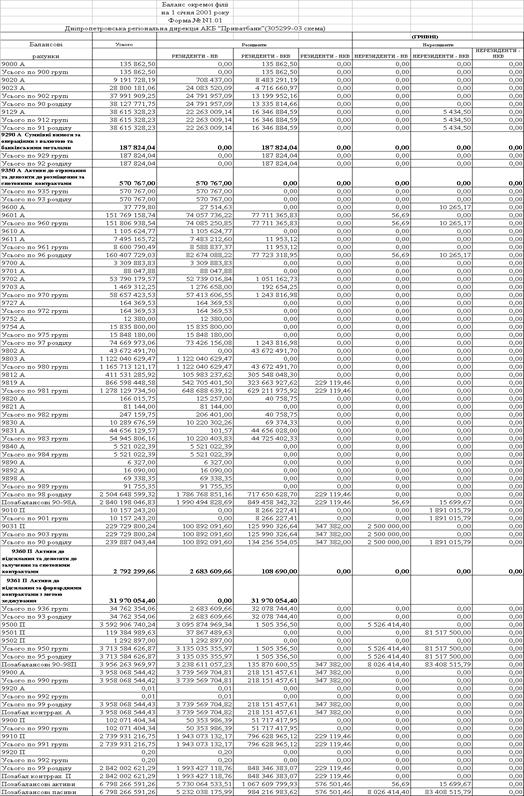

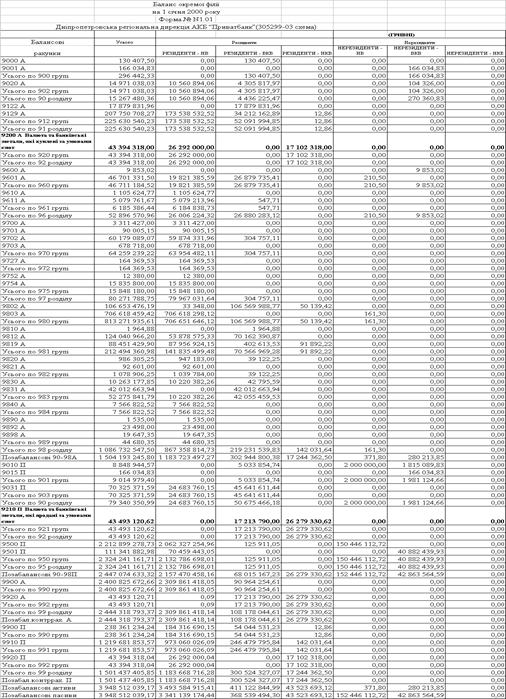

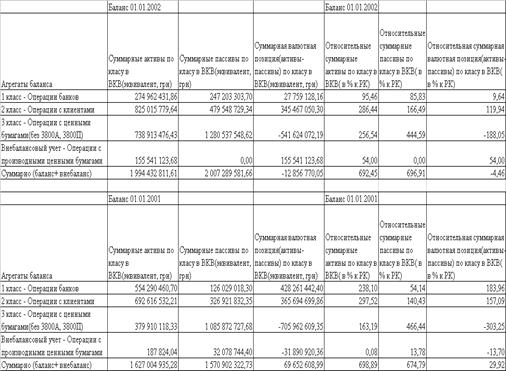

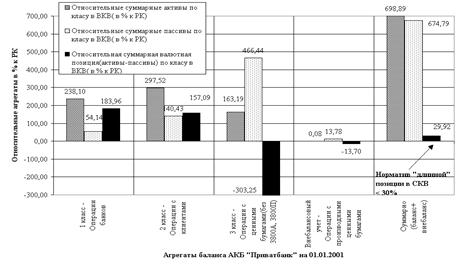

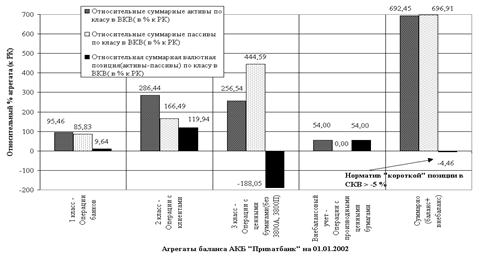

(3.7) где ВП - общая открытая валютная позиция за балансовыми и внебалансовыми активами и обязательствами банка по всем иностранным валютам в гривневом эквиваленте (расчет проводится за отчетную дату), которая определяется как сумма абсолютных величин всех длинных и коротких открытых валютных позиций в гривневом эквиваленте в отдельности по каждой иностранной валюте (без учета знака) по всем иностранным валютам: ВП= ВПз –ВПа, (3.8) где ВПа - балансовые и внебалансовые активы. В формуле (3.8) учитываются счета внебалансовых активов – следующих финансовых инструментов, включая производные ценные бумаги [17]: 9200 А Валюта и банковские металлы, которые куплены по условиям спот 9201 А Валюта и банковские металлы, которые куплены по форвардным контрактам с целью хеджирования 9203 А Валюта и банковские металлы к получению, по купленным опционным контрактам с целью хеджирования 9204 А Валюта и банковские металлы к получению, по другим опционным контрактам 9351 А Активы к получению по форвардным контрактам с целью хеджиро вания 9353 А Активы к получению, по купленным опционным контрактам с целью хеджирования ВПз -балансовые и внебалансовые обязательства . В формуле (3.8) учитываются счета внебалансовых пассивов – следующих финансовых инструментов, включая производные ценные бумаги : 9211 П Валюта и банковские металлы, которые проданы по форвардным контрактам с целью хеджирования 9213 П Валюта и банковские металлы к отсылке, по купленным опционным контрактам с целью хеджирования 9214 П Валюта и банковские металлы к отсылке, по другим опционным контрактам 9361 П Активы к отсылке по форвардным контрактам с целью хеджирования 9363 П Активы к отсылке по купленным опционным контрактам с целью хеджирования РК - регулятивный капитал банка[1],[2]. В табл.3.1- 3.2 представлены результаты расчетов агрегатов валютной позиции АКБ «Приватбанк» по вышеприведенным формулам с использованием исходных данных детальных балансов формы N1.01 – Приложение А. На рис.3.1 – 3.2 представлена структура формирования валютной позиции и использование операций с производными ценными бумагами на внебалансовых счетах для хеджирования и приведения к нормативам завышенной «короткой» и «длинной» валютных позиций банка.

Таблица 3. 1 – Расчеты агрегатов валютной позиции АКБ «Приватбанка»

Таблица 3.2- Анализ использования АКБ «Приватбанком» инструмента производных ценных бумаг в 2001 году для при ведения валютной позиции банка в нормативные пределы

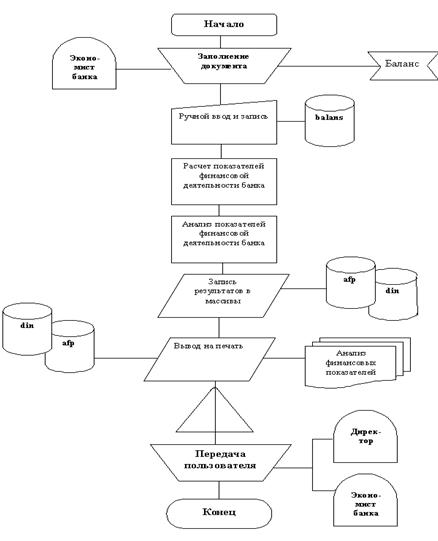

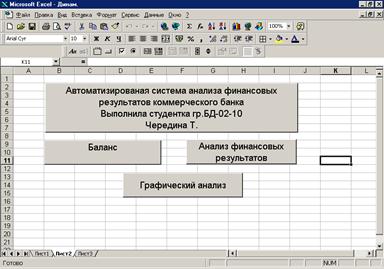

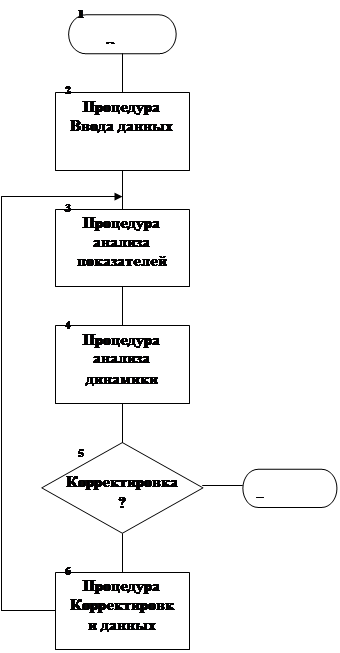

Рис.3.2 Анализ использования АКБ «Приватбанком» инструмента производных ценных бумаг в 2002 году для приведения валютной позиции банка в нормативные пределы 4 ПРОГРАММНО-ИНФОРМАЦИОННАЯ ЧАСТЬ. 4.1 Постановка задачи Постановка задачи выполнена в соответствии с ГОСТ 24. 204-80 и РД 50-34-698-90. Наименование задачи: Разработка автоматизированной системы анализа финансовых результатов коммерческого банка. Назначение задачи: обеспечить руководство коммерческого банка, экономистов и финансистов необходимой информацией для анализа финансовых результатов и принятия правильных и рациональных управленческих решений. Цель решения задачи: - снизить трудоёмкость обработки информации по сравнению с ручной обработкой; - повысить оперативность и качество принимаемых решений; - проведение анализа финансовых результатов банка. Организационно-экономической сущностью задачи является формирование исходных данных, проведение компьютерного расчёта, формирование промежуточных таблиц и выходного документа для анализа финансовых результатов банка. При решении задачи предусмотрена реализация следующих функций: - ввод исходных данных для расчёта показателей; - просмотр информации при решении задачи; - корректировка информации при необходимости; - вывод промежуточных и окончательных расчётов для визуального контроля; - вывод результатов на печать по соответствующей форме; - сохранение результатов решения задачи в базе данных. Схема технологического процесса обработки информации представлена на рисунке 4.1.

Рисунок 4.1 Схема технологического процесса обработки информации 4.2 Информационное обеспечение Информационное обеспечение состоит из следующих видов документов: входных, справочных, диалоговых и результативных. Решение задачи предполагает формирование следующих выходных документов: «Анализ финансовых показателей банка». Идентификатор документа: AFP. Форма представления: файл на ЖМД, машинограмма. «Динамические характеристики баланса». Идентификатор документа: DIN. Форма представления: файл на ЖМД, машинограмма. Для расчёта показателей выходного документа и других промежуточных данных используется исходная информация, содержащаяся в документе «Баланс», идентификатор: BALANS. Форма представления: файл на ЖМД, ручной документ. Диалоговая информация предназначена для организации удобного взаимодействия пользователя с программным обеспечением. Для этого разработана специальная диалоговая оболочка, которая позволяет в режиме “меню” выбирать направления разных ветвей алгоритма. Диалоговая информация предоставлена в виде диалогового окна “Главное меню”, в котором каждой ветви алгоритма соответствует кнопка с надписью. Внешний вид диалогового окна приведен на рис. 4.2.

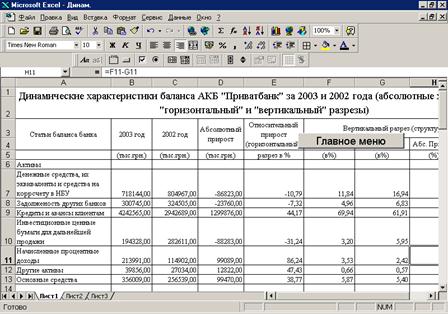

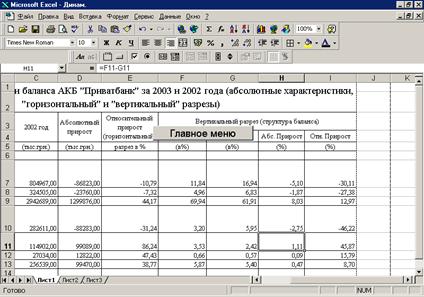

Рисунок 4.2 Главное меню системы Задача решается на компьютере экономиста банка. Функции экономиста-пользователя заключается в обеспечении ввода, просмотра, визуального контроля промежуточных и окончательных результатов, корректировки данных при необходимости анализа результатов после решения задачи. Функции компьютера: запись-перезапись данных, формирование файлов и баз данных, автоматический расчёт показателей, вывод на печать выходных и промежуточных таблиц, промежуточный контроль достоверности обработки данных. Разработанная система анализа финансовых результатов коммерческого банка реализована средствами пакета Excel 97. Реализация программного обеспечения средствами табличного процессора Excel позволяет наглядно проиллюстрировать все информационное обеспечение, быстро и удобно корректировать необходимые данные, защищать их от несанкционированного доступа. Исходные данные сведены в таблице на рисунке 4.3.

Рисунок 4.3 Исходные данные Выходная информация отображает результаты работы программного обеспечения, содержит данные результатов анализа финансовых показателей коммерческого банка в табличной форме. Форма результативной информации приведенные на рис. 4.4.

Рисунок 4.4 Анализ финансовых результатов коммерческого банка 4.3 Программное обеспечение Общая блок – схема алгоритма разработанной автоматизированной системы представлена на рис. 4.5. Для реализации программы предлагается использовать MS Excel 97. Идея электронной таблицы, с одной стороны, простая и прозрачная, а с другой - чрезвычайно плодотворная для реализации автоматизированных систем в экономике. Таблица в MS Excel - это большое множество элементарных ячеек, любая из которых принадлежит некоторому столбцу и строке одновременно. Формально любой экономический документ также является таблицей. Но в отличие от обычного документа в ячейке Excel может сохраняться не только значение того ли другого показателя, но и формула его расчета. Если при этом учесть, что работа в Excel довольно простая, то можно сделать вывод о том, что для создания программного обеспечения идея электронных таблиц является довольно эффективной. Для создания приложения пользователя могут использоваться макросы и модули.

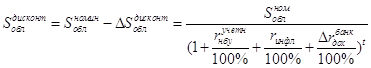

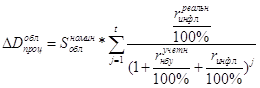

Рисунок 4.5 Общая блок-схема алгоритмаВажной предпосылкой повышения достоверности, оперативности, а значит и эффективности анализа является использование вычислительной техники и информационной технологии. Использование компьютерных технологий для анализа финансовых результатов коммерческого банка обеспечит информационно - аналитическую поддержку принятия управленческих решений. 5 ПРОЕКТНАЯ ЧАСТЬ. ПРОГНОЗ ЭФФЕКТИВНОСТИ РАСШИРЕНИЯ ОПЕРАЦИЙ С ФИНАНСОВЫМИ ИНСТРУМЕНТАМИ ПРОИЗВОДНЫХ ЦЕННЫХ БУМАГ 5.1 Эффективность расширения РЕПО-операций с облигациями НДС 2004 - 2009 годов В декабре 2003 года Постановлением Кабмина Украины решено погасить бюджетную задолженность на сумму по возмещению НДС субъектам предпринимательской деятельности(СПД) государственными процентными облигациями с погашением через 5 лет. Поскольку СПД сегодня нуждаются в реальных средствах, в дипломном проекте проанализирована эффективность использования облигаций НДС коммерческими банками при 3-х этапной долгосрочной финансовой комбинации с использованием производных ценных бумаг РЕПО-контрактов(операций обратного выкупа собственных ценных бумаг, заложенных до момента погашения под заемные кредитные ресурсы) : 1 этап – дисконтное приобретение облигаций НДС у СПД; 2 этап - получение в Национальном банке и на межбанковском рынке краткосрочных и долгосрочных ресурсов при РЕПО-контрактах с облигациями НДС (операции с производными ценными бумагами); 3 этап – кредитование СПД за счет ресурсов, полученных при операциях по РЕПО-контрактам с облигациями НДС, и получение прибыли для покрытия затрат на всех этапах комбинации ; Облигации НДС – это государственные ценные бумаги казначейства Украины, эмитированные в 2004 году на сумму более 1 млрд.грн. для частичного погашения долга государства по возмещению предприятиям налога на добавленную стоимость за экспортированную продукцию. Облигации – процентные, алгоритм выплаты процентов зависит от уровня официальной инфляции в Украине, погашение облигаций по номиналу – через 5 лет. Поскольку получившие вместо необходимых денежных оборотных средств облигации предприятия нуждаются в деньгах сегодня, а не через 5 лет, возникает спрос на покупку банками облигаций с дисконтом. Поскольку в этой операции уже сегодня банки затрачивают денежные средства, то расчет коммерчески выгодного уровня дисконта осуществляется по формуле дисконтированной стоимости «пренумерандо» при приведении всех будущих денежных потоков к моменту времени t=0 (2004 год) [ 27]:

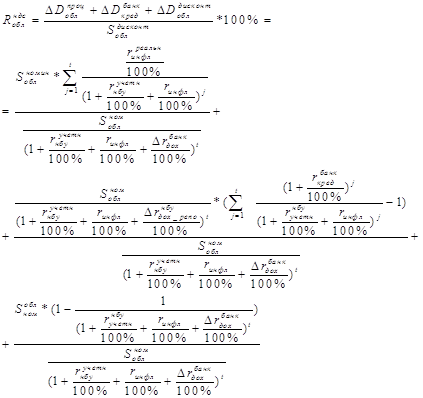

где – t- количество интервалов времени начисления ставок(в годах) –

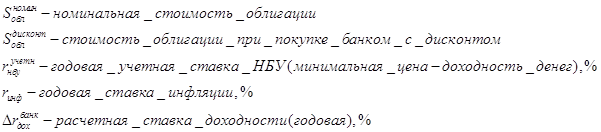

Формула (5.1) показывает уровень цены приобретения банком облигации НДС, которая соответствует через 3 года при погашении облигации по номиналу эквивалентной доходности вложенной в покупку облигации суммы при ее вложении в альтернативные финансовые инструменты. Поскольку облигации ПОВД процентные, то возможно по ним будут выплачены проценты по реальным ( не прогнозным) ставкам инфляции, что дает дополнительную дисконтированную доходность облигации, рассчитываемую по формуле : где –

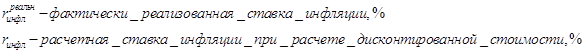

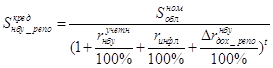

Банк, затративший средства на покупку облигаций, также не может ожидать 5 лет погашения их по номиналу, поскольку затрачены заемные оборотные средства, имеющие более краткий срок возврата, чем получение средств по дол-госрочным облигациям. Поэтому для банков целесообразно воспользоваться инструментом производной ценной бумаги - РЕПО-контрактом, т.е. получением рефинансирования от Национального банка Украины под контракт с залогом облигаций и их обязательным выкупом[38]. Сумма рефинансирования, ко-торую предоставляет Национальный банк на каждую облигацию НДС с учетом риска непогашения РЕПО-контракта и своей доходности от рефинансирования, рассчитывается по формуле , аналогичной формуле (5.1) :

где :

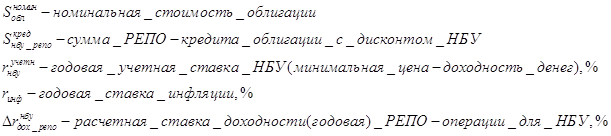

Полученные в результате операции РЕПО средства рефинансирования используются банком для прямого кредитования клиентов. Дисконтированная доходность прямого кредитования рассчитывается по формуле ( в расчете на кредитную сумму от одной облигации) :

где :

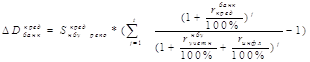

Для расчета общей доходности – объединим все 3 этапа. Суммарная доходность всех 3 этапов финансовой операции банка с облигациями НДС выражается расчетной рентабельностью вложенных средств на покупку НДС – облигаций по формуле :

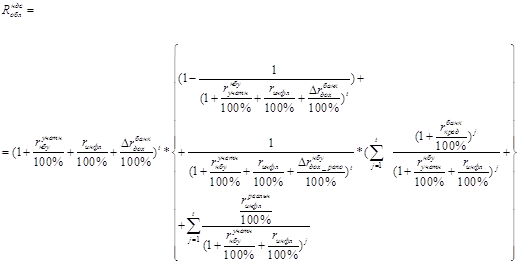

После преобразований выражения (5.5) получаем формулу для оценки рентабельности 3 этапов финансовой операции с облигациями НДС, имеющую 6 варьируемых переменных, которые регулируют выходной параметр эффективности – дисконтированную «пренумерандо» - рентабельность финансовых затрат банка .

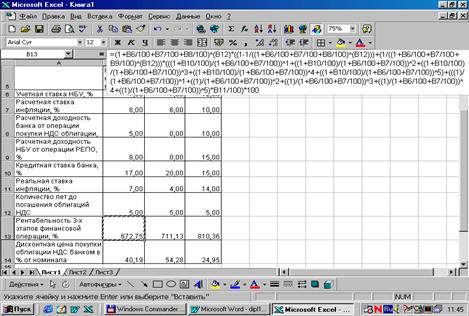

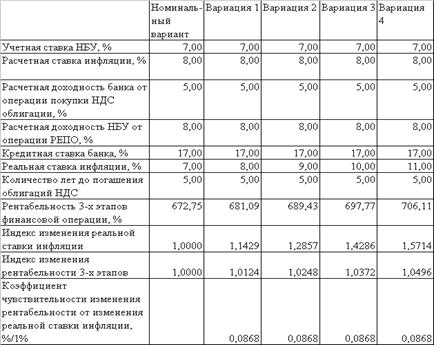

(5.6) В табл. 5.1 приведена граф-копия программы в таблице EXCEL-2000 алгоритма вычисления рентабельности по формуле (5.6). Таблица 5.1 – Построение алгоритма расчета формулы (5.6) в EXCEL-2000

В табл. 5.2 приведены результаты расчетов при варьировании переменными по номинальному, оптимистическому и пессимистическому вариантам. Таблица 5.2 – Результаты расчетов вариантов эффективности 3-х этапной финансовой схемы с РЕПО элементом (производная ЦБ)

Анализ данных, приведенных в табл.5.2, показывает, что введение операций с РЕПО- контрактами повышает рентабельность простой операции дисконтного учета облигаций НДС с 140 400 % до 440 – 810 %, т.е. не менее чем в 2 раза. 5.2 Оценка риска РЕПО-операций с облигациями НДС 2004 – 2009 при вероятном изменении рыночных условий модели операций Для оценки уровня риска изменения условий РЕПО- операции на изменение суммарного уровня рентабельности 3-х этапной операции, воспользовавшись программой расчета, изложенной в разделе 5.1 проведем оценочные расчеты частных показателей чувствительности финансовой операции к изменению основных параметров РЕПО-операции (уравнение 5.3): - уровень доходности РЕПО-операции , запланированный НБУ при рефинансировании ; - уровень учетной ставки НБУ; - уровень реальной инфляции относительно расчетной номинальной ставки инфляции; Результаты расчетов представлены в табл. 5.3 – 5.5.

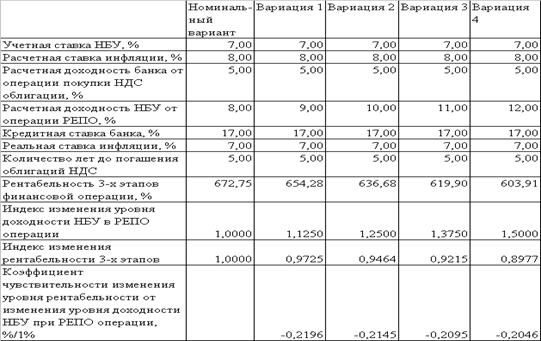

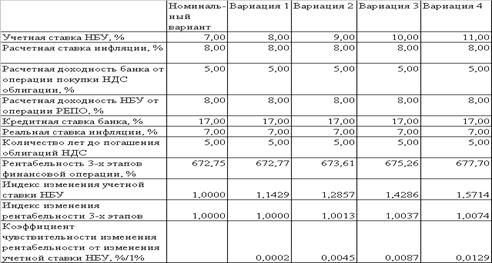

Таблица 5.3 – Расчет чувствительности рентабельности к изменению уровня доходности НБУ в РЕПО-операции

Таблица 5.5 – Расчет чувствительности рентабельности к изменению уровня

Как показывают результаты проведенных расчетов уровень чувствительности изменения суммарной рентабельности финансовой операции за счет измения параметров только одного из ее элементов (РЕПО- операции) составляет : - по доходности НБУ в операции РЕПО – отрицательное значение = (-0,2) – (-0,21)% / на 1 % роста расчетного уровня доходности; - по учетной ставке НБУ – положительное значение = (+0,013) – (+0,02) % / на 1 % роста расчтеной учетной ставки; - по уровню реальной ставки инфляции относительно расчетной – положительное значение = (+0,08) %/ на 1 % роста уровня расчетного уровня инфляции; Таким образом, основной риск потери рентабельности 3-х этапов финансовой операции за счет изменения параметров РЕПО-операции возникает за счет увеличения ставки доходности РЕПО-операции, закладываемой НБУ при рефинансировании под облигации. В соответствии с данными табл.5.3 возможное изменение уровня доходности НБУ при РЕПО – операции на +50%, приведет к падению общей рентабельности финансовой операции на – 10,2%, т.е. в механизме операции заложены элементы иммунизации доходности к внешним возмущениям с передаточным числом иммунизатора 1 : 5. При уровне рентабельности 3-х этапной операции на уровне 440%(табл.5.2) риски операции РЕПО являются рисками второго уровня важности. ВЫВОДЫ Анализ, проведенный в настоящей дипломной работе, показал, что законодательная база Украины позволяет проводить на фондовом рынке Украины операции как с основными видами ценных бумаг, так и с производными ценных бумаг. В то же время, законодательные акты Национального банка Украины запрещают использование на валютном финансовом рынке Украины операций банка с производными валютных ценных бумаг (валютными контрактами). Производные ценные бумаги на фондовом рынке Украины представлены (торговля на ПФТС) : - опционами на акции; - депозитными расписками АДР – акций украинских эмитентов для европейских инвесторов (всвязи с отсутствием листинга акций украинских эмитентов на западноевропейских фондовых биржах) представлены производными ценных бумаг предприятий «Центроэнерго», «Днепроэнерго», «Нижнеднепровский трубопрокатный завод», концерн «Стирол», «Укрнефть». Объем торгов опционами ОАО "Укртелеком" и ООО "ТТК" составил в 2002 году 63,38 млн. грн. (1,09 % от общего объема торгов и 638,64 % уровня 2001 года). В 2003 году в структуре общего объема торгов ценными бумагами на ПФТС доля опционной торговли нарастала, что свидетельствует об активном внедрении технологии работы с производными ценными бумагами в Украине :- 5,22% от общего объема торгов в сентябре 2003 года; - 17, 26% от общего объема торгов в ноябре 2003 года; Проведенные в дипломной работе исследования состояния и перспектив использования производных ценных бумаг коммерческими банками Украины показали : - в течение последних 3-х лет операции банков с валютными инструментами производных ценных бумаг (форварды, фьючерсы, опционы) на внутреннем межбанковском валютном рынке были запрещены; - операции банков на международном фондовом рынке с валютными инструментами производных ценных бумаг ( при наличии лицензии НБУ) использовались только в виде форвардных и опционных контрактов на некоторые виды ценных бумаг ( в основном валютных процентных евробондов и американских депозитных расписок) с целью хеджирования «длинной» или «короткой» ограниченной допустимым риском валютной позиции банка; - на сегодня участие банков на рынке фондовых и валютных деривативов в Украине не сформировано. Можно сказать даже больше – его практически нет. Однако можно высказать ожидание, что в ближайшем будущем ситуация изменится на лучше. Эти ожидания связаны, главным образом, с возможным принятием Закона Украины «Про производные ценные бумаги», проект которого находится на рассмотрении в Верховной Раде. Рассмотренный в дипломной работе наибольший в Украине коммерческий банк АКБ “Приватбанк”(г.Днепропетровск) на рынке ценных бумаг проводит следующие операции : - эмиссию депозитных сертификатов; - предоставление вексельных услуг - операции с корпоративными ценными бумагами- операции с государственными ценными бумагами - депозитарные услуги - услуги регистратора На рынке производных ценных бумаг АКБ «Приватбанк» в рамках законодательных ограничений проводит внебалансовые операции хеджирования , так, например, исследования в дипломном проекте показали: - в 2001 году внебалансовое форвардное хеджирование (форвардные контракты на продажу валютных активов) позволило привести балансовую «длинную» открытую валютную позицию 43,2% в нормативную зону 29,92 % (норма «длинной» валютной позиции – не более 30%); - в 2002 году внебалансовое форвардное и опционное хеджирование на международных фондовых рынках (покупка форвардно-опционных контрактов на поставку валютных активов) позволило привести балансовую «короткую» открытую валютную позицию 58,7% в нормативную зону 4,73 % (норма по «короткой» валютной позиции – не более 5%); Как показали “горизонтальный и “вертикальный” анализы динамики статей баланса и отчета о финансовых результатах АКБ “Приватбанк” за 2001 и 2002 года, а также отчетный баланс банка за 31.12.2003 года : - в 2002 году банк получил прибыль + 12,35 млн.грн. от перепроджи инвестиционных ценных бумаг в сравнении с убытком – 4,1 млн.грн. в 2001 году, при этом доля прибыли оп ЦБ в 2002 году составляет 2,13 % от общей суммы полученного операционного дохода; - в 2002 году банк на 31% снизил вложения в инвестиционные ценные бумаги на перепродажу с 282, 61 млн.грн. до 194,33 млн.грн., что соответствует снижению доли вложения в ценные бумаги в активах банка с 5,95% до 3,2%; - общий результат операций с ценными бумагами в предыдущих 2000 и 2001 годах – убыток в значительных размерах (от – 41 млн.грн до – 107 млн.грн.), что соответственно привело к перемещению активов банка в другие сферы; Сравнительный анализ структур активов и пассивов АКБ “Приватбанк” и общей банковской системы Украины (157 банков) показал, что операции с ценными бумагами в АКБ”Приватбанк составляют более низкую структурную долю, чем в других банках : - собственные ценные бумаги в обязательствах занимают в 2002 годудолю в 0,3% (депозитные сертификаты и собственные облигации) по сравнении с долей 1,38% в среднем по банковской системе Украины; - вложения в ценные бумаги в активах банка занимают в 2002 году долю в 2,28% ( при этом практически банк вышел из рынка государственных ценных бумаг) по сравнению с 6,49% долей в среднем по банковской системе Украины; - в 2003 году доля вложений банка в ценные бумаги снизилась до 2,02% от общей суммы активов банка, что подтверждает тенденции 2002 года по снижению использования ценных бумаг других эмитентов; - в тоже время ресурсы банка за счет эмиссии собственных ценных бумаг (включая эмиссию валютных еврооблигаций) возросли в 2003 году до 5,15% от общей валюты баланса банка, что указывает на новое направление работы банка на рынке ценных бумаг получение долгосрочных инвестиций за счет эмиссии собственных ценных бумаг. Таким образом, фондовые операции банков на рынке капиталов в Украине в сегодняшнее время находятся на начальном этапе развития и характеризуются , в основном, развитием операций по размещению ценных бумаг собственной эмиссии, что позволяет использовать в перспективе механизмы производных ценных бумаг – опционы и АДР, а также минимальным спросом на вторичном рынке на ценные бумаги с нефиксированной прибылью (акции) и недостаточным количеством основных ценных корпоративных бумаг – облигаций с прогнозируемыми прибылями. Рынок государственных ценных бумаг после “дефолта” 1998 года в Украине практически используется банками только для операций «репо» по кредитной поддержке со стороны Национального банка Украины. В дипломном проекте проанализирована эффективность использования облигаций НДС коммерческими банками при 3-х этапной долгосрочной финансовой комбинации с использованием производных ценных бумаг – РЕПО-контрактов(операций обратного выкупа собственных ценных бумаг, заложенных до момента погашения под заемные кредитные ресурсы): 1 этап – дисконтное приобретение облигаций НДС у СПД; 2 этап - получение в Национальном банке и на межбанковском рынке краткосрочных и долгосрочных ресурсов при РЕПО-контрактах с облигациями НДС (операции с производными ценными бумагами); 3 этап – кредитование СПД за счет ресурсов, полученных при операциях по РЕПО-контрактам с облигациями НДС, и получение прибыли для покрытия затрат на всех этапах комбинации ; В дипломном проекте разработаны экономико-математические модели всех этапов финансовой комбинации, а на основании полученных корреляционных коэффициентов управления доходностью операций рассчитаны : - вероятная номинальная доходность долгосрочной операции с облигациями НДС при РЕПО контрактах ресурсного возмещения инвестированных средств; - риски от операции с облигациями НДС. Анализ расчетов показывает, что введение операций производными ценных бумаг ( РЕПО- контрактами) повышает рентабельность простой операции дисконтного учета облигаций НДС с 140 – 400 % до 440 – 810 %, т.е. не менее чем в 2 раза. Полученные результаты позволяют рекомендовать использование банками облигаций НДС, а разработанные алгоритмы оптимизации параметров финансовой схемы операций могут быть использованы в реальной деятельности коммерческого банка в 2004 –2009 годах. ПЕРЕЧЕНЬ ССЫЛОК1. Закон України “Про Національний банк України” // від 20 травня 1999 року N 679-XIV (станом на 10.01. 2002 року N 2922-III) 2. Закон України “ Про банки та банківську діяльність” // від 7 грудня 2000 року N 2121-III (із змінами і доповненнями, внесеними Законом України від 20 вересня 2001 року N 2740-III ) 3. ЗАКОН УКРАЇНИ – «Про цінні папери і фондову біржу» // від 18.06. 1991 N 1201-XII ( із змінами на 3.06.1999 N 719-XIV ) 4. ЗАКОН УКРАЇНИ – «Про Національну депозитарну систему та особливості електронного обігу цінних паперів в Україні» // від 10.12.1997 N 710/97-ВР 5. Закон України “Про обіг векселів в Україні” // від 5 квітня 2001 2374-III) 6. Закон України “Про господарські товариства”//від 19 вересня 1991 року N 1576-XII ( від 17 травня 2001 року N 2409-III) 7. Закон України “ Про ліцензування певних видів господарської діяльності” // від 1 червня 2000 року N 1775-III (від 5 квітня 2001 року N 2344-III) 8. ЗАКОН УКРАЇНИ «Про державне регулювання ринку цінних паперів в Україні» // от 30 жовтня 1996 року N 448/96-ВР (Із змінами і доповненнями, внесеними Законами України станом на7 лютого 2002 року N 3047-III9. ЗАКОН УКРАЇНИ «Про оподаткування прибутку підприємств» // В редакції Закону України від 22 травня 1997 року N 283/97-ВР (Із змінами і доповненнями, внесеними Законами України станом на 27.11.2003 N 1344-IV)10. «Державний контроль за діяльністю фондових бірж, депозитаріїв та торговельно-інформаційних систем» // Рішення Державної комісії з цінних паперів та фондового ринку від 8.05.2001 N 144 11. Інструкція про порядок регулювання діяльності банків в Україні // Постанова Правління Національного банку України від 28 серпня 2001 року № 368 ( Із змінами і доповненнями, внесеними постановами Правління Національного банку України від 12 листопада 2003 року N 489) 12. Про схвалення нової редакції Методики розрахунку економічних нормативів регулювання діяльності банків в Україні //ПРАВЛІННЯ НАЦІОНАЛЬНОГО БАНКУ УКРАЇНИ ПОСТАНОВА від 18 червня 2003 року N 26413. «Про затвердження Положення про порядок реєстрац випуску акцій і облігацій підприємств та інформації про їх емісію (07-01/98) (у новій редакції)» // Рішення Державної комісії з цінних паперів та фондового ринку від 9.02. 2001 N 18 14. «Положення про реєстрацію фондових бірж та торговельно-інформаційних систем і регулювання їх діяльності» // Наказ Державної комісії з цінних паперів та фондового ринку від 15.01.1997 N 9 /від 25.01.2001 року N 4 15. Про затвердження Ліцензійних умов провадження професійно діяльності на ринку цінних паперів // Наказ Державного комітету України з питань регуляторної політики та підприємництва від 14 березня 2001 року N 49 /від 29 листопада 2001 року N 145 16. Положення про депозитарну діяльність Національного банку України // Постанова Правління Національного банку України від 12.02.2002 N 61 17. “План рахунків в комерційних банках України” +Інструкція “ Правила застосування Плану рахунків в комерційних банках України”// Постанова Правління НБУ № 388 від 21.11.1997 (в редакції змін Постанови НБУ від 10.09.2002 року N 338 ) 18. Положення (стандарту) бухгалтерського обліку 13 "Фінансові інструменти" // Наказ Міністерства фінансів України від 30 листопада 2001 року N 559 (Із змінами і доповненнями, внесеними наказом Міністерства фінансів України від 23 травня 2003 року N 363) 19. Правила здійснення операцій на міжбанківському валютному ринку Ук раїни // Постанова Правління Національного банку України від 18 березня 1999 року N 127 (Із змінами і доповненнями, внесеними постановами Правління НБУ станом на 17 вересня 2003 року N 400) 20. Правила випуску та обігу фондових деривативів // Затверджено рішенням Державної комісії з цінних паперів та фондового ринку від 24 червня 1997 р. N 13 (Із змінами і доповненнями, внесеними рішенням Державно комісії з цінних паперів та фондового ринку від 20 листопада 2001 року N 336 )21. Про впорядкування випуску та обігу деривативів // Рішення Державної комісії з цінних паперів та фондового ринкувід 13 квітня 1999 року № 7022. Правила здійснення депозитних операцій для банківських депозитів і Правила випуску та обігу валютних деривативів// Постанова ПравлінняНаціонального банку України від 7 липня 1997 року N 216 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом на 31 жовтня 2000 року N 427 )23. Щодо відображення в бухгалтерському обліку операцій з ф'ючерсними контрактами, базовим активом яких є курс або крос-курс ноземної валюти // НАЦІОНАЛЬНИЙ БАНК УКРАЇНИ ЛИСТ від 11.11.2003 р. N 12- 111/1508-825424. Банківські операції. Підручник/ А.М.Мороз, М.І.Савлук, М.Ф.Пудовкіна та інш. Київ: КНЕУ, 2000. 25. Банковское дело: Учебник /Под ред. О.И.Лаврушина Москва, «Финансы и статистика», 1998 – 576 с. 26. Биржевая деятельность. Под ред. Грязновой А. Г., Корнеевой Р. В., Галанова ВА. — М., 1995. 27. Бригхем Ю., Тапенски Л. Финансовый менеджмент. — СПб., 1997. 28. Буренин А.Н. Рынок ценных бумаг и производных финансовых инструментов”- М., ИНФРА-М, 1998 г. 29. Буренин А.Н. Рынки производных финансовых инструментов М., ИНФРА-М, 1996. 30. Вейсвейллер Р. Арбитраж: возможности и техника операций на финансовых и товарных рынках. М., 1994. 31. Винокуров Д. Опціон як нструмент податкової оптимізації //«Податки та бухгалтерський облік», 17 грудня 2001 р., № 101 (450), с. 37 32. Гитман Л. Дж., Джонк М. Д. Основы инвестирования. — М., 1997 . 33. Головач А.В. , Захожай В.Б., Головач Н.А. Банківська статистика . – Київ, Українсько-фінський інститут менеджменту та бізнесу, 1998. 34. Деньги. Кредит. Банки. Ценные бумаги. Учебное пособие для ВУЗов.// Под ред.Проф. Е.Ф.Жукова.- М.: ЮНИТИ-ДАН, 2001. 35. Де Ковни Ш., Такки К. Стратегии хеджирования. — М., 1996. 36. Драчов С.Н. Фондовые рынки: основные понятия, механизмы, терминология - М.,1992 г. 37. Ефимова М.Р., Петрова Е.В., Румянцев В.Н. и др. Общая теория статистики: Учебник. – Москва: Инфра-М, 1998. 38. Коцовська Р., Ричаківська В та інш. Операції комерційних банків – Львів : ЛБІ НБУ, 2001 39. Миркин Я.М. Ценные бумаги и фондовый рынок. М., Перспектива, 1995 40. Мертенс А.В. Инвестиции : Курс лекций по современной финансовой теории. – К.: Киевское инвестиционное агентство, 1997, 416 с. 41. О'Брайен, С. Шривастава. Финансовый анализ и торговля ценными бумагами. — М., 1995. 42. Рынок ценных бумаг / под ред. В.А.Галанова,А.И.Басова М.: Финансы и статистика, 1996 43. ТОРГОВІ ПРАВИЛА Асоціації "Перша Фондова Торгівельна Система" // 15 травня 1996 року протокол N 4/ 1 червня 2001 року N 7 44. Шлапак О., Пушкарьов В., Карчева Г. Фінансовий стан, тенденції та проблеми функціонування та розвитку банків в 2002 році // „Вісник Національного банку України” , № 3, 2003 45. Шарп У., Александер Г., Бейли Дж. Инвестиции. М., 1997. 46. Internet Web, сайт: http://www.mfc.ru/ecc/bulletin/003/isda.html 47. Офіційний сайт АКБ “Приватбанк” – HTTP://WWW.PRIVATBANK.DP.UA ПРИЛОЖЕНИЯ Таблица А.1 – Внебалансовые счета баланса АКБ «Приватбанк» на 01.01.2003

Таблица А.3 – Внебалансовые счета баланса АКБ «Приватбанк» на 01.01.2001 |

(5.1)

(5.1)

(5.2)

(5.2)

(5.3)

(5.3)

(5.4)

(5.4) (5.5)

(5.5)