|

Рефератыполиграфия и этнографии москвоведению и спорту языку |

Дипломная работа: Вдосконалення організації експортно-імпортної діяльності ВАТ "Інтерпайп Нижньодніпровський трубопрокатний завод"Таблиця 2.11 - Виконання показників продуктивності праці в 2006 - 2005 роках в товаровиробничих цехах ВАТ «Інтерпайп НТЗ»

Як видно з табл. 2.11, продуктивність праці як у натуральних одиницях так і в грошовому вираженні в 2006 році збільшилася в порівнянні з 2005 роком у всіх товаровиробничих цехах, особливо в ТЕСЦ і ТПЦ-5. 2.2.4 Аналіз собівартості виробленої продукції Основною сировиною для виробництва коліс суцільнокатаних та бандажів є чавун. В виробництв використовується чавун як вітчизняних так і закордонних виробників. Через незабезпеченість заводу металургійною сировиною підприємств металургійного комплексу України, а також через низькі якісні показники виготовленого чавуну, ВАТ „ІНТЕРПАЙП НТЗ” більшою частиною здійснює закупівлю чавуну по імпорту. Таблиця 2.12 - Постачальники чавуну, кількість та середня ціна придбання чавуну ВАТ «Інтерпайп НТЗ» у 2006-2007 роках

Поставка чавуну, виробленого металургійними підприємствами України, здійснювалась через ВАТ «ІНТЕРПАЙП УКРАЇНА». Виробниками чавуну є: ВАТ „Запоріжсталь”, ВАТ „Криворіжсталь”, ВАТ „Алчевський меткомбінат”, ВАТ „ДМЗ ім. Петровського”, ВАТ „ДМК ім. Дзержинського”. Поставки чавуну на підприємство по прямих договорах безпосередньо від вітчизняних виробників не здійснювалися. Так, середня ціна постачання чавуну зросла у 2007 році в порівнянні з 2006 роком по підприємствам Росії на 31,7%, а по українським виробникам (через ТОВ «ІНТЕРПАЙП УКРАЇНА») на 26%. Основною сировиною для виробництва труб є трубна заготовка. В виробництві використовується трубна заготовка як вітчизняних так і у закордонних виробників. Таблиця 2. 13 - Кількість та середні ціни придбання трубної заготовки ВАТ «Інтерпайп НТЗ» у 2006 році

Таблиця 2. 14 - Кількість та середні ціни придбання трубної заготовки ВАТ «Інтерпайп НТЗ» у 2007 році

Найбільш питому вагу в постачанні трубної заготовки займають вітчизняні постачальники. Основним постачальником трубної заготовки в 2007 році був ТОВ «ІНТЕРПАЙП УКРАЇНА». Середня ціна постачання трубної заготовки зросла у 2007 році в порівнянні з 2006 роком по підприємствам Росії на 27,7%, а по українським виробникам (в основному через ТОВ «ІНТЕРПАЙП УКРАЇНА») на 37,9%. Аналіз ціни реалізація основних видів продукції - основними видами продукції підприємства суцільнокатані колеса, бандажі, труби. Фактична собівартість та оптові ціни коліс суцільнокатаних та бандажів при реалізації на внутрішньому ринку та на експорт в 2006 -2007 роках, наведено у таблиці 2.15. Таблиця 2.15 - Фактична собівартість та оптові ціни коліс суцільнокатаних та бандажів виробництва ВАТ «Інтерпайп НТЗ» при реалізації на внутрішньому ринку та на експорт

Так, фактична собівартість 1 тони коліс суцільнокатаних у 2007 році в порівнянні з 2006 роком збільшилась на 38,6%, а бандажів на 22,4%. Оптова ціна за 1 тону при реалізації коліс суцільнокатаних на внутрішній ринок у 2007 року в порівнянні з 2006 роком збільшилась на 17,3%, а бандажів на 18,7%. Оптова ціна за 1 тону коліс суцільнокатаних при реалізації на експорт у 2007 року в порівнянні з 2006 роком збільшилась на 25,5%, а бандажів на 15,9%. Фактична рентабельність реалізації коліс суцільнокатаних та бандажів при реалізації на експорт значно вища ніж рентабельність реалізації на внутрішньому ринку України. Фактична собівартість та оптові ціни на труби при реалізації на внутрішньому ринку та на експорт в 2006-2007 роках, наведені в табл.2.16. Таблиця 2.16 - Фактична собівартість та оптові ціни на труби виробництва ВАТ «Інтерпайп НТЗ» при реалізації на внутрішньому ринку та на експорт в 2006-2007 роках

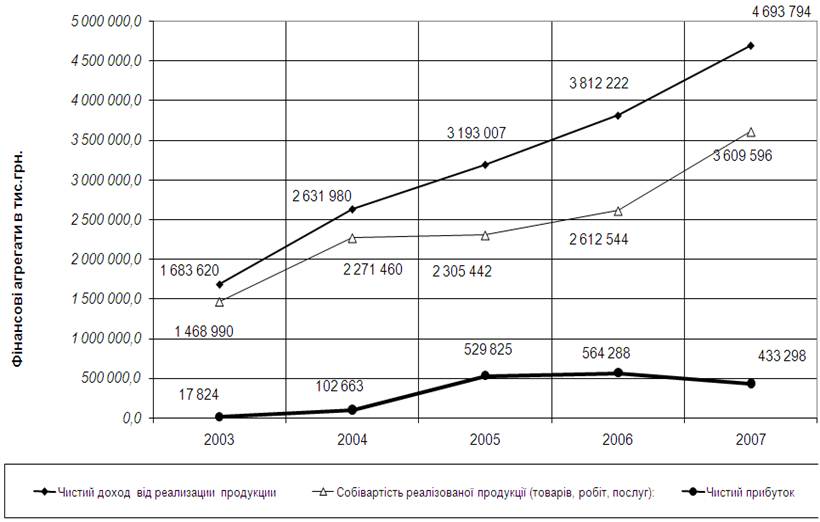

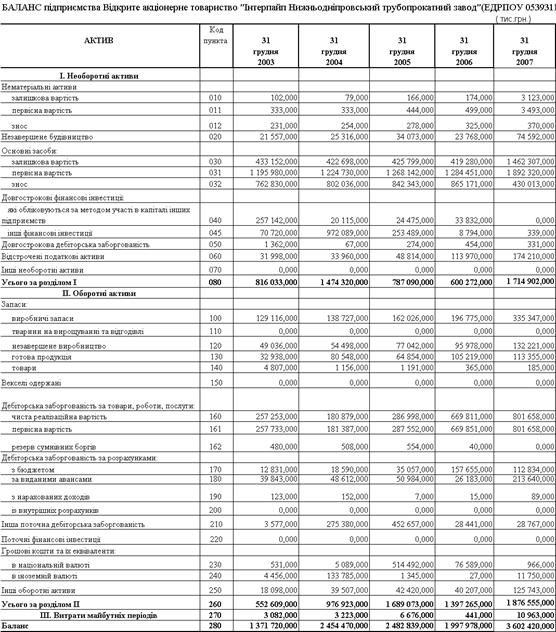

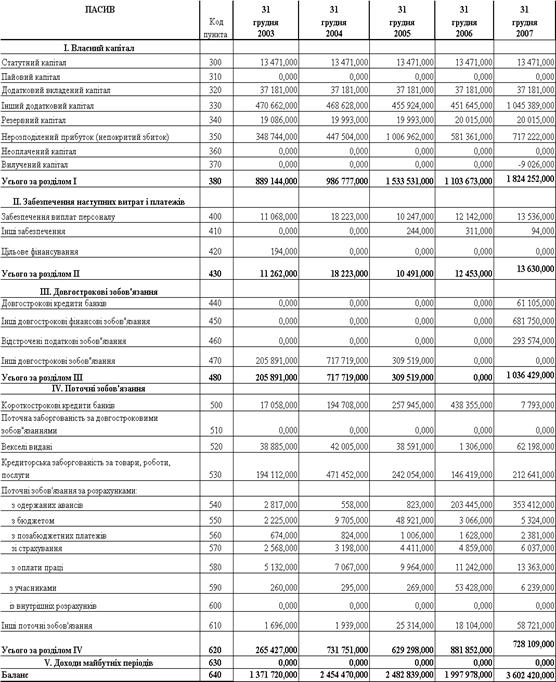

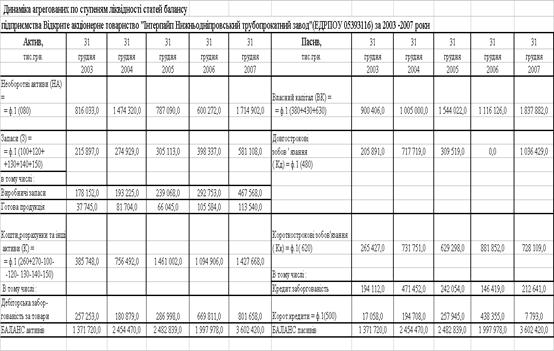

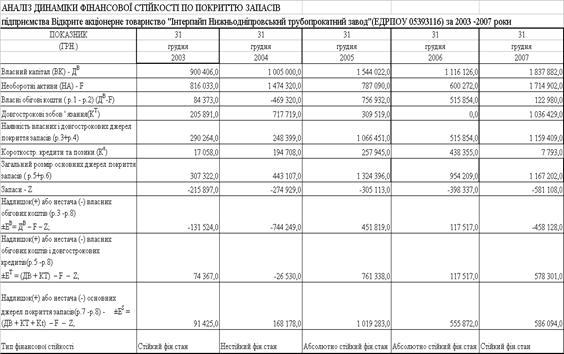

Так, фактична собівартість 1 тони труб у 2007 році в порівнянні з попереднім 2006 роком збільшена на 31,1%. Оптова ціна за 1 тонну при реалізації на внутрішній ринок у 2007 року в порівнянні з 2006 роком збільшена на 21,1%, а при реалізації на експорт на 16,3%. Фактична рентабельність реалізації труб при реалізації на експорт значно вища, ніж рентабельність їх реалізації на внутрішньому ринку України. Динаміка цін на відвантажену основну трубну продукцію ВАТ «Інтерпайп НТЗ» протягом 2007р. ма тенденцію до зростання: - на електрозварні тонкостінні труби від 3402,42 грн. до 3900,00 грн., - на гарячедеформовані підшипникові труби від 5182,26 грн. до 6350,10 грн., - на труби обсадні від 2800,00 грн. до 4200,00 грн. 2.2.5 Аналіз фінансового стану, прибутку та рентабельності виробництва Структура активів та пасивів підприємства ВАТ «Інтерпайп НТЗ» у 2007 році згідно з даними форми №1 Баланс” наведено у табл.А.1 Додатку А. Основні показники фінансово-господарсько діяльності підприємства за 2007р. в порівнянні з 2006 р. наведені в табл.Б.2 Додатку Б. За 2007 рік фінансовим результатом від звичайної діяльності підприємства до оподаткування прибуток в сумі 619243 тис.грн. У порівнянні з 2006р. відбулося зменшення цього показника на 152 733 тис.грн., або на 19,8%. Погіршення кінцевого результату діяльності підприємства викликано як погіршенням результату від операцій, пов’язаних з виробництвом та реалізацією продукції,товарів, робіт, послуг (основно діяльності підприємства за профілем підприємства), так і збільшенням витрат ншої оперативної діяльності. Так, чистий доход від реалізації продукції за 2007р. в порівнянні з 2006р. збільшився на 23,1%, при цьому собівартість реалізованої продукції зросла на 38,1%. У звітному році в порівнянні з попереднім роком доля собівартості реалізованої продукції у виручці від реалізації зросла з 68,6% до 77%, тобто на 8,4 процентних пункти. Випереджувальне зростання собівартості продукції над доходом від реалізац призвели до зменшення валового прибутку – на 116 870 тис.грн., або на 9,8%. Перевищення у 2007р. операційних витрат над доходами, їх зростання в порівнянні з 2006р., а також збільшення витрат на збут призвели до зменшення прибутку від операційної діяльност на 195 132 тис.грн., або на 24,8%. Загальний обсяг отриманих підприємством доходів за 2007 рік збільшився в порівнянні з 2006р. на 1 031 434 тис.грн., або на 19,8%. Основну частину отриманого у 2007 р. доходу (75,2%) займає доход від реалізації продукції (товарів, робіт, послуг). В порівнянні з 2006р. ця стаття доходів збільшилась на 23,1%. Інші операційн доходи збільшились у 1,7 разів, що пов’язано, в основному, із збільшеням обсягів реалізації іноземної валюти. Також у 2007р. отримано більше доходу від реалізації інших оборотних активів – у 2,3 разів. Фінансові доходи (отриман дивіденди) у 2007р. в порівнянні з 2006р. зросли на 54,2%. Інші доходи від звичайної діяльності зменшились у 2,2 разів. Це зменшення відбулось в результаті зменшення обсягу реалізації фінансових інвестицій – на 601453 тис.грн, або у 12,8 разів. Проте підприємством отримано більше інших доходів на 242020 тис.грн. Доход від реалізації необоротних активів за 2007 рік склав 5105 тис.грн. Загальна сума понесених підприємством витрат за 2007 р. в порівнянні з 2006р. збільшилась на 1184167 тис.грн., або на 26,7% (при зростанні доходів на 19,8%). Основну частину витрат за 2007р. (64,5%) займає собівартість реалізованої продукції, яка в порівнянні з 2006р. збільшилась на 38,1%. Адміністративні втрати зменшились на 15,5%, витрати на збут – зросли на 19%. Основну питому вагу нших операційних витрат (86%) складає собівартість реалізованої іноземно валюти.

Рисунок 2.1 – Динаміка доходів, витрат собівартості та чистого прибутку ВАТ «Інтерпайп НТЗ» у 2003 -2007 роках

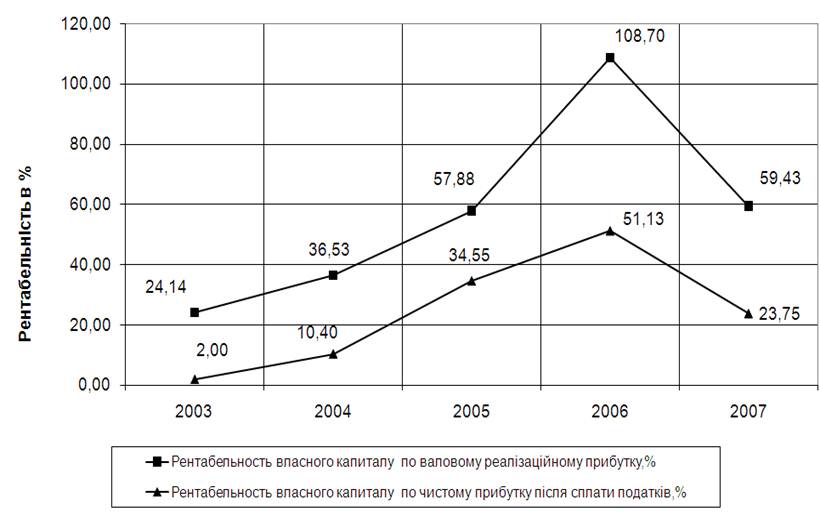

Рисунок 2.2 Динаміка рентабельності власного капіталу по валовому реалізаційному прибутку та чистому прибутку після оподаткування в ВАТ «Інтерпайп НТЗ» у 2003 -2007 роках

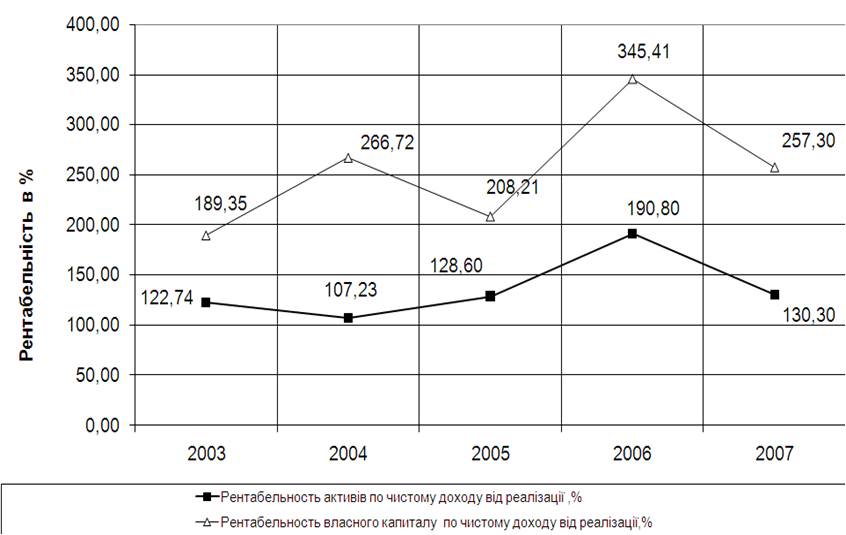

Рисунок 2.3 Динаміка рентабельності власного капіталу та активів по чистому доходу від реалізації продукції в ВАТ «Інтерпайп НТЗ» у 2003 -2007 роках На рисунках 2.1 -2.3 наведена динаміка доходів, витрат, прибутку та рентабельності роботи ВАТ «Інтерпайп НТЗ» у 2003 -2007 роках. За результатами фінансово-господарської діяльності в 2007 році підприємство отримало чистий прибуток у сумі 433146,0 тис.грн., який складає 69,95% прибутку від звичайно діяльності. За результатами фінансово-господарської діяльності в 2006 роц підприємство отримало чистий прибуток у сумі 563986,0 тис.грн., який склада 73,1% прибутку від звичайної діяльності. Питома вага чистого прибутку в прибутку від звичайної діяльності за 2007 рік зменшилась. Рентабельність продажу визначається як відношення чистого прибутку до виручки від реалізації і показує який прибуток одержало підприємство з однієї гривні продажу. В 2006 році підприємство з кожної гривн продажу мало 0,15 грн. чистого прибутку, в 2007 – 0,09 грн. Протягом 2007 року спостерігається зменшення рентабельності продажу на 6%. Рентабельність майна визначається як відношення чистого прибутку до загальної суми майна і показує, що на 1 грн. активів підприємства у 2007 році припадало 0,12 грн. чистого прибутку, а в 2006 – 0,28 грн. Показник рентабельності майна за 2007 рік зменшився на 16%, або в 2,3 рази. Рентабельність власного капіталу визначається як відношення чистого прибутку до розміру власного капіталу і показує, що на 1 грн. власного капіталу підприємства у 2007 році припадало 0,24 грн. чистого прибутку, в 2006 0,51 грн. Показник рентабельності власного капіталу протягом 2007 року зменшився майже в 2,1 рази. Рентабельність основної діяльності визначається як відношення чистого прибутку до собівартост реалізованої продукції і показує який прибуток одержало підприємство з одн гривні собівартості продукції. В 2007 році цей показник складає 0,12 грн., а в 2006 році – 0,22 грн. Показник рентабельності основної діяльності протягом 2007 року зменшився на 0,1%. Аналізуючи рентабельність (прибутковість) підприємства в цілому за 2007 рік, можна констатувати зменшення всіх показників.

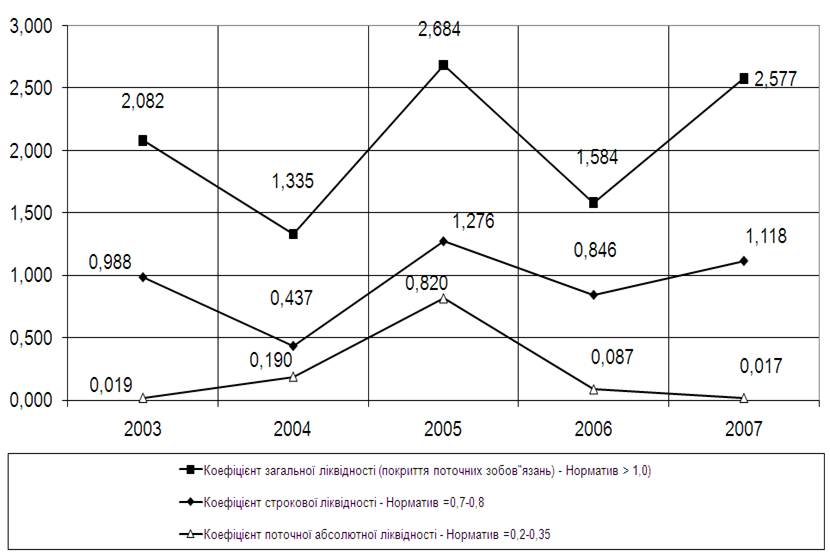

Рисунок 2.4 Динаміка показників ліквідності ВАТ «Інтерпайп НТЗ» у 2003 – 2007 роках

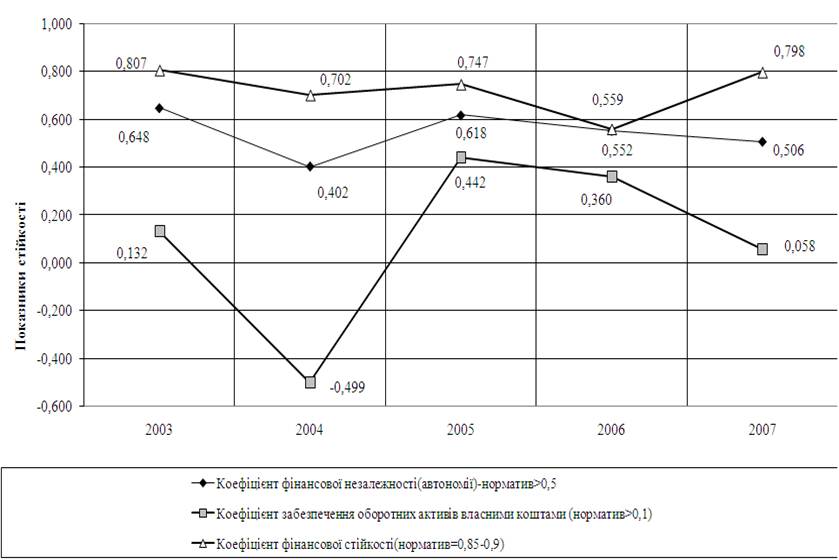

Рисунок 2.5 Динаміка показників фінансової стійкості ВАТ «Інтерпайп НТЗ» у 2003 – 2007 роках

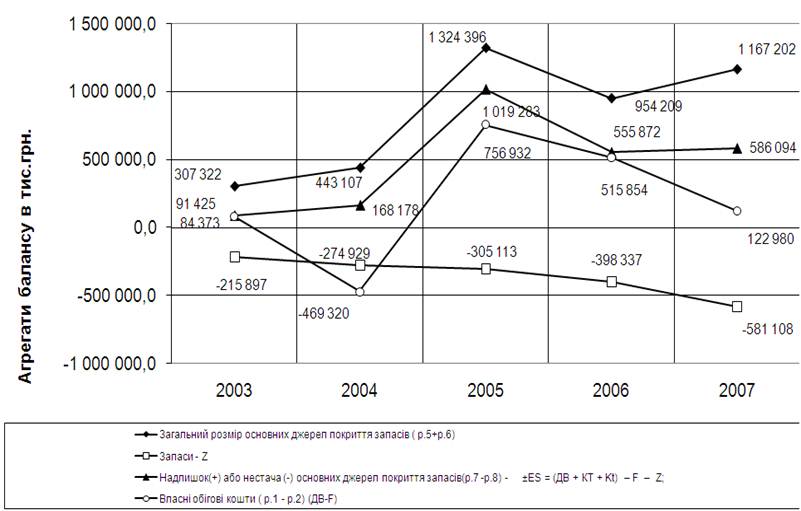

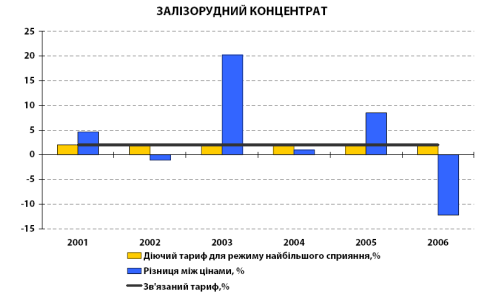

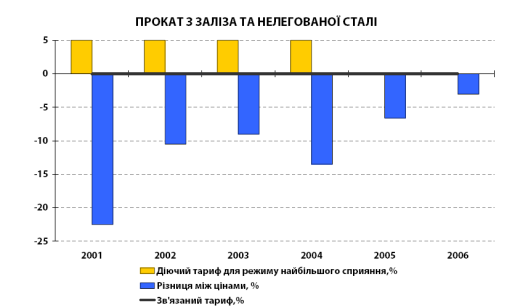

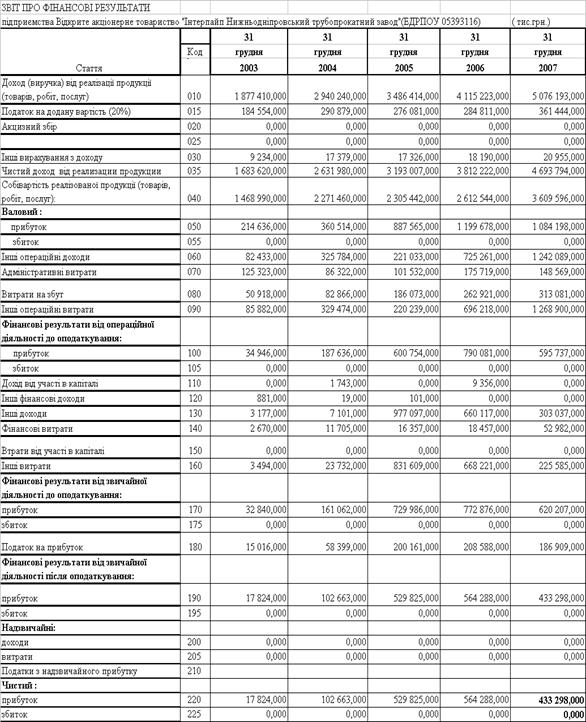

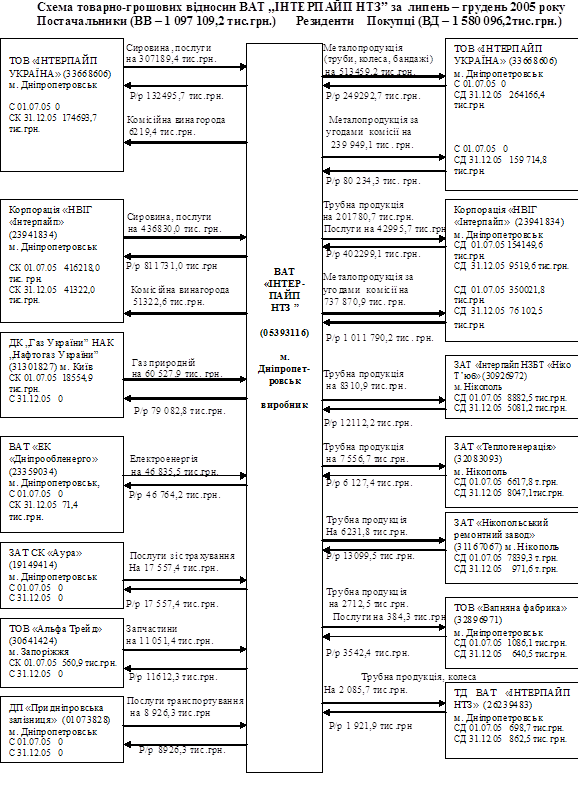

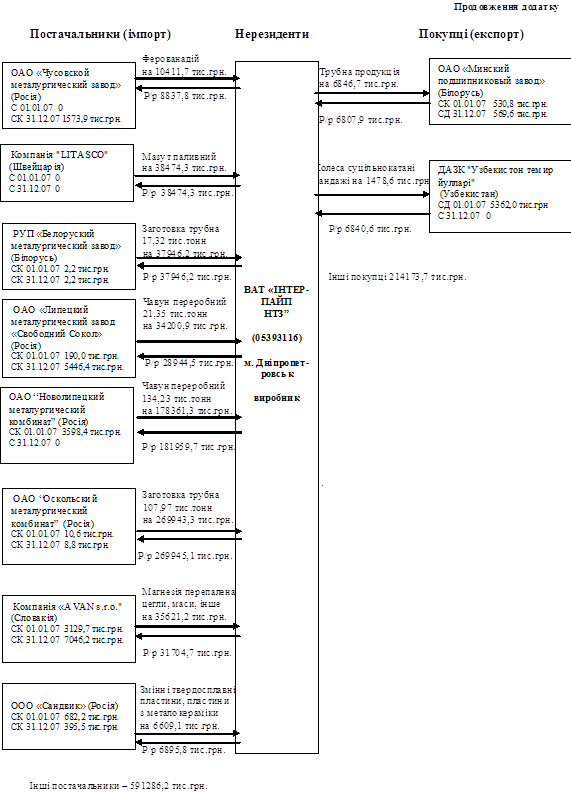

Рисунок 2.6 Динаміка показників фінансової стійкості по покриттю запасів ВАТ «Інтерпайп НТЗ» у 2003 – 2007 роках 2.3 Основні пропозиції по удосконаленню зовнішньоекономічної діяльності ВАТ „Інтерпайп Нижньодніпровський трубопрокатний завод” 2.3.1 Аналіз проблем та шляхи покращання експортно діяльності підприємства Надання Україні статусу країни з ринковою економікою забезпечило вітчизняним виробникам більше можливостей боротися на рівних з їх конкурентами на світових ринках. Внаслідок відсутності антидемпінгових дій по захисту вітчизняного ринку, а також сприйнятніших цінових параметрів і якісних характеристик, необхідно відзначити зростання об'ємів труб, що імпортуються до України. Крім того, збільшується ввезення труб, які не виробляються в Україні. Визначальним на ринках збуту трубної продукції є поєднання наявності потенційних можливостей для зростання ринку і відповідно - зростання продажів із дією могутніх негативних чинників, що впливають як на розвиток ринку, так і на конкурентоспроможність продукції українських виробників. Можливості зростання трубного виробництва пов'язані з підвищенням привабливості нафторозробок у світ як наслідок - зростанням попиту на труби для нафтогазового сектора. Ці потенційн можливості містять в собі вплив на економічне зростання в Україні й країнах СНД. До чинників, стримуючих зростання ринку, можна віднести: загострення конкуренції на світових ринках; розвиток трубного виробництва в країнах, що найкрупнішими споживачами трубної продукції (Росія, Китай, США, Євросоюз); наявність загороджувальних заходів і мит по відношенню до українських виробників; зростання цін на основну сировину; активна політика по імпортозаміщенню української трубної продукції, в першу чергу, на російському ринку; відносно низька платоспроможність споживаючих галузей з одного боку і дорожнеча кредитних ресурсів, за рахунок яких здійснюються проекти в споживаючих галузях, - з іншого. Конкурентоздатність українських трубників також обмежена. У структурі витрат будь-якого трубного підприємства значний вплив на кінцеву вартість продукції, що випускається, робить ціна енергоресурсів. На відміну від України, російські трубні заводи купують їх по значно меншій ціні. Таке положення справ дозволяє російським підприємствам одержувати переваги в конкурентній боротьбі за рахунок більш низької у порівнянн з українськими колегами собівартості продукції, що випускається. Перерахован загальні тенденції тією чи іншою мірою виявлялися на кожнім з основних для підприємства ринків збуту. УКРАЇНА: Вітчизняний ринок є традиційно одним із головних для ВАТ "ІНТЕРПАЙП НТЗ" , як і для всіх інших українських виробників. Ринку властива посилена конкуренція між українськими компаніями. Усередин галузі в Україні основними конкурентами, по окремим типорозмірам труб, що випускаються є: ВАТ "Дніпропетровський трубний завод" (м. Дніпропетровськ), ВАТ "Маріупольський металургійний комбінат імені Ілліча (м. Маріуполь), ТОВ "ІНТЕРПАЙП НІКО-ТЬЮБ" (м. Нікополь). Конкурентами підприємства по виробництву зварних труб є всі підприємства, які виробляють зварні труби, окрім ВАТ "Харцизького трубного заводу" (м. Харцизьк) та ВАТ "ІНТЕРПАЙП НОВОМОСКОВСЬКОГО ТРУБНОГО ЗАВО-ДУ" (м. Новомосковськ). Ці підприємства виробляють труби великого діаметра. У сортаменті підприємства є окремі види продукції, які не виробляються на трубних заводах України. Наприклад, ВАТ "ІНТЕРПАЙП НТЗ" являється монополістом по виробництву холоднотягнутих труб для корпусів ПЕД і ПЕН. РОСІЯ: Основними конкурентами по всьому сортаменту продукції, що виробляється, включаючи труби нафтового сортаменту є: ВАТ "Первоуральський новотрубний завод" (м. Первоуральськ), ВАТ "Сінарський трубний завод" (м. Каменськ-Уральський), ВАТ "Сіверський трубний завод" (м. Полівське), ВАТ "Волжський трубний завод" (м. Волжський), ВАТ "Таганрогський металургійний завод" (м. Таганрог), ВАТ "Челябинський трубний завод" (м. Челябінськ). ЄВРОПА та США: На ринках Європи та США ВАТ «Інтерпайп НТЗ» змушено працювати в режим квотування, спровокованому антидемпінговими розслідуваннями. Крім проблем із квотуванням наших постачань у країни Європейського Союзу, ситуація на трубному ринку в цьому регіоні об'єктивно стала більш складною. Пов'язано це з тим, що наші традиційні споживачі почали переорієнтуватися на продукцію постачальників із країн Східної й Центральної Європи. Конкурентів, які випускають залізничні колеса та бандажі в Україні ВАТ "ІНТЕРПАЙП НТЗ" не має внаслідок монопольного положення по вищеназваних видах продукції. Російський ринок коліс та бандажів представлений двома виробниками - ВАТ "Виксунським металургійним заводом" (м. Виксунськ) та ВАТ "Нижньотагільським металургійним комбінатом" (м. Нижній Тагіл). ВАТ "Виксунський металургійний завод" є конкурентом підприємства в області виробництва залізничних коліс, ВАТ "Нижньотагільський металургійний комбінат" - в област виробництва залізничних коліс та бандажів. Слід зазначити, що в даний час показником, який визначає конкурентоспроможність продукції, є якість. По якісних характеристиках та по цінових параметрах продукція всіх трьох виробників (ВАТ "ІНТЕРПАЙП НТЗ", ВАТ "Виксунський металургійний завод", ВАТ "Нижньотагільський металургійний комбінат") знаходиться приблизно на одному рівні. Проте слід зазначити, що завдяки модернізац виробничих потужностей, яка здійснювалась в останні роки російськими виробниками колісної продукції, значно підвищилася її якість і, як наслідок, зросла конкурентоспроможність. У зв'язку з цим ВАТ "ІНТЕРПАЙП НТЗ", в цілях підвищення конкурентоспроможност продукції, що виробляється, необхідно виділити пріоритетним напрямом діяльност проведення заходів, направлених на вдосконалення техніки і технології на баз сучасних наукових розробок з метою зниження енерго- і матеріаломісткості, а також - на підвищення якості трубної й колісної продукції. Зараз обстановка на ринках склалася таким чином, що, в основному, усіх наявних результатів по удосконаленню технологічних процесів виробництва сталі, труб, коліс та бандажів, підвищенню якісних характеристик та зниженню витрат на їхн виробництво недостатньо для виробництва конкурентної продукції. Більшість продукції ВАТ "ІНТЕР-ПАЙП НТЗ" за своїми технічними характеристиками не поступається закордонним аналогам. Особливістю трубної продукції являється підвищена точність труб по діаметру, що дозволило освоїти виробництво труб нафтового сортаменту за американськими стандартами і підтримувати високий рівень реалізац х на американському і середньоазіатському ринках. Але конкуренція на трубному ринку дуже висока, тому кожне підприємство шукає напрямки й регіони для просування своєї продукції. Для того, щоб утримувати свої позиції на ринку, необхідна систематична робота за всіма напрямками - це підвищення товарного вигляду, якості продукції, поліпшення й удосконалення споживчих властивостей, а також розробка нових видів продукції, що відповідають зростаючим вимогам споживачів. Для підтримки конкурентоздатності продукції прийнята перспективна програма технічного переозброєння й реконструкції як окремих агрегатів, так і цілих виробничих ділянок, що визначають якість та споживчі властивості продукції. Успішна реалізація цього рішення матиме далеко спрямовані стратегічні наслідки. У підприємства з'явиться реальна можливість не тільки зберегти свої позиції на ринках труб, коліс та бандажів, але й за рахунок випередження конкурентів, одержати додаткові ринки, а значить, одержати можливість нарощувати виробництво та підвищувати добробут трудящих. Основними ринками збуту продукції ВАТ "ІНТЕРПАЙП НТЗ" є: Україна, Росія, країни СНД, країни дальнього зарубіжжя (зокрема, країни Європейського Союзу, США, країни Латинської Америки, Близького Сходу та Південно-Східної Азії). Найбільшими споживачами продукції Підприємства є підприємства нафто - і газодобувно промисловості, машинобудування, комунальної сфери й будівництва, а також підприємства залізничного транспорту. Покупцями труб нафтового сортаменту є крупні компанії, що займаються розвідкою, добуванням, переробкою та транспортуванням нафтопродуктів. Покупцями труб загального призначення є машинобудівні заводи, які із труб виробництва Підприємства виготовляють свою продукцію (машини та механізми). ВАТ "ІНТЕРПАЙП НТЗ" освоїло й поставляє в країни ближнього й дальнього зарубіжжя більш 50 профілерозмірів коліс, сертифікованих за міжнародними стандартами, для рухомого складу залізниць, експлуатованого в різних кліматичних умовах, а також бандажі для локомотивів, метро, трамваїв, складно профільні кільцев вироби. У 2006 -2007 роках основним покупцем продукції підприємства є ТОВ «ІНТЕРПАЙП Україна». Також у значних обсягах продукція реалізовувалась на внутрішньому ринку наступним підприємствам (схеми додатку В): ЗАТ «ЛугЦентроКуз» (трубна продукція); ЗАТ «Нікопольський ремонтний завод» (трубна продукція); ЗАТ «ІНТЕРПАЙП НЗБТ «Ніко Тьюб» (трубна продукція). Реалізація продукц на експорт здійснювалась як за прями угодами з нерезидентами (ВАТ «Мінський підшипниковий завод», ДАЗК «Узбекистон темир йулларі») так і за договорами комісії, які укладено з ТОВ «ІНТЕРПАЙП УКРАЇНА» (Комісіонер): У 2007 роц реалізовано за угодами комісії продукції на суму 2 320 964,2 тис.грн., сплачено комісійної плати у розмірі 162 422,6 тис.грн. (з ПДВ). Проблемними питаннями для експортної діяльності підприємства є: - невідшкодований ПДВ на кінець року в розмірі 112 236 тис.грн.; - з 01.07.2006 року Єврокомісією введені мита на безшовні труби виробництва ВАТ "ІНТЕРПАЙП НТЗ" в розмірі 25,1%; - зростання залізничних тарифів та цін на газ, метал, дефіцит брухту позначається на збільшенні собівартості продукції; На діяльність Підприємства також впливають зміни кон'юнктури на ринках збуту суцільнокатаних коліс, бандажів та сталевих труб, у тому числі: - загострення конкуренції на світових ринках. Розвиток трубного виробництва в країнах, що є найкрупнішими споживачами продукції Підприємства. Об'єктивно така ситуація провокує проблеми з реалізацією труб Підприємства в регіонах, найпривабливіших із погляду структури сортаменту ринку; - введення Росією обмеження на обсяги постачання українськими виробниками труб. Переплетення державних факторів як економічних так і політичних призвело до обмеження поставок українських труб на ринок СНД і до жорсткої конкуренції на ринку труб (введення Урядом Росії квот на імпорт українських труб); - необхідність перевірки продукції на наявність альфа- і бета – випромінювання, а також трансуранових компонентів, при ввезенні металопродукції до Росії. Це ускладнює процедуру імпорту та може привести до втрати частини російського ринку; - відсутність попиту на труби для машинобудування в Україні. Це пов'язано з тим, що машинобудування знаходиться в стані занепаду, нафтогазовидобувні компанії не збільшують обсягів розвідувально-бурових робіт, видобуток нафти й газу на українській території, газифікація населених пунктів ведеться повільно через відсутність засобів, служби, комунального постачання є бюджетними організаціями через недостатнє фінансування; - зростання цін на основну сировину для виробництва труб. Ця ситуація негативно впливає не тільки на економіку виробництва труб, але і на контрактний ринок. Непередбачуваність ринку передільного металу істотно звужує можливост вибудовування довгострокових відносин із стратегічними партнерами; - зміна життєвих цінностей - неадекватна оцінка змін, що відбуваються. Зниження, щільно до втрати, необхідного рівня корпоративної культури, почуття причетності до результатів діяльності Підприємства. Зростання цін на енергоносії на внутрішньому ринку впливає на збільшення цін на продукцію, що призводить до переорієнтації ринків трубної продукції і як наслідок - до падіння обсягів виробництва труб. Суттєвий вплив на діяльність обігових коштів Підприємства має дуже повільне відшкодування ПДВ з бюджету при відвантаженн продукції на експорт. Основним стратегічним напрямком експортної діяльності ВАТ «Інтерпайп НТЗ» може бути запропоновано принципово новий шлях технологічного переозброєння - будівництво цеху електроплавильної переробки сталі та відказ від технології мартенівського цеху. Перехід на електроплавильне виробництво вихідних стальних зливків для виготовлення трубноколесної продукції дозволить використовувати вітчизняну сталь, яку виплавляють металургійні заводи в Дніпропетровську, Дніпродзержинську та Кривому Розі, тобто знизити витрати на транспортировку матеріалів для виготовлення трубно-колісної продукції, а також суттєво знизити собівартість виробництва за рахунок часткової відмови від імпортної сталі з Росії. Перспективна отримана трубно-колісна продукція ВАТ «Інтерпайп НТЗ» з високоякісної та однорідної сталі дозволить довесті якість випускаємої продукції до рівня самих високих нормативних вимог Євросоюзу, що після вступ України в СОТ да можливість різко нарощувати обсяги експортної діяльності за вигідними конкурентними цінами, не обмежені квотами та антидемпінговими розслідування-ми. 2.3.2 Аналіз проблем та основні шляхи покращання мпортної діяльності підприємства ВАТ «Інтерпайп НТЗ» розташовано у м. Дніпропетровську - стратегічно важливому, високоіндустріальному центрі України. Це дозволяє користуватися перевагами близькості основних джерел сировини, матеріалів та інших ресурсів. Практично вся сировинна база сконцентрована в Придніпровсько-Донець-кому регіоні, тобто в безпосередній близькості від Підприємства, що визначає незначну частку транспортних витрат у загальних витратах на виробництво. Основною сировиною для Підприємства є чавун, трубна заготовка, штрипс, феросплави, вогнетриви та металобрухт. Основними постачальниками сировини та матеріалів є, в основному підприємства Росії (прямі виробничі поставки) та оптовий металотрейдер концерну «Інтерпайп Україна» (поставки з ринків металопродукції), з якими налагоджено довгострокові надійні зв'язки. Тому на сьогоднішній день ризик втрати одного з постачальників не може привести до зупинки виробництва, зриву договірних відносин. І. Постачальники трубної заготовки: оптовий металотрейдер ТОВ "ІНТЕРПАЙП УКРАЇНА"(м. Дніпропетровськ, Україна); ВАТ "Оскольський електрометалургіний комбінат" (Росія, м. Старий Оскол). ІІ. Постачальники чавуну: оптовий металотрейдер ТОВ "ІНТЕРПАЙП УКРАЇНА" (м. Дніпропетровськ, Україна); ВАТ "Ліпецький металургійний завод "Свободний сокол" (Росія, м. Ліпецьк); ВАТ "Новоліпецький металургійний комбінат" (Росія, м. Ліпецьк). ІІІ. Постачальники штрипса: оптовий металотрейдер ТОВ "ІНТЕРПАЙП УКРАЇНА" (м. Дніпропетровськ, Україна). ІV. Постачальники металобрухту: оптовий металотрейдер ТОВ "ІНТЕРПАЙП УКРАЇНА" (м. Дніпропетровськ, Україна). Джерела сировини доступні, що оцінюється наступними факторами: тривалі комерційні зв'язки, відсутність заходів обмежуючих доступність ринку сировини з боку урядів країн, достатньо великі об'єми виробництва сировини і матеріалів, задовільні умови транспортування сировини. Поставка імпортно заготовки виконується після 100% попередньої оплати, або в інші строки згідно з узгодженою сторонами спеціфікацією. Середня ціна імпортної заготовки у 2007 році збільшилася на 17% в порівнянні з початком року. Поставка заготовки українських виробників з ТОВ "ІНТЕРПАЙП УКРАЇНА" у 2007 році виконувалась на умовах оплати 10 днів з дати отримання. Ціна на заготовку українського постачальника у 2007 році в порівнянні з початком року збільшилась на 25%. Поставка чавуну виконується на умовах оплати по факту отримання. Середня ціна виробництва ВАТ "Ліпецький металургійний завод "Свободний сокол" збільшилася на 34% в порівнянні з початком року, виробництва ВАТ "Новоліпецький металургійний комбінат" збільшилася на 22%. Поставка металобрухту і чавуну з ТОВ "ІНТЕРПАЙП УКРАЇНА" у 2007 році виконувалась на умовах оплати 10 днів з дати отримання. Середня ціна в порівнянні з початком року збільшилась на 32%. Поставка штрипса з ТОВ "ІНТЕРПАЙП УКРАЇНА" у 2007 році виконувалась на умовах оплати 10 днів з дати отримання. Середня ціна в порівнянні з початком року збільшилась на 18%. В загальному обсязі поставок доля імпортної трубної заготовки становить 40%, доля мпортного чавуну - 59%. Головними позитивними наслідками вступу України до СОТ для металургійного комплексу Україну будуть: - можливість скасування квот на експорт української продукції металургії до ЄС. 17,5% обсягів українського товарного експорту до ЄС складають металургійна продукція, що підпадає під жорсткі нетарифні обмеження, зокрема квоти. За попередньою оцінкою, тільки завдяки усуненню кількісних обмежень (квот), які у рамках СОТ є забороненими, є можливість збільшити обсяги експорту зазначено продукції до країн ЄС на суму близько 70-90 млн. дол. США. Подальша лібералізація тарифних обмежень на експорт продукції чорної металургії до країн ЄС внаслідок вступу України до СОТ дозволила б збільшити обсяги експорту ц продукції принаймні на 150-180 млн. дол. США, тобто збільшити загальний обсяг експорту продукції чорної металургії до ЄС приблизно на 30%. Питання кількісних обмежень на експорт української металопродукції до країн ЄС набуває особливо актуальності в контексті розширення ЄС. Адже квота на імпорт українсько продукції розповсюджуватиметься і на товари, що постачатимуться до нових країн-членів. Вступ до СОТ дозволить наполягати на скасуванні кількісних обмежень щодо продукції походженням з України; - можливість застосування механізму врегулювання торговельних суперечок, передбаченого нормами СОТ, дозволить посилити позиції українських виробників в антидемпінгових та спеціальних розслідуваннях; - українські металурги отримають одночасне спрощення умов доступу до ринків 147 країн-членів СОТ, частка яких у світовій торгівлі становить біля 93%. Це сприятиме зростанню обсягів експорту металургійних підприємств та виходу на нові ринки збуту. Таким чином, головним питанням, яке турбує представників промисловості, є “можливі наслідки для вітчизняних промисловців від лібералізації імпортного режиму внаслідок зменшення ставок ввізного мита”. Зниження ставок мпортних тарифів — це основний фактор, який може вплинути на ситуацію в галуз металургійного виробництва у результаті вступу України до СОТ. Нижче наведен основні результати аналізу впливу тарифів та цінової конкурентноздатност продукції металургійної промисловості в Україні за період 1996–2006 років [17]. Такий тривалий період часу надає більшої об’єктивності проведеному аналізу, зважаючи на значні щорічні коливання внутрішньої та світової кон’юнктури ринків продукції. При аналізі порівнювалися три показники [17]: 1. Діючий імпортний тариф для країн, яким Україною надано режим найбільшого сприяння (РНС), в кожному із проаналізованих років (1996– 2006 рр.), у відсотках; 2. Різниця цін внутрішніх та зовнішніх в кожному із проаналізованих років (1996–2006 рр.), у відсотках; 3. Очікуваний зв’язаний тариф, що буде максимальною межею захисту українського ринку відповідного товару після вступу до СОТ, у відсотках. Зв’язаний тариф - це тариф, який буде зафіксовано як максимальну межу захисту ринку, вище якого Україна прийме зобов’язання не підвищувати ставку імпортного тарифу на певний товар у відповідності з домовленостями на переговорах про вступ до СОТ. Різниця цін явля собою відсоткове відношення різниці між внутрішніми цінами реалізації продукц виробниками конкретного продукту в Україні та зовнішніми цінами (цінами на кордоні України) до відповідних зовнішніх цін (цін на кордоні). Якщо різниця цін має мінусове значення, що позначається на графіку нижче нульової відмітки, то за ціною вітчизняна продукція є більш конкурентно-здатною порівняно з ціною аналогічного імпортного товару. Якщо різниця цін має позитивне значення, що позначається на графіку вище нульової відмітки, то імпортний товар за ціною дешевше, ніж аналогічний товар вітчизняного виробництва. Перевищення позитивного значення різниці цін над граничним тарифом свідчить, що при сплат ставки імпортного тарифу імпортна продукція залишатиметься більш конкурентоспроможною за ціною, ніж вітчизняна, а в ситуації, коли позитивне значення різниці цін нижче граничного тарифу, вітчизняний товар залишатиметься більш конкурентоспроможним за ціною порівняно з імпортним після сплати мита. 1. Залізна руда Протягом 2001–2006 років рівень ставок ввізного мита на залізорудний концентрат становив 2%. На цьому ж рівні залишиться зв’язана ставка ввізного мита після вступу України до СОТ. Аналіз ціново різниці внутрішніх і зовнішніх цін показав, що в цей період відбувалися суттєв коливання цінової різниці — від 12,2% (2006 р.) до 20,2% (2003 р.) (Рис.2.7). Зміни обсягів імпорту в 2001–2006 роках відповідали змінам цінової ситуації, яка склалася на ринку цього товару. Так, у 2003 році обсяги імпорту залізорудного концентрату до України збільшилися у порівнянні з 2002 роком на 51%, а в 2004 році скоротилися у 2,6 рази в порівнянні з 2003 роком, у 2006 році знову обсяги імпорту зменшились на 23% в порівнянні з попереднім роком. Крім того, основн мпортні надходження залізної руди до України здійснюються з Російсько Федерації в режимі вільної торгівлі, тобто навіть діюче мито у 2% з цією продукцією не справляється. Незважаючи на значн обсяги імпорту залізної руди до України, в середньому за 2001–2006 роки обсяги експорту цієї продукції майже в 6 разів перевищували імпортні надходження, а в 2006 році — в 10 разів. В перспективі імпорт руди може збільшитися через внутрішні суперечки цінового характеру між виробниками руди та металургійними підприємствами, що не мають власних гірничо-збагачувальних комбінатів, як можуть в майбутньому перейти на поставки залізного концентрату з за кордону.

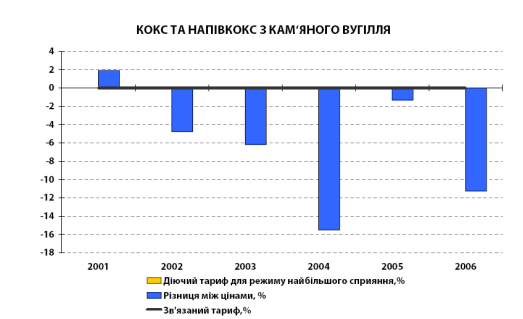

Рисунок 2.7 - Залізорудний концентрат. Порівняння цін та тарифів, 2001–2006 рр. [17] Таким чином, залізна руда є товаром, який досить чутливо реагує на цінові диспропорції зовнішнього та внутрішнього ринків. В той же час, вступ до СОТ не вплине суттєво на торгівлю цим товаром, враховуючи, що зв’язаний тариф, щодо якого бере зобов‘язання Україна при вступі до СОТ, відповіда діючий ставці ввізного мита на цю продукцію. 2. Кокс Рівень ставок мпортного мита на кокс з вступом України до Світової організації торгівлі не зміниться. В 2001-2006 рр. ставка ввізного мита на кокс становила 0%, і саме такий рівень ставки імпортного мита очікується після вступу до СОТ. Аналіз внутрішніх та зовнішніх цін на кокс засвідчив, що за ціною продукція вітчизняного виробництва конкурентоспроможною з аналогічною імпортною. Так, протягом 2001–2006 років цінова різниця між внутрішніми та зовнішніми цінами змінилася з +1,9 % у 2001 році до -15,5 % у 2004 році та -11,3% у 2006 році (Рис.2.8). Конкурентні переваги коксу українського походження та сприятлива кон’юнктура на світових ринках були використані вітчизняними виробниками у 2004 році, які збільшили обсяги експорту в 2004 році майже в 3 рази (у кількісному виразі) в порівнянні з 2002 роком. Але вже у 2005–2006 роках відбулось різке зниження обсягів експорту, щорічно воно дорівнювало 63% проти попереднього року. Ситуація у 2006 році показова тим, що за останні сім років вперше імпорт коксу перевищив експорт. Виробники зіткнулися з двома основними проблемами: падінням зовнішнього та внутрішнього попиту на свою продукцію через високу собівартість продукції та дефіцитом вугілля для коксування.

Рисунок 2.8 - Кокс та напівкокс з кам‘яного вугілля. Порівняння цін та тарифів, 2001–2006 рр. [17] Тобто серед факторів, які суттєво впливатимуть в довгостроковій перспективі на внутрішній ринок, необхідно зазначити прогнозне збільшення споживання коксу, яке може призвести до посилення дефіциту коксу та вугілля для коксування на внутрішньому ринку. Зазначений дефіцит буде спричинятися зростанням виробництва чавуну та, головним чином, задовольнятися імпортними надходженнями з Російської Федерації. В той же час, для значного збільшення обсягів імпорту коксу та коксівного вугілля з РФ до України існують певні обмеження, які викликані також зростанням споживання цього продукту в Росії внаслідок збільшення обсягів виплавки чавуну російськими металургійними підприємствами. Таким чином, вступ України до СОТ не матиме безпосереднього впливу на стан торгівлі коксом та конкурентоспроможність вітчизняних виробників цієї продукції, але загострить давно існуючі проблеми в галузі, незалежні від членства країни у цій організації. 3. Металевий прокат Українська металургія має потужний конкурентний потенціал: власні запаси залізорудної сировини, кваліфіковану та недорогу робочу силу, вдале географічне розташування, що виражається у близькості до морських портів та кордону з Російською Федерацією. Але існують суттєві недоліки: нерозвинуте внутрішнє споживання, що робить металургів дуже залежними від цінової кон’юнктури на світових ринках; високий ступінь енерговитратності та споживання природного газу в виробничому процесі, недосконале та застаріле обладнання. Тобто, головними для галузі є проблеми внутрішнього характеру, які ніяким чином не пов’язані з вступом до СОТ, навпаки членство у СОТ допоможе підприємствам розширити ринки збуту та ефективніше застосовувати механізми захисту від антидемпінгових розслідувань та при торговельних суперечках. Прокат з заліза та нелегованої сталі є товаром, який займає вагому частку як у виробництв продукції української металургійної промисловості, так і в експорті з України товарів металургійної галузі. Україна є нетто-експортером прокату плоского з заліза та нелегованої сталі. Протягом 2001–2004 років спостерігалася стала динаміка зростання обсягів експорту цієї продукції, але з 2005 року намітився спад. Так, у 2006 році в порівнянні з попереднім роком він становив близько 11% у натуральному виразі. Незважаючи на деякий спад експорту, Україна є безумовним нетто-експортером даного виду продукції. Для прикладу, у 2006 році експорт перевищував імпорт у 38 разів. Торгівля цим товаром в рамках СОТ, крім загальних норм та угод Світової організації торгівлі, регламентується також секторальною ініціативою “Сталь”, приєднатися до яко Україна зобов‘язалася. Імпортні тарифи, передбачені секторальною ініціативою „Сталь”, мають нульовий рівень в кінц трансформаційного періоду, який для України стане діючим з дня приєднання до СОТ. Це означає, що після вступу до СОТ Україна теж застосовуватиме тарифну ставку 0 % (рис.2.9). Аналіз динаміки цін на прокат плоский з заліза та нелегованої сталі свідчить, що цінова різниця протягом 2001–2006 років була від‘ємною. Ставку ввізного мита на аналізовану продукцію, яка становила протягом 2001–2004 років 5%, було зменшено у червн 2005 року до 0%. Ставка зв‘язаного тарифу на прокат плоский з заліза та нелегованої сталі після вступу України до СОТ дорівнюватиме 0%, що відповіда діючому тарифу на сьогоднішній день. Таким чином, вступ України до СОТ не справить негативного впливу на українських виробників плоского прокату з заліза та нелегованої сталі.

Рисунок 2.9 - Прокат з заліза та нелегованої сталі. Порівняння цін та тарифів, 2001–2006 рр. [17] Висновки стосовно промислових товарів - при порівнянні цінової різниці між зовнішніми цінами та цінами вітчизняних виробників промислових товарів з тарифами діючими та зв’язаними - для більшості проаналізованих промислових товарів цінова різниця була від‘ємною, тобто цінова конкурентоспроможність вітчизняної продукції була вищою за закордонні товари. Навіть в ті періоди, коли цінова різниця на окремі види товарів не була від’ємною та вищою за рівень діючого мита, обсяги експорту продукції з України перевищували обсяги імпорту, що свідчить про те, що Україна є нетто-експортером більшості видів промислово продукції, зокрема продукції гірничо-металургійного комплексу, хімічно промисловості. Виробничі потужност українських підприємств гірничо-металургійного комплексу орієнтовані на зовнішні ринки внаслідок нерозвиненості внутрішнього споживання. Проблемними питаннями для імпортної діяльності ВАТ «Інтерпайп НТЗ» є: - низька якість переробки товарного чавуну та сталі вітчизняними металургійними заводами при відсутності в структурі корпорації «Інтерпайп» власних металургійних виробництв з підвищенним контролем якості сировини, що вимагає зростання обсягів імпортування цієї продукції з Росії - зростання цін на основну сировину для виробництва труб. Ця ситуація негативно впливає не тільки на економіку виробництва труб, але і на контрактний ринок. Непередбачуваність ринку передільного металу істотно звужує можливост вибудовування довгострокових відносин із стратегічними партнерами; Стратегічним рішенням може бути запропоноване будівництво електросталеплавильного виробництва по високотехнологічній переробці структурованих видів «чистої» сталі для виробництва трубно-колісної продукції з вітчизняного металу та поступовий відказ від імпортної сталі. ВИСНОВКИ ТА РЕКОМЕНДАЦІЇ Стратегія бізнесу ВАТ “Інтерпайп НТЗ” спрямована на збільшення обсягів реалізації продукції, розширення ринків збуту продукції, активне просування продукції на ринки країн світу отримання максимального прибутку, впровадження у виробництво нових перспективних виробів, збереження трудового колективу. Завдяки поєднанню інтелектуального потенціалу, високої корпоративної культури, творчого духу й розвинено науково-технічної інфраструктури ВАТ “Інтерпайп НТЗ” випускає труби, колеса та бандажі, які складають конкуренцію продукції провідних фірм світу. Ключовим аспектом стратегії ВАТ “Інтерпайп НТЗ” на 2007 - 2010 р.р. є зміцнення розширення своєї участі на стратегічно важливих продуктових сегментах ринку, а саме: - обсадн труби; - залізничн колеса; - безшовн труби для газо- і нафтопроводів. В ВАТ Інтерпайп НТЗ” розроблена інвестиційна програма технічного розвитку, яка заснована на зіставленні стратегічних ринкових цілей, дій конкурентів, а також технічного і технологічного рівня виробництва підприємства і направлена на поліпшення якості продукції й зниження витрат. Програма складається з чотирьох основних напрямів: - розвиток існуючих потужностей, який полягає в модернізації прокатних агрегатів обробних потужностей, а також у дооснащенні цехів підприємства засобами неруйнівного контролю, випробувальним устаткуванням і устаткуванням для поліпшення товарного виду продукції; - підтримка технічного рівня виробництва, яке полягає в підтримці й відновленн працездатності устаткування з високим ступенем зносу; - зниження витрат на виробництво продукції; - будівництво електросталеплавильного комплексу з поступовим виводом із експлуатації існуючих мартенівських печей. Основою експортної конкурентоспроможності продукції в ВАТ “Інтерпайп НТЗ” є система управління якістю, яка базується на вимогах міжнародного стандарту ІSO 9001:2000 і враховує вимоги стандартів на системи якості Американського інституту нафти APІ Q1 і Асоціації американських залізниць AAR M-1003. Наявність у підприємства Системи управління якістю дає також можливість приймати участь у міжнародних тендерах на постачання продукції. Система управління якістю ВАТ “Інтерпайп НТЗ сертифікована: - міжрегіональним науково-інженерним центром стандартизації й сертифікації труб, балонів і іншо металопродукції "УНІТІ-ТЕСТ" на відповідність ДСТУ ІSO 9001-2001; - технічною нспекцією TUV Іndustrіe Servіce Gmb підприємства TUV Rheіnland Group органа по сертифікації TUV CERT на відповідність DІN EN ІSO 9001:2000; - органом по сертифікації систем якості й продукції Американського інституту нафти на відповідність APІ Q1; - органом по сертифікації систем якості й продукції Асоціації американських залізниць на відповідність AAR M-1003. Проблемними питаннями для експортної діяльності підприємства є: - невідшкодований ПДВ на кінець року в розмірі 112 236 тис.грн.; - з 01.07.2006 року Єврокомісією введені мита на безшовні труби виробництва ВАТ "ІНТЕР-ПАЙП НТЗ" в розмірі 25,1%; - зростання залізничних тарифів та цін на газ, метал, дефіцит брухту позначається на збільшенні собівартості продукції; На діяльність Підприємства також впливають зміни кон'юнктури на ринках збуту суцільнокатаних коліс, бандажів та сталевих труб, у тому числі: - загострення конкуренції на світових ринках. Розвиток трубного виробництва в країнах, що є найкрупнішими споживачами продукції Підприємства. Об'єктивно така ситуація провокує проблеми з реалізацією труб Підприємства в регіонах, найпривабливіших із погляду структури сортаменту ринку; - введення Росією обмеження на обсяги постачання українськими виробниками труб. Переплетення державних факторів як економічних так і політичних призвело до обмеження поставок українських труб на ринок СНД і до жорсткої конкуренції на ринку труб (введення Урядом Росії квот на імпорт українських труб); - необхідність перевірки продукції на наявність альфа- і бета – випромінювання, а також трансуранових компонентів, при ввезенні металопродукції до Росії. Це ускладнює процедуру імпорту та може привести до втрати частини російського ринку; - відсутність попиту на труби для машинобудування в Україні. Це пов'язано з тим, що машинобудування знаходиться в стані занепаду, нафтогазовидобувні компанії не збільшують обсягів розвідувально-бурових робіт, видобуток нафти й газу на українській території, газифікація населених пунктів ведеться повільно через відсутність засобів, служби, комунального постачання є бюджетними організаціями через недостатнє фінансування; - зростання цін на основну сировину для виробництва труб. Ця ситуація негативно впливає не тільки на економіку виробництва труб, але і на контрактний ринок. Непередбачуваність ринку передільного металу істотно звужує можливост вибудовування довгострокових відносин із стратегічними партнерами; - зміна життєвих цінностей - неадекватна оцінка змін, що відбуваються. Зниження, щільно до втрати, необхідного рівня корпоративної культури, почуття причетності до результатів діяльності Підприємства. Зростання цін на енергоносії на внутрішньому ринку впливає на збільшення цін на продукцію, що призводить до переорієнтації ринків трубної продукції і як наслідок - до падіння обсягів виробництва труб. Суттєвий вплив на діяльність обігових коштів Підприємства має дуже повільне відшкодування ПДВ з бюджету при відвантаженн продукції на експорт. Основним стратегічним напрямком експортної діяльності ВАТ «Інтерпайп НТЗ» може бути запропоновано принципово новий шлях технологічного переозброєння - будівництво цеху електроплавильної переробки сталі та відказ від технології мартенівського цеху. Перехід на електроплавильне виробництво вихідних стальних зливків для виготовлення трубноколесної продукції дозволить використовувати вітчизняну сталь, яку виплавляють металургійні заводи в Дніпропетровську, Дніпродзержинську та Кривому Розі, тобто знизити витрати на транспортировку матеріалів для виготовлення трубно-колісної продукції, а також суттєво знизити собівартість виробництва за рахунок часткової відмови від імпортної сталі з Росії. Перспективна отримана трубно-колісна продукція ВАТ «Інтерпайп НТЗ» з високоякісної та однорідної сталі дозволить довесті якість випускаємої продукції до рівня самих високих нормативних вимог Євросоюзу, що після вступ України в СОТ да можливість різко нарощувати обсяги експортної діяльності за вигідними конкурентними цінами, не обмежені квотами та антидемпінговими розслідуваннями. Проблемними питаннями для імпортної діяльності підприємства є: - низька якість переробки товарного чавуну та сталі вітчизняними металургійними заводами при відсутності в структурі корпорації «Інтерпайп» власних металургійних виробництв з підвищенним контролем якості сировини, що вимагає зростання обсягів імпортування цієї продукції з Росії - невідшкодований ПДВ (за 5 місяців) від експортної діяльності, що вимагає від підприємства суттєвого «вимивання» оборотних коштів на сплату імпортного ПДВ (20% від вартості імпорту), оформленого короткостроковими податковими векселями (до 30 днів); - зростання залізничних тарифів та цін на газ, метал, дефіцит брухту позначається на збільшенні собівартості продукції; - зростання цін на основну сировину для виробництва труб. Ця ситуація негативно впливає не тільки на економіку виробництва труб, але і на контрактний ринок. Непередбачуваність ринку передільного металу істотно звужує можливост вибудовування довгострокових відносин із стратегічними партнерами; Стратегічним рішенням будівництво електроплавильного виробництва по високотехнологічній переробц структурованих видів «чистої» сталі для виробництва трубно-колісної продукції з вітчизняного металу та поступовий відказ від імпортної сталі. Суттєвих зусиль потребує мінімізація ризику посилення конкуренції, зумовленого потенційною можливістю виходу на ринок російських підприємств, які виробляють металургійну продукцію. З метою мінімізац зазначеного ризику ВАТ "ІНТЕРПАЙП НТЗ" необхідно: - здійснити нвестиції в основні фонди обсягом до 900 млн.грн. (за останній рік їхні обсяги склали близько 16,7 млн.грн.); - працювати над вдосконаленням виробничого процесу (оптимізація виробництва) та проводити дослідження з метою вдосконалення продукції та використання новітніх технологій при її виготовленні з урахуванням міжнародного досвіду. Потенційний ризик втрати частки ринку зумовлений фактором виникненням нових підприємств - конкурентів та послідуючих перерозподілом ринку не на ко-ристь ВАТ "ІНТЕРПАЙП НТЗ". Збереження такої тенденції в подальшому може негативно позначитися на фінансово-господарському стані підприємства. Задля мінімізації ризику втрати частки ринку підприємству необхідно здійсніти наступні заходи: - диверсифікація клієнтської бази шляхом виходу на ринки зарубіжних країн. Так за останні 10 років, перелік покупців продукції поповнився підприємствами Казахстану, Туркменістану, Узбекистану, США, ОАЕ, Саудівської Аравії; - вдосконалення процесу виробництва, застосування новітніх технологій з метою підвищення якості продукції та закріплення лідерства ВАТ "ІНТЕРПАЙП НТЗ" в тих сегментах, в яких Товариство працює сьогодні; - підвищення стандарту співвідношення ціна/якість продукції ; Практична цінність отриманих результатів роботи полягає в проведенні послідовного аналізу діяльності і змін в фінансовому стані ВАТ «Інтерпайп НТЗ» та наданні пропозицій по покращанню зовнішньоекономічної діяльності за рахунок вільного виходу в умовах СОТ на ринки Європи та США з новою експортною продукцією – виробами з прецензійно-чистого металу нового електросталеплавильного цеху підприємства, працюючого виключно на чугунносталевій сировині металургійних заводів України, що знизить імпортну залежність від продукції російських металургійних заводів. СПИСОК ПОСИЛАНЬ 1. Митний Кодекс України від 11 липня 2002 року N 92-ІV // Із змінами і доповненнями, внесеними Законами України станом від 16 листопада 2006 року N 359-V 2. Господарський кодекс України // від 16 січня 2003 року N 436-ІV(діє з 01.01.2004) 3. Закон України “Про Митний тариф України” N 2371-ІІІ від 5 квітня 2001 року // Із змінами і доповненнями, внесеними Законами України станом від 23 червня 2005 року N 2715-ІV 4. Закон України “ Про зовнішньоекономічну діяльність” від 16 квітня 1991року N 959-XІІ /Із змінами і доповненнями, внесеними Законами Украї-ни станом від 14 вересня 2006 року N 139 –V 5. Закон України “Про оподаткування прибутку підприємств” від 28 грудня 1994 року N 334/94-ВР // Із змінами і доповненнями, внесеними Законами України станом від 27 квітня 2007 року N 997-V 6. Закон України “Про податок на додану вартість” від 3 квітня 1997 року N 168/97-ВР // Із змінами і доповненнями, внесеними Законами України станом від від 22 грудня 2006 року N 535-V 7. Закон України “Про Єдиний митний тариф” від 5 лютого 1992 року N 2097-XІІ //Із змінами і доповненнями, внесеними Законами України станом від 17 січня 2006 року N 3351-ІV 8. МІЖНАРОДНА ТОРГОВЕЛЬНА ПАЛАТА “ІНКОТЕРМС - Офіційні правила тлумачення торговельних термінів” (редакція 2000 року) - Видання МТП N 560, Введені в дію з 01.01.2000 р. // "Урядовий кур'єр", N 63, 3 квітня 2000 р., "Урядовий кур'єр", N 68, 10 квітня 2002 р. 9. Порядок проведення митного оформлення товарів, що вивозяться залізничним транспортом, з використанням загально вантажної митної декларації //Наказ Державної митної служби Українивід 2 червня 2003 року N 380 (Із змінами і доповненнями, внесеними наказами Державно митної служби України станом від 15 липня 2004 року N 522) 10. Про затвердження Порядку випуску, обігу та погашення векселів, які видаються на суму податку на додану вартість при ввезені (пересиланні) товарів на митну територію Україну //Постанова КМУ від 01.10.97р. №1104 11. Про затвердження Порядку справляння митними органами ввізного (вивізного) та особливих видів мита під час митного оформлення товарів, що переміщуються через митний кордон України // Наказ Держмитслужби від 23.01.2006 № 30 12. Положення (стандарт) бухгалтерського обліку 2 "Баланс", Наказ Мінфіна України № 87 від 31.03.1999 + № 304 від 30.11.2000. 13. Положення (стандарт) бухгалтерського обліку 3 " Звіт про фінансові результати «, Наказ Мінфіна України № 87 від 31.03.1999 + № 304 від 30.11.2000. 14. Дорофієнко В. – Про деяк аспекти економічних наслідків приєднання України до СОТ// Економіст - №8 2007.// стор.66-70; 15. Золотько І.А. Податкова система. Навч.посібник.- Київ, Видавницт-во: КНЕУ, 2005, 204 с. 16. Зовнішньоекономічна діяльність : Навчальний посібник для студ. вищих навчальних закладів/ Ред. І.І. Дахно. - К.: Центр навчальної літератури, 2006. - 360 с 17. Інформаційно-аналітичні матеріали з питань вступу України до СОТ. Міністерство економіки України, 2006 р. – 19 с. 18. Ізмайлова К.В. Фінансовий аналіз: Навч.посібник.- К.: МАУП,2000 19. Конкурентоспроможність економіки України в умовах глобалізації / Я. А. Жаліло, Я. Б. Базилюк, Я. В. Белінська та ін.; За ред. Я. А. Жаліла. — К.: НІСД, 2005. — 388 с. 20. Крамаренко Г.О., Чорна О.Є. Фінансовий менеджмент.- Киів: Центр навчальної літератури, 2006р. -520с. 21. Крамаренко Г. О. Фінансовий аналіз планування. – Київ: Центр навчальної літератури, 2003. – 224 с. 22. Міжнародний менеджмент: Навчальний посібник для студ. вищих навчальних закладів/ В.С. Білозубенко, О.В. Озаріна, А.А. Семенов; Ред. О.Б. Чернега. - К.: Центр навчальної літератури, 2006. - 592 с 23. Савчук В.П. Финансовый менеджмент предприятий: прикладные вопросы с анализом деловых ситуаций. – К.: Издательский дом «Максимум», 2001. – 600 с. 24. Соляник Л.Г. Економічний аналіз:Навчальний посібник. – Дніпропетровськ, Національна гірнича академія України, 2007. – 199 с. 25. Цибанкова Т. М. – Глобальна торгова система: розвиток інститутів, правил, інструментів СОТ// Монографія видавництво 2-ге, без змін – Київ: КНЕУ, 2006// 660 стор. 26. http://www.customs.gov.ua - офіційний Інтернет-сайт Державної митної служби України 27. http://www.smіda.gov.ua - Офіційний сайт Державного комісії з цінних паперів та фондового ринку України 28. http://www.UKRstat.gov.ua - Офіційний сайт Державного комітета статистики України ДОДАТОК А Таблиця А.1 Баланси та звіти про фінансові результати ВАТ “Інтерпайп НТЗ” за 2003 –2007 роки

Продовження табл.А.1

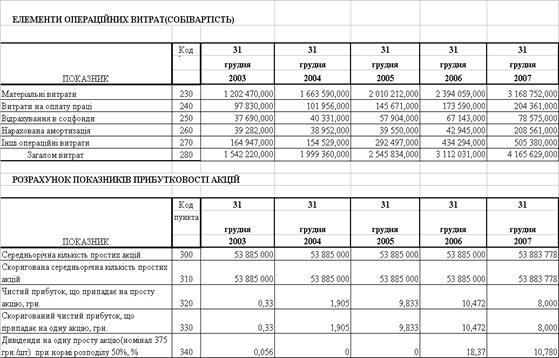

Таблиця А.2

Продовження табл.А.2

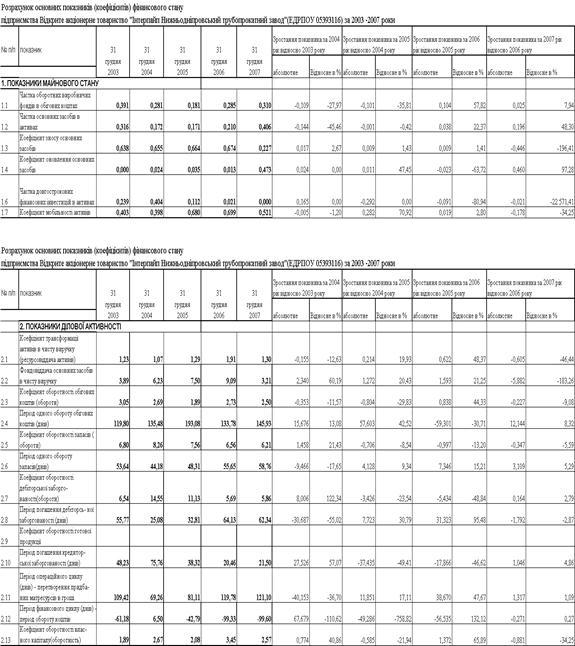

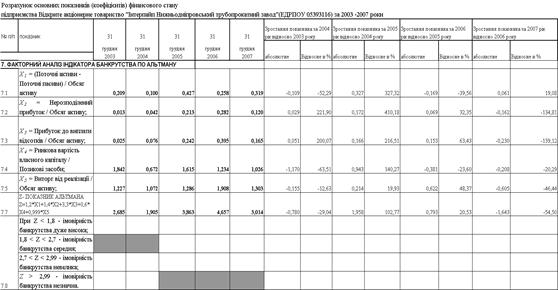

ДОДАТОК Б Таблиця Б.1 Результати розрахунку показників фінансового стану ВАТ “Інтерпайп НТЗ” у 2003 –2007 роках

Таблиця Б.2

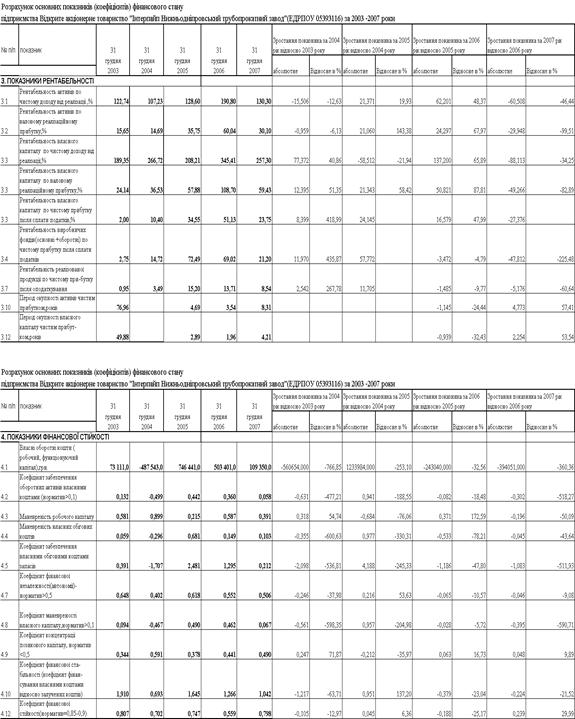

Таблиця Б.3

Таблиця Б.4

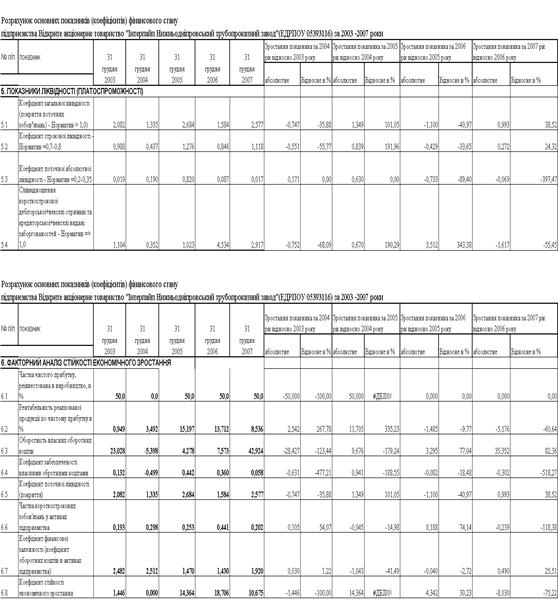

Таблиця Б.5

Таблиця Б.6

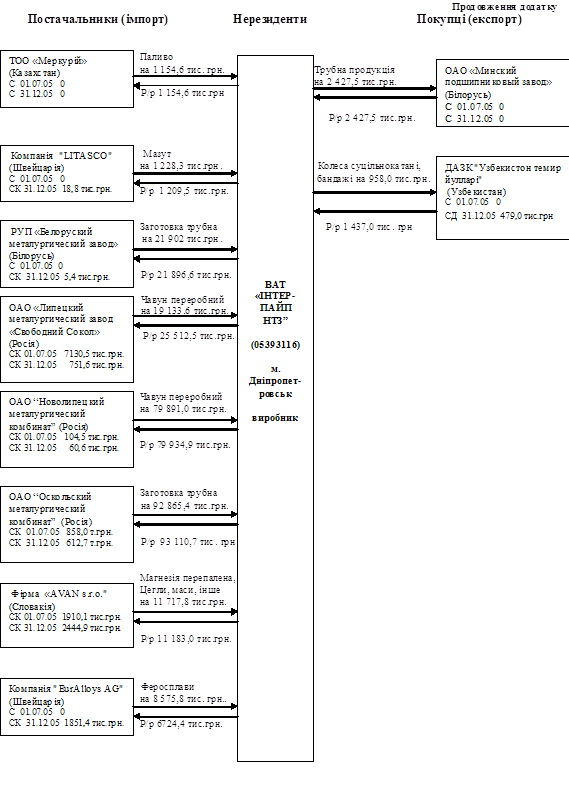

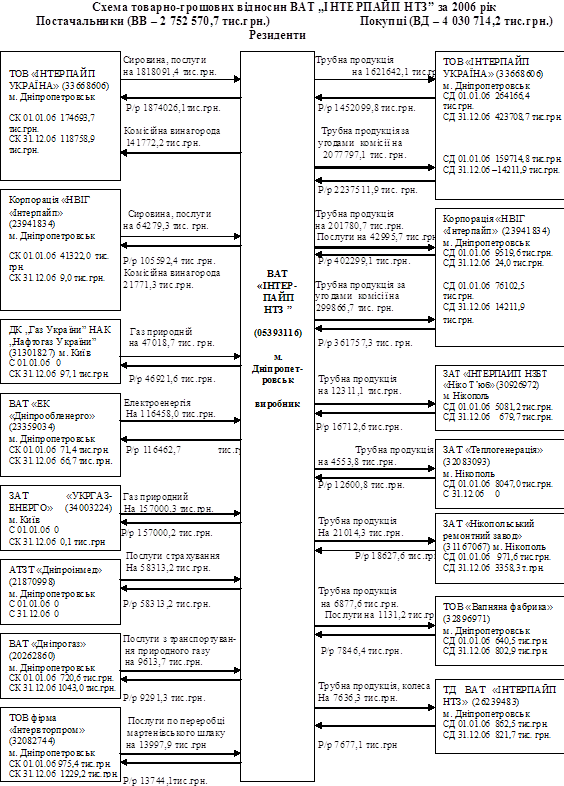

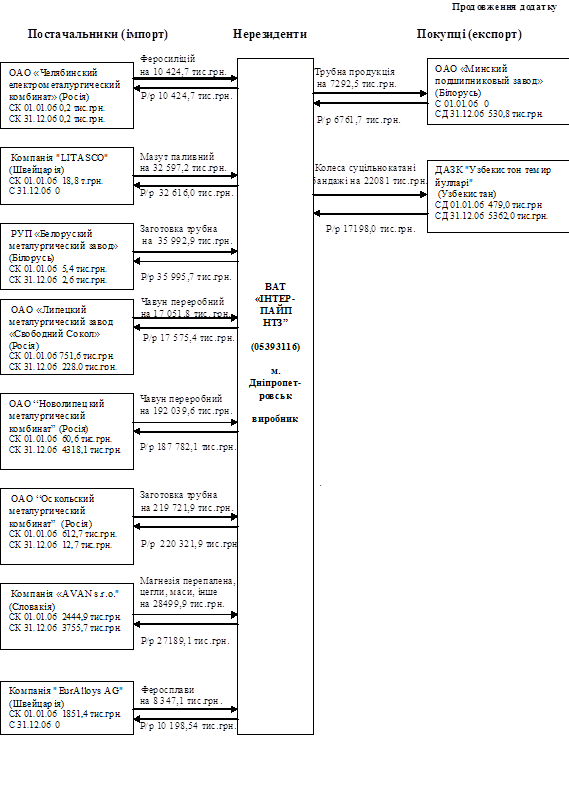

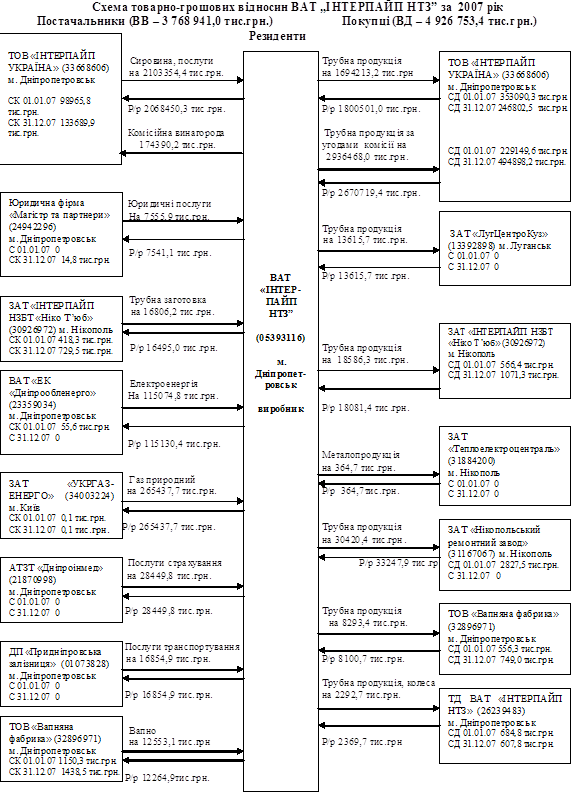

ДОДАТОК В

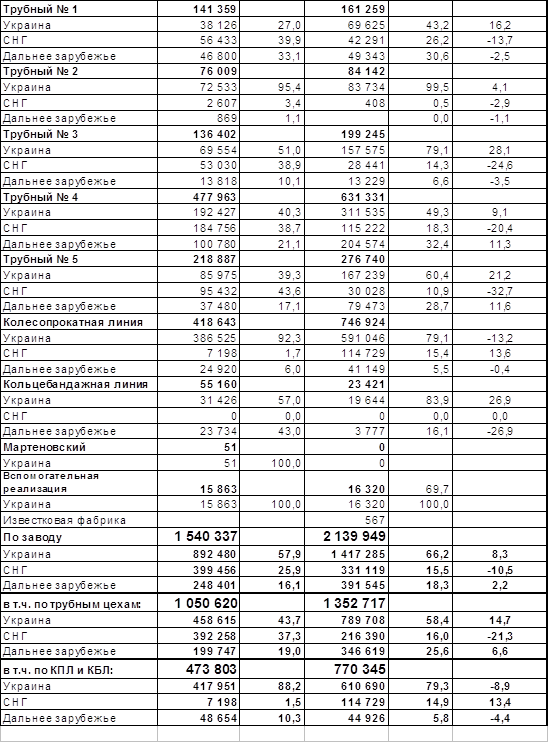

Додаток Д Таблиця Д.1 - Аналіз географії реалізації товарної продукції 2004 року в основних цехах ВАТ «Інтерпайп НТЗ» (в тис.грн.)

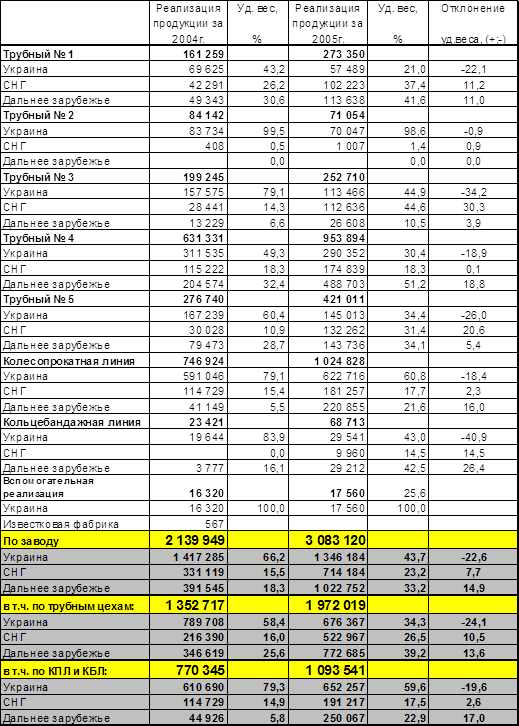

Таблиця Д.2 - Аналіз географії реалізації товарної продукції 2005 року в основних цехах ВАТ «Інтерпайп НТЗ» (в тис.грн.) тис.грн.

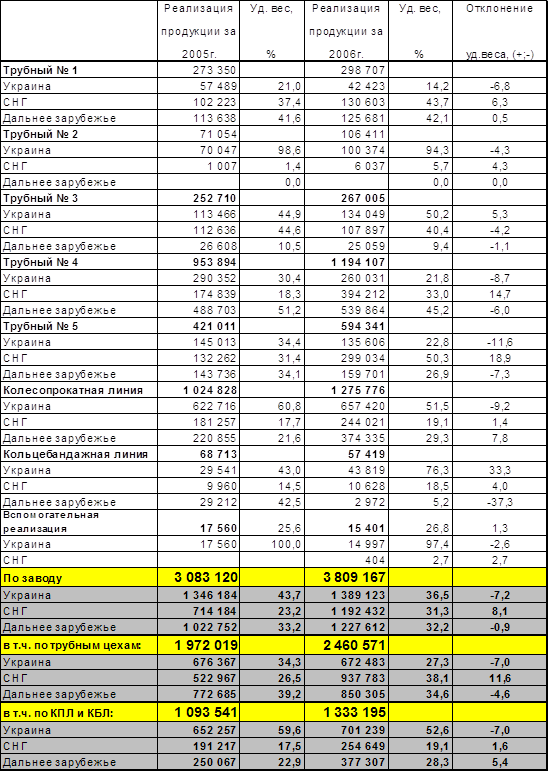

Таблиця Д.3 - Аналіз географії реалізації товарної продукції 2006 року в основних цехах ВАТ «Інтерпайп НТЗ» (в тис.грн.) , ДОДАТОК Г Таблиця Г.1- Відгрузка труб ВАТ «Інтерпайп НТЗ» по регіонах у 2004 році

Таблиця Г.2 - Відгрузка труб ВАТ «Інтерпайп НТЗ» по регіонах у 2005 році

Таблиця Г.3 - Відгрузка труб ВАТ «Інтерпайп НТЗ» по регіонах у 2006 році

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||