|

Рефератыполиграфия и этнографии москвоведению и спорту языку |

Курсовая работа: Анализ финансово-хозяйственной деятельностиКурсовая работа: Анализ финансово-хозяйственной деятельностиСодержание: Введение 1. Исходные данные для выполнения курсовой работы 2. Анализ показателей эффективности производства 2.1. Диагностика состояния и работы предприятия связи по повышению эффективности производства 2.2. Оценка основных направлений в работе предприятия связи по повышению эффективности производства 2.3. Выявление «узких мест» и определение основных направлений дальнейшего повышения эффективности производства 3. Анализ финансовых результатов производства 3.1. Оценка состояния и работы предприятия связи по повышению его прибыльности 3.2. Факторный анализ прибыли и выявление основных резервов ее увеличения 3.3. Основные направления прибыльности предприятия связи 4. Анализ хозяйственных результатов производства 4.1. Оценка душевого потребления услуг связи 4.2. Основные факторы изменения душевого уровня потребления услуг связи 5. Анализ затрат на производство 5.1. Диагностика уровня и динамики себестоимости услуг связи 5.2. Оценка изменения себестоимости по видам и элементам затрат 5.3. Основные факторы, повлиявшие на изменение затрат на производство 5.4. Дальнейшие направления снижения себестоимости услуг связи 6. Операционный анализ деятельности предприятия связи 6.1. Оценка безубыточности и зоны финансовой безопасности деятельности предприятия связи 6.2. Оценка запаса финансовой прочности и степень финансового риска предприятия связи 6.3. Факторный анализ и выявление основных направлений повышения запаса финансовой прочности 7. Диагностика деловой активности (использования ресурсов) предприятия связи 7.1. Оценка уровня и динамики производительности и оплаты труда работников 7.2. Оценка уровня и динамики фондоотдачи 7.3. Оценка уровня и динамики оборачиваемости оборотных средств 8. Диагностика имущественного положения предприятия связи 8.1. Оценка объема, состава и динамики имущества предприятия связи 8.2. Оценка состояния имущества предприятия связи 9. Оценка финансового состояния предприятия связи 9.1. Диагностика платежной способности предприятия связи 9.2. Прогнозная оценка финансовой несостоятельности (банкротства) предприятия связи Заключение Список используемой литературы Анализ финансово-хозяйственной деятельности предприятия – это этап, предшествующий принятию решения. Он призван обосновать принимаемое решение и оценить его последствия с позиций экономической эффективности производства и социальных последствий. Особенность хозяйственного анализа как функции управления заключается в том, что он используется для выполнения других функций управления при принятии любых управленческих решений в областях техники и экономики, в том числе, планирования, регулирования, организации, стимулирования, контроле над выполнением хозяйственных планов, сохранностью собственности, соблюдением государственной дисциплины.[1] Сам термин «анализ» происходит от греческого слова «analyzis», что в переводе означает «разделяю», «расчленяю». Хозяйственный анализ связан с изучением общественных явлений, поэтому речь идет об абстрактном разложении экономических явлений и показателей на составные части. В общем виде, хозяйственный анализ может быть определен как средство изучения производственно-хозяйственной деятельности и контроля за эффективностью производства. Хозяйственный анализ дает количественную и качественную характеристику хозяйственного явления, выявляет допущенные отклонения в процессе производства, нарушения требований экономических законов.[2] Целью данной работы является выполнение комплексного анализа основной деятельности данного предприятия. Для этого необходимо решить следующие задачи: 1. Проанализировать показатели эффективности производства, финансовые результаты производства и т.д. 2. Выявить основные направления в деятельности предприятия. 3. Сделать выводы по работе. 1. Исходные данные для выполнения курсовой работы Сущность курсовой работы заключается в расчете отдельных показателей, характеризующих основную деятельность предприятия по данным, представленным в таблице 1 и соответствующим варианту 0. Таблица 1 – Показатели работы предприятия связи по итогам года

2. Анализ показателей эффективности производства 2.1. Диагностика состояния и работы предприятия связи по повышению эффективности производства Выполнение этого пункта предусматривает расчет производственной (ресурсной) рентабельности и формирование аналитической таблицы 2. Таблица 2 – Уровень и динамика рентабельности производства

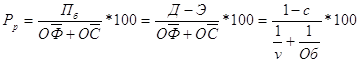

Исходя из данных таблицы 2 можно сделать вывод, что предприятие является убыточным, потому как рентабельность отрицательная. При сопоставлении ресурсной рентабельности с индексом инфляции (11%) получается, что деньги вкладывать в предприятие не выгодно, потому как рентабельность ниже индекса инфляции. При сопоставлении динамики ресурсной рентабельности с динамикой затратной рентабельности можно сделать вывод: затраты растут за счет повышения себестоимости оказываемых услуг связи, потому что происходит снижение и ресурсной рентабельности и затратной рентабельности. 2.2. Оценка основных направлений в работе предприятия связи по повышению эффективности производства Для выявления основных направлений в работе предприятия и выявления резервов по повышению эффективности производства проводится факторный анализ ресурсной рентабельности. Влияние факторов рассчитывается методом цепных подстановок по факторной модели, представленной формулой (1):

где D – доходы предприятия связи, тыс. руб.; Э – затраты на производство и реализацию услуг связи, тыс. руб.; с – себестоимость одного рубля доходов, руб.; v – фондоотдача, руб. Об – оборачиваемость оборотных средств, оборот. Для упрощения расчетов сведем все базовые параметры в таблицу 3. Таблица 3 – Основные направления в работе предприятия по повышению эффективности производства

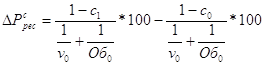

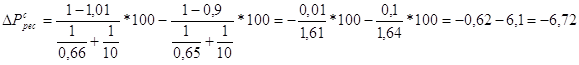

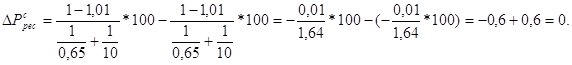

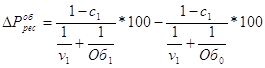

Факторный анализ проводится в следующей последовательности: Определяется влияние себестоимости 1 рубля доходов:

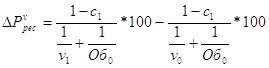

Себестоимость возрастает. Оценивается влияние фондоотдачи:

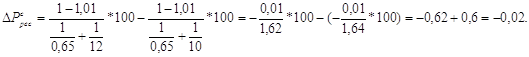

Можно сделать вывод, что работа по повышению эффективности не проводилась. Оценивается влияние оборачиваемости оборотных средств:

Суммируем полученные результаты:

А должно было получиться: – 0,62 6,17 = 6,79. Возникшие неточности зависят от степени округления при расчетах. Согласно приведенным расчетам «узким местом» является возрастающая себестоимость оказываемых услуг. Для определения основных направлений дальнейшего повышения эффективности производства необходимо прежде всего предпринять какие-то меры по снижению себестоимость. Можно предложить следующие пути выхода из сложившейся ситуации. 1. Внутренние: технические – повышение технического уровня производства за счет внедрения новых передовых техники и технологий, комплексной механизации и автоматизации, улучшения использования материальных и энергетических ресурсов; экономические – улучшение организации производства и труда, совершенствование управления. 2. Внешние: не зависят от предприятия и в основном определяются ценами и тарифами. 3. Анализ финансовых результатов производства 3.1. Оценка состояния и работы предприятия связи по повышению его прибыльности Выполнение этого задания предусматривает расчет размера прибыли, нормы прибыли и формирования аналитической таблицы 4. Таблица 4 – Динамика прибыли предприятия связи

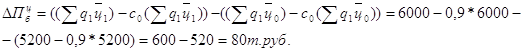

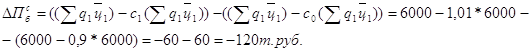

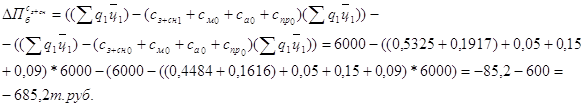

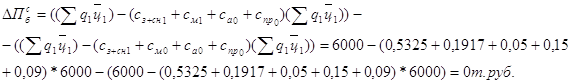

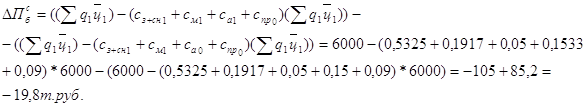

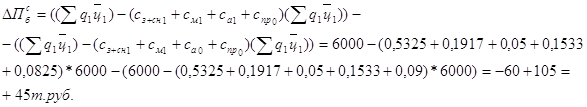

Сопоставим норму прибыли по передовым предприятиям с нормой прибыли по рассматриваемому предприятию. В предыдущем году норма прибыли по предприятию была равна норме прибыли по передовым предприятиям, то есть прибыльность была хорошая. Но в отчетном году норма прибыли существенно снизилась, что свидетельствует о резком сокращении прибыльности предприятия. Далее необходимо оценить динамику нормы прибыли. В данном случае норма прибыли предприятия растет гораздо медленнее, чем норма прибыли передовых предприятий, поэтому работа предприятия может быть оценена как отрицательная. 3.2. Факторный анализ прибыли и выявление основных резервов ее увеличения Факторный анализ прибыли и выявление резервов ее увеличения производится на основе факторной модели формулы (2 или 3):

или

где Q – доходы предприятия связи, тыс. руб.; Э – затраты на производство и реализацию услуг связи, тыс. руб.; с – себестоимость 1 руб. доходов, руб.; q – объем предоставляемых услуг, тыс. ед.;

сз+сн – себестоимость 1 руб. доходов по затратам на оплату труда и социальные нужды, руб.; см – себестоимость 1 руб. доходов по материальным затратам, руб.; са – себестоимость 1 руб. доходов п затратам на амортизацию, руб.; спр – себестоимость 1 руб. доходов по прочим затратам. Расчет влияния факторов на изменение прибыли производится методом цепных подстановок и сводится в таблицу 5.

Таблица 5 – Основные направления в работе предприятия по повышению прибыльности

Снижение прибыли было связано за счет изменения себестоимости оказываемых услуг. 3.3. Основные направления прибыльности предприятия связи Как видно из факторного анализа для увеличения прибыли нужно снижать себестоимость продукции. Пути снижения себестоимости были указаны выше. Кроме этого прибыль можно повысить путем увеличения объемов оказываемых услуг, что опять же подтверждается факторным анализом. 4. Анализ хозяйственных результатов производства 4.1. Оценка душевого потребления услуг связи Выполнение этого пункта предполагает расчет и исследование душевого уровня потребления услуг связи. Данные расчеты представлены в таблице 6. Таблица 6 Динамика показателей, характеризующая хозяйственные результаты

Как видно из таблицы темпы роста душевого уровня потребления услуг связи растут быстрее, чем темпы роста душевого уровня потребления услуг связи по передовым предприятиям, что свидетельствует об увеличении потребляемых услуг связи, а соответственно и росте выручке от оказания этих услуг. 4.2. Основные факторы изменения душевого уровня потребления услуг связи Можно выделить два основных фактора изменения душевого уровня потребления услуг связи – изменение услуг связи на 1 чел. и изменение тарифов на услуги связи. Оценка влияния факторов на изменение душевого уровня потребления услуг связи производится методом цепных подстановок и индексным методом. Для расчета влияния факторов методом цепных подстановок необходимо воспользоваться следующей моделью (4):

где ДУ – душевой уровень потребления услуг связи, руб./чел. n – население, тыс. чел. Оценим влияние изменения услуг связи на 1 чел.

Проведем оценку изменения тарифов на услуги связи:

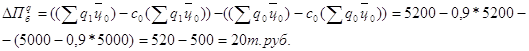

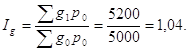

Наибольшее влияние оказывает изменение тарифов на услуги связи. Теперь оценим влияние изменения факторов на изменение душевого уровня потребления услуг связи индексным методом. Для решения этой задачи используем индекс, который выражает изменение объема оказанных услуг. Агрегатная формула (5) выглядит следующим образом:

Где – g1 – объем продаж в отчетном году, p0 – цена в прошлом году, g0 – объем продаж в прошлом году.[3]

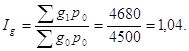

5. Анализ затрат на производство 5.1. Диагностика уровня и динамики себестоимости услуг связи Выполнение этой части работы предполагает расчет и исследование уровня и динамики себестоимости услуг связи в целом по предприятию, в том числе по видам и элементам затрат. Расчеты представлены в таблице 7. Таблица 7 – Динамика себестоимости 100 руб. доходов

Согласно полученным данным уровень себестоимости 100 руб. продукции в предыдущем периоде был равен планируемому, а в отчетном периоде он возрос на 12,22%. При сопоставлении динамики себестоимости 100 руб. продукции фактической с динамикой себестоимости 100 руб. продукции эталонной были сделаны выводы, что работа предприятия по снижению затрат на производство не проводилась. 5.2. Оценка изменения себестоимости по видам и элементам затрат. Оценка изменения себестоимости по видам затрат приведена в таблице 8 Таблица 8 – Структура и динамика себестоимости по видам затрат

По приведенным данным можно сделать вывод о том, что себестоимость оказываемых услуг растет более высокими темпами, чем выручка. Тем самым нужно срочно предпринимать меры по снижению себестоимости. 5.3. Основные факторы, повлиявшие на изменение затрат на производство К основным факторам, повлиявшим на изменение затрат на производство, относятся количество оказанных услуг и затраты на оказание услуг. Их влияние на изменение затрат на производство можно рассчитать используя формулу

Где g1 – количество оказанных услуг в отчетном году, p0 – затраты на оказание услуг в прошлом году, g0 – объем оказанных услуг в прошлом году.[4]

5.4. Дальнейшие направления снижения себестоимости услуг связи Для решения проблемы снижения издержек производства и реализации продукции на предприятии должна быть разработана общая концепция (программа), которая должна ежегодно корректироваться с учетом изменившихся на предприятии обстоятельств. Эта программа должна носить комплексный характер, т. е. должна учитывать все факторы, которые влияют на снижение издержек производства и реализации продукции. Содержание и сущность комплексной программы по снижению издержек производства зависят от специфики предприятия, текущего состояния и перспективы его развития. Но в общем плане в ней должны быть отражены следующие моменты: · комплекс мероприятий по более рациональному использованию материальных ресурсов (внедрение новой техники и безотходной технологии, позволяющей более экономно расходовать сырье, материалы, топливо и энергию; совершенствование нормативной базы предприятия; внедрение и использование более прогрессивных материалов; комплексное использование сырья и материалов; использование отходов производства; улучшение качества продукции и снижение процента брака и др.); · мероприятия, связанные с определением и поддержанием оптимального размера предприятия, позволяющие минимизировать затраты в зависимости от объема производства; · мероприятия, связанные с улучшением использования основных фондов (освобождение предприятия от излишних машин и оборудования; сдача имущества предприятия в аренду; улучшение качества обслуживания и ремонта основных средств; обеспечение большей загрузки машин и оборудования; повышение уровня квалификации персонала, обслуживающего машины и оборудование; применение ускоренной амортизации; внедрение более прогрессивных машин и оборудования и др.); · мероприятия, связанные с улучшением использования рабочей силы (определение и поддержание оптимальной численности персонала; повышение уровня квалификации; обеспечение опережающего роста производительности труда по сравнению со средней заработной платой; применение прогрессивных систем и форм оплаты труда; совершенствование нормативной базы; улучшение условий труда; механизация и автоматизация всех производственных процессов; обеспечение мотивации высокопроизводительного труда и др.); · мероприятия, связанные с совершенствованием организации производства и труда (углубление концентрации, специализаций, кооперирования, комбинирования и диверсификации производства; внедрение бригадной формы организации производства и труда; внедрение НОТ; совершенствование организационной структуры управления фирмой и др.). Кроме того, комплексная программа по снижению издержек производства должна иметь четкий механизм ее реализации. 6. Операционный анализ деятельности предприятия связи 6.1. Оценка безубыточности и зоны финансовой безопасности деятельности предприятия связи Выполнение этого пункта предполагает расчет и исследование порога рентабельности, зоны финансовой безопасности и запас финансовой прочности производственной деятельности предприятия связи аналитическим (расчетным) методом. Данные расчеты приведены в таблице 9. Таблица 9 – Затраты, выручка и прибыль филиала электросвязи

Согласно расчетам предприятие сможет выйти на нулевой уровень (безубыточная деятельность) только при достижении выручки от оказания услуг связи в сумме 6144,86 тыс. руб. Зона безопасности – разность между фактическим количеством реализованной продукции (оказанных услуг) и безубыточным объемом продаж. Чем больше зона безопасности – тем прочнее финансовое состояние предприятия. 6.2. Оценка запаса финансовой прочности и степень финансового риска предприятия связи Подобные расчеты весьма актуальны в нынешних условиях, так как предприятия заранее могут прогнозировать безубыточную деятельность. Более того, при определении стратегии предприятие должно учитывать такой показатель как «запас финансовой прочности», т.е. оценивать объем продаж сверх уровня безубыточности. Предприятие, имея большой запас финансовой прочности, может осваивать новые рынки, инвестировать средства как в ценные бумаги, так и в развитие производства. На рассматриваемом предприятии запас финансовой прочности очень низок, поэтому на данном этапе развития предприятию связи лучше повременить с вложением своих средств в другие предприятия. 6.3. Факторный анализ и выявление основных направлений повышения запаса финансовой прочности Оценка влияния факторов на изменение запаса финансовой прочности производится методом цепных подстановок по факторной модели, представленной формулой (6).

где Э_ - условно-постоянные расходы, тыс. руб.; с≈ - удельные условно-переменные расходы (себестоимость 1 руб. доходов), руб.; q – объем предоставляемых услуг связи определенного вида, ед.;

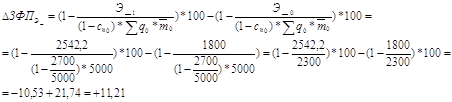

Оценим влияние условно-постоянных расходов на изменение запаса финансовой прочности:

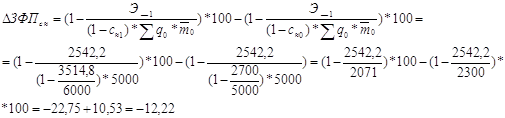

Определим влияние удельных условно-переменных расходов на изменение запаса финансовой прочности:

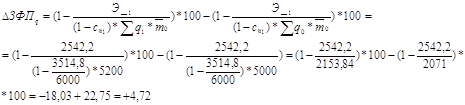

Оценим влияние объема предоставляемых услуг связи определенного вида на изменение запаса финансовой прочности:

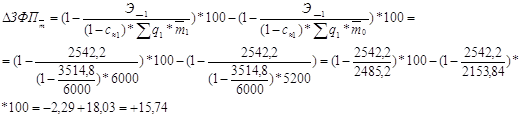

Определим влияние среднего тарифа на данный вид услуг связи на изменение запаса финансовой прочности:

Можно сделать вывод о том, что изменение удельных условно-переменных расходов взывает максимальное снижение запаса финансовой прочности. А изменение среднего тарифа на данный вид услуг связи увеличивает запас финансовой прочности, именно это направление и следует в дальнейшем усиленно развивать. 7. Диагностика деловой активности (использования ресурсов) предприятия связи 7.1. Оценка уровня и динамики производительности и оплаты труда работников В этом пункте предусмотрен расчет и исследования уровня, динамики производительности и оплаты труда и факторов, влияющих на изменение использования трудовых ресурсов. Оценка уровня и динамики производительности и оплаты труда работников представлена в таблице 10. Таблица 10 – Динамика производительности труда работников предприятия

Для того чтобы оценить работу предприятия необходимо исследовать динамика производительности труда фактическую, в сопоставлении с динамикой производительности труда – эталонной. Как показывают расчеты темпы роста фактической производительности труда гораздо выше, чем планируемой, что свидетельствует о положительной работе предприятия в отчетном периоде. 7.2. Оценка уровня и динамики фондоотдачи В этом пункте предусмотрен расчет и исследования уровня, динамики фондоотдачи и факторов, влияющих на изменение использования основных фондов. Расчеты представлены в таблице 11. Таблица 11 – Динамика фондоотдачи предприятия

Согласно приведенным данным уровень фондоотдачи снизился на 0,01 руб., что составило 0,87%. А вот фондовооруженность наоборот возросла на 2,91 тыс. руб. и составила 129,58 тыс. руб. 7.3. Оценка уровня и динамики оборачиваемости оборотных средств В этом пункте предусмотрен расчет и исследования уровня, динамики оборачиваемости оборотных средств и факторов, влияющих на изменение оборотных средств. Все расчеты приведены в таблице 12. Таблица 12 – Динамика оборачиваемости оборотных средств

Анализ показывает увеличение коэффициента оборачиваемости, что символизирует более быстрый темп прохождения оборотных средств все стадии производственного кругооборота. Этому же способствует и сокращение длительности одного оборота. Пути улучшения использования оборотных средств · Сокращение затрат времени на этапе формирования производственных запасов. · Сокращение длительности цикла производства. · Совершенствование технологии производства. · Снижение времени документооборота на этапе реализации готовой продукции. · Внедрение технически обоснованных норм расходов материалов и их экономия. 8. Диагностика имущественного положения предприятия связи 8.1. Оценка объема, состава и динамики имущества предприятия связи В данном пункте предполагается расчет и исследование объема и динамики имущества предприятия связи. С этого момента начинается анализ активов предприятия. Их общий анализ осуществляется по трем направлениям: по сроку оборота и по источникам. Эти группировки представлены в таблице 13. Таблица 13 Общий анализ активов

По первому способу группировки можно сделать следующие выводы. В течение отчетного года увеличивается доля внеоборотных активов на 30,91% и уменьшается доля оборотных активов на 100%. Этот факт можно расценивать как отрицательный потому, что это произошло скорее всего из-за дооценки основных фондов. Это чисто учетная процедура, которая не может свидетельствовать об улучшении структуры активов. По второй группировке видно, что в течение отчетного года произошли небольшие изменения. Если же поподробнее, то изменение собственных источников имущества на +36,45% вызвало уменьшение заемных источников на 100%, что привело к общему увеличению источников имущества на 51,9%. 8.2. Оценка состояния имущества предприятия связи В данном разделе будет проведена оценка доли активных основных фондов и коэффициента износа активных производственных фондов. Все расчеты сведены в таблицу 14. Таблица 14 – Оценка доли активных производственных фондов и коэффициента износа производственных фондов

Как видно из таблицы большую часть основных производственных фондов составляют активные производственные фонды как в прошлом году, так и в отчетном, их доля равна 80%. Но кроме этого коэффициент их износа достаточно велик и составляет 0,67. Это означает, что оборудование на предприятии очень старое и очень скоро вообще спишется на производство. Необходимо обновлять активные производственные фонды. 9. Оценка финансового состояния предприятия связи 9.1. Диагностика платежной способности предприятия связи Под платежной способностью организации понимается ее способность с помощью собственных средств обеспечивать необходимые платежи и ликвидировать задолженности по своим обязательствам. Платежная способность (кредитоспособность) определяется ликвидностью баланса. Под ликвидностью баланса понимается степень покрытия обязательств организации его активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. Произведем анализ платежной способности путем исследования коэффициентов ликвидности (таблица 15). Таблица 15 – Коэффициенты ликвидности организации, в долях единицы

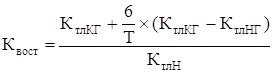

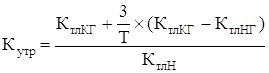

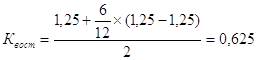

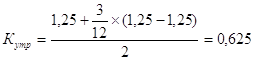

Согласно рассчитанным данным предприятие является неликвидным, потому что большая часть показателей, как в прошлом году,так и в отчетном не укладывается в рамки нормативов. 9.2. Прогнозная оценка финансовой несостоятельности (банкротства) предприятия связи Под финансовой несостоятельностью (банкротством) организации понимается неспособность удовлетворять требования кредиторов по оплате товаров (работ, услуг), обеспечивать платежи в бюджет и внебюджетные фонды в связи с превышением обязательств должника над его имуществом или в связи с неудовлетворительной структурой баланса. Анализ и оценка структуры баланса проводится на основе коэффициента текущей ликвидности (Ктл) и коэффициента обеспеченности собственными средствами (Ксос). При неудовлетворительной структуре баланса проверяется реальная возможность организации восстановить свою платежеспособность.

где Квост коэффициент восстановления платежеспособности; Т – отчетный период в месяцах (12 месяцев); 6 – период восстановления платежеспособности в месяцах; Ктл КГ, Ктл НГ фактическое значение коэффициента текущей ликвидности на конец и на начало отчетного периода; Ктл Н – нормативное значение коэффициента текущей ликвидности (2). При удовлетворительной структуре баланса (Ктл ≥ 2, Ксос ≥ 0,1) для проверки устойчивости финансового положения рассчитывается коэффициент утраты платежеспособности на срок три месяца следующим образом:

Рассчитанные данные структуры баланса сводятся в таблицу 16. Таблица 16 – Показатели несостоятельности баланса

Кроме этого нужно рассчитать коэффициенты финансовой устойчивости предприятия. Под финансовой устойчивостью организации понимается его способность за счет собственных источников формировать запасы товарно-материальных ценностей для обеспечения бесперебойного (устойчивого) процесса производства. Состояние организации по уровню финансовой устойчивости может быть: · абсолютной; · нормальной (удовлетворительной); · неустойчивой (критической); · кризисной. В таблице 17 представлены уровень и динамка финансовой устойчивости организации Таблица 17 – Уровень и динамка финансовой устойчивости организации, тыс. руб.

По этим данным можно сделать вывод, что у предприятия наблюдается нормальная краткосрочная финансовая устойчивость, потому что сумма запасов больше собственного оборотного капитала. Можно также провести анализ финансовой устойчивости на основе коэффициентов устойчивости (таблица 18). Таблица 18 – Коэффициенты финансовой устойчивости организации

Судя по этим расчетам предприятие финансово устойчиво. Для определения основных направлений дальнейшего повышения эффективности производства необходимо прежде всего предпринять какие-то меры по снижению себестоимость. Можно предложить следующие пути выхода из сложившейся ситуации. 1. Внутренние: технические и экономические. 2. Внешние не зависят от предприятия и в основном определяются ценами и тарифами. Содержание и сущность комплексной программы по снижению издержек производства зависят от специфики предприятия, текущего состояния и перспективы его развития. Но в общем плане в ней должны быть отражены следующие моменты: · комплекс мероприятий по более рациональному использованию материальных ресурсов; · мероприятия, связанные с определением и поддержанием оптимального размера предприятия, позволяющие минимизировать затраты в зависимости от объема производства; · мероприятия, связанные с улучшением использования основных фондов; · мероприятия, связанные с улучшением использования рабочей силы; · мероприятия, связанные с совершенствованием организации производства и труда. Кроме того, комплексная программа по снижению издержек производства должна иметь четкий механизм ее реализации. Кроме этого предприятию необходимо повышать свою платежеспособность и финансовую устойчивость, в противном случае оно может стать банкротом. Список используемой литературы 1. Антикризисное управление / Под ред. Э.С. Минаева. – М.: ПРИОР, 1998. – с. 81. 2. Ефимов О.В. Финансовый анализ. – 4-е изд., – М.: Бухгалтерский учет, 2002. – с. 133. 3. Ковалев В.В. Введение в финансовый менеджмент. – М.: Финансы и статистика, 2001. – с. 708. 4. Ковалев В.В. Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ отчетности 2-е изд. – М.: Финансы и статистика, 1998. – 512 с. 5. Савицкая Г.В. Экономический анализ: Учеб./ Г.В.Савицкая. – 8-е изд., перераб. – М.: Новое знание, 2003. – 640 с. 6. Фомин Я.А. Диагностика кризисного состояния предприятия: Учебное пособие для вузов. – М.: ЮНИТИ-ДАНА, 2003. – с. 48. 7. Экономическая стратегия фирмы: Учебное пособие/Под ред. А.П. Градова. – 3-е изд., испр. – СПб.: СпецЛист, 2000. – с. 500. 8. Барнгольц С.Б. Экономический анализ хозяйственной деятельности на современном этапе развития. // Финансы и кредит, № 2-3, 1998, с 24. 9. Крюков А.Ф., Егорычев И.Г. Анализ методик прогнозирования кризисной ситуации коммерческих организаций с использованием финансовых индикаторов//Менеджмент в России и за рубежом. – 2001. – № 2. 10. Панков В.В., Любушин Н.П., Сучков Е.А. Особенности экономического анализа в условиях антикризисного управления организациями// Экономический анализ: Теория и практика. – 2002. – № 1. [1] Ефимов О.В. Финансовый анализ. 4-е изд., – М.: Бухгалтерский учет, 2002. – с. 133. [2] Барнгольц С.Б., Мельник М.В. Методология экономического анализа деятельности хозяйствующего субъекта: Уч. пособие. – М.: Финансы и статистика, 2003. – 240 с.: ил. [3] Баранова И.В. Теория экономического анализа: Учебное пособие. – Новосибирск: Сибирский институт финансов и банковского дела, 2004. – 101 с. [4] Баранова И.В. Теория экономического анализа: Учебное пособие. – Новосибирск: Сибирский институт финансов и банковского дела, 2004. – 101 с. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

, (1)

, (1)

(5)

(5)

(5)

(5)

, (7)

, (7) (8.2)

(8.2) ,

, .

.