|

Рефератыполиграфия и этнографии москвоведению и спорту языку |

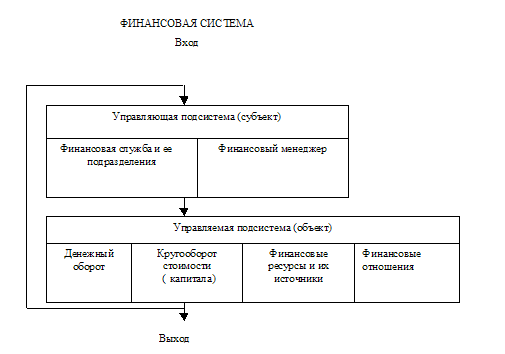

Курсовая работа: Анализ финансово-хозяйственной деятельности предприятияКурсовая работа: Анализ финансово-хозяйственной деятельности предприятияВведение Актуальность выбранной темы обусловлена тем, что в условиях рыночной экономики предприятие самостоятельно осуществляет формирование финансовых ресурсов и определяет направления их использования. Наличие, состав и отдача финансовых ресурсов определяют финансово-экономическое состояние предприятия, как на текущем этапе, так и перспективы его развития в будущем. Размер и структура финансовых ресурсов во многом зависит от объемов производства и его эффективности. С одной стороны, постоянный рост производства и повышение его эффективности являются основой увеличения финансовых ресурсов предприятия. С другой стороны, от величины финансовых ресурсов, инвестируемых в сферу производства, зависят рост объема производства и степень его эффективности. Важность решения обозначенных выше проблем обусловила выделение управления финансово-хозяйственной деятельностью предприятия в самостоятельную структуру управления, а финансовый менеджмент – в самостоятельную экономическую специальность, которая объединяет в себе знания таких экономических дисциплин как финансовый и экономический анализ, бухгалтерский учет, стратегический менеджмент. Финансовое управление предполагает координацию деятельности всего предприятия, так как объектом ее воздействие является управление финансовыми ресурсами, которые в условиях рыночной экономики определяют не только текущую, но и перспективную конкурентоспособность. Финансовое управление на предприятии включает в себя управление активами и пассивами предприятия, формирование текущих и стратегических планов финансового развития предприятия, управление денежными потоками, финансовыми рисками, диагностику и сокращение риска банкротства. Цель данной работы в рассмотрении управления финансово-хозяйственной деятельностью предприятия. Объектом исследования настоящей работы является управление финансовыми ресурсами в Достижение поставленной цели требует решения следующих задач: 1. Рассмотреть теоретические основы управления финансово-хозяйственной деятельностью предприятия, а именно: · функции и принципы организации финансов предприятия; · основные показатели, характеризующие финансово-хозяйственную деятельность предприятия; · методику анализа и управления финансово-хозяйственной деятельностью организации. 2. Провести анализ финансово-хозяйственной деятельности предприятия: · описать экономическую характеристику предприятия; · оценить структуру имущества и анализировать финансовое состояние предприятия; · анализировать ликвидность и платежеспособность; · анализировать рентабельность предприятия. 3. Рассмотреть оптимизацию финансовой деятельности предприятия: · разработать стратегию управления финансовой деятельностью · оптимизировать текущее управление финансовой деятельностью · оценить эффективность финансовой деятельности предприятия в результате оптимизации 1. Теоретические основы управления финансово-хозяйственной деятельностью предприятия 1.1 Функции и принципы организации финансов предприятия В различных источниках даются различные определения финансовых ресурсов предприятия. В одних источниках под финансовыми ресурсами предприятия понимают денежные средства, формируемые при образовании предприятия и пополняемые в результате производственно-хозяйственной деятельности за счет реализации товаров и услуг, выбывшего имущества предприятия, а также путем привлечения внешних источников финансирования. При этом следует различать такие понятия как денежные средства, финансовые ресурсы и денежные фонды. Денежные средства представляют собой более широкое понятие, чем финансовые ресурсы, составляющие только часть денежных средств, находящихся в обороте предприятия. Различие между денежными средствами и финансовыми ресурсами наглядно видно на примере выручки от реализации. Общая сумма выручки представляет собой величину денежных средств, значительную часть которой составляют оборотные средства, авансированные в процессе производства на оплату сырья, материалов, топлива, электроэнергии, и только оставшаяся часть, представляющая собой чистую выручку в виде валового дохода, является источником финансовых ресурсов. Денежные фонды – это наиболее стабильная часть финансовых ресурсов, формируемая для целевого использования. Финансовые ресурсы как экономическая категория проявляют свою сущность через свои функции. Являясь материальными носителями финансовых отношений, финансовые ресурсы выполняют распределительную и контрольную функцию финансов. Распределительная функция финансовых ресурсов возникает в процессе отношений, связанных с распределением и использованием вновь созданной стоимости в процессе воспроизводства. Размер финансовых ресурсов, формируемых на уровне предприятия, определяет возможности: осуществления необходимых капитальных вложений; увеличения оборотных средств; выполнения всех финансовых обязательств; обеспечение потребностей социального характера. Структура финансовых ресурсов определяется источниками их поступления. На уровне предприятия структура финансовых ресурсов в основном определяется собственными источниками – валовым доходом и амортизацией. Основным источником формирования финансовых ресурсов в процессе деятельности предприятия выступает стоимость реализованной продукции (оказанных услуг), различные части которой в процессе распределения выручки принимают форму денежных доходов и накоплений. Финансовые ресурсы формируются за счет прибыли (от основной и других видов деятельности) и амортизационных отчислений. Наряду с ними источниками финансовых ресурсов выступают: выручка от реализации выбывшего имущества; устойчивые пассивы; различные целевые поступления. Финансовые ресурсы используются предприятием в процессе производственной и инвестиционной деятельности. Они находятся в постоянном движении и пребывают в денежной форме лишь в виде остатков средств на расчетном счете в коммерческом банке и в кассе предприятия. 1.2 Основные показатели, характеризующие финансово-хозяйственную деятельность предприятия Основные сведения о структуре и динамике финансовых ресурсов предприятия и источниках их формирования отражены в балансе предприятия. Кроме информации об общей структуре имущества предприятия и источниках его формирования анализ баланса дает информацию о качестве финансовых ресурсах, используемых на предприятии, и об эффективности управления ими. О качестве финансовых ресурсов предприятия можно судить по результатам следующих этапов анализа баланса: анализа ликвидности баланса, платежеспособности предприятия, вероятности банкротства и финансовой устойчивости. Аналитический баланс полезен тем, что сводит воедино и систематизирует те расчеты, которые обычно осуществляет аналитик при ознакомлении с балансом. Непосредственно из аналитического баланса можно получить ряд важнейших характеристик финансового состояния предприятия, к которым относят следующие показатели: 1. Общая стоимость активов предприятия – сумма разделов I и II баланса. 2. Стоимость иммобилизованных (т.е. внеоборотных) средств (активов) или недвижимых активов, равную итогу раздела I баланса. 3. Стоимость мобильных (оборотных) средств, равную итогу раздела II баланса. 4. Стоимость материальных оборотных средств. 5. Величину собственного капитала предприятия, равную итогу раздела III баланса. 6. Величину заемного капитала, равную сумме итогов разделов IV и V баланса. 7. Величину собственных средств в обороте, равную разнице итогов разделов III и I баланса. Важной характеристикой финансовых ресурсов предприятия является ликвидность баланса, информацию о которой также можно получить путем анализа баланса. Показатели ликвидности баланса относятся к числу показателей, характеризующих финансовое состояние предприятия. Понятию ликвидность баланса в отечественной и зарубежной теории анализа очень близко понятие платежеспособности предприятия. Ликвидность предприятия определяется наличием у него ликвидных средств, к которым относятся наличные деньги, денежные средства на счетах в банках и легкореализуемые элементы оборотных ресурсов. Ликвидность отражает способность предприятия в любой момент совершать необходимые расходы. Платежеспособность предприятия определяется его возможностью и способностью своевременно и полностью выполнять платежные обязательства, вытекающие из торговых, кредитных и иных операций денежного характера. Платежеспособность влияет на формы и условия коммерческих сделок, в том числе на возможность получения кредита. В зависимости от степени ликвидности баланса активы делятся на следующие группы: А1 – наиболее ликвидные активы = денежные средства + краткосрочные финансовые вложения (250+260) А2 быстрореализуемые активы = дебиторская задолженность (240) А3 медленнореализуемые активы = запасы и затраты – Расходы будущих периодов + НДС + долгосрочные финансовые вложения (210 – 216 + 220 +140) А4 труднореализуемые активы = ОС (постоянные активы) – долгосрочные финансовые вложения (190 – 140) Для принятия решения относительно ликвидности баланса стати пассива группируются по степени срочности их оплаты: П1 – наиболее краткосрочные обязательства = наиболее срочные обязательства (630) П2 – краткосрочные пассивы = краткосрочные кредиты и заемные средства (620) П3 – Долгосрочные пассивы = долгосрочные кредиты (590) П4 – постоянные пассивы = собственный капитал (490) При определении ликвидности баланса группы актива и пассива сопоставляются между собой. Условия абсолютной ликвидности баланса: А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4. Одна из основных характеристик финансово-экономического состояния предприятия – степень зависимости от кредиторов и инвесторов. Владельцы предприятия заинтересованы в минимизации собственного капитала и в максимизации заемного капитала в финансовой структуре организации. Заемщики оценивают устойчивость предприятия по уровню собственного капитала и вероятности банкротства. Финансовая устойчивость предприятия характеризуется состоянием собственных и заемных средств и анализируется с помощью системы финансовых коэффициентов. Информационной базой для расчета таких коэффициентов являются абсолютные показатели актива и пассива бухгалтерского баланса. Оценка финансовой устойчивости предприятия проводится с помощью достаточно большого количества относительных финансовых коэффициентов. 1. Коэффициент автономии – характеризует независимость от заемных средств. Показывает долю собственных средств в общей сумме всех средств предприятия Ка = Ис / В Отношение общей суммы всех средств предприятия к источникам собственных средств. 2. Коэффициент соотношения заемных и собственных средств – сколько заемных средств привлекло предприятие на 1 руб. вложенных в активы собственных средств Кз/c = Кт +Кt / Ис Отношение собственных оборотных средств к общей величине оборотных средств предприятия. 3. Коэффициент обеспеченности собственными средствами – наличие у предприятия собственных оборотных средств, необходимых для его финансовой устойчивости. Критерий для определения неплатежеспособности (банкротства) предприятия Ко = Ес / Ra = (Ис-F) / Ra Отношение собственных оборотных средств к общей величине оборотных средств предприятия. 4. Коэффициент маневренности – способность предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства за счет собственных источников Км = Ес / Ис Отношение собственных оборотных средств к общей величине собственных средств (собственного капитала предприятия). 5. Коэффициент соотношения мобильных и иммобилизованных средств – сколько внеоборотных средств приходится на 1 руб. оборотных активов Км/и = Rа / F Отношение оборотных средств к внеоборотным активам. 6. Коэффициент имущества производственного назначения – долю имущества производственного назначения в общей стоимости всех средств предприятия Кп.им = Z+F / B Отношение суммы внеоборотных и производственных запасов к итогу баланса. 7. Коэффициент прогноза банкротства – доля чистых оборотных активов в стоимости всех средств предприятия Кпб = Ra – Kt / В Отношение разности оборотных средств и краткосрочных пассивов к итогу баланса. При осуществлении общего анализа и планирования перед финансовым менеджментом стоят задачи, состоящие в общей оценке: активов предприятия и источников их финансирования; величины и состава ресурсов, необходимых для поддержания достигнутого экономического потенциала и расширения деятельности предприятия; источников дополнительного финансирования; системы контроля за состоянием и эффективностью использования финансовых ресурсов. Распределение финансовых ресурсов обуславливает решение следующих задач, связанных с анализом и оценкой долгосрочных и краткосрочных решений инвестиционного характера: оптимальность трансформации финансовых ресурсов в другие виды ресурсов (материальные, трудовые, денежные); целесообразность и эффективность вложений в основные фонды, их состав и структура; оптимальность оборотных средств; эффективность финансовых вложений. При этом необходимо отметить, что решение всех перечисленных задач подчиняется общей стратегической цели предприятия, которая в наиболее общем виде может быть сформулирована как увеличение конкурентоспособности предприятия. 1.3 Методика анализа и управления финансово-хозяйственной деятельностью организации Любой бизнес начинается с постановки и ответа на следующие три ключевые вопроса: какой должна быть величина и оптимальная структура активов предприятия для достижения стратегических и текущих целей предприятия; какова должна быть оптимальная структура источников финансирования активов; как организовать текущее и перспективное управление финансовой деятельностью предприятия, обеспечивающей платежеспособность и финансовую устойчивость предприятия. Решение этих вопросов обеспечивается в рамках финансового менеджмента. Финансовый менеджмент является неотъемлемой частью общей системы управления предприятием, которая состоит из двух подсистем: объекта управления (управляемая подсистема) и субъекта управления (управляющая подсистема) (рис. 1.1). В качестве основного объекта управления в финансовом менеджменте выступает денежный оборот предприятия как непрерывный поток денежных выплат и поступлений, проходящий через расчетный и другие счета предприятия. Управлять денежным оборотом значит предвидеть его возможные состояния в ближайшей и отдаленной перспективе, уметь определить объем и интенсивность поступления и расхода денежных средств как на ближайшую дату, так и на долгосрочную перспективу. Субъектом управления в финансовом менеджменте является финансовая служба и ее подразделения, а также финансовые менеджеры.

Рис. 1 – Общая схема организации финансового менеджмента Управляющая подсистема вырабатывает и реализует цели финансового менеджмента. Процесс финансового менеджмента на предприятии включает в себя следующие стадии: постановку целей и определение основных задач финансового управления; выбор методов и рычагов управления, посредством которых будут достигаться поставленные цели; разработка системы мероприятий, обеспечивающих решение поставленных задач, и организация их исполнения; контроль за выполнением и анализ полученных результатов. Основной целью финансового менеджмента является повышение конкурентных позиций предприятия в соответствующей сфере деятельности через механизм формирования и эффективного использования прибыли. Приоритетность тех или иных целей изменяется в зависимости от конкретных экономических условий, в которой существует предприятие, или от конкретных теоретических или методических основ, которых придерживается руководство предприятия. Так в рамках традиционной экономической модели предполагается, что любое предприятие существует для того, чтобы максимизировать прибыль с позиций долгосрочного ее получения. Обычно на практике под максимальной прибылью понимают «нормальную» прибыль, или прибыль, устраивающую владельцев бизнеса. Требуемая величина «нормальной» прибыли, как правило, является основной ценообразования (себестоимость плюс, утраивающая владельцев бизнеса и или руководителей предприятия, надбавка). Другой, достаточной популярной, целью деятельности предприятия является максимизация объемов производства и сбыта. Данная цель обычно стоит перед предприятием при увеличении доли или захвате новых рынков, однако необходимо отметить, что данная цель не может обеспечить благополучия предприятия на долгосрочном этапе, т. к. не учитывает затрат предприятия, связанных с увеличением реализации. В силу того, что предприятие представляется собой сложную систему взаимоотношений между его владельцами и управлением, управлением и непосредственными исполнителями управленческих решений, максимизация прибыли или объемов продаж не может удовлетворять одновременно всех субъектов экономических отношений, возникающих в процессе деятельности предприятия. По этому наибольшее распространение в последние годы получила теория максимизации цены предприятия. Таким обобщающим критерием можно считать рыночную цену обыкновенных акций. При этом рост рыночной цены акций может выступать в качестве целей только для предприятия, акции которого котируются на рынке. Если предприятие не является открытым акционерным обществом применение данного критерия невозможно. Таким образом, финансовый менеджмент имеет достаточно широкий круг целей, состав которого может изменяться в зависимости от конкретных экономических условий, в которых действует предприятие. В зависимости от поставленных целей определяется текущие и стратегические задачи финансового менеджмента. При осуществлении общего анализа и планирования перед финансовым менеджментом стоят задачи, состоящие в общей оценке: активов предприятия и источников их финансирования; величины и состава ресурсов, необходимых для поддержания достигнутого экономического потенциала и расширения деятельности предприятия; источников дополнительного финансирования; системы контроля за состоянием и эффективностью использования финансовых ресурсов. Таким образом, под финансовыми ресурсами предприятия понимают денежные средства, формируемые при образовании предприятия и пополняемые в результате производственно-хозяйственной деятельности за счет реализации товаров и услуг, выбывшего имущества предприятия, а также путем привлечения внешних источников финансирования Денежные фонды – это наиболее стабильная часть финансовых ресурсов, формируемая для целевого использования. Финансовые ресурсы как экономическая категория проявляют свою сущность через свои функции. Являясь материальными носителями финансовых отношений, финансовые ресурсы выполняют распределительную и контрольную функцию финансов. Структура финансовых ресурсов определяется источниками их поступления. На уровне предприятия структура финансовых ресурсов в основном определяется собственными источниками – валовым доходом и амортизацией. Финансовые ресурсы используются предприятием в процессе производственной и инвестиционной деятельности. Они находятся в постоянном движении и пребывают в денежной форме лишь в виде остатков средств на расчетном счете в коммерческом банке и в кассе предприятия Основные сведения о структуре и динамике финансовых ресурсов предприятия и источниках их формирования отражены в балансе предприятия. Кроме информации об общей структуре имущества предприятия и источниках его формирования анализ баланса дает информацию о качестве финансовых ресурсах, используемых на предприятии, и об эффективности управления ими. О качестве финансовых ресурсов предприятия можно судить по результатам следующих этапов анализа баланса: анализа ликвидности баланса, платежеспособности предприятия, вероятности банкротства и финансовой устойчивости. Оценка финансовой устойчивости предприятия проводится с помощью достаточно большого количества относительных финансовых коэффициентов: коэффициент автономии; коэффициент соотношения заемных и собственных средств; коэффициент обеспеченности собственными средствами; коэффициент маневренности; коэффициент соотношения мобильных и иммобилизованных средств; коэффициент прогноза банкротства; коэффициент имущества производственного назначения. Финансовый менеджмент является неотъемлемой частью общей системы управления предприятием, которая состоит из двух подсистем: объекта управления (управляемая подсистема) и субъекта управления (управляющая подсистема). Основной целью финансового менеджмента является повышение конкурентных позиций предприятия в соответствующей сфере деятельности через механизм формирования и эффективного использования прибыли. 2. Анализ финансово-хозяйственной деятельности ООО «Палан» 2.1 Экономическая характеристика ООО «Палан» Общество с ограниченной ответственностью «Палан» создано в соответствии с действующим законодательством, руководствуется в своей деятельности Федеральным законом «Об обществах с ограниченной ответственностью». Общество является юридическим лицом и имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. Общество создается в целях удовлетворения общественных потребностей в товарах и услугах Общества и извлечения прибыли. Предметом деятельности общества являются оптовая и розничная торговля; транспортные услуги; производство общестроительных работ; производство товаров народного потребления; оказание бытовых услуг. Отдельными видами деятельности, перечень которых устанавливается федеральным законом, общество может заниматься только на основании специального разрешения (лицензии). 2.2 Оценка структуры имущества и анализ финансового состояния ООО «Палан» Таблица 1. Аналитическая группировка статей актива

На основе аналитической таблицы 1 можно сделать следующие выводы: 1. Общая стоимость имущества уменьшилась за отчетный период на 821 тыс. руб. (на 25,87% в 2009 г. меньше, чем в 2008 г.), что свидетельствует об уменьшении хозяйственной деятельности предприятия. 2. Уменьшение стоимости имущества сопровождалось внутренними изменениями в активе: при уменьшении стоимости внеоборотных активов на 345 тыс. руб. (понижение на 15,36%) произошло уменьшение оборотных средств на 476 тыс. руб. Удельный вес внеоборотных активов за отчетный период увеличился на 10,04%, а удельный вес оборотных средств уменьшился на 10,04%. 3. Уменьшение стоимости внеоборотных активов в целом произошло вследствие уменьшения основных средств на 15,36% (345 тыс. руб.) 4. Из групп оборотных активов наблюдается только уменьшение запасов на 476 тыс. руб. (51,35%). На основе общей оценки актива баланса выявлено понижение производственного потенциала предприятия. Для общей оценки имущественного потенциала предприятия проводится анализ динамики состава и структуры обязательств (пассива) баланса. Особое внимание уделяется ряду важнейших показателей (ф. №1) характеризующих финансово-экономическое состояние предприятия. Таблица 2. Аналитическая группировка статей пассива

Данные аналитической таблицы 2 свидетельствуют о том, что стоимость собственного капитала (итог раздела баланса «Капитал и резервы») уменьшилась на 815 тыс. руб. Параллельно с этим произошло уменьшение краткосрочных обязательств на 0,34% (6 тыс. руб.). В составе краткосрочных пассивов значительный объем занимает кредиторская задолженность (кредиторская задолженность возросла в 2009 году по сравнению с 2008 г. в 5,75 раз). Абсолютные показатели финансовой устойчивости. Одной из основных задач анализа финансово-экономического состояния является исследование показателей, характеризующих финансовую устойчивость предприятия. Финансовая устойчивость предприятия определяется степенью обеспечения запасов и затрат собственными и заемными источниками их формирования, соотношением объемов собственных и заемных средств и характеризуется системой абсолютных и относительных показателей. Практическая работа проводится на основании данных финансовой отчетности. Необходимой информационной базой является бухгалтерский баланс. Для полного исследования привлекаются данные, содержащиеся в приложении к бухгалтерскому балансу (ф. №5). В ходе производственной деятельности на предприятии идет постоянное формирование (пополнение) запасов товарно-материальных ценностей. Для этого используются как собственные оборотные средства, так и заемные (долгосрочные и краткосрочные кредиты и займы). Анализируя соответствие или несоответствие (излишек или недостаток) средств для формирования запасов и затрат, определяют абсолютные показатели финансовой устойчивости. Для полного отражения разных видов источников (собственных средств, долгосрочных и краткосрочных кредитов и займов) в формировании запасов и затрат используются следующие показатели: 1. Наличие собственных оборотных средств Собственные оборотные активы отражают сумму средств, вложенных в оборотные активы. При отсутствии таких средств предприятие обращается к заемным источникам. Определяется как разница величины источников собственных средств и величины основных средств и вложений (внеоборотных активов): Ес = Ис – F где Ес наличие собственных оборотных средств; Ис – источники собственных средств (итог разд. «Капитал и резервы»); F – основные средства и вложения (итог разд. «Внеоборотные активы»). 2. Наличие собственных оборотных средств и долгосрочных заемных источников для формирования запасов и затрат. Определяется как сумма собственных оборотных средств и долгосрочных кредитов и займов: Ет = Ес + Кт = (Ис + Кт) – F где Ет – наличие собственных оборотных средств и долгосрочных заемных источников для формирования запасов и затрат; Кт – долгосрочные кредиты и заемные средства (итог разд. «Долгосрочные пассивы»). 3. Общая величина основных источников средств для формирования запасов и затрат Рассчитывается как сумма собственных оборотных средств, долгосрочных и краткосрочных кредитов и займов: Е = Ет + Кt = (Ис + Кт + Kt) – F где E – общая величина основных источников средств для формирования запасов и затрат; Кt краткосрочные кредиты и займы (итог разд. «Краткосрочные пассивы»). Таблица 3. Абсолютные показатели финансовой устойчивости

На основании таблицы 3 можно сделать следующие выводы: Краткосрочные обязательства представлены в отчетности кредиторской задолженностью, и она уменьшилась за анализируемый период на 0,34%, т.е. администрация предприятия умело использует заемные средства для производственной деятельности и погашает свою задолженность. На предприятии также наблюдается недостаток собственных оборотных средств для формирования запасов, что свидетельствует о том, что предприятие вынуждено обращаться к заемным средствам. Относительные показатели финансовой устойчивости Одна из основных характеристик финансово-экономического состояния предприятия – степень зависимости от кредиторов и инвесторов. Владельцы предприятия заинтересованы в минимизации собственного капитала и в максимизации заемного капитала в финансовой структуре организации. Заемщики оценивают устойчивость предприятия по уровню собственного капитала и вероятности банкротства. Финансовая устойчивость предприятия характеризуется состоянием собственных и заемных средств и анализируется с помощью системы финансовых коэффициентов. Информационной базой для расчета таких коэффициентов являются абсолютные показатели актива и пассива бухгалтерского баланса. Анализ проводится посредством расчета и сравнения полученных значений коэффициентов с установленными базисными величинами, а также изучения динамики их изменения за определенный период. Базисными величинами могут быть: – значения показателей за прошлый период; – среднеотраслевые значения показателей; – значения показателей конкурентов; – теоретически обоснованные или установленные с помощью экспертного опроса оптимальные или критические значения относительных показателей. Оценка финансовой устойчивости предприятия проводится с помощью достаточно большого количества относительных финансовых коэффициентов. 1. Коэффициент автономии – характеризует независимость от заемных средств. Показывает долю собственных средств в общей сумме всех средств предприятия Ка = Ис / В Отношение общей суммы всех средств предприятия к источникам собственных средств. 2. Коэффициент соотношения заемных и собственных средств – сколько заемных средств привлекло предприятие на 1 руб. вложенных в активы собственных средств Кз/c = Кт +Кt / Ис Отношение собственных оборотных средств к общей величине оборотных средств предприятия. 3. Коэффициент обеспеченности собственными средствами – наличие у предприятия собственных оборотных средств, необходимых для его финансовой устойчивости. Критерий для определения неплатежеспособности (банкротства) предприятия Ко = Ес / Ra = (Ис-F) / Ra Отношение собственных оборотных средств к общей величине оборотных средств предприятия. 4. Коэффициент маневренности – способность предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства за счет собственных источников Км = Ес / Ис Отношение собственных оборотных средств к общей величине собственных средств (собственного капитала предприятия). 5. Коэффициент соотношения мобильных и иммобилизованных средств – сколько внеоборотных средств приходится на 1 руб. оборотных активов Км/и = Rа / F Отношение оборотных средств к внеоборотным активам. 6. Коэффициент имущества производственного назначения – долю имущества производственного назначения в общей стоимости всех средств предприятия Кп.им = Z+F / B Отношение суммы внеоборотных и производственных запасов к итогу баланса. 7. Коэффициент прогноза банкротства – доля чистых оборотных активов в стоимости всех средств предприятия Кпб = Ra – Kt / В Отношение разности оборотных средств и краткосрочных пассивов к итогу баланса. Таблица 4. Относительные показатели финансовой устойчивости

Расчет и анализ относительных коэффициентов существенно дополняет оценку абсолютных показателей финансовой устойчивости предприятия. На основании данных таблицы можно сделать вывод, что предприятие финансово зависимо. Это подтверждается низкими значениями коэффициентов автономии (и в 2008 г. и в 2009 г. эти показатели не дотягивают до оптимального значения). По коэффициенту маневренности можно сказать, что предприятие не способно поддерживать уровень собственного оборотного капитала и пополнять оборотные средства за счет собственных источников. 2.3 Анализ ликвидности и платежеспособности ООО «Палан» В условиях массовой неплатежеспособности и применения ко многим предприятиям процедур банкротства (признания несостоятельности) объективная и точная оценка финансово-экономического состояния приобретает первостепенное значение. Главным критерием такой оценки являются показатели платежеспособности и степень ликвидности предприятия. Платежеспособность предприятия определяется его возможностью и способностью своевременно и полностью выполнять платежные обязательства, вытекающие из торговых, кредитных и иных операций денежного характера. Платежеспособность влияет на формы и условия коммерческих сделок, в том числе на возможность получения кредита. Ликвидность предприятия определяется наличием у него ликвидных средств, к которым относятся наличные деньги, денежные средства на счетах в банках и легкореализуемые элементы оборотных ресурсов. Ликвидность отражает способность предприятия в любой момент совершать необходимые расходы. Для проведения анализа актив и пассив баланса группируются по следующим признакам: по степени убывания ликвидности (актив); по степени срочности оплаты (погашения) (пассив). Активы в зависимости от скорости превращения в денежные средства (ликвидности) разделяют на следующие группы: А1 – наиболее ликвидные активы = денежные средства + краткосрочные финансовые вложения (250+260) А2 быстрореализуемые активы = дебиторская задолженность (240) А3 медленнореализуемые активы = запасы и затраты – Расходы будущих периодов + НДС + долгосрочные финансовые вложения (210 – 216 + 220 +140) А4 труднореализуемые активы = ОС (постоянные активы) – долгосрочные финансовые вложения (190 – 140) Группировка пассивов происходит по степени срочности их возврата: П1 – наиболее краткосрочные обязательства = наиболее срочные обязательства (630) П2 – краткосрочные пассивы = краткосрочные кредиты и заемные средства (620) П3 – Долгосрочные пассивы = долгосрочные кредиты (590) П4 – постоянные пассивы = собственный капитал (490) При определении ликвидности баланса группы актива и пассива сопоставляются между собой. Условия абсолютной ликвидности баланса: А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4. Таблица 5. Анализ ликвидности баланса

Страницы: 1, 2 |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||