|

|

Курсовая работа: Финансовый анализ страховых операций ОСАО «Ингосстрах»

где ПСП

полученные страховые премии, комиссионные вознаграждения и тантьемы, тыс.

руб.;

А – активы, тыс. руб.;

-

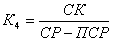

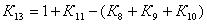

оборачиваемость собственного капитала, рассчитывается по формуле

, ,

где ПСП – полученные страховые премии, комиссионные

вознаграждения и тантьемы, тыс. руб.;

СК – собственный капитал

компании, тыс. руб.;

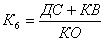

- оборачиваемость

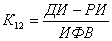

инвестируемых активов, рассчитывается по формуле

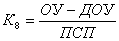

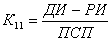

, ,

где ДИ – доходы по инвестициям, тыс.руб.

ИФВ – инвестиции и

финансовые вложения, тыс.руб.

Чем выше оборачиваемость,

тем выше деловая активность.

Для удобства

анализа все произведенные расчеты объединим в таблицу.

деятельности.

Таблица 4

Анализ финансовых коэффициентов страховой организации

| Коэффициент |

На начало периода |

На конец периода |

Изменение |

| 1 |

2 |

3 |

4 (3-2) |

|

|

0,202 |

0,190 |

-0,01 |

|

|

0,750 |

0,764 |

0,01 |

|

|

0,013 |

0,009 |

0,00 |

|

|

0,335 |

0,342 |

0,01 |

|

|

25,464 |

52,665 |

27,20 |

|

|

9,353 |

12,548 |

3,20 |

|

|

4,539 |

8,247 |

3,71 |

|

|

-0,531 |

-0,507 |

0,024 |

|

|

-0,324 |

-0,243 |

0,082 |

|

|

-0,164 |

-0,166 |

-0,002 |

|

|

0,083 |

0,099 |

0,016 |

|

|

0,074 |

0,151 |

0,077 |

|

|

0,063 |

0,183 |

0,120 |

|

|

0,220 |

0,320 |

0,100 |

|

|

0,140 |

0,182 |

0,042 |

|

|

0,667 |

0,631 |

-0,035 |

|

|

3,303 |

3,318 |

0,014 |

|

|

0,361 |

0,403 |

0,042 |

Выводы по результатам расчетов.

Коэффициент

доли собственного капитала во всем капитале компании, характеризует что доля

собственного капитала компании в общей сумме средств авансированных в его

деятельность составляет 0,202 и 0,19 на начало и на конец период

соответственно. Соответственно, обеспеченность страховой компании собственным

капиталом на 20%. В связи с низким значением коэффициента, и отрицательной

динамики, можно говорить о не достаточно высокой финансовой устойчивости и

стабильность страховой компании.

Коэффициент

доли страховых обязательств в капитале компании, характеризует обеспеченность

страховой компании страховыми резервами или он отражает объем страховых операций

компании, по результатам проведенных расчетов объем страховых операций компании

0,75 и 0,76 на начало и конец отчетного периода соответственно.

Доля

нестраховых обязательств во всем капитале компании составляет 0,013 и 0,009 на

начало и конец отчетного периода соответственно. Снижение доли нестраховых

обязательств в капитале компании свидетельствует об снижении зависимости

страховой компании от кредиторов, о повышении финансовой устойчивости.

Достаточность

собственного капитала, покрывающего страховые обязательства 0,335 и 0,342

положительная динамика свидетельствует о снижении финансовой устойчивости в

результате увеличения перестраховочных операций, т.е. компания передает риски

в перестрахование в результате недостаточности своего собственного капитала.

Обеспеченность

страховой компании оборотными средствами для покрытия краткосрочных

обязательств 25,5 более чем достаточное. Рекомендуемое значение К5>1,5

Компания

покрывает краткосрочными вложениями и денежными средствами все краткосрочные

обязательства. Коэффициент убыточности, отражает долю оплаченных убытков в

страховых доходах (0,531 и 0,507), снижение этого коэффициента свидетельствует

о снижении убыточности страховой компании, о повышении рентабельности.

Доля

перестрахования в страховых операциях компании 32,4 и 24,3%, снижение доли

перестрахования, говорит о снижении перестраховочных операций в компании и снижение

платы за риск.

Доля расходов

страховщика в страховых доходах 16,4 и 16,6%, рост расходов в течение отчетного

периода, свидетельствует о незначительном снижении рентабельности, о снижении

экономической эффективности вложений;

Уровень

доходов страховой компании от вложений временно свободных средств полученных от

страховой деятельности 0,083 и 0.099, положительная динамика коэффициента свидетельствует

об увеличении доходности страховой компании от инвестирования, а следовательно

об увеличении рентабельности страховой компании;

Коэффициент

эффективности инвестированной деятельности также растет, рост в два раза по

сравнению с началом отчетного периода (0,074 и 0,151), свидетельствует об

увеличении эффективности инвестиционных проектов и об увеличении

рентабельности.

Обобщающий

коэффициент рентабельности страховой организации также имеет положительную

динамику, что является положительным фактором и говорит об повышении

эффективности работы организации (0,063 и 0,183, рост в 3 раза).

Рентабельность

капитала 22 и 32%, показатель выше нормативного, и также идет тенденция роста,

что свидетельствует об эффективном использования капитала страховой компанией.

Рентабельность

страховой деятельности 14 и 18,2 %, также рост показателя рентабельности

говорит о повышении эффективности страховой деятельности организации.

Оборачиваемость

активов организации 0,66 и 0,63, снижение показателя оборачиваемости, говорит

об увеличении длительности оборота, что говорит о незначительном снижении

эффективности, вследствие снижения скорости оборачиваемости активов.

Оборачиваемость

собственного капитала, стабильна, скорость оборота 3,3 оборота за год.

Оборачиваемость

инвестируемых активов, 0,36 и 0,43, наметившаяся положительная динамика

оказывает положительное влияние на деятельность страховой организации в целом.

Библиография

1. Об организации страхового дела в

РФ (в ред. от 21.07. 2005 г. № 172 – ФЗ) // КонсультантПлюс.

2. Гражданский кодекс РФ (часть 1,2).

М : СПб. : 2004. – 430 с.

3. Абрамов В. Ю. Страховое право.

Очерки. – М. : Анкил, 2004. – 184 с.

4. Александров А. А. Страхование. – М. :

ПРИОР, 2003 – 192 с.

5.

Аудит страховых

компаний : практическое пособие для страховых аудиторов и страховых организаций

/ под ред. В. И. Рябикина. – М. : Финстатинформ, 2004. – 128 с.

6. Ардатова М. М., Балинова В. С.,

Кулешова А. Б. и др. Страхование в вопросах и ответах. – М. : Проспект, 2004.

294 с.

7. Бадюков В. Ф. Часть 1. Введение в

финансовую математику (теория процентных ставок) : учеб.пос. – Хабаровск :

ХГАЭП,1996.

8. Балабанов И. Т. Риск-менеджмент. – М.

: Финансы и статистика, 2004. – 192 с.

9. Бурроу К. Основы страховой статистики

М. : Анкил, 2004. – 217 с.

10.

Ефимов С. Л.

Энциклопедический словарь. Экономика и страхование.– М. : Церих-ПЭЛ, 2003.

528 с.

11.

Журавлев Ю. М.

Словарь-справочник терминов по страхованию и перестрахованию. – М. : Анкил,

2003. – 319 с.

12.

Журавлев Ю. М.,

Секерж И. Г. Страхование и перестрахование : теория и практика. – М. : Анкил,

2003. – 183 с.

13.

Страхование /

под ред. Т.А. Федоровой. – М. : Экономистъ, 2003. – 875 с.

14.

Страхование от А

до Я : книга для страхователей / под ред. Л. И. Корчевской, К. Е. Турбиной.

М. : Инфра 2003. – 624 с.

15.

Чернова Г. В.

Основы экономики страховой организации по рисковым видам страхования. – СПб. :

Питер, 2005. – 240 с.

16.

Чечевицина Л. Н.

Экономический анализ : уч. пособ. – Ростов н/Д : Феникс, 2003. – 478 с.

17.

Юрченко Л. А.

Финансовый менеджмент страховщика : уч. пособ. – М. : ЮНИТИ-ДАНА, 2004. – 199

с.

18.

http://www.ingos.ru/ru/about/finance/2006

Журналы: Страховое дело,

Страховое ревю, Финансы, Финансовый бизнес, Страховое право.

Газеты: Финансовая

газета, Экономика и жизнь, Страховая газета.

Приложение

Бухгалтерский баланс

ОСАО "Ингосстрах" на 31.12.2006 (тыс.руб)

|

АКТИВ

|

Код строки

|

На начало отчетного года

|

На конец отчетного периода

|

|

I. Активы

|

|

|

|

| Нематериальные активы |

110 |

10 049 |

8 577 |

| Инвестиции |

120 |

18 042 103 |

23 941 579 |

| в том числе: |

|

|

|

| земельные участки |

121 |

- |

- |

| здания |

122 |

205 693 |

203 600 |

| финансовые вложения в дочерние,

зависимые общества и другие организации |

130 |

6 918 107 |

6 027 959 |

| в том числе: |

|

|

|

| акции дочерних и зависимых обществ |

131 |

566 095 |

597 331 |

| долговые ценные бумаги дочерних и зависимых обществ и

предоставленные им займы |

132 |

2 112 |

12 276 |

| вклады в уставные (складочные)

капиталы дочерних и зависимых обществ |

133 |

1 244 242 |

1 404 840 |

| акции других организаций |

134 |

2 444 942 |

1 440 763 |

| долговые ценные бумаги других

организаций и предоставленные им займы |

135 |

2 656 786 |

2 568 819 |

| вклады в уставные (складочные) капиталы других организаций |

136 |

3 930 |

3 930 |

| иные инвестиции |

140 |

10 918 303 |

17 710 020 |

| в том числе: |

|

|

|

| государственные и муниципальные

ценные бумаги |

141 |

1 336 064 |

984 482 |

| депозитные вклады |

142 |

8 813 526 |

15 542 476 |

| прочие инвестиции |

145 |

768 713 |

1 183 062 |

| Депо премий у перестрахователей |

150 |

222 714 |

207 564 |

| Доля перестраховщиков в страховых

резервах |

160 |

4 802 497 |

9 041 564 |

| в том числе: |

|

|

|

| в резервах по страхованию жизни |

161 |

- |

- |

| в резерве незаработанной премии |

162 |

3 391 267 |

3 770 789 |

| в резервах убытков |

163 |

1 411 230 |

5 270 775 |

| Дебиторская задолженность по операциям страхования,

сострахования |

170 |

3 696 128 |

4 335 872 |

| в том числе: |

|

|

|

| страхователи |

171 |

3 656 352 |

4 333 489 |

| страховые агенты |

172 |

39 741 |

2 309 |

| прочие дебиторы |

175 |

35 |

74 |

| Дебиторская задолженность по

операциям перестрахования |

180 |

852 659 |

703 613 |

| Прочая дебиторская задолженность, платежи по которой

ожидаются более чем через 12 месяцев после отчетной даты |

190 |

40 692 |

49 663 |

| Прочая дебиторская задолженность,

платежи по которой ожидаются в течение 12 месяцев после отчетной даты |

200 |

864 553 |

913 837 |

| Основные средства |

210 |

2 302 466 |

2 385 160 |

| Незавершенное строительство |

220 |

89 100 |

14 107 |

| Отложенные налоговые активы |

230 |

96 571 |

71 509 |

| Запасы |

240 |

100 437 |

163 110 |

| в том числе: |

|

|

|

| материалы и другие аналогичные

ценности |

241 |

74 702 |

72 431 |

| расходы будущих периодов |

242 |

25 735 |

90 679 |

| прочие запасы и затраты |

245 |

- |

- |

| Налог на добавленную стоимость по приобретенным ценностям |

250 |

- |

- |

| Денежные средства |

260 |

1 260 034 |

1 887 993 |

| Иные активы |

270 |

- |

- |

|

Итого по разделу I

|

290

|

32 380

003

|

43 724

148

|

|

БАЛАНС

|

300

|

32 380 003

|

43 724 148

|

|

|

Код строки

|

|

На конец отчетного периода

|

|

II. Капитал и резервы

|

|

|

|

| Уставный капитал |

410 |

2 500 000 |

2 500 000 |

| Собственные акции, выкупленные у

акционеров |

415 |

- |

- |

| Добавочный капитал |

420 |

444 852 |

439 813 |

| Резервный капитал |

430 |

1 000 000 |

1 000 000 |

| в том числе: |

|

|

|

| резервы, образованные в

соответствии с законодательством |

431 |

1 000 000 |

1 000 000 |

| резервы, образованные в соответствии с учредительными

документами |

432 |

- |

- |

| Нераспределенная прибыль

(непокрытый убыток) |

470 |

2 582 537 |

4 372 930 |

|

Итого по разделу II

|

490

|

6 527 389

|

8 312 743

|

|

III. Страховые резервы

|

|

|

|

| Резервы по страхованию жизни |

510 |

18 050 |

2 355 |

| Резерв незаработанной премии |

520 |

12 301 497 |

14 919 810 |

| Резервы убытков |

530 |

9 290 367 |

14 381 987 |

| Другие страховые резервы |

540 |

2 674 319 |

4 086 887 |

| Резервы по обязательному медицинскому страхованию |

550 |

- |

- |

|

Итого по разделу III

|

590

|

24 284

233

|

33 391

039

|

|

IV. Обязательства

|

|

|

|

| Задолженность по депо премий перед

перестраховщиками |

610 |

19 034 |

17 413 |

| Долгосрочные займы и кредиты |

615 |

- |

- |

| Отложенные налоговые обязательства |

620 |

171 757 |

145 867 |

| Краткосрочные займы и кредиты |

625 |

- |

- |

| Кредиторская задолженность по

операциям страхования, сострахования |

630 |

277 575 |

228 921 |

| в том числе: |

|

|

|

| страхователи |

631 |

- |

- |

| страховые агенты |

632 |

240 757 |

205 370 |

| прочие кредиторы |

635 |

36 818 |

23 551 |

| Кредиторская задолженность по операциям перестрахования |

640 |

929 030 |

1 459 748 |

| Прочая кредиторская задолженность |

650 |

121 589 |

121 553 |

| в том числе: |

|

|

|

| задолженность перед персоналом

организации |

651 |

2 669 |

4 306 |

| задолженность перед государственными внебюджетными фондами |

652 |

3 265 |

2 798 |

| задолженность по налогам с сборам |

653 |

18 814 |

22 458 |

| прочие кредиторы |

655 |

96 841 |

91 991 |

| Задолженность перед участниками

(учредителями) по выплате доходов |

660 |

309 |

718 |

| Доходы будущих периодов |

665 |

5 820 |

8 938 |

| Резервы предстоящих расходов |

670 |

- |

- |

| Резервы предупредительных мероприятий |

675 |

43 267 |

37 208 |

| Прочие обязательства |

680 |

- |

- |

|

Итого по разделу IV

|

690

|

1 568 381

|

2 020 366

|

|

БАЛАНС

|

700

|

32 380

003

|

43 724

148

|

Отчет о прибылях и убытках ОСАО "Ингосстрах" на

31.12.2006 (тыс.руб)

|

Наименование показателя

|

Код строки

|

За отчетный период

|

За аналогичный период предыдущего

года

|

|

I. Страхование жизни

|

|

|

|

| Страховые премии (взносы) - нетто перестрахование |

10 |

1 606 |

8 832 |

| страховые премии (взносы) - всего |

11 |

1 606 |

8 832 |

| переданные перестраховщикам |

12 |

|

|

| Доходы по инвестициям |

20 |

|

|

| из них: |

|

|

|

| проценты к получению |

21 |

|

|

| доходы от участия в других организациях |

22 |

|

|

| изменение стоимости финансовых

вложений в результате корректировки оценки |

23 |

|

|

| Выплаты по договорам страхования - нетто перестрахование |

30 |

-18 832 |

-6 785 |

| выплаты по договорам страхования -

всего |

31 |

-18 832 |

-6 785 |

| доля перестраховщиков |

32 |

|

|

| Изменение резервов по страхованию

жизни - нетто перестрахование |

40 |

15 695 |

-461 |

| изменение резервов по страхованию жизни - всего |

41 |

15 695 |

-461 |

| изменение доли перестраховщиков в

резервах |

42 |

|

|

| Расходы по ведению страховых операций - нетто

перестрахование |

50 |

-15 |

-133 |

| затраты по заключению договоров

страхования |

51 |

-15 |

-133 |

| прочие расходы по ведению страховых операций |

52 |

|

|

| вознаграждение и тантьемы по

договорам перестрахования |

55 |

|

|

| Расходы по инвестициям |

60 |

|

|

| из них: |

|

|

|

| изменение стоимости финансовых вложений в результате

корректировки оценки |

61 |

|

|

| Результат от операций по

страхованию жизни |

70 |

-1 546 |

1 453 |

|

II. Страхование иное, чем

страхование жизни

|

|

|

|

| Страховые премии - нетто перестрахование |

80 |

27 402 451 |

21 348 343 |

| страховые премии (взносы) - всего |

81 |

34 107 116 |

28 350 498 |

| переданные перестраховщикам |

82 |

-6 704 665 |

-7 002 155 |

| Изменение резерва незаработанной

премии - нетто перестрахование |

90 |

-2 238 791 |

-2 217 611 |

| изменение резерва незаработанной премии - всего |

91 |

-2 618 313 |

-2 276 448 |

| изменение доли перестраховщиков в

резерве |

92 |

379 522 |

58 837 |

| Состоявшиеся убытки - нетто перестрахование |

100 |

-15 233 427 |

-12 826 008 |

| Выплаты по договорам страхования -

нетто перестрахование |

110 |

-14 001 352 |

-11 461 387 |

| выплаты по договорам страхования- всего |

111 |

-16 088 571 |

-11 913 351 |

| доля перестраховщиков |

112 |

2 087 219 |

451 964 |

| Изменение резервов убытков - нетто перестрахование |

120 |

-1 232 075 |

-1 364 621 |

| изменение резервов убытков - всего |

121 |

-5 091 620 |

-1 491 663 |

| изменение доли перестраховщиков в резервах |

122 |

3 859 545 |

127 042 |

| Изменение других страховых резервов |

130 |

-1412568 |

-959 917 |

| Отчисления от страховых премий |

150 |

-117 397 |

-96 888 |

| из них: |

|

|

|

| отчисления в резерв гарантий |

151 |

39 132 |

-32 296 |

| отчисления в резерв текущих

компенсационных выплат |

152 |

-78 265 |

-64 592 |

| Расходы по ведению страховых операций - нетто

перестрахование |

160 |

-4 581 161 |

-3 541 404 |

| затраты по заключению договоров

страхования |

161 |

-4 075 021 |

-3 095 184 |

| прочие расходы по ведению страховых операций |

162 |

-713 266 |

-671 611 |

| вознаграждения и тантьемы по

договорам перестрахования |

165 |

207 126 |

225 391 |

| Результат от операций страхования иного, чем страхование

жизни |

170 |

3 819 107 |

1 706 515 |

|

III. Прочие доходы и расходы, не

отнесенные в разделы I и II

|

180 |

9 639 857 |

6 505 954 |

| Доходы по инвестициям |

|

|

|

| из них: |

|

|

|

| проценты к получению |

181 |

1 167 817 |

913 215 |

| доходы от участия в других

организациях |

182 |

82 894 |

67 744 |

| изменение стоимости финансовых

вложений в результате корректировки оценки |

183 |

684 368 |

258 186 |

| Расходы по инвестициям |

190 |

-6 910 038 |

-4 723 276 |

| из них: |

|

|

|

| изменение стоимости финансовых

вложений в результате корректировки оценки |

191 |

-635 454 |

-9 882 |

| Управленческие расходы |

200 |

-2 393 120 |

-1 673 011 |

| Операционные доходы, кроме

связанных с инвестициями |

210 |

187 108 |

301 582 |

| из них: |

|

|

|

| проценты к получению |

211 |

24 593 |

14 434 |

| Операционные расходы, кроме

связанных с инвестициями |

220 |

-744 105 |

-322 116 |

| из них: |

|

|

|

| проценты к уплате |

221 |

|

|

| Внереализационные доходы |

230 |

323 072 |

261 486 |

| Внереализационные расходы |

240 |

-1 253 500 |

-620 061 |

| Прибыль (убыток) до налогообложения |

250 |

2 666 835 |

1 438 526 |

| Отложенные налоговые активы |

260 |

38 741 |

72 258 |

| Отложенные налоговые обязательства |

270 |

-52 170 |

-144 147 |

| Текущий налог на прибыль |

280 |

-708 182 |

-350 837 |

| Налог на прибыль за границей, на

Ц.Б., прочее |

290 |

-34 895 |

-66 057 |

| Чистая прибыль (убыток) отчетного

периода |

300 |

1 910 329 |

949 743 |

|