|

Рефератыполиграфия и этнографии москвоведению и спорту языку |

Курсовая работа: Розвиток лізингу в УкраїніКурсовая работа: Розвиток лізингу в УкраїніМІНІСТЕРСТВО АГРАРНОЇ ПОЛІТИКИ УКРАЇНИ ТАВРІЙСЬКА ДЕРЖАВНА АГРОТЕХНІЧНА АКАДЕМІЯ Кафедра “Аналіз і фінанси” Керівник: _____________________ __________________ На тему: Розвиток лізингу в Україні К У Р С О В А Р О Б О Т А з дисципліни: фінансі та кредити АПК Студента 413 групи 3-го курсу Факультет облік і аудит Пальцева С.В. Курсова робота захищена з оцінкою____ Підписи викладачів: __________________ __________________ __________________ Мелітополь. 2006. ЗМІСТ

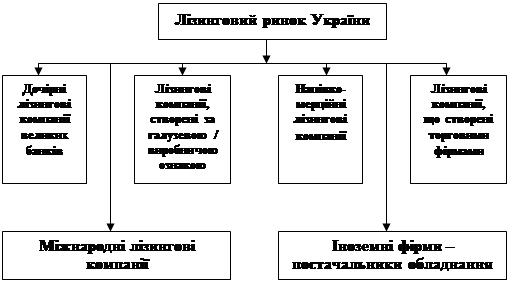

Вступ Із здобуттям у 1991 році незалежності Україна стала на шлях глибоких перетворень, де провідне місце посідають фінансово-кредитні відносини. Для структурної перебудови народного господарства Україна гостро потребує інвестицій. Серед різних способів впливу на інвестиційну політику будь-якої держави важливе місце займають податки і амортизаційні відрахування: змінюючи розміри податків, встановлюючи податкові пільги, збільшуючи або зменшуючи строки амортизації, держава визначає галузі більш прибуткового вкладення капіталів, що призводить до розвитку економіки у потрібному їй напрямку. В такій ситуац стає можливим застосування якісно нових методів оновлення матеріальної бази модернізації основних фондів підприємств різних форм власності. Одним із найбільш ефективних таких методів є лізинг, під яким у загальному сенс розуміється передача господарського майна в тимчасове користування на умовах певного терміну, зворотності та платності. Як вже зазначалось, нині лізингов операції розглядаються як новий вид фінансування. Цьому сприяють загальн тенденції економічного розвитку та інші вигоди, до яких належать: 1. Зменшений обсяг ліквідних засобів у зв`язку з труднощами, що постійно створюються на грошовому ринку; 2. Загострення конкуренції, що потребує оптимізації інвестицій, які дають можливість суттєво розширити ринок збуту за рахунок залучення в господарчий оборот малих і середніх фірм; 3. Підтримка розвитку лізингових операцій з боку державних органів влади і фінансових ділових кіл у цілому, що стимулює зростання інвестиційної діяльності; 4. Загальне збереження ліквідності підприємств; 5. Створення міцно основи для здійснення розрахунків, що надає балансові переваги та страхов вигоди. Всі вище викладені аргументи свідчать про те, що лізингова діяльність є, по суті, пільговою галуззю інвестиційної діяльності. Досвід іноземних країн підтверджу цю точку зору. Для розвитку лізингу існують такі передумови - історичні, соціально-економічні, наукові, юридичні. Відомо, що гарантією та запорукою успішного розвитку будь-якої підприємницької діяльност надійне правове забезпечення. І навпаки, правова невизначеність відносин партнерів стає однією з причин, що стримує підприємницьку ініціативу. Лізинговий бізнес не є винятком. Тому важливою умовою розвитку лізингових відносин є створення сучасного мобільного законодавства, що стимулюватиме ділову активність усіх учасників лізингових угод: лізингових фірм, банків, підприємств виробничої та сервісної сфери, потенційних лізингоодержувачів. Таким чином, враховуючи повністю позитивний досвід здійснення лізингових операцій в ноземних країнах, а також необхідність і перспективність розвитку лізингу в Україні, враховуючи незначний досвід України у регулюванні лізингових відносин більш досконале законодавство країн, що протягом десятиліть практикують лізинг, передбачаючи той факт, що вивчення і аналізування теоретичних питань лізингу та світового досвіду лізингових відносин, а також перспектив міжнародного лізингу в Україні полегшить подальше становлення лізингу в Україн дасть можливість уникнути певних помилок у регулюванні цих відносин в подальшому, що зумовило актуальність даної теми. 1. Теоретичн засади лізингових відносин 1.1. Поняття та функції лізингу Відносно економічної сутності лізингу досі ще не існує єдиної думки економістів. Його зміст та роль в теорії трактуються по різному. Одні розглядають лізинг як одну з форм кредитування підприємницької діяльності, другі цілком ототожнюють його з довгостроковою орендою або однією з її форм, яка в свою чергу зводиться до відносин найму або підряду, треті вважають лізинг завуальованим способом купівлі-продажу засобів виробництва або права користування чужим майном, а четверті інтерпретують лізинг як дії за чужий рахунок, тобто управління чужим майном за дорученням. Сучасне розуміння лізингу сходить до класичних принципів римського права про розмежування понять власник та користувач майна. Виникнення та існування його в якості особливого виду бізнесу основані саме на можливості розподілу компонентів власності на два найважливіших повноваження - користування річчю, тобто використання її згідно з призначенням з метою отримання доходу та інших вигод, та саме право власност як правове панування особи над об’єктом власності. Багатовіковий досвід довів, що багатство в кінцевому рахунку заключається не просто у володінні власністю безпосередньо, а в ефективному її використанні. Звідси перш за все випливає, що лізинг - це спосіб реалізації відносин власності, який відображає стан виробничих сил та виробничих відносин, з якими він знаходиться в тісному взаємозв’язку. Лізинг в широкому значенні являє собою організаційну форму підприємницької діяльності, яка відображає відносини власності, як уособлену систему господарювання. Проте, як будь-яке самостійне явище, як економічна категорія, він має свій власний зміст та різноманітні форми прояву. Дивлячись на те, що лізинг відображає визначену взаємодію елементів виробничих сил та виробничих відносин, то він має матеріально-речову основу та соціально-економічну форму. Соціально-економічний зміст лізингу визначається відносинами власності та спільної економічно діяльності по вертикалі та горизонталі (з власником, суспільством і т.д.), а також умовами трансформації власності. Матеріально-речова сторона лізингу характеризується організаційно-правовими формами виробництва, наймом усіх або частини речових елементів підприємницької діяльності, купівлею-продажем майна та умовами кредитування. Вважається загальновідомим, що лізинг тісно пов’язаний з орендним механізмом, але в діловому обороті він має більш широку, складну потрійну основу та містить в собі одночасно значні властивості кредитної угоди, інвестиційної та орендно діяльності, які тісно взаємодіють, створюючи нову організаційно-правову форму бізнесу. Лізинг відноситься до підприємницької діяльності більш високого рівня в порівнянні з орендною, банківською чи комерційною, так як він вимагає та передбачає широкий діапазон знань фінансового бізнесу, та положення в виробництві, на ринках обладнання та нерухомості, а також варіаційних потреб клієнтів та особливостей оренди. Закон України Про фінансовий лізинг дає наступне визначення терміну лізинг: Лізинг - це вид цивільно-правових відносин, що виникають із договору фінансового лізингу, згідно якого лізингодавець зобов’язується набути у власність річ у продавця (постачальника) відповідно до встановлених лізингоодержувачем специфікацій та умов і передати її у користування лізингоодержувачу на визначений строк не менше одного року за встановлену плату (лізингові платежі). Таким чином, лізинг - це особливий вид підприємницької діяльності, який включає в себе три форми організаційно-економічних відносин: орендні, кредитні та торгівельні, зміст кожної з яких окремо повністю не вичерпує сутності таких специфічних фінансово-майнових операцій. 1.2 Предмет та суб’єкти лізингових відносин Головною обов’язковою умовою лізингу є те, що об’єкти, які передаються в лізинг, можуть бути використані лише для підприємницьких цілей. Згідно з діючим законодавством предметом лізингу може бути неспоживна річ, визначена індивідуальними ознаками та віднесена відповідно до законодавства до основних фондів. З урахуванням цього можна виділити наступні групи предметів лізингу: а) рухоме майно: * обладнання промислового призначення (верстати, устаткування, технологічні лінії, енергетичне обладнання, складське обладнання і майно); * транспортне обладнання: повітряні, наземні та водні транспортні засоби, обладнання для їх експлуатації (судна, літаки, вертольоти, автомобілі, в тому числі спеціальні, залізничні вагони, контейнери і т.д.); * будівельна техніка; * засоби телевізійного та дистанційного зв’язку; * оргтехніка, конторське обладнання; * ліцензії, ноу-хау, комп’ютерні програми і т.д.; б) нерухоме майно: · будівельн споруди і споруди виробничого, торгівельного або комунально-побутового призначення; · споруди (нафтові та газові свердловини, гідротехнічні та транспортні споруди). Таким чином, у лізинг може передаватися будь-яке майно, що не заборонене до вільного обігу не знищується в процесі виробничого циклу. Лізингодавцем може бути будь-який суб’єкт підприємницької діяльності, котрий здійсню лізингову діяльність, тобто передає в користування майно за договором лізингу. Лізингодавцями можуть бути: · банки та хні філії, фінансові компанії, кредитні установи, в яких передбачений цей вид діяльності; · лізингов компанії: фінансові, що спеціалізуються тільки на фінансуванні угоди (оплата майна), або універсальні, що надають не тільки фінансові, а й інші види послуг, які пов’язані з реалізацією лізингових операцій (технічне обслуговування, навчання, консультації і т.д.). Їхні переваги - оперативність, мобільність, добре знання ринку і ситуації на місцях; · брокерськ лізингові фірми; · будь-яка виробнича або торгівельна фірма (товариство), для якої лізингова діяльність передбачена в установчих документах і яка має достатню кількість фінансових засобів; · страхов та пенсійні фонди. Другим учасником лізингової угоди є будь-який суб’єкт підприємницької діяльності, котрий одержу у використання майно за договором лізингу, - лізингоодержувач. Це може бути юридична особа в будь-якій організаційно-правовій формі, що здійснює підприємницьку діяльність, або громадянин, котрий займається підприємницькою діяльністю без створення юридичної особи і зареєстрований як індивідуальний підприємець. Постачальником (продавцем) об’єкту лізингу може бути підприємство-виробник, торгівельна організація або інші суб’єкти підприємницької діяльності, які продають майно, що передається згідно з договором лізингу. 1.3 Види лізингу Відповідно до рівня окупності майна розрізняють фінансовий (капітальний) і оперативний лізинг. Це найбільш поширені види лізингу. Існує кілька критеріїв для їх розмежування: це і тип орендованого майна, і обсяг обов'язків лізингодавця, термін використання об'єкта лізингу. Визначень фінансового та оперативного лізингу багато. Наведемо деякі з них. Фінансовим називається лізинг, коли вартість майна повністю повертається лізингодавцю за час дії договору лізингу (що передбачає співпадіння терміну повної амортизац майна і терміну договору). Для оперативного лізингу характерне часткове відшкодування вартості зданого в лізинг майна (термін амортизації довший від терміну договору). Фінансовий лізинг являє собою лізинг майна з повною сплатою його вартості і характеризується тим, що термін, на який передається майно в тимчасове користування, наближається по тривалості до терміну експлуатації та амортизації всієї або більшої частини майна. Оперативний лізинг характерний тим, що термін договору лізингу коротший, ніж нормативний термін використання майна, і лізингові платежі не покривають повної його вартості. Фінансовий лізинг це угода, яка передбачає протягом своєї дії виплату лізингових платежів, котрі покривають повну вартість амортизації обладнання або більшу його частину, додаткові витрати і прибуток орендодавця. Оперативний лізинг — це орендн відносини, за яких витрати лізингодавця пов'язані з придбанням та утриманням майна, що здається в оренду, не покриваються орендними платежами протягом одного лізингового контракту. Фінансовий лізинг основний вид лізингових операцій, при яких засоби виробництва лізингуються на тривалий термін, близький до терміну амортизації, з можливим у подальшому придбанням лізингоодержувачем майна, що лізингується. Оперативний лізинг коротко чи середньострокова оренда, як правило, з неповною амортизацією лізингового майна. Основою для їх розмежування фактично служить термін оренди з амортизаційним періодом і не передбачена обов'язковість переходу права власності при здійсненні фінансового лізингу. 1.4 Форми лізингових угод Міжнародна практика напрацювала наступні форми лізингових угод. Стандартний лізинг. При цій формі лізингу виробник обладнання продає його лізинговій компанії, яка здає це обладнання в лізинг споживачеві. При цьому між виробником та лізингоотримувачем не виникають правові відносини. Технічне обслуговування здійснює за окремою домовленістю виробник, а лізингодавець не втручається в питання технічного обслуговування. Зворотній лізинг («ліз-бек»). Ця форма використовується у випадку, коли фірма відчуває гостру нестачу коштів. Сутність цієї операції полягає в тому, що власник обладнання продає лізинговій компанії обладнання, а потім бере його в лізинг, тобто продавець обладнання перетворюється в лізингоотримувача. «Мокрий лізинг». Цей різновид лізингу передбачає додаткові послуги лізингодавця лізингоотримувачу. Лізингодавець здійснює утримання обладнання, ремонт, страхування, інколи управління виробництвом. «Чистий лізинг». В даному випадку всі обов‘язки, пов‘язані з експлуатацією обладнання, викону лізингоотримувач. Він сплачує податки, здійснює страхування та несе вс витрати, пов‘язані з використанням обладнання. Лізингоотримувач зобов‘язаний утримувати обладнання в робочому стані, обслуговувати його та після закінчення строку лізингу повернути його в доброму стані з урахуванням нормального зносу лізингодавцю. Лізингодавець не відповідає за дії, пов‘язані з використанням лізингоотримувачем майна. Але він несе відповідальність, пов‘язану з можливими діями влади чи інших організацій країни, де використовується обладнання. Лізинг на залишкову вартість обладнання. Використовується по відношенню до обладнання, що вже знаходилось в користуванні. Така форма лізингу діє на протязі 1-4 років. Лізинг з повним обслуговуванням. Подібний до «мокрого» лізингу, але угода передбачає виконання лізингодавцем деяких додаткових послуг. Наприклад, лізингодавець проводить дослідження, що передують придбанню обладнання, здійснює поставку необхідних сировинних матеріалів для роботи даного обладнання, надає кваліфікованих спеціалістів для роботи з обладнанням та інші. Лізинг постачальнику. Ця форма лізингу схожа з типом «ліз-бек». Постачальник обладнання виступає в подвійній ролі: продавця та основного лізингоотримувача, який не є користувачем обладнання. Лізингоотримувач зобов‘язаний знайти суборендаторів та здати їм обладнання в суборенду. Для цього не потрібна згода лізингодавця, здача обладнання в суборенду є обов‘язковою. Оновлений лізинг. Характерним для цієї форми є те, що відбувається періодична зміна раніше зданого в лізинг обладнання більш сучасним. Ця модель досить розповсюджена при лізингу ЕОМ. Вендор-лізинг. У цьому випадку в ролі лізингової компанії виступає асоціація фірм-виробників спільно з лізинговою компанією чи банком. Ця модель використовується при просуванні на ринок особливо дорогого обладнання. При цьому виробник бере на себе пошук партнерів та технічне обслуговування обладнання об‘єкту лізингу, а лізингова компанія - організаційну розробку проектів, вирішення адміністративних питань, надання консультаційних послуг. 2. Розвиток лізингу в Україні 2.1 Суб’єкти ринку лізингу в Україні Для підтримання темпів економічного зростання в Україні є нагальна потреба у оновленні та заміні застарілого обладнання, включаючи промислове обладнання. Як було визначено вище, лізинг являє собою фінансовий інструмент для придбання промислового обладнання, устаткування, транспортних засобів та інших активів та, як такий, є одним з найбільш підходящих інструментів для оновлення та зміни цих активів. Визначення рівню морального зносу у різних секторах економіки та інвестицій, необхідних для заміни основних фондів у цих секторах, продемонстрували, що для того, щоб здійснити швидку заміну основних фондів, слід вжити усіх можливих заходів для сприяння таким механізмам, як лізинг. Згідно з офіційними даними, приблизно 50% основних засобів усіх підприємств застарілими, а рівень зносу транспортів та обладнання наблизився за експертними оцінками до 80% - 90%.[9] Загальний обсяг інвестицій, потрібний для оновлення основних фондів в Україні, складає приблизно 90 млрд. дол. США. Якщо порівняти цю цифру з українським ВВП (65 млрд. дол. США), стає зрозуміло, що Україна знаходиться на межі технічної катастрофи. Найвищий рівень морального зносу спостерігається у рибній промисловості, переробній промисловості, виробництві та розподілі електроенергії, газовому та водному секторі, будівництві, водному транспорті, освіті, медицині та сектор соціальних послуг. Вже зараз велику частку інвестицій Україна отримує з-за кордону та, скоріше за все, найближчим часом збільшить імпорт капітального обладнання та технологій. Тоді іноземний капітал повинен буде стати основним джерелом фінансування українських інвестицій. Лізинг має великий потенціал стати улюбленим інструментом іноземних інвесторів, та є велика вірогідність того, що його частка в загальному обсязі інвестицій стабільно зростатиме найближчим часом. Стартувавши з дуже низького рівня, за останні роки лізинг в Україні значно розвинувся. На кінець 2004 р. загальний лізинговий портфель склав приблизно 221 млн. дол. США у порівнянні з 94 млн. дол. США на кінець 2003 р.[18] Зростання ринку лізингу в Україні можна проілюструвати, використавши різні показники зростання, наприклад: · Загальну вартість лізингових активів протягом року; · Загальну вартість договорів лізингу, укладених протягом року; · Обсяг портфелів договорів лізингу. Загальна вартість лізингових активів в Україні збільшилася майже на 90% у порівнянні з 2003 роком. За той же самий період загальна вартість договорів лізингу збільшилася на 120% та загальний портфель договорів лізингу (як зазаначено вище) збільшився на 135%.[9] Незважаючи на збільшення деяких показників, український ринок лізингу перебуває на початковій стад розвитку. Базуючись на типовому для ринкової економіки співвідношенні рівня ВВП та обсягів ринку лізингу та, враховуючи, частку лізингового ринку у загальному обсязі інвестицій у основні фонди підприємств, можна спрогнозувати, що загальна вартість укладених договорів лізингу досягне 452 млн. дол. США у 2006 році. Реєстраційна статистика Державної комісії з регулювання ринку фінанасових послуг України (далі – Комісія) являє собою гарне джерело інформації про український сектор лізингу. Комісія здійснює нагляд та мониторинг за розвитком ринку лізингових послуг та операцій. Реєстрація лізингових компаній в Україні не є перешкодою, оскільки процес реєстрації є простим та невитратним. Станом на 1 липня 2005 року в Комісії було зареєстровано 74 лізингові компанії, з яких дійсно займаються лізингом десь 40. Система лізингової індустрії в Україні представлена наступними суб’єктами: [10]

Рисунок 2.1. Суб’єкти ринку лізингу в Україні Комерційн лізингові компанії, що створені за галузевою чи виробничою ознакою, зорієнтовані на обслуговування підприємств певної галузі, наприклад сільського господарства (компанія «Лізинг-техніка»), будівництва та транспорту (концерн «Електрон»). Напівкомерційн лізингові компанії створюються за участю державних чи муніципальних органів влади та фінансуються за рахунок відповідних бюджетів. Прикладом може бути створення компанії «Украгролізинг». Основна мета лізингових компаній, створених торговельними компаніями, чи таких, що безпосередньо не пов’язані з державними ресурсами, полягає у залученн корпоративних клієнтів, які мають можливості закуповувати велику кількість обладнання. До такого типу компаній належать ТОВ «Серго-Гамма-Лізинг» та дочірнє підприємство «Ханса-Лізинг-Україна». Міжнародн лізингові компанії в основному фінансують поставки обладнання закордонних виробників українським підприємствам і підприємствам, організованим за участю ноземного капіталу. Активізували сьогодні свою роботу в Україні іноземні фірми – постачальники обладнання, технологій і засобів автотранспорту (в основному автомобілів), а також розмножувальної техніки і оргтехніки. Комерційн лізингові компанії, що створені банками, й спеціалізовані відділи комерційних банків становлять найпотужнішу групу лізингових компаній, які активно функціонують на ринку України. Вони надають лізингові послуги широкому колу клієнтів, але не виключені і такі випадки, коли банк надає перевагу лише власним постійним клієнтам. Для прикладу: лізингова компанія «Укрексімлізинг», лізингове відділення банку «Надра» тощо. Серед невелико кількості діючих компаній наявний суттєвий ступінь концентрації. Приблизно 75% нових лізингових угод у 2004 році уклали сім провідних компаній. 79% українських лізингових компаній розташовано у Києві, 6% - в Одессі, ще 6% - в Донецьку та 9% - у Львові. Існує великий потенціал для розширення лізингово діяльності в регіонах. На даний момент є лише шість компаній, які працюють в областях країні через створені ними агентські мережі.[19] Розглянувши склад засновників лізингових компаній можна зазаначити наступну закономірність: у 16,1% компаній серед засновників переважають банки та інші фінансові установи, у 3,2% - державні лізингові компанії, та у 80,7% фізичні та юридичні особи. В той же час, у 23% лізингових компаній повністю володіють іноземні юридичн особи, та ще в 9% компаній присутній іноземний капітал. Головними операторами на ринку лізингових послуг в 2003 році в Україні були вітчизнян компанії: банки – до них зверталися за лізинговими послугами – 46% підприємств та лізингові компанії – 40%. До іноземних лізингодавців звертались 16% підприємств від загальної кількості тих, хто планував отримати обладнання в лізинг. В табл.2 подано переваги споживачів щодо взаємодії із лізингодавцями. Таблиця 2.1 Індекс справджування лізингових заявок різними лізингодавцями

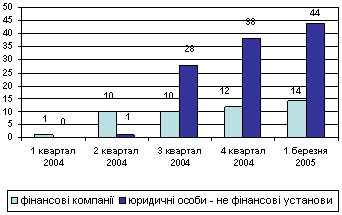

Найбільше незадоволення лізингоодержувачі отримали в іноземних лізингових компаніях, як пропонували більш сприятливі фінансові умови, але негативний фон пов’язаний із жорсткими умовами і пропозицією тільки імпортного обладнання, тобто іноземн лізингової компанії пріоритетно використовують тільки збутову функцію лізингу, що не відповідає основним інтересам українських споживачів, у яких є попит саме на інвестиційну функцію лізингу відповідно до Цивільного кодексу України. 2.2 Ринок фінансового лізингу Відповідно до підпункту 5 статті 4 Закону України “Про фінансові послуги та державне регулювання ринків фінансових послуг” фінансовий лізинг віднесено до фінансових послуг, а його регулювання віднесено до компетенції Уповноваженого органу з регулювання діяльності фінансових установ. Указом Президента України від 4 квітня 2003 року № 292/2003 Уповноваженим органом виконавчо влади в сфері регулювання ринків фінансових послуг було визнано Державну комісію з регулювання ринків фінансових послуг України (далі – Держфінпослуг). Слід зазначити, що до компетенції Держфінпослуг відноситься регулювання ринків фінансових послуг та нагляд за небанківськими фінансовими установами, для яких надання фінансових послуг, в тому числі і фінансового лізингу, є виключним видом діяльності. З метою впорядкування діяльності небанківських фінансових установ, які надають фінансові послуги у тому числі і фінансового лізингу, Держфінпослуг розпорядженням від 05.12.03 № 152, зареєстрованого в Міністерстві юстиц Україні 29.12.03 за № 1252/8573 (із доповненнями, затвердженими розпорядженням Держфінпослуг від 18.03.04 № 184, зареєстрованими в Міністерстві юстиц України 06.04.04 за № 432/9031) затвердила „Положення про внесення інформац щодо фінансових компаній до Державного реєстру фінансових установ та встановлення вимог до облікової та реєструючої системи фінансових компаній”. Реєстрація фінансових компаній розпочалася у першому кварталі 2004 року. Станом на 1 березня 2005 року до Державного реєстру фінансових установ було внесено 50 юридичних осіб, 14 з яких серед іншого мають намір надавати і послуги фінансового лізингу. [18] Слід також зазначити, що переважна більшість фінансових компаній новостворені і тільки починають діяльність на фінансовому ринку. З метою регулювання діяльності юридичних осіб не фінансових установ, в тому числ лізингових компаній, Держфінпослуг розпорядженням від 22.01.2004 р. № 21 зареєстрованим Міністерством юстиції України 16 квітня 2004 р. за № 492/9091 затвердило „Положення про надання окремих фінансових послуг юридичними особами суб`єктами господарювання, які за своїм правовим статусом не є фінансовими установами”, яким було запроваджено ведення Переліку юридичних осіб, які мають право надавати фінансові послуги та перебувають на обліку в Держфінпослуг. До вказаного Переліку відповідно до пункту 1.4 включаються юридичні особи, як систематично надають фінансові послуги, в тому числі і послуги фінансового лізингу. Причому до Переліку включаються юридичні особи, які надали до Держфінпослуг визначений Положенням перелік документів. Тобто встановлено дуже м’який безкоштовний механізм обліку юридичних осіб, які систематично надають фінансові послуги. Облік таких юридичних осіб Держфінпослуг розпочало у другому кварталі 2004 року. Станом на 1 березня 2004 року до Переліку було внесено 126 юридичних осіб, 38 з яких позиціонують себе як лізингові компанії. Динаміку зареєстрованих фінансових компаній та взятих на облік юридичних осіб Держфінпослуг наведено на рисунку 2.1.

Рисунок 2.1. Кількість внесених до Реєстру фінансових компаній та внесених до Переліку юридичних осіб З метою, запровадження системи збору та обробки статистичної інформації щодо обсягу кількості укладених та виконаних договорів фінансового лізингу, строку їх дії, галузі використання предмету лізингу та обладнання, яке є предметом лізингу та нші Держфінпослуг розпорядженням від 27.01.2004 № 27 затвердила “Порядок надання звітності фінансовими компаніями і юридичними особами – суб'єктами господарювання, які за своїм правовим статусом не є фінансовими установами, але мають визначену законами та нормативно-правовими актами Держфінпослуг можливість надавати окремі види фінансових послуг”, яке зареєстровано у Міністерстві юстиції України 06.04.2004 р. за № 431/9030. Для покращення якості, достовірності та темпів збору та аналізу звітності суб‘єктів, як здійснюють лізингові операції, Держфінпослуг розпорядженням від 22.04.04 № 412 визначило електронний формат надання звітних даних. На сьогодн Держфінпослуг запроваджено механізм збору та обробки інформації, яку надають фінансові компанії, які включені до Реєстру, та юридичні особи, які включені до Переліку та надають послуги фінансового лізингу. Так зокрема, за результатами наданої до Держфінпослуг інформації лізингові компанії, які встали на облік, на кінець року мають невиконані зобов’язання за 1 378 договорами фінансового лізингу, протягом 2004 року уклали 327 договорів фінансового лізингу, а виконали – 18 договорів (таблиця 2.2). Разом з тим, фінансов компанії не уклали жодного договору фінансового лізингу протягом 2004 року, тому наведені узагальнені дані виключно юридичних осіб (лізингових компаній). За цей же період узагальнені дані щодо обсягу договорів фінансового лізингу наведено в таблиц 2.3 Таблиця 2.2. Кількість укладених та виконаних договорів

Аналіз таблиц 2.3 свідчить, що за результатами узагальненої інформації наданої до Держфінпослуг на кінець 2004 року загальний обсяг не виконаних договорів фінансового лізингу склав 2,3 млрд. грн., в той час як з початку року лізингов компанії уклали договорів фінансового лізингу загальним обсягом близько 140 млн. грн. Таблиця 2.3 Обсяг лізингових операцій, тис. грн.

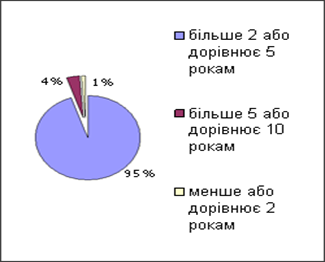

Аналіз інформац свідчить, що використання лізингових операцій при заміні основних фондів підприємств залишається середньостроковим інструментом (термін дії договору 2 5 років), частка довготермінових договорів (більше 5 років), які не виконані на кінець року, складає лише близько 4 % (Рис. 2.2).

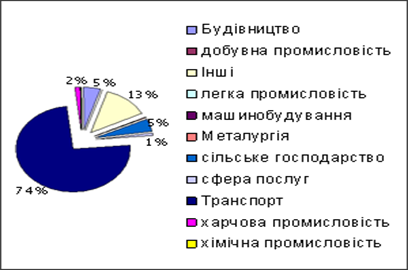

Рисунок 2.2. Розподіл невиконаних договорів за терміном їх дії станом на 31.12.05 р. Станом на кінець року, частка договорів з лізингоодержувачами, які представляють транспортну галузь, становила 74 % від загального обсягу невиконаних договорів (Рис. 2.3), разом з тим, майже 5 % ринку припадає на підприємства сільського господарства.

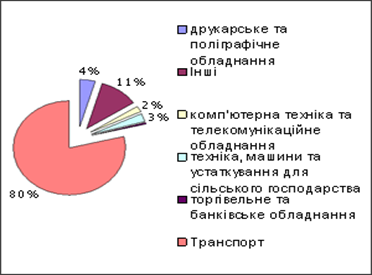

Рисунок 2.3. Розподіл невиконаних договорів станом на 31.12.04 р. Цілком очевидно, що саме транспорт як об’єкт лізингу, складає найбільшу частку серед обладнання, яке передано в лізинг, на кінець періоду, а саме 80 % (Рис. 2.4).

Рисунок 2.4. Об'єкти лізингу за видами обладнання І основн труднощі, які відчувають лізингові компанії, це труднощі фінансування договорів лізингу. Узагальнені дані щодо джерел фінансування лізингових операцій наведено в таблиці 2.4. Таблиця 2.4. Джерела фінансування лізингових операцій, тис. грн.

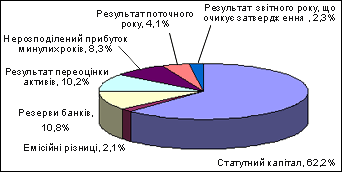

Аналіз таблиці 2.4 свідчить, що основним джерелом фінансування лізингових операцій, є банківський кредит, так у 2004 році за рахунок банківських кредитів було профінансовано понад 80% всіх договорів укладених протягом вказаного періоду.[7] Таким чином, лізинговий портфель компаній внесених до Переліку, який веде Держфінпослуг, на кінець року склав 2,3 млрд. грн., що становить 0,66% ВВП. Очевидно, що статистичні дані щодо лізингових операцій у минулому році дещо неповні, адже основна маса лізингодавців почала надавати звітність лише у другому півріччі. Разом з тим, можна очікувати, що у 2005 році Держфінпослуг буде мати повну нформацію щодо наданих послуг фінансового лізингу у небанківському сегменті. Значення банківського сектора для розвитку лізингу надзвичайно важливе, оскільки для всіх учасників лізингових операцій банківське кредитування є значним джерелом фінансування їх діяльності: лізингодавц використовують банківські кредити як основне джерело фінансування закупівл машин, обладнання та інших активів, призначених для передачі у лізинг; лізингоодержувач нерідко позичають у банків гроші для своїх авансових платежів лізингодавцю; виробники предметів лізингу фінансують процес їх розробки та виробництва, залучаючи серед нших джерел і банківські кредити. Крім того, банківське кредитування певною мірою є альтернативою лізингу і потенційно формує здорову конкуренцію на ринку фінансових послуг, пов’язаних з придбанням у користування та власність машин, обладнання, транспортних засобів та інших видів майна. З огляду на це, потужність банківського сектора країни, динаміка його розвитку, обсяги банківського кредитування, ціна та тривалість кредитів є визначальними у розвитку її лізингової індустрії. 2.3 Аналіз банківського сектору України Банківська система України діє на основі Закону «Про банки та банківську діяльність» і складається з Національного банку України (НБУ) та універсальних банків . На 1 червня 2005 року в Україні зареєстровано 185 комерційні банки, 162 з яких (88%) мали ліцензію на здійснення банківських операцій. Банки можуть створюватися у формі акціонерних товариств, товариств з обмеженою відповідальністю та кооперативних банків. Нині в Україні переважна більшість банків діє у формі відкритих акціонерних товариств (82,1%), при цьому 4,3 % всіх зареєстрованих банків є банками зі 100 відсотковим іноземним капіталом. Власний капітал банків включає в себе статутний капітал, резерви, накопичений нерозподілений прибуток тощо. Станом на 1 червня 2005 року у структурі власного капіталу банків-резидентів України переважає статутний капітал (62,2%), нерозподілений прибуток складає лише близько 15% (Рисунок 2.6):

Рисунок 2.6. Склад та структура власного капіталу банків-резидентів України, станом на 1 червня 2005 року Банківський сектор в економіці України є найбільш динамічним. Упродовж останніх двох років загальний обсяг власного капіталу банків-резидентів збільшився майже вдвічі, при цьому темпи росту сплаченого статутного капіталу цих банків були ще вищ (Таблиця 2.5). Таблиця 2.5 Динаміка власного капіталу банків-резидентів України

Незважаючи на те, що банківський сектор України розвивається досить швидко, у переважно більшості банків-резидентів донині залишається невеликий за розмірами власний капітал і, у тому числі, статутний капітал. За оцінками зарубіжних експертів банківський сектор України є недостатньо капіталізованим, що є перешкодою на шляху залучення банками великих обсягів довгострокових запозичень, результатом чого є обмеженість обсягів довгострокових банківських кредитів. НБУ, реалізуючи політику державного нагляду за банківською системою та керуючись необхідністю збільшення капіталізації банків, встановлює вимоги щодо розмірів регулятивного капіталу . Банки-резиденти України зобов’язані дотримуватися певних нормативів адекватності регулятивного капіталу. Для діючих банків встановлена наступна абсолютна величина регулятивного капіталу (Таблиця 2.6): Таблиця 2.6 Вимоги до мінімального розміру регулятивного капіталу діючих банків

На 1 червня 2005 року загальний обсяг регулятивного капіталу банків в Україні становив 20,8 млрд. грн. (4,1 млрд. дол. США). Як зазначалося вище, власний капітал банків у загальному обсязі їх фінансових ресурсів нин складає лише 13% в цілому по країні. Решта фінансових ресурсів (87%) представлена зобов’язаннями, які формуються за рахунок коштів фізичних та юридичних осіб, що є клієнтами комерційних банків, а також інших запозичених банками коштів. Станом на 1 червня 2005 року у структурі зобов’язань банків майже 40% припадало на вклади фізичних осіб, 36% - на кошти суб’єктів господарської діяльності. Решта зобов’язань формувалася за рахунок міжбанківських кредитів та депозитів (трохи більше 11%), коштів НБУ (майже 1%) тощо (Рисунок 2.7).

Рисунок 2.7 Склад та структура власного капіталу банків-резидентів України, станом на 1 червня 2005 року Таблиця 2.7 Динаміка зобов’язань банків-резидентів України

Нині банки в Україні мають досить прогресивну структуру вкладів населення з точки зору строковості. Строкові вклади (вклади, терміном більше 1 року) складають 41,1 млрд. грн. (78 % загальної суми вкладень), а вклади до запитання 11,8 млрд. грн. (22 %). Населення віддає перевагу вкладам у національній валюті, як формують 57% загальної суми вкладів фізичних осіб. Упродовж останніх двох років загальний обсяг зобов’язань банків-резидентів збільшився більше ніж вдвічі, при цьому випереджаючими темпами (більше, ніж у 5 разів) зросли вклади клієнтів (Таблиця 2.7). Страницы: 1, 2 |

|