|

Рефератыполиграфия и этнографии москвоведению и спорту языку |

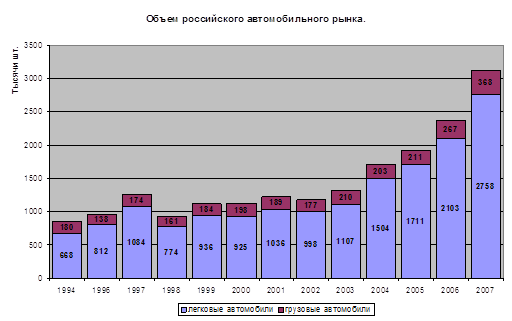

Лабораторная работа: Анализ российского рынка легковых и грузовых автомобилейЛабораторная работа: Анализ российского рынка легковых и грузовых автомобилейУправление маркетинга Практическая работа «Анализ российского рынка легковых и грузовых автомобилей» СОДЕРЖАНИЕ 1. Автомобильный рынок РФ. Общие сведения 2. Российский рынок легковых автомобилей 2.1 Производство легковых автомобилей в РФ 2.2 Производство иномарок на территории РФ 2.3 Легковые автомобили импортного производства 3. Российский рынок грузовых автомобилей 3.1 Грузовые автомобили отечественного производства 3.2 Совместные предприятия импортных и отечественных производителей 3.3 Производство грузовых автомобилей в России в первом квартале 2008 года 3.4 Грузовые автомобили импортного производства 4. Производители автомобильного рынка 4.1 Основные действующие производства 4.2 Прочие действующие производства 4.3 Основные импортеры (МАЗ, КРАЗ, SCANIA, VOLVO, MAN, IVECO, Mersedes, Renault, DAF, Ford) Выводы Приложения 1. Автомобильный рынок РФ. Общие сведения Автомобильная промышленность – одна из ведущих отраслей промышленности России (23,8% машиностроения). Это более 250 крупных и средних предприятий, на которых занято свыше 600 тыс. человек, а с учетом смежных отраслей – более 5 млн. При этом в мировом выпуске автомобилей доля российского автомобилестроения составляет лишь 2,2%. Объем автомобильного рынка России за 2007 год составил более 50 млрд. долларов США. По объемам продаж российский рынок легковых автомобилей занимает шестое место в мире и третье в Европе. Рынок тяжелых грузовых автомобилей стал крупнейшим в Европе за 2007 год. По объемам продаж в натуральном выражении объемы российского рынка грузовых и легковых автомобилей находятся в соотношении 1:8 (Рисунок 1.1.)

Рисунок 1.1

В каждом из сегментов (легковом и грузовом) следует выделять четыре основных составляющих: - производство автомобилей отечественных марок на российских предприятиях; - сборка и производство иномарок на российских и совместных предприятиях на территории России; - ввоз (импорт) новых и подержанных иномарок; - вывоз (экспорт) автомобилей, произведенных/собранных в РФ. Общие данные Федеральной Службы Государственной Статистики по объемам производства, импорта и экспорта легковых и грузовых автомобилей приведены в приложении 1. Развитие каждого из сегментов происходит различными темпами. Первые два сегмента свидетельствуют об уровне развития автомобильной промышленности страны и оказывают непосредственное влияние на размеры первичного рынка автомобильных гидрокомпонентов. Вторые оказывают влияние лишь на размеры общего парка автомобилей и, соответственно, участвуют лишь во вторичном рынке компонентов автомобильных гидравлических систем. Далее рынки грузовых и легковых автомобилей более подробно будут рассмотрены в отдельности. 2. Российский рынок легковых автомобилей

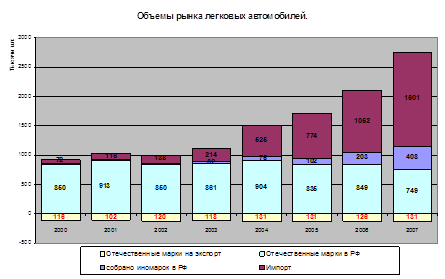

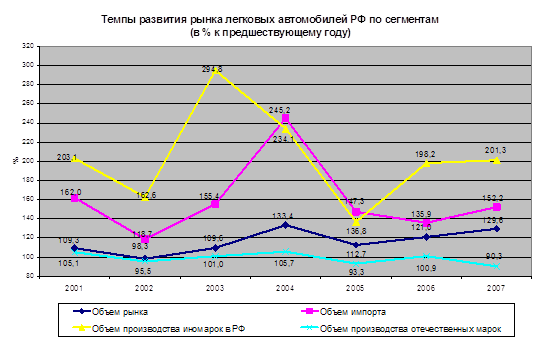

Рисунок 2.1

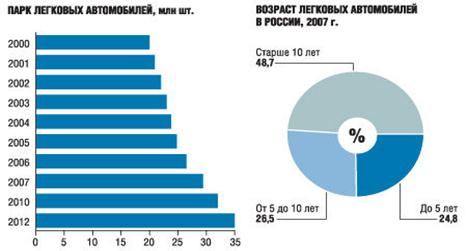

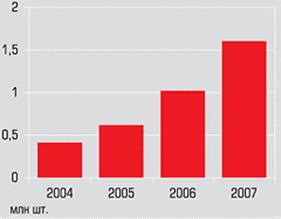

Рисунок 2.2 Общий объем рынка неуклонно растет, при этом наибольшие темпы роста наблюдаются в период после 2003 года (Рисунок 2.1.). Следует отметить неравномерность развития отдельных его сегментов. Прирост в наибольшей степени обеспечивается за счет развития сборочных производств иномарок на территории РФ, и импорта новых и подержанных автомобилей. В то же время объемы экспорта на протяжении нескольких последних лет остаются практически неизменными (в основном за счет экспорта в страны СНГ), а объемы производства отечественных автомобилей с 2004 года (пик производства) сократились на 17% (Рисунок 2.2.). Согласно прогнозу развития российского рынка, к 2012 году в России будет продаваться 5,2 млн. легковых автомобилей, из них 4,6 млн. будет приходиться на новые иномарки. Прогноз роста основан на планах производителей, сравнительных данных о плотности автомобильного парка, повышении благосостояния населения и развитии кредитных продуктов. Парк легковых автомобилей, находящихся в эксплуатации растет вместе с ростом объема рынка (Рисунок 2.3.). С 2006 года парк легковушек вырос на 11% и составил 29,4 млн. автомобилей. В будущем рост будет меньше. Как видно на рисунке 2.3., к 2010 году количество зарегистрированных в России легковых автомобилей вырастет до 32 млн. штук (то есть на 8,8% за три года), а к 2012 году — до 35 млн. (то есть еще на 9% за два года). При этом доля иномарок будет расти, но в ближайшей перспективе не превысит долю отечественных брендов. В 2010 году она составит 38,2%, а в 2012 году — 43,3%.

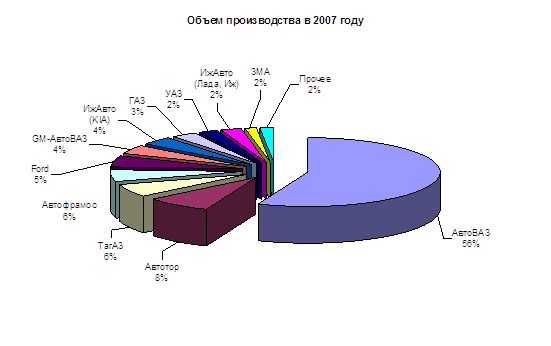

Рисунок 2.3 По состоянию на конец 2007 года на долю иномарок приходилось 32,1% всего российского парка легковых автомобилей. Половину парка (49%) вполне закономерно составляет продукция АвтоВАЗа, остальные производители не могут похвастаться даже двузначным числом процентов: на втором месте ГАЗ с 9% рынка. Наравне с лидирующими иностранными производителями свои доли парка занимают автомобили отечественных брендов, уже снятых с производства: на третьем месте «Москвич» с 8%. 2% парка занимает ИЖ наравне с Volkswagen, Nissan и Ford. 2.1 Производство легковых автомобилей в РФ По итогам 2007 года на территории России произведены около 1,23 млн. авто (рост 9% к 2006 году), в т.ч. 880 тыс. традиционных российских марок из которых 130 тыс. отправлены на экспорт. В течение года было собрано более 407 тыс. «российских иномарок» (рост на 52% к 2006 году). Суммарные объемы производства легковых автомобилей на территории РФ показывают за последние два года умеренный рост (2006 год – 10%, 2007 год 9%). Однако все в большей степени этот рост обеспечивается за счет сборки иномарок. Так, по количеству, выпущенных автомобилей в 2007 году (Рисунок 2.4., Приложение 2) доля «АвтоВАЗ» в общем объеме производства сократилась с 65 до 56%. На второе место по итогам 2007 года вышел калининградский завод «Автотор», осуществляющий сборку машин семи иностранных марок. В пятерке лидеров также находятся «ТагАЗ», «Автофрамос» и «Форд», также занятые сборкой иномарок. В два раза выросло производство автомобилей иностранных брендов на ЗМА, существенно увеличил объемы сборки иномарок «ИжАвто». Из отечественных легковых автомобилей в плюсе по отношению к 2006 году оказался только «УАЗ». Производство автомобилей всех остальных российских марок снизилось.

Рисунок 2.4 2.2 Производство иномарок на территории РФ Уверенный рост российского автомобильного рынка стимулирует все большее количество автомобильных компаний определяться с принятием решений об организации производства автомобилей в стране. На начало 2007 года на территории России уже действовало 8 сборочных предприятий по выпуску легковых автомобилей иностранных марок. Список предприятий, выпускающих автомобили иностранных моделей на российской территории, в 1 квартале текущего года пополнился ООО «Тойота Мотор Мануфэкчуринг» (г. Санкт Петербург), изготовившим в марте первые 165 автомобилей Тойота Camry, а также заводом ООО «Фольксваген Рус» (Калужская область), собравшим за три месяца 6 490 автомобилей Volkswagen Passat, Skoda Octavia (Приложение 4). В 2007г. сборочные предприятия на территории РФ должны были выпустить более 400 тыс. автомобилей против 276 тыс. в 2006г. (Приложение 2). На 2008-2009 гг. намечено введение в строй еще ряда предприятий крупнейших мировых компаний (Таблица 2.2.1.). Таблица 2.2.1

АвтоВАЗ — по-прежнему автогигант, равного которому нет не только в России, но и в мире. Развитие партнерских отношений с компанией Renault обещает наращивание мощностей с нынешних 900 тысяч машин до полутора миллионов автомобилей в год, включая модели Renault и Nissan. СП GM-АвтоВАЗ развивается только за счет роста объемов сборки внедорожников Chevrolet Niva, машинокомплекты для которых приходят с ВАЗа. В конце 2006 года здесь все-таки удалось наладить мелкосерийный выпуск Нив с моторами Opel, но за прошлый год было сделано менее 500 таких машин. Сборка седанов Viva (Opel Astra предыдущего поколения) прекращена в январе. У АвтоВАЗа есть и мелкие «спутники» — фирмы Бронто (основная продукция — снегоболотоходы на базе Нивы), Моторика (пикапы ВАЗ-2329) и Супер-Авто («десятки» с моторами 1.8) в совокупности построили не более 2600 машин. Сызраньская РосЛада, прекратившая сборку вазовских машин в 2006 году, к производству иномарок так и не приступила. Выпуск Волг (ОАО «ГАЗ») падает и к 2010 году должен прекратиться совсем. «Легковое» будущее завода — за седаном Siber: сборка начнется этой весной, а до конца года планируется выпустить 20 тысяч машин. Двигатели и кузовные панели пока будут приходить из Америки, но затем начнет работать собственное штамповочное производство. Уже в первый год доля российских комплектующих должна составить 15%. В отдаленном будущем ГАЗ намерен вступить в кооперацию с одним из зарубежных производителей (вероятнее всего, это будет GM) для разработки нового автомобиля гольф-класса. Объем сборки автомобилей Kia на заводе ИжАвто в прошлом году вырос вдвое — сделано почти 50 тысяч автомобилей моделей Spectra, Rio и Sorento. СеАЗ планирует начать собирать крупноузловую сборку китайских хэтчбеков и седанов FAW Vita (до 15 тысяч машин в год). Действующие контракты Автотора предусматривают выпуск 180 тысяч машин в 2008 году, большую часть из которых составят модели Chevrolet (Lacetti, Aveo, Rezzo, Epica) и Chery (Amulet, Tiggo, Fora). В конце этого года должны заработать участки сварки и покраски кузовов для Chevrolet Lacetti и Chery Tiggo. Кроме того, на Автоторе собирают автомобили Kia (cee’d, Magentis, Carnival), Cadillac и Hummer. А немногочисленные модели BMW (седаны третьей и пятой серий в самых популярных комплектациях, а также кроссоверы Х3) единственные, которые собираются здесь мелкоузловым способом. На ТагАЗе растут объемы выпуска автомобилей Hyundai. Весной начнется производство седанов Hyundai Elantra прошлого поколения, что поможет полностью загрузить производственные мощности и выпустить в этом году 120 тысяч автомобилей Hyundai, включая модели Accent, Sonata, Santa Fe Classic и грузовички Porter. Это возможно благодаря гибкой технологии, которая позволяет собирать из CKD-комплектов до шести моделей на одном конвейере и производить переналадку в кратчайшие сроки. Предприятие ЗМА в Набережных Челнах, несмотря на старое название (Завод микролитражных автомобилей), с 2006 года сосредоточилось на сборке автомобилей Fiat (Albea, Doblo) и SsangYong (Rexton, Kyron, Actyon). Для выпуска седанов Linea в Елабуге к 2009 году будет построен отдельный завод мощностью 50 тысяч машин. Ленинградская область в ближайшие годы станет одним из крупнейших автопромышленных центров России. В Шушарах открылся завод Toyota, на котором из CKD-комплектов собирают седаны Camry. Первоначальный объем выпуска — 20 тысяч машин в год, но в перспективе тойотовцы планируют увеличить производство в десять раз, а для выпуска бюджетной модели намерены построить еще один завод. Завод концерна General Motors будет выпускать кроссоверы Chevrolet Captiva и Opel Antara, а в дальнейшем - Opel Astra, Corsa, Zafira и Insignia. Проектная мощность уже пересмотрена с 25 тысяч до 70 тысяч автомобилей в год. В 2009 году в поселке Каменка откроется завод Nissan проектной мощностью 50 тысяч машин в год — здесь будут собирать седаны Teana и кроссоверы X-Trail. Заработает предприятие концерна Hyundai мощностью 100 тысяч машин в год. Также в Шушарах откроется завод Suzuki (50 тысяч машин в год), где будут собирать кроссоверы Grand Vitara и SX4. В Калужской области в конце прошлого года заработало сборочное производство концерна Volkswagen. На 2010 год намечено открытие завода концерна PSA Peugeot Citroen проектной мощностью 150 тысяч машин в год, где будут собираться модели гольф-класса (скорее всего, Peugeot 308 и новый Citroen C4). Неподалеку разместится и завод Mitsubishi (50 тысяч машин в год), на котором планируют собирать кроссоверы Outlander XL. В подмосковном поселке Гжель компания Автотрейд-12 совместно с холдингом Ирито в прошлом году организовали крупноузловую сборку внедорожников Great Wall SUV G5 и Hover. Черкесский частный завод Дервейс наращивает объемы производства благодаря «отверточной» сборке китайских седанов Lifan Breez и продолжает выпуск китайских внедорожников под собственной маркой. В 2008 году должен войти в строй новый завод проектной мощностью 25 тысяч машин в год, где начнется промышленная сборка Лифанов. В этом году Дервейс планирует собрать не менее 10 тысяч автомобилей. На 2008-2009 годы намечено введение в строй еще ряда предприятий крупнейших мировых компаний. Введение в строй все большего числа сборочных производств позволит к 2010-2011 году превысить уровень сборки в стране 1 млн. автомобилей. Тем самым, доля иномарок в российском автопроме превысит долю отечественных брендов. 2.3 Легковые авто импортного производства Динамично растущий российский рынок стимулирует дальнейший активный рост импорта иномарок в страну. Если в 2006 году, по данным Федеральной таможенной службы РФ, в страну было ввезено 1 млн. 52 тысяч легковых авто зарубежного производства, то по итогам прошлого года этот показатель превысил отметку в 1 млн. 600 тысяч единиц. Наибольший объем импорта по-прежнему приходится на новые автомобили (Рисунок 2.3.1.). К данной категории относятся авто, которым на момент ввоза не исполнилось трех лет. Доля такой техники по итогам прошлого года составила более 75% (1,3 млн. штук). Наибольшие объемы импорта приходятся на популярные бюджетные седаны Chevrolet Lanos и Daewoo Nexia. Марочная структура импорта

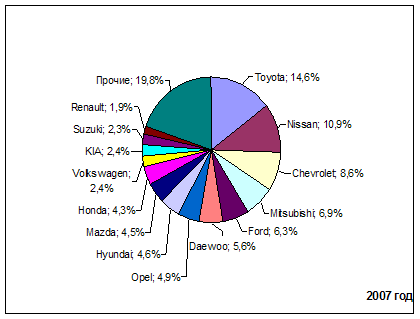

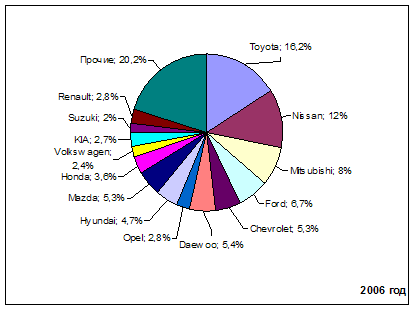

Рисунок 2.3.1 Немалый спрос регистрируется и на подержанную технику: в прошлом году ее ввоз достиг отметки в 380 тысяч единиц. Здесь наиболее популярна техника японских марок в возрасте 5-6 лет, предназначенная для продаж на внутреннем рынке. При этом только на три марки (Toyota, Nissan и Honda) пришлось более 55% от общего объема импорта. Первую позицию, как и годом ранее, занимает японская Toyota (248,5 тысяч автомобилей). Стоит заметить, что, несмотря на снижение ее доли в общем числе ввезенных легковых иномарок с 16,2% до 14,7%, компания продолжает уверенно лидировать в секторе подержанной техники (104677 авто). Вторую строчку общего рейтинга занимает еще одна японская марка - Nissan: за 12 месяцев в страну было ввезено 118,8 тысяч новых авто и почти 67 тысяч подержанных. Замыкает тройку лидеров Chevrolet (146833 авто и 8,7% от общего импорта). При этом стоит отдельно отметить, что в число импортированных Chevrolet входят машины, собранные на заводе «Автотор» в Калининграде и Lanos украинской сборки. Это позволило марке занять первое место по объему ввезенных новых автомобилей среди зарубежных марок, опередив привычно лидировавшую Toyota (145453 против 143846 авто соответственно). Среди европейских марок лучшие результаты – у Ford. Продукция компании в прошлом году пользовалась спросом, опережающим как японскую технику Subaru и Suzuki, так и корейскую Kia. Количество компаний-дилеров, работающих с отечественными моделями, в 2007 году по сравнению с 2006-м увеличилось на 6%, в то время как официальных дилеров зарубежных брендов - на 49%. Рост продаж иномарок в России

Рисунок 2.3.2 Из зарегистрированных в России 29,4млн. легковых автомобилей 32,1% составляют иномарки. На долю иностранных брендов в общем объеме парка в большей степени повлияли продажи подержанных машин, чем новых. Лидером среди производителей, как и по итогам 2007г., стала Chevrolet. В январе-апреле 2008 года продажи с учетом СП "GM-АвтоВАЗ" выросли на 53% - до 82,2 тыс. машин. На второе место вышел Hyundai, увеличивший продажи на 108%, до 65,5 тыс. автомобилей. Ford, чьи продажи возросли лишь на 6%, до 59,7 тыс. машин, откатился на третье место. К американскому концерну приближается Toyota: компании удалось продать на 17% больше - 52,7 тыс. автомобилей. Таким образом, собственное автосборочное предприятие на территории России становится важнейшим фактором среди производителей в борьбе за лидерство, поскольку все наиболее массовые модели собираются внутри страны (Таблица 2.3.1.). Таблица 2.3.1. Показатели сборки иномарок в РФ

Увеличение продаж автомобилей, в том числе иностранных, в нашей стране будет продолжаться. Пользуясь этим, зарубежные компании наращивают объемы производства на своих заводах в России, а также планируют открывать новые. В соответствии с прогнозами аналитиков, массовый запуск иностранных производств позволит в России через 3-4 года собирать более 1,5 млн. иномарок. 3. Российский рынок грузовых автомобилей

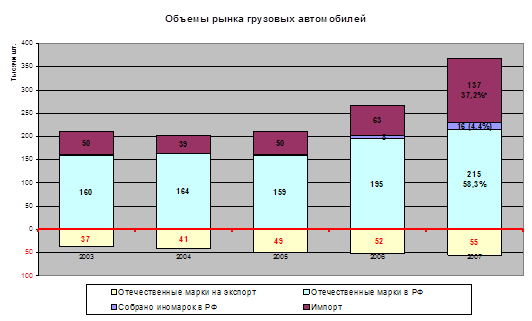

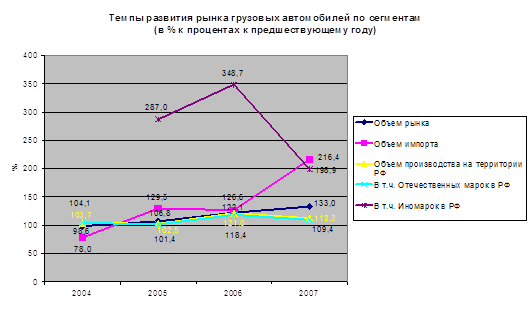

- процент от объема продаж по России Рисунок 3.1.

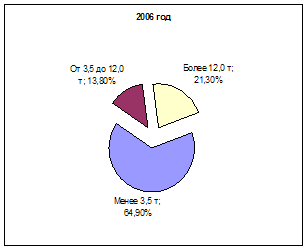

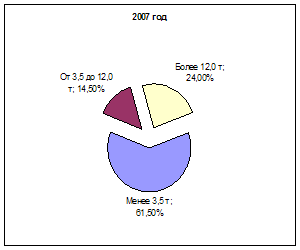

Рисунок 3.2 Как видно из графиков, темпы роста российского рынка грузовых автомобилей с 2005 года постоянно увеличиваются. В отличие от рынка легковых автомобилей основной прирост объема пока обеспечивается за счет роста производства отечественных марок, в первую очередь – предприятиями группы ГАЗ и КАМАЗом. Однако о своем приходе в этот быстро растущий сегмент уже заявили несколько ведущих мировых брендов, быстро наращивающие объемы выпуска на организованных в России сборочных предприятиях. Темпы роста импорта также ускорились в 2007 году более чем в два раза. Таким образом, доля иномарок в общем объеме рынка выросла с 20% в 2005 году до 36% - в 2007 году. При этом доля подержанных иномарок в импорте снижается. По данным за 2007 год новые (до трех лет) и подержанные иномарки в импорте составляли примерно равные доли (67 и 70 тыс. ед. соответственно). Суммарный объем продаж грузовых автомобилей в России в 2007 году оценивается в 368 тыс. единиц – с увеличением на 38% к 2006 году. Кроме того, 55 тыс. автомобилей отечественного производства было продано за рубеж. Основные их покупатели – страны Ближнего Востока и Азии, где еще не введены жесткие экологические нормы. Главным преимуществом российской продукции является простота конструкции и конкурентная цена. Основными поставщиками своей продукции за рубеж остаются крупнейшие заводы России: ГАЗ и КАМАЗ. Суммарная доля экспорта только этих двух предприятий превышает 72% от общего объема. По грузоподъемности рынок грузовых автомобилей можно разделить на три основных сегмента: малотоннажные автомобили грузоподъемностью до 3,5 тонн, среднетоннажные - 3,5 – 12 тонн и тяжелые грузовики – более 12 тонн. Основное большинство на настоящий момент занимают малотоннажные грузовые автомобили, однако отмечаются тенденции к снижению их доли в пользу среднетоннажных и тяжелых грузовиков. Соотношение сегментов в 2006 и 2007 годах показано на рисунке 3.1.3.

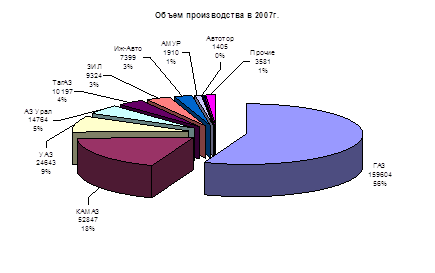

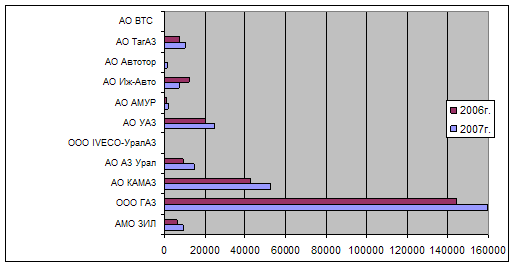

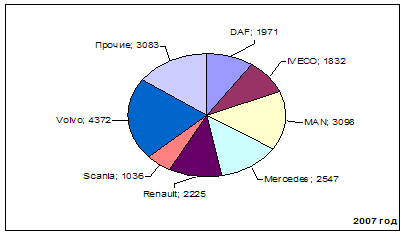

Рисунок 3.1.3 3.1 Грузовые автомобили отечественного производства Положительная конъюнктура рынка грузовой техники, обусловленная общим подъемом экономики страны, ростом грузооборота, ростом покупательной способности юридических и физических лиц, ростом государственного заказа способствовала подъему производства грузовых автомобилей в 2007 году до 286 тысяч единиц, или на 16% по сравнению с 2006 годом (55 тыс. из которых ушли на экспорт). Распределение объема между производителями в 2007 году показано на рисунке 3.1.1.

Рисунок 3.1.1 Положительный индекс производства имели практически все российские заводы, производящие грузовую автотехнику (Рисунок 3.1.2.).

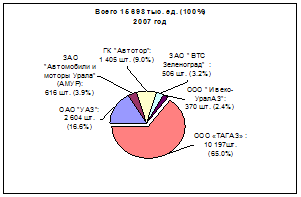

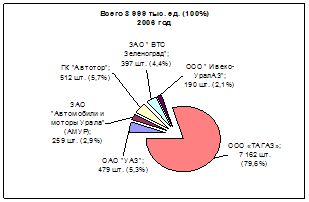

Рисунок 3.1.2 Из традиционных российских автозаводов в 2007 году в минус ушли только ИжАвто и ВАЗ-Интерсервис. Примечательно, что оба предприятия выпускают однотипную продукцию - развозные «каблучки». Причиной падения спроса в этом сегменте стоит рассматривать морально устаревшие конструкции и конкуренции со стороны одноклассников-иномарок. Даже явный аутсайдер последних лет – столичный ЗИЛ – и тот на волне все сметающего спроса увеличил производство на 46,5%. Правда, некогда востребованный зиловский «Бычок» окончательно утратил былую популярность (-2,9%), зато вырос спрос на среднетоннажные ЗИЛы. Доля малотоннажников полной массой до 3,5 т снизилась с 64,9% в 2006г. до 61,5% в 2007г. Тем не менее, этот сегмент по объемам выпуска продолжает оставаться самым массовым, и первое место в нем традиционно занимает ГАЗ. Самый тиражный российский автомобиль по-прежнему бортовой ГАЗ-3302 ГАЗель – 95751 экз. Это на 10,1% больше, чем выпущено в 2006-м. Несколько увеличился сегмент среднетоннажных грузовиков, в котором опять же на первом месте Горьковский автозавод. По темпам роста выпуска среднетоннажники даже немного обогнали малотоннажные ГАЗы (10,9% против 10,6%). В частности, заметно – на 19,1% - увеличился выпуск среднетоннажного низкорамного грузовика ГАЗ-3310 Валдай. Уверенный рост демонстрирует и сегмент тяжелых грузовиков. Основной российский производитель тяжеловесов КАМАЗ выпустил в 2007 году 52 847 автомобилей, что на 23,3% больше, чем в 2006 году. При этом 13 440 грузовиков было экспортировано. На 57,3% увеличил выпуск другой российский производитель тяжелых грузовиков – АЗ «Урал» из Миасса. Впервые за полтора десятилетия завод вернулся к двухсменному режиму работы, увеличивая ежесуточный темп сборки до 70 автомобилей. Львиную долю продукции АЗ «Урал» по-прежнему составляют полноприводные капотные грузовики с колесной формулой 6х6. Грузовиков, так называемой дорожной гамы, с модернизированной бескапотной кабиной IVECO Turbo выпущено около 1200 ед. 3.2 Совместные предприятия отечественных и импортных производителей Высокие темпы прироста производства зафиксированы на предприятиях, организовавших выпуск грузовых автомобилей импортных моделей в России (Таблица 3.2.1., Рисунок 3.2.1.). В связи с этим создаются предпосылки для дальнейшего замещения отечественных автомобилей производством импортных, что, в конечном счете, будет увеличивать зависимость российского грузового автомобилестроения от зарубежных фирм и государств. В 2007 году таких автомобилей изготовлено около 16 тысяч, или на 76,6% больше, чем в 2006 году. Их доля в общем объеме выпуска грузовых автомобилей составила 5,5% (в 2006 году эта доля составляла 3,6%). В частности, ОАО «УАЗ» увеличило выпуск шасси «ISUZU» в 5,4 раза, ЗАО «Автомобили и моторы Урала» - выпуск автомобилей индийской фирмы ТАТА в 2,4 раза и составил 1,9 тыс. автомобилей, Группа компаний Автотор - выпуск китайских грузовиков в 2,7 раза (1,4 тыс. штук в год), ЗАО «ВТС Зеленоград» - выпуск автомобилей фирмы Volvo на 23,9%, ООО “Ивеко-УралАЗ” - выпуск большегрузных автомобилей в 1,9 раза, ООО “ТАГАЗ” - выпуск корейского автомобиля Hyundai Porter в 1,4 раза. Таблица 3.2.1

Рисунок 3.2.1 Шведская компания Volvo Truck, максимально освоив производственные мощности в «ВТС Зеленоград» (до 500 автомобилей в год), в настоящий момент выкупает 34% акций сборочного завода у «АФК Система» и планирует вложить 100 млн. евро в строительство сборочного завода в Калуге. Он начнет производство в 2009 г. и будет собирать 10000 грузовых автомобилей Volvo и 5000 — Renault (подразделение VOLVO). Планирует создание сборочного производства и Scania. Немецкий производитель MAN Nutzfahrzeuge AG намерен к 2010 году создать производство в России. Компания рассматривает возможность организации производства в России при выходе на объем продаж 5 тыс. грузовиков в год. ЗАО «АМУР», наладив лицензионную сборку малотоннажных грузовых автомобилей крупнейшей индийской компании ТАТА Моторс, подписал меморандум о совместном производстве грузовых автомобилей с китайской автогруппой China First Automobile Group Corp. (Автогруппа «FAW»). Соглашение предусматривает производство среднетоннажных автомобилей «FAW» из SKD-комплектов от 500 до 1000 штук в 2007 году. В 2008 году объем выпуска грузовых автомобилей будет увеличен до 2000 штук. В 2009 году запланировано дальнейшее развитие проекта и выход на производство 5-8 тысяч автомобилей в год. Японский автопроизводитель Isuzu Motors и «УАЗ», входящий в группу «Северсталь-Авто», создадут в России совместное предприятие по сборке малотоннажных грузовиков. Китайская автомобильная компания «BAIC» планирует построить завод по производству грузовых автомобилей BAW Fenix (Фeникс) грузоподъемностью от 1,5 до 4 тонн. 3.3 Производство грузовых автомобилей в России в первом квартале 2008 года Начало года — не «показательное» время. Так что незаметный рост выпуска грузовиков в России в первом квартале 2008г. (меньше двух процентов) еще не позволяют оценить годовые темпы их производства (Таблица 3.3.1.). В начале года упали объемы производства малотоннажных и среднетоннажных автомобилей (кроме Hyundai Porter +19,3%). При этом в ОАО «ГАЗ» отмечается снижение выпуска на 1,1%, в ОАО «УАЗ» на 7,2%, а в АМО «ЗИЛ» на 28,1%. Примечательно, что из номенклатуры производства грузовых автомобилей в АМО «ЗИЛ» в 1 квартале 2008 года исчез автомобиль ЗИЛ 5301 «Бычок». Это связано с переводом дизелей ММЗ на нормы Euro3. Скорее всего, по той же причине почти в два раза сократилось и производство газовских «Валдаев». Заводы по выпуску большегрузных автомобилей по-прежнему активно наращивают производство, в том числе ОАО «КАМАЗ» (+20,7%) и автомобильный завод «Урал» (+42,6%). Оба предприятия недавно поставили рекорд сборки, причем челнинцы мечтают к августу увеличить выпуск до 260 машин в сутки. В свою очередь, калининградский Автотор почти прекратил сборку «китайцев» Yuejin. Таблица 3.3.1.

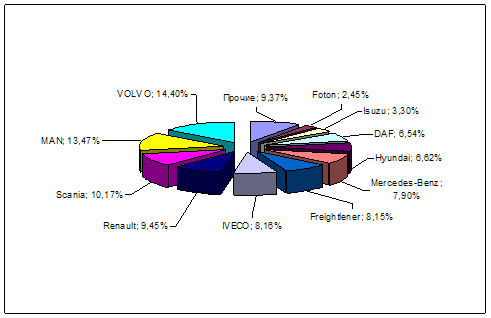

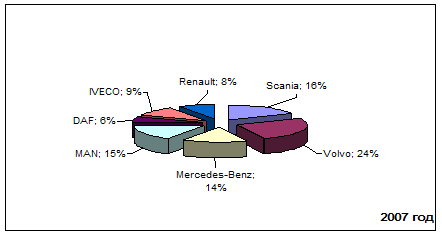

3.4 Грузовые автомобили импортного производства На растущий российский рынок стремятся и иностранные игроки. За 2006г. число автомобилей иностранных марок в грузовом парке страны выросло на 14% и составило 763 тыс. единиц, что соответствует 15,5% от всего парка. Импорт только тяжелых грузовиков за 2006 год вырос в 2 раза и составил 39,7 тыс. машин. За 11 месяцев 2007г. сегмент рынка новых тяжелых иномарок вырос почти в 3 раза: ажиотаж таков, что заказанные машины приходится ждать по году (Рисунок 3.4.1., Приложение 3). Ввоз поддержанных грузовиков в Россию за 11 месяцев 2007 года

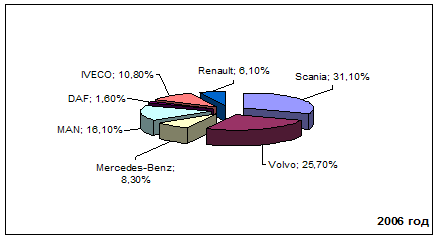

Рисунок 3.4.1 Лидером на рынке новых тяжелых грузовиков импортного производства продолжает оставаться Scania (Рисунок 3.4.3.). Среди компаний «Большой семерки», а также Tatra и вторгшегося в тяжелый сегмент Ford’а, ее доля составила 25,8%, на втором месте – Volvo Trucks с 22,2%, замыкает тройку лидеров MAN – 21,3% (темпы роста +215% по отношению к уровню продаж 2006г.). Заметную роль играют самосвалы и шасси под спецнадстройки. В общем объеме продаж тяжелых грузовиков у некоторых компаний на их долю приходится от 10% до 67%. Лидируют в этом сегменте строительные Volvo (1879 ед.), IVECO (1371 ед.), MAN (1144 ед.). Наиболее объемен, как и прежде, сегмент легких коммерческих автомобилей (LCV): в прошедшем году в России было продано почти 224 тысячи таких автомобилей, что составило 56% от общего объема рынка коммерческих машин. Продажи среднетоннажных грузовых автомобилей выросли по отношению к 2006 году на 17,5%, но доля рынка этих машин все равно несколько сузилась – до 11,2%. Причиной тому стала ситуация, сложившаяся на рынке перевозок: развивавшийся более быстрыми темпами частный сектор перевозчиков и малый бизнес, использующий в первую очередь легкие автомобили. Иностранных моделей грузовых автомобилей собирается в России пока достаточно мало. Всего за 3 первых месяца 2008 года собрано 2 655 единицы, что составляет 4,0% от общего объема производства грузовиков. Причем в этом сегменте даже зафиксирована отрицательная динамика - 9,1%. Тем не менее, в секторе грузовых автомобилей продекларированы намерения по реализации нескольких проектов организации сборки импортных моделей. Наиболее масштабным в их числе является проект ОАО «Северсталь-Авто» по организации сборки полного модельного ряда грузовиков «ISUZU». Прогноз по выпуску грузовых автомобилей на 2008 год составляет 290,6 тыс. единиц или на 0,9% больше по отношению к 2007 году. Резко упал импорт тяжелых «китайцев», возможными причинами тому стало либо принятие нормы Euro3, без соответствия которой машины не регистрируют, либо насыщенность рынка китайской техникой. Если в прошлом году марка Howo занимала второе место в таблице новых тяжелых грузовиков, то сейчас она откатилась на седьмое место. Полностью прекратился ввоз «китайских Мерседесов» Beifang Benchi (зарегистрирована всего одна машина), компания Русбизнесавто больше не завозит самосвалы САМС. Зато впереди Ford с турецкой моделью Cargo. В лидеры вышел MAN, впервые за последние годы, потеснив фирму Scania (Рисунок 3.4.2.). Впрочем, по количеству машин, отгруженных с заводов, Scania по-прежнему лидирует. А на рынке б/у техники по-прежнему большими партиями везут тягачи Freightliner, следом идут Volvo (и европейские, и американские). И только потом, с большим отрывом — прочие марки (Приложение 3). Рыночные доли импортеров в сегменте средних и тяжелых грузовиков, %, на 01.01.2007г.

Рисунок 3.4.2 Таким образом, российские производители грузовых автомобилей в прошедшем году сумели отстоять уже лишь 65% рынка. Иностранным компаниям, соответственно, досталось немногим более 34%. Преимущество довольно солидное, однако стоит помнить, что еще пять лет назад иностранцам принадлежало всего лишь 13% рынка. При этом ежегодный прирост продаж автомобилей иностранного производства происходит гораздо более высокими темпами, чем российских. Более того, как и в секторе легковых автомобилей, ведущие иностранные компании заявляют о скором запуске в России собственных сборочных предприятий. Причем предприятия эти ориентированы на выпуск в первую очередь как раз тяжелой техники, как наиболее востребованного, но и более технологичного и дорогого сегмента грузовых автомобилей. Доли основных импортеров на рынке по продажам новых тяжелых грузовиков

Рисунок 3.4.3 4. Производители автомобильного рынка |

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||