|

Рефератыполиграфия и этнографии москвоведению и спорту языку |

Дипломная работа: Финансовый менеджмент в холдингеВ связи с отсутствием долгосрочных кредитов и заемных средств отмечается излишек медленно реализуемых активов, причем на конец года данный показатель излишка еще более увеличился. Ликвидность баланса ЗАО «Плес» отличается от абсолютной, хотя недостаток средств по одной группе активов компенсируется их избытком по другой группе, причем компенсация при этом имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные. Таким образом, низкая финансовая устойчивость предприятия сопровождается недостаточной ликвидностью баланса. Целью расчетов коэффициентов ликвидности является необходимость оценить соотношение имеющихся активов, предназначенных как для непосредственной реализации, так и для предварительного потребления с целью последующей реализации и возмещения вложенных средств и существующих обязательств, которые должны быть погашены предприятием в предстоящем периоде. Коэффициент абсолютной ликвидности показывает, какая часть обязательств может быть погашена за счет имеющейся денежной наличности. Чем выше его величина, тем больше гарантия погашения долгов. Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у организации, необходимых для ее финансовой устойчивости Коэффициент маневренности показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности. Коэффициент покрытия показывает, какую часть обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства Таблица 8. Оценка показателей платежеспособности ЗАО «Плес» за 2005 - 2007 гг.

За 2007 г. значение коэффициента абсолютной ликвидности снизилось на 0,07 пункта за счет снижения за период суммы денежных средств предприятия и составило 0,18 пункта, что не является нормативным, то есть активы за период были низко ликвидны. По сравнению с 2005годом в 2006 году ситуация улучшилась, практически все рассматриваемые коэффициенты повысились, но в 2006 году их значения снова снизились. Значение коэффициента промежуточной ликвидности уменьшилось на 0,36 пункта вследствие снижения суммы дебиторской задолженности и составило за 2007 г. 1,49 пункта, что свидетельствует о снижении прогнозируемых возможностей предприятия. Коэффициент покрытия снизился на 0,02 пункта и составил за 2007 г. 0,44 пункта. Коэффициент автономии снизился до 57 %, хотя его значение выше нормативного. Необходимо усилить финансовый менеджмент, направленный на оздоровление финансово-экономической деятельности и укрепление экономического потенциала предприятия. Большое значение для оценки финансового положения имеют показатели оборачиваемости, поскольку скорость оборота средств, то есть скорость превращения их в денежную форму оказывает непосредственное влияние на платежеспособность. Кроме того, увеличение скорости оборота средств при прочих равных условиях отражает повышение потенциала предприятия. По данным табл. 9 можно отметить уменьшение практически всех показателей деловой активности предприятия за анализируемый период. Наибольшее количество оборотов совершают денежные средства, наименьший - совокупные ресурсы. Уменьшение количества оборотов свидетельствует о снижении рыночной активности ЗАО «Плес», не достаточно эффективном управлении собственным капиталом. Для укрепления финансово-экономического состояния руководству ЗАО «Плес» необходимо разработать ряд эффективных управленческих решений, направленных на обеспечение финансовой устойчивости и оптимизации результатов деятельности предприятия в дальнейшем. Таблица 9. Показатели деловой активности ЗАО «Плес» за 2005 - 2007 гг.

Финансовые результаты деятельности характеризуются суммой полученной прибыли и уровнем рентабельности. По данным табл. 10 можно отметить, что за рассматриваемый период возросла выручка от продаж товаров, работ и услуг на 42,0 % или 71,2 млн руб. Совокупный объем деятельности превысил 241 млн руб. Таблица 10 Финансовые результаты деятельности предприятия за 2005-2007гг.(тыс. руб.)

В то же время на 53526 тыс.руб. увеличилась себестоимость проданных товаров, выполненных работ, оказанных услуг, и на 9834 тыс.руб. или 38,5 %. Итогом роста совокупных издержек в 2007 г. стало получение прибыли от продаж в размере 7840 тыс.руб., что на 7929 тыс.руб. больше показателя 2006 г. Общий результат от финансово-хозяйственной деятельности предприятия – прибыль в размере 5855 тыс.руб., что на 5876 тыс.руб. больше показателя за 2006 г. Таким образом, в деятельности предприятия в 2007 г. произошли положительные сдвиги, выражающиеся в получении положительного финансового результата по итогам финансово-хозяйственной деятельности, превысившего 5,8 млн руб. На динамику суммы прибыли от продаж могут оказывать влияние изменение объема, структуры и полной себестоимости реализованной продукции и услуг, а также оптовых цен и тарифов на услуги Рассмотрим влияние отдельных факторов на динамику прибыли от продаж. Между изменением объема реализации и размером полученной прибыли существует прямая пропорциональная зависимость для рентабельной продукции и услуг и обратная зависимость для убыточной продукции и услуг. Увеличение объема реализации рентабельной продукции и услуг приводит к увеличению массы прибыли. Определим изменение суммы прибыли от

продаж. -821-135 = -956 тыс. руб. Влияние на сумму прибыли изменений отпускных цен определяется: 35887 - Влияние изменения тарифов определяется следующим образом:

В ЗАО «Плес» коэффициент изменения объема продаж в сопоставимых ценах по сравнению с прошлым годом составил 1,134, а в оценке полной себестоимости предыдущего года – 1,108. Влияние изменения объема реализации на сумму прибыли при оценке реализации продукции в оптовых ценах составит – 3,5 тыс. руб., а по полной себестоимости – 14,6 тыс.руб. Таким образом, за счет роста объема продаж в отчетном году по сравнению с прошлым годом в оптовых ценах на 0,134 пункта и в оценке по полной себестоимости на 0,108 пункта прибыль от продажи увеличилась на 6302 тыс. руб. и уменьшилась на 7513 тыс. руб. соответственно. В ходе изучения рентабельности необходимо провести динамический и факторный анализ или моделирование показателей рентабельности по факторным зависимостям. Это позволит достаточно подробно изучить влияние различных факторов на финансовые результаты, определить конкретные зависимости и тенденции их развития. В табл. 11 представлены показатели рентабельности ЗАО «Плес» за рассматриваемый период. Таблица 11. Система показателей прибыли и рентабельности деятельности предприятия за 2005 - 2007 гг.

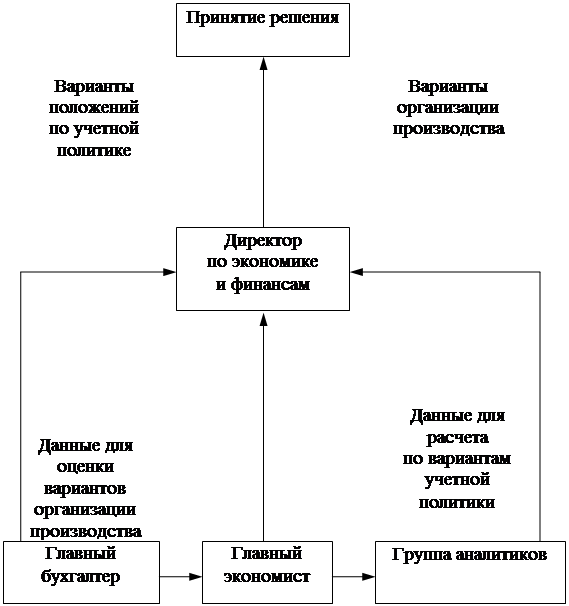

В 2007г. наблюдалось улучшение абсолютно всех показателей прибыли и рентабельности предприятия. За 2007г. было получено прибыли от продажи товаров и услуг на сумму 7840 тыс.руб. Если в 2006г. предприятие получило убыток как результат хозяйственной деятельности, то в 2007г. завершило год с прибылью. С каждых 100 руб., вложенных в ресурсы средств было получено 8,2 руб. прибыли. Со 100 руб., затраченных на реализацию продукции, товаров и услуг получено 3,2 руб. прибыли. Таким образом, в 2007г. ЗАО «Плес» получило достаточно высокие результаты осуществления хозяйственной деятельности. На прибыль от продаж оказывают влияние сдвиги в структуре и ассортименте товаров, продукции, работ, услуг, поскольку их рентабельность не одинакова. Влияние на прибыль изменения ассортимента и структуры реализации по сравнению с прошлым годом можно определить: 135х(1,134 – 1,108) = 3,5 тыс.руб. Расчет влияния на прибыль изменений себестоимости за счет структурных сдвигов в составе продукции: 25198х1,134 – 27930 = 27693,1 – 27930 = 236,9 тыс.руб. Расчет влияния на прибыль изменений в объеме продукции, т.е. собственного объема продукции в оценке по базисной себестоимости: 135х(1,108 – 1) = 14,6 тыс.руб. Таким образом, изменение отпускных цен на продукцию позволило получить дополнительный доход в сумме 6302 тыс. руб. Рост тарифов на энергию, перевозки и др. привели к увеличению расходов на 7513 тыс. руб. Изменение в структуре продукции позволило увеличить дополнительный доход в сумме 236,9 тыс. руб. и 3,5 тыс. руб. соответственно. В целом необходимо отметить, что опережающий рост выручки привел к улучшению финансовых результатов от продажи продукции за счет получения дополнительного операционного дохода предприятие несколько исправило ситуацию и получило положительный результат. 3. Рекомендации по совершенствованию финансового менеджмента Холдинга ЗАО «Плес» 3.1 Совершенствование корпоративного управления холдингом в целях повышения роста его стоимости Стратегия в области формирования систем внутрихозяйственного контроля - важная составляющая бизнес - стратегии компании. Роль внутреннего контроля трудно переоценить. При его помощи обеспечивается сохранность собственности, выявление и мобилизация имеющихся резервов в сфере производства и в финансах, формируются условия для повышения эффективности управления компанией. Системы контроля в той или иной форме существуют на каждом предприятии. Тем не менее, приходится констатировать, что практика формирования в России полноценных систем внутрихозяйственного контроля только начинает складываться. Чем больше компания и чем сложнее ее организационная структура, тем шире требования к системам контроля и актуальнее задача повышения их качества Для эффективной работы систем управления в целом и систем внутреннего контроля в частности крайне необходим качественный уровень формализации деятельности компании. Причем, чем больше компания и сложнее ее организационная структура, тем существеннее влияние данного фактора на результаты ее деятельности. Поясним данный вывод на простых примерах. Допустим, мы имеем дело с небольшой, активно развивающейся компанией. Залогом ее успеха является, как правило, управленческий талант группы менеджеров (собственников), определяющих объем и направление работ для каждого специалиста в зависимости от текущих потребностей компании (c сохранением приоритетов при исполнении ими основных функций). В компаниях такого рода не редкость, когда финансовая служба берет на себя всю договорную работу, бухгалтерия - кадровую работу, а сотрудники демонстрируют внутреннюю готовность выполнять любые посильные поручения руководства. Регламентирующие деятельность документы (положения, регламенты, инструкции) при этом практически отсутствуют, но компания успешно функционирует, генеральный директор контролирует все основные направления ее деятельности. В сложных бизнес - структурах и структурах филиального типа ситуация качественно иная. Значительно больше количество решаемых задач, многочисленнее штат, ограничены возможности генерального директора и менеджеров управляющего звена по регулированию и контролю деятельности специалистов компании; прямые указания руководства на выполнение заданий, не соответствующих функциональным обязанностям специалистов, вызывают недоумение и в большинстве случаев не дают желаемого результата. В таких компаниях создание качественных систем внутреннего контроля без осуществления тотальной формализации деятельности невозможно. Составной частью среды контроля являются документы, регламентирующие деятельность подразделений компании и отдельных специалистов, а именно положения, регламенты и инструкции. Как правило, в компаниях часть регламентов оказывается неразработанной или неутвержденной, отсутствует единообразие в стандартах изложения информации, не взаимоувязаны между собой регламенты, качество информации в регламентах оставляет желать лучшего. Хочется отметить, что перечисленные недостатки в регламентации деятельности наиболее характерны для верхних уровней управления холдингами. На производственных предприятиях и в торговых домах культура документооборота обычно гораздо выше. Необходимо понимать, что отсутствие регламентации ряда процедур делает процесс управления крайне неэффективным, а организацию качественной системы внутреннего контроля невозможной. Рассмотрим конкретный пример. Одно из наиболее слабых звеньев в организации деятельности холдинга - полное или частичное отсутствие регламентации линейных связей в структурных подразделениях управляющих компаний. Поясним. В управляющей компании холдинга (бизнеса), как правило, есть дирекции по направлениям деятельности. Дирекции взаимодействуют с однородными функциональными подразделениями нижестоящих и вышестоящих структур, а также друг с другом. Например, финансовая дирекция и департамент развития управляющей компании согласовывают позицию относительно объема и графика финансирования инвестиционных проектов. Характерно то, что регламентация деятельности функциональных подразделений управляющих компаний часто ограничивается описанием процедур взаимодействия по вертикали управления и заканчивается «на входе» в управляющие компании. Порядок взаимодействия линейных подразделений внутри управляющей компании на стыке функций не регламентируется. Следствием этого являются несоответствие однородных данных, противоречия в системе управления, связанные с размыванием границ ответственности директоров функциональных подразделений, слабая горизонтальная интеграция функции контроля. Другая проблема - отсутствие регламентации процедур внесения изменений в бизнес-план, что сопряжено со значительными рисками финансовых потерь для компании. Еще один важный момент. Регламентация контрольных процедур в холдинге чаще всего ограничивается описанием функционирования органов внутреннего контроля компании, а также процедур по сбору информации с целью составления отчетности, т. е. процедур так называемого запаздывающего (последующего, заключительного) контроля. Описание процедур опережающего (превентивного) контроля, включающего сбор оперативной информации по контрольным точкам, анализ ее, принятие на ее основе решений, как правило, отсутствуют. Нередко в компаниях слабо регламентированы процедуры хранения информации, внесения изменений в информационные базы, допуска к документам и уничтожения документов (версий документов) на бумажных и электронных носителях. Подобная небрежность приводит к крайне негативным последствиям. В данной ситуации излишне говорить о несоблюдении стандартов экономической безопасности деятельности компании. Наблюдается и более рутинная ситуация: для информационных баз не введено понятие «закрытый отчетный период», изменения в финансовую отчетность компании за прошедшие отчетные периоды вносятся в произвольном порядке и без санкции руководства. В итоге - потеря исторических данных, отсутствие сопоставимости идентичных показателей деятельности, подавление функций контроля и анализа. Наиболее часто встречающаяся ошибка руководителей - уверенность в том, что существующая информационная инфраструктура, учетные системы, персонал готовы к адекватной поддержке любых информационных запросов руководства. Для того чтобы правильно организовать работу по устранению недостатков в регламентации деятельности компании, как представляется, целесообразно: · ввести в штатное расписание управляющей компании холдинга специалиста по вопросам стандартизации, возложив на него функции сопровождения процедур разработки и утверждения внутренних нормативных документов холдинга, координации действий подразделений по регламентации деятельности, выработки единых стандартов составления регламентов, а также контроля над соблюдением правил работы с документами холдинга; · провести систематизацию действующих и недействующих регламентов и инструкций. Уточнить статус документов, оценить их на предмет соответствия орг-структуре, целям и задачам компании; · в обязательном порядке регламентировать процедуры изменений данных планирования и учета, а также процедуры взаимодействия функциональных подразделений управляющих компаний по линейным связям на стыке функций; детально описать контрольные процедуры и процедуры работы с информационными базами; · при возникновении проблем с разработкой регламентов, связанных, например, с отсутствием специалистов, недостатком времени, регламентацию процедур проводить в два этапа. На первом этапе составляющие регламента внедрить в виде временных правил. Обработку таких документов в регламент осуществлять после решения организационных вопросов и формирования полноценного пакета решений по регламентируемой процедуре; · при возникновении в ходе регламентации отдельных процедур конфликта интересов между уровнями вертикали управления (в ущерб интересам собственников) нагрузку по разработке принципов регламентации таких процедур перенести на уровень специалистов компаний акционеров. С целью повышения материальной заинтересованности работников в конечных результатах деятельности, а также усиления мотивационной функции зарплаты на предприятии рекомендуется использовать более прогрессивные системы оплаты. Оплата труда руководителей, специалистов, основных работников может осуществляться по расценкам от доходов, от объема деятельности, по коэффициенту оплаты труда, по вкладам. Наиболее прогрессивна оплата труда от доходов, так как она позволяет определить действительный вклад работника в достижение конечных результатов. Широкое распространение получит в перспективе такая форма материального поощрения, как участие в прибылях. Для усиления трудовой активности персонала можно использовать переменную часть заработной платы: доплаты и надбавки; различные единовременные поощрения за результаты труда и социальные поощрения. Совершенствование материального стимулирования должно осуществляться в пределах продуманной кадровой политики работников, которая призвана обеспечить рост не только экономической, но и социальной эффективности, что в конечном итоге является важнейшей предпосылкой благополучия предприятия и его работников. 3.2 Разработка основных направлений финансовой политики предприятия Целью разработки финансовой политики предприятия является построение эффективной системы управления финансами, направленной на достижение стратегических и тактических целей его деятельности. Предприятия в условиях высокой инфляции и существующей налоговой политики государства могут иметь различные интересы в вопросах формирования и использования прибыли, выплаты дивидендов, регулирования издержек производства, увеличения имущества и объемов продаж (выручки от реализации). Однако все эти аспекты деятельности предприятия, отраженные в финансовом, налоговом и управленческом типах учета, поддаются управлению с помощью методов, наработанных мировой практикой, совокупность которых и составляет систему управления финансами. Известно, что в сегодняшних условиях для большинства предприятий характерна реактивная форма управления финансами, т.е. принятие управленческих решений как реакции на текущие проблемы, или так называемое “латание дыр”. Такая форма управления порождает ряд противоречий: между интересами предприятия и фискальными интересами государства; ценой денег и рентабельностью производства; рентабельностью собственного производства и рентабельностью финансовых рынков; интересами производства и финансовой службы и т.д. При проведении реформы предприятия стратегическими задачами разработки финансовой политики предприятия являются: · максимизация прибыли предприятия; · оптимизация структуры капитала предприятия и обеспечение его · финансовой устойчивости; · достижение прозрачности финансово-экономического состояния предприятий для собственников (участников, учредителей), инвесторов, кредиторов; · обеспечение инвестиционной привлекательности предприятия; · создание эффективного механизма управления предприятием; · использование предприятием рыночных механизмов привлечения финансовых средств. В рамках этих задач рекомендуется выполнить следующие мероприятия по ряду направлений в области управления финансами: 1. проведение рыночной оценки активов; 2. проведение реструктуризации задолженности по платежам в бюджет; 3. разработка мер по снижению неденежных форм расчетов; 4. проведение анализа положения предприятия на рынке и выработка стратегии развития предприятия; 5. проведение инвентаризации имущества и осуществление реструктуризации имущественного комплекса предприятия. Следует отметить тот факт, что при разборке эффективной системы управления финансами постоянно возникает основная проблема совмещения интересов развития предприятия, наличия достаточного уровня денежных средств для проведения указанного развития и сохранения высокой платежеспособности предприятия. К основным направлениям разработки финансовой политики предприятия относятся: · анализ финансово-экономического состояния предприятия; · разработка учетной и налоговой политики; · выработка кредитной политики предприятия; · управление оборотными средствами, кредиторской и дебиторской задолженностью; · управление издержками, включая выбор амортизационной политики; Значение анализа финансово-экономического состояния предприятия трудно переоценить, поскольку именно он является той базой, на которой строится разработка финансовой политики предприятия. Анализ опирается на показатели квартальной и годовой бухгалтерской отчетности. Предварительный анализ осуществляется перед составлением бухгалтерской и финансовой отчетности, когда еще имеется возможность изменить ряд статей баланса, а также для составления пояснительной записки к годовому отчету. На основе данных итогового анализа финансово-экономического состояния осуществляется выработка почти всех направлений финансовой политики предприятия, и от того, насколько качественно он проведен, зависит эффективность принимаемых управленческих решений. качество самого финансового анализа зависит от применяемой методики, достоверности данных бухгалтерской отчетности, а также от компетентности лица, принимающего управленческое решение в области финансовой политики. При определении учетной политики у предприятия существует выбор, который касается, главным образом, методов списания сырья и материалов производства, вариантов списания малоценных и быстроизнашивающихся предметов, методов оценки незавершенного производства, возможности применения ускоренной амортизации, варианты формирования ремонтных и страховых фондов и т.д. Наибольший эффект оптимизации учетной политики дает на этапе маркетинговых исследований конкретных видов продукции, планирование новых производств и участков, технологических схем и создание новых структур. Примерная схема взаимосвязи структурных подразделений предприятия на этапе выработки вариантов учетной политики и налогового планирования предприятия показана на рис. 4.

Рис. 4. Примерная схема взаимосвязей структурных подразделений предприятия на этапе выработки вариантов учетной политики и налогового планирования При постановке такой задачи можно использовать внутренние резервы предприятия, то есть его научно-технический и социальный потенциалы. В целях выработки кредитной политики предприятия рекомендуется провести анализ структуры пассива баланса и уровень соотношения собственных и заемных средств. На основании этих данных предприятие решает вопрос о достаточности собственных оборотных средств либо об их недостатке. В последнем случае принимается решение о привлечении заемных средств, просчитывается эффективность различных вариантов. В отдельных случаях предприятию целесообразно брать кредиты и при достаточности собственных средств, так как рентабельность собственного капитала повышается в результате того, что эффект вложения средств может быть значительно выше, чем процентная ставка. Принимая решение о привлечении заемных средств, предприятию целесообразно составить план их возврата, рассчитать за период кредита процентную ставку и определить суммы процентов по данному кредитному договору, а также источники их выплаты с учетом порядка и условий налогообложения прибыли. Следует также учитывать порядок налогообложения курсовой разницы, в том случае, если кредит взят в валюте. Предприятию может быть выгодно взять вексельный кредит, при этом следует сравнить процентные ставки по векселю и кредиту. Финансовым службам рекомендуется учитывать все возможные выводы и затраты по привлечению финансовых ресурсов как через систему кредитования, так и через инструменты рынка ценных бумаг, а также разработать схему обеспечения их погашения с учетом всех возможных источников получения предприятием средств. Финансовой службе предприятия рекомендуется: - рассчитать потребность в заемных средствах (при ее отсутствии - возможную выгоду от привлечения); - правильно выбрать кредитную организацию (учитывая наличие лицензии, размер процентной ставки, способы ее расчета - сложным процентом или простым процентом, сроки погашения, формы выдачи, репутацию на рынке ценных бумаг, условия пролонгации кредитов и т.д.); - составить план погашения заемных средств и расчетов процентной суммы с учетом особенностей налогообложения прибыли. Управление оборотными средствами (денежными средствами), дебиторской задолженностью, кредиторской задолженностью, начислениями и другими средствами краткосрочного финансирования (кроме производственных запасов), а также решение вопросов по этим проблемам требует значительного количества времени, и на этом направлении наиболее ярко проявляется основная проблема управления финансами: выбор между рентабельностью и вероятностью неплатежеспособности (стоимость активов предприятия становится меньше его кредиторской задолженности). Финансовой службе предприятия целесообразно постоянно контролировать отчетность сроков финансирования активов. В результате анализа оборачиваемости дебиторской и кредиторской задолженности с учетом их нормативных значений рекомендуется провести следующие мероприятия: · принятие решения о замене неденежных форм расчетов; · рассмотрение возможности реструктуризации задолженности по платежам в федеральный бюджет и внебюджетные государственные фонды. В целях управления издержками и выбора амортизационной политики рекомендуется использовать данные финансово-экономического анализа, которые дают первоначальное представление об уровне издержек предприятия, а также уровня рентабельности. При разработке учетной политики предприятия рекомендуется выбрать такие методы как калькулирования себестоимости, которые обеспечивают наиболее наглядное представление о структуре издержек производства, уровне постоянных и переменных затрат, доля коммерческих расходов. Экономическим службам целесообразно периодически проводить анализ структуры издержек производства, производя сравнения с различного рода базовыми данными и изучая природу отклонений от них. При разработке учетной политики службам, осуществляющим планирование деятельности предприятия, совместно с бухгалтерией следует правильно выбрать базу для распределения косвенных расходов между объектами калькулирования либо выбрать метод отнесения косвенных расходов на себестоимость реализованной продукции. В целях создания предпосылок для эффективной аналитической работы и повышения качества принимаемых финансово-экономических решений четко определить и организовать раздельный управленческий учет затрат по следующим группам: - переменные затраты, которые возрастают либо уменьшаются пропорционально объему производства. Эти расходы на закупку товаров, потребление электроэнергии, транспортные издержки, торгово-комиссионые и другие расходы; - постоянные затраты, изменение которых не связано непосредственно с изменением объема производства. К таким затратам относятся амортизационные отчисления, проценты за кредит, арендная плата, затраты на содержание аппарата управления, административные расходы и др.; - смешанные затраты, состоящие из постоянной и переменой части. К таким затратам относятся, например, затраты на текущий ремонт оборудования, почтовые и телеграфные расходы и др. Следует провести определенную границу между переменными и постоянными затратами достаточно сложно. Например, в затратах на электроэнергию может быть как переменная составляющая, непосредственно зависящая от объемов производства, так и постоянная, связанная, например, с освещением помещений, работой охранных систем, компьютерных сетей и т.п. Во всех случаях руководству предприятия целесообразно стремиться к такой организации учета, при случае решения этой проблемы на предприятии возникнут условия для проведения углубленного операционного анализа (анализ безубыточности, текущий функционально-стоимостный анализ и функционально-стоимостный анализ на будущие периоды). Большую роль при формировании финансовой политики предприятия играет выбор амортизационной политики. Предприятие может применить метод ускоренной амортизации, увеличивая тем самым издержки, произвести переоценку основных фондов с учетом рыночной стоимости либо по рекомендуемым коэффициентам, что опять повлияет на издержки производства, на сумму налога на имущества, а следовательно, на уровне внереализационных расходов. Кроме того, сумма амортизации влияет и на налогооблагаемую прибыль предприятия. Рекомендуемые направления финансовой политики, на наш взгляд, позволят вывести холдинг «Плес» из кризисной ситуации и расширить род деятельности. Финансово-экономическое состояние является важнейшей характеристикой финансовой деятельности предприятия. Оно определяет конкурентоспособность предприятия и его потенциал в деловом сотрудничестве, является гарантом эффективной реализации экономических интересов всех участников финансовых отношений: как самого предприятия, так и его партнеров. Большинство экономических субъектов в рыночной экономике действуют на принципах состязательности. Как показывает мировой опыт, банкротство отдельных субъектов является неизбежным следствием рыночной конкуренции, представляя собой, по сути, достаточно эффективный механизм перераспределения капитала. Особенно часто возникновение финансовых затруднений, могущих привести к банкротству, бывает связана со структурной перестройкой экономики. Именно такая перестройка характерна для сегодняшнего положения Российской Федерации, поэтому анализ хозяйственной деятельности и финансового положения любого предприятия должен включать и «кризисный аспект». Банкротство предприятия не происходит в один момент, оно может быть обусловлено комбинацией разных факторов, внешних и внутренних. Собственно процедура банкротства представляет собой лишь завершающую стадию неудачного функционирования компании, которой обычно предшествуют стадии нормальной ритмичной работы и финансовых затруднений. Для изучения и разработки возможных путей развития предприятия в условиях рыночной экономики необходимо финансовое прогнозирование. Современная экономическая наука имеет в своем арсенале большое количество разнообразных приемов и методов прогнозирования финансовых показателей, в том числе в плане оценки возможного банкротства. В соответствии с действующим законодательством о банкротстве предприятий для диагностики их несостоятельности применяется ограниченный круг показателей: коэффициенты текущей ликвидности, обеспеченности собственными оборотными средствами и восстановления (утраты) платежеспособности. В нашем случае, так как коэффициент текущей ликвидности ниже нормативного, а доля собственного оборотного капитала в формировании текущих активов меньше норматива, и наметилась тенденция снижения этих показателей, то определяется коэффициент утраты платежеспособности (Ку.п.) за период, равный шести месяцам: Клик (норм) – нормативное значение коэффициента текущей ликвидности; Т – отчетный период, мес. Ку.п.= Так как значение коэффициента утраты платежеспособности меньше 1, то у ЗАО «Плес» нет реальной возможности восстановить свою платежеспособность в ближайшее время. Учитывая многообразие показателей финансовой устойчивости, различие в уровне их критических оценок и возникающие в связи с этим сложности в оценке риска банкротства, многие отечественные и зарубежные экономисты рекомендуют производить интегральную балльную оценку финансовой устойчивости. Сущность этой методики заключается в классификации предприятий по степени риска исходя из фактического уровня показателей финансовой устойчивости и рейтинга каждого показателя, выраженного в баллах. По данной методике предприятия разделены по критериям оценки финансового состояния на шесть классов: - 1 класс предприятие с хорошим запасом финансовой устойчивости, позволяющим быть уверенным в возврате заемных средств; - 2 класс предприятие, демонстрирующее некоторую степень риска по задолженности, но еще не рассматриваемые как рискованные; - 3 класс проблемные предприятия, на которых существуют риск потери средств, но полное получение процентов представляется сомнительным; - 4 класс – предприятие с высоким риском банкротства, даже после принятия мер по финансовому оздоровлению, кредиторы рискуют потерять свои средства и проценты; - 5 класс предприятие высочайшего риска, практически несостоятельные; - 6 класс несостоятельные предприятия, находящиеся на грани банкротства. Используя данную методику определили класс анализируемого предприятия. По данным ЗАО «Плес» в отчетном периоде по степени финансового риска относится к 5 классу, т.е. предприятие имеет неудовлетворительное финансовое состояние, может быть признано банкротом. Согласно методике Л.В. Донцовой взаимоотношения партнеров с данным предприятием нецелесообразно. Это связано с низкой ликвидностью и платежеспособностью баланса предприятия. Но отсутствие денежных активов на балансе не всегда является отрицательным фактором. На данном предприятии денежные средства по мере поступления и удовлетворения текущих обязательств направляются на наращивание деятельности, о чем свидетельствуют и показатели деловой активности. Кроме того, наличие постоянных поставщиков и рост объемов деятельности говорит о доверии к предприятию со стороны поставщиков, а также покупателей. В зарубежных странах для оценки риска банкротства и кредитоспособности предприятий широко используются дискриминантные факторные модели известных западных экономистов Альтмана, Лиса и Таффлера, разработанные с помощью многомерного дискриминантного анализа. Впервые в 1968 году профессор Нью-Йоркского университета Альтман исследовал 22 финансовых коэффициента и выбрал из них 5 для включения в окончательную модель определения кредитоспособности субъектов хозяйствования. Позднее в 1983 году Альтман получил модифицированный вариант своей формулы для компаний, акции которых не котировались на бирже: Z = 0,717Х1 + 0,847Х2 + 3,107Х3 + 0,42Х4 + 0,995Х5; «Пограничное» значение здесь равно 1,23. Рассчитаем Z-счет Альтмана для исследуемого предприятия. Z = 0,717х 0,995х На анализируемом предприятии величина Z-счета по второй модели Альтмана значительно выше порогового значения, что является признаком отсутствия вероятности банкротства. В 1972 году Лис разработал следующую формулу: Z = 0,063Х1 + 0,092Х2 + 0,057Х3 + 0,001Х4; Здесь предельное значение равняется 0,037. Z = 0,063х Полученный результат также свидетельствует об отсутствии вероятности банкротства исследуемого предприятия. В 1997 году Таффлер предложил следующую формулу: Z = 0,53Х1 + 0,13Х2 + 0,18Х3 + 0,16Х4; Для исследуемого предприятия данный показатель определяется следующим образом: Z = 0,53х Значение Z-счета Таффлера свидетельствует также об отсутствии вероятности банкротства. Следовательно, по данным показателям можно сделать вывод о том, что на данном предприятии вероятность банкротства практически отсутствует. Это связано с высокой деловой активностью предприятия, значительной долей собственного капитала и рациональным использованием имеющихся ресурсов. Однако необходимо отметить, что использование таких моделей требует больших предосторожностей. Тестирование других предприятий по данным моделям показало, что они не совсем подходят для оценки риска банкротства наших субъектов хозяйствования, так как не учитывают специфику структуры капитала в различных отраслях. По модели Альтмана несостоятельные предприятия, имеющие высокий уровень четвертого показателя, получают высокую оценку, что не соответствует действительности. В связи с несовершенством действующей методики переоценки основных фондов, когда старым изношенным фондам придается такое же значение, как и новым, необоснованно увеличивается доля собственного капитала за счет фонда переоценки. В итоге сложилось нереальное соотношение собственного и заемного капитала. Поэтому модели, в которых присутствует данный показатель, могут исказить реальную картину. Выход из создавшейся ситуации заключается в разработке собственных моделей для каждой отрасли по методике дискриминантного анализа, которые бы учитывали специфику нашей действительности. Более того, эти функции должны тестироваться каждый год на новых выборках с целью уточнения их дискриминантной силы. Задача антикризисного управления состоит в выявлении наиболее эффективных способов воздействия на финансовое состояние предприятия для поддержания его платежеспособности, в использовании различных способов реструктуризации задолженности, в привлечении диверсифицированных источников финансирования, применения рациональных схем реорганизации. Проводя экспресс-диагностику банкротства, необходимо думать не только о доходности и эффективности производства, но и о кредиторах, и для профилактики регулярно сравнивать выручку и обязательства по предприятию, то есть составленные бизнес-планы должны быть увязаны с реальными требованиями кредиторов и прогнозами денежных потоков. На предприятии также необходим регулярный анализ состояния активов предприятия, их оборачиваемости и структуры источников их формирования. Своевременно принимая решения, руководители могут обезопасить предприятие от банкротства, а себя лично от субсидиарной и уголовной ответственности. При этом не следует забывать. Что банкротство – это, прежде всего, процедура финансового оздоровления, т.е. предприятиям следует активно использовать механизм досудебной санации. В таких условиях возникает объективная необходимость определения тенденции финансовой устойчивости, ориентации в финансовых возможностях и перспективах хозяйствующих субъектов. Предприятия нуждаются в выработке путей улучшения или стабилизации финансового положения. При этом необходимо учитывать финансовые возможности предприятия, объективный характер внутренних и внешних факторов. По результатам оценки финансово-экономического состояния и диагностики вероятности банкротства можно отметить кризисное текущее финансовое состояние и отсутствие вероятности банкротства ЗАО «Плес», что является результатом влияния как внешних, так и внутренних факторов. В данной ситуации возникает проблема разработки финансовой стратегии с целью вывода предприятия из сложившейся «опасной зоны» путем комплексного использования внутренних и внешних резервов. Таким образом, постоянная диагностика финансово-экономического состояния, проведение при необходимости фундаментальной диагностики позволит своевременно выявлять «опасные зоны» деятельности и разработать основные направления финансовой политики, способствующие реализации стратегии финансового развития предприятия. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||