|

Рефератыполиграфия и этнографии москвоведению и спорту языку |

Дипломная работа: Облік розрахунків з учасниками (засновниками) підприємства

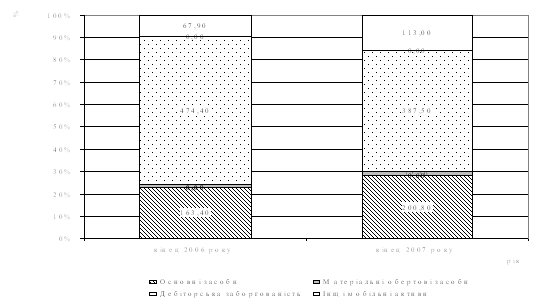

Рис. 2.1. Структура власності ТОВ «Енерго – 2000» за 2006–2007 рр. Оцінимо зміну необоротних активів. Величина необоротних активів протягом 3-х років безупинно росла. У 2006 р. це збільшення склало 48,10 тис. гривень, а в 2007 році 37,40 тис. гривень або 22,89%. Їхня частка в майні також збільшувалася. Так у 2006 вона виросла з 18,66% до 22,94%. У той же час частка оборотних коштів зменшилася на 4,28%. Також спостерігається збільшення розміру виробничих запасів. Таку тенденцію можна охарактеризувати позитивно, тому що дані факти вказують на збільшення обсягів виробництва, а отже, позитивну тенденцію в розвитку підприємства. Розглянемо зміни в оборотних коштах. У складі майна на початок звітного року оборотні кошти складали 22,94%. За минулий період вони зросли на 37,40 тис. гривень, а їхня питома вага у вартості активів підприємства піднялася до 28,13%. Ця зміна відбулася за рахунок перерозподілу засобів отриманих при зменшенні дебіторської заборгованості. Частка найбільш мобільних коштів і короткострокових фінансових вкладень зросла на 6,79% (30,40 тис. гривень) у структурі оборотних коштів. Завдяки ростові в 1.44 рази, за звітний період, частка їх у структур оборотних коштів склала 19,16% на кінець звітного року, при 5,89% на початок 2006 року. Ріст цього сектора активів можна охарактеризувати як позитивний, тому що підприємство досягло оптимального співвідношення власних і позикових засобів, що сприятливо позначиться на відношенні позикодавців до даного підприємства. У той же час менш ліквідні засоби – дебіторська заборгованість за 2007 ріку зменшився на 86,90 тис. гривень або на 18,32%, таке зниження можна охарактеризувати позитивно. Однак дане зниження не забезпечило кардинальної зміни ситуації в структурі активів підприємства. На кінець 2007 року частка дебіторської заборгованості в оборотних активах 75,52%, а частка в загальному майні підприємства 50,28%. Дана заборгованість є простроченою на ТОВ «Енерго-2000», що збільшує ризик не повернення боргів. Наявність непогашеної дебіторсько заборгованості на кінець року в сумі 387,5 тис. гривень свідчить про відволікання 75% поточних активів на кредитуванні споживачів готової продукц (робіт, послуг) і інших дебіторів, фактично відбувається іммобілізація ц частини оборотних коштів з виробничого процесу. Матеріальні оборотні кошти збільшилися на 6 тис. гривень у 2007 році або на 89,39%, при їхньому зменшенні в 2006 році на 2,9 тис. гривень або 30,53%. Частка їх у загальній вартості оборотних коштів у 2006 році упала з 1,89% до 1,20%, а 2007 року частка матеріальних оборотних коштів зросла з 1,20% до 2,44%. З фінансової точки зору структура оборотних коштів покращилося в порівнянні з попереднім роком, тому що частка найбільш ліквідних засобів зросла (грошові кошти і короткострокові фінансові вкладення), а частка менш ліквідних активів (дебіторська заборгованість) зменшилася. Це підвищило хню можливу ліквідність. Також були придбані нові основні фонди, що можливо підвищить обсяги виробництва і продажів. За досліджуваний період підприємство досягло нульовий оцінки власних оборотних коштів в основному за рахунок погашення частини прострочено дебіторської заборгованості. У такій ситуації підприємство виявилося в зв'язку з вибором партнерів без аналізу їхньої платоспроможності. На даному етап керівництву підприємства необхідно якнайшвидше погасити виниклу дебіторську заборгованість (387,5 тис. гривень) або хоча б її частина. У випадку повного погашення дебіторської заборгованості підприємство зможе цілком погасити кредиторську заборгованість і забезпечити підприємство оборотними коштами в розмірі 71 тис. гривень. На кінець аналізованого періоду підприємство має вкрай не стійке фінансове становище, але здатне покрити усі свої зобов'язання, у раз потреби, у порядку оголошення підприємства банкрутом. Розрахунок показників рентабельності по ТОВ «Енерго-2000» представлений у таблиці 2.2. Таблиця 2.2. Показники рентабельності продукції ТОВ «Енерго-2000» (тис. грн.)

Показник загальної рентабельності за аналізований період знизився з 17,24% у 2005 до 9,74% у 2007 році, тобто зменшився більше чим у 1,5 рази, в основному за рахунок зниження показника рентабельності продажів. Показник рентабельності продажів по чистому прибутку також знижувався з 11,52% на початок аналізованого періоду до 7,12% на кінець. Це говорить про те, що попит на продукцію сильно зменшився. Таким чином, у 2007 році на 1 грн. реалізованої продукції підприємство мало лише 7,12 копійок чистого прибутку. Рентабельність усієї реалізованої продукції знизилася за звітний період на 9,63% і склала до кінця 2007 року 7,56%. Це значить, що наприкінці звітного періоду кожна гривня реалізації стала приносити на 2 копійки менше прибутку від реалізації. Унаслідок зниження попиту на продукцію через зміну кон'юнктури рику збуту, а також унаслідок зниження платоспроможності покупців показники рентабельності продукції істотно знизилися. На основі проведеного аналізу фінансової діяльності ТОВ «Енерго-2000» були зроблені наступні висновки. Не дивлячись на збільшення вартості майна підприємство в 2007 році, його фінансова стійкість залишилася на незадовільному рівні. Маючи на балансі значну по величині вартість оборотних активів, підприємство має потребу в більшій величині оборотних коштів, незважаючи на значну питому вагу в складі майна. Усі показники, що характеризують платоспроможність знаходяться на рівні нижче норми, що визвано, в основному, наявністю у підприємства значної суми кредиторської заборгованості. Балансовий прибуток у 2007 році знизився майже на 19%. Це було викликано зниженням показників рентабельності, за рахунок втрати підприємством конкурентоздатності на ринку збуту. Показник оборотності основних засобів на кінець аналізованого періоду є не задовільним (395 днів), на що в основному вплинула оборотність дебіторської заборгованості (160 днів). На підставі цих даних був зроблений висновок про не ефективність використання майна підприємства. У цілому на основі проведеного аналізу, були зроблен висновки, що свідчать про проблеми, пов'язані, насамперед, з поточним оперативним управлінням фінансами на ТОВ «Енерго-2000». Керуванню фінансами на підприємстві приділяється, занадто, мала роль. Це зв'язано з тим, що підприємство снує, порівняно недавно, форми внутрифірмових звітів ще не відпрацьовані. Власне кажучи, управління фінансами відбувається на рівні бухгалтерської служби керівника підприємства. Тому необхідно організувати службу управління фінансами і провести ряд заходів щодо поліпшення фінансового стану відповідно до даних рекомендацій. 2.2 Організація обліку розрахунків з учасниками (засновниками) ТОВ «Енерго – 2000»Важливим моментом є прийняття облікової політики і те, що, згідно з пунктом 2 статті 8 Закону про бухоблік, «питання організації бухгалтерського обліку на підприємстві належать до компетенції його власника (власників) або уповноваженого органу (посадової особи), відповідно до законодавства та установчих документів». Таким чином, правомірним буде розгляд питань, пов'язаних з організацією бухгалтерського обліку й обліковою політикою, прийняття за ними рішень тільки власником(ами) підприємства. Підготовка наказу про облікову політику підприємства (додаток А) на практиці є досить трудомісткою справою і вимагає від учасників цього процесу неабияких здібностей, комплексних знань усіх процесів, які відбувались на підприємстві і за його межами в минулому, здійснюються зараз і проводитимуться в майбутньому. Усе це потребує ґрунтовного аналізу подій і фактів, уміння бачити перспективу, неординарно мислити тощо. Три фізичні особи заснували ТОВ «Енерго – 2000» (Додаток Д). Товариством з обмеженою відповідальністю визнається товариство, що має статутний фонд, розділений на частки, розмір яких визначається установчими документами (ст. 50 Закону №1576). Статутний капітал ТОВ складається з вартості вкладів його учасників. Розмір статутного капіталу ТОВ не може бути меншим розміру, встановленого законом (для ТОВ це 42,0 тис. грн) (ст. 52 Закону №1576, ст. 144 ЦКУ). Тому перше, що намітили засновники – розмір статутного фонду. Формується статутний капітал у розмірі 100 тис. грн., з них грошові кошти – 50 тис. грн.; запаси –35 тис. грн.; основні засоби – 9 тис. грн.; нематеріальні активи – 6 тис. грн. Таблиця 2.3. Кореспонденція рахунків з розрахунків з учасниками по формуванню статутного фонду ТОВ «Енерго – 2000»

Відповідно до пункту 2 статті 66 Цивільного кодексу України одним з джерел формування майна підприємства є грошові кошти та матеріальн цінності, передані йому у власність засновниками як внесок до статутного капіталу. Таким чином, при передачі майна під-приємству як внесок до статутного капіталу засновник передає право власності на нього, а натомість одержує право власності на частку статутного капіталу, пропорційну вартості його вкладу. З вищесказаного виходить, що підприємство є власником майна, одержаного від засновників як внесок до статутного капіталу. Отже, воно зобов'язане дотримувати всі вимоги, встановлені нормативно-законодавчими актами для операцій прийому та зарахування на баланс підприємства таких матеріальних цінностей. У бухгалтерському обліку відповідно до пункту 11 Положення (стандарту) бухгалтерського обліку 9 «Запаси», затвердженого наказом Міністерства фінансів України від 20.10.99 р. №246, запаси, внесені до статутного капіталу підприємства, зараховуються на баланс за первинною вартістю, визначеною виходячи з їх справедливої вартості, узгодженої із засновниками (учасниками) підприємства, з урахуванням витрат, пов'язаних з їх отриманням (сум ввізного мита, непрямих податків, що не відшкодовуються підприємству, транспортно-заготівельних витрат і т. п.). Для обліку матеріалів, що поступають в ТОВ «Енерго – 2000» від засновників застосовується прибутковий ордер типової форми первинних облікових документів з обліку сировини і матеріалів №М-4, затвердженої наказом Міністерства статистики України від 21.06.96 р. №193. Прибутковий ордер складається в одному примірнику матеріально відповідальною особою в день надходження цінностей на склад на підставі накладних, товарно-транспортних накладних і т. п. (Додаток В) Згідно з пунктом 10 Положення (стандарт) бухгалтерського обліку 7 «Основні засоби», затвердженого наказом Міністерства фінансів України від 27.04.2000 р. №92, основні засоби, внесені до статутного капіталу підприємства, також зараховуються на баланс за первинною вартістю, визначеною виходячи з їх справедливої вартості, узгодженої засновниками (учасниками) підприємства, з урахуванням витрат, пов'язаних з отриманням доставкою. Для документального оформлення операцій зарахування до складу основних засобів підприємства окремих об'єктів, в т.ч. отриманих від засновників як внесок до статутного капіталу, а також для обліку введення їх в експлуатацію застосовується акт прийому-передачі (внутрішнього переміщення) основних засобів типової форми №ОЗ-1 (Додаток Г), затвердженої наказом Міністерством статистики України від 29.12.95 р. №352. Акт складається в одному примірнику на кожен окремий об'єкт приймальною комісією, призначеною розпорядженням (наказом) керівника підприємства (організації). Оформлений акт з прикладеною технічною документацією, що відноситься до даного об'єкту, передається до бухгалтерії підприємства, підписується головним бухгалтером затверджується керівником підприємства. Таким чином, в бухгалтерському обліку операції отримання від засновників, зарахування на баланс і визначення первинної вартості матеріальних цінностей – запасів та основних засобів здійснюються в однаковому порядку. Документальне оформлення операцій надходження і зарахування їх на баланс здійснюється в загальновстановленому порядку із застосуванням форм, затверджених відповідно для запасів і основних засобів. В 2005 році один з засновників додатково вніс на поточний рахунок як поповнення статутного капіталу 22,5 тис. грн. Одночасно були подані відповідні документи на збільшення статутного капіталу до 250 тис. грн. та зміни до статуту в зв’язку з прийняттям ще одного засновника. Статутний капітал (кредит рахунку 40) повинен дорівнювати визначеному в статутних документах. Сформовано статутний капітал: Д-т 46 К-т 40 50 тис. грн.; Д-т 311 К-т 46 50 тис. грн. Отримано з поточного рахунку в касу: Д-т 30 К-т 311 6 тис. грн. Видано під звіт на закупівлю канцелярських товарів: Д-т 372 К-т ЗО 6 тис. грн. Списано закуплені канцелярські товари на адміністративн витрати: Д-т 92 К-т 372 6 тис. грн. Списано в кінці місяця витрати: Д-т 791 К-т 92 6 тис. грн.; Д-т 442 К-т 791 6 тис. грн. Як бачимо, підприємство витратило гроші, отримало збитки в розмірі витрачених коштів, валюта балансу зменшується на цю суму, а статутний капітал не змінюється. Зміни статутного капіталу можливі в разі: – зміни номінальної вартості акцій; – прийняття чи вибуття учасників; – зарахування частини прибутку або резервного капіталу до статутного капіталу; – анулювання викуплених акцій. Для ТОВ «Енерго – 2000» можливі тільки прийняття або вибуття членів та зарахування частини прибутку (при наявності такого). Для зміни статутного капіталу необхідно: рішення учасників; перереєстрація статутного капіталу; протягом 3 днів повідомити податкову нспекцію. В «Примітках до фінансових звітів» необхідно зазначити розмір причини змін у статутному капіталі. На протязі 2006 та 2007 років засновники вносили кошти на поповнення статутного капіталу, відповідно по роках, 48,1 та 37,3 тис. грн. Внески були зроблені грошовими коштами. Як було сказано вище, на 1 січня 2008 року розмір статутного капіталу ТОВ «Енерго – 2000» становив 207,9 тис. грн. В січні 2008 року один із засновників вирішив вийти з числа засновників і постало питання повернення внесків учаснику ТОВ при виході із товариства. Перед тим як перейти до бухгалтерського обліку повернення внесків учасників при виході їх з ТОВ, нагадаємо, що у засновників, крім обов’язку вносити внески до статутного фонду, є ще й певні права. Одним із них право на одержання компенсації своєї частки в активах підприємства при виход зі складу засновників. Так, у статті 54 Закону України «Про господарські товариства» від 19 вересня 1991 року №1576-XII прямо сказано: «При виході учасника з товариства з обмеженою відповідальністю йому виплачується вартість частини майна товариства, пропорційна його частці у статутному фонді». Звернемо увагу, що йдеться не про повернення первинного внеску, а про виплату частки. При цьому її відмінність від внеску полягає в наступному: – внесок – величина постійна і не залежить від фінансово-господарської діяльності підприємства. Єдиний виняток – випадок, коли засновники вирішують змінити розмір статутного фонду; – частка в грошовому вираженні – величина не постійна може змінюватися залежно від результатів діяльності підприємства. Проте у відсотковому вираженні вона звичайно ж, незмінна зафіксована в установчих документах підприємства. Зрозуміло, для того щоб виплатити частку учаснику при його виході з товариства, її величину потрібно розрахувати. Бухгалтерський облік розрахунків з учасником при його виход з товариства покажемо на числовому прикладі ТОВ «Енерго – 2000» в таблиці 2.3. При цьому врахуємо те, що ТОВ «Енерго – 2000» – платник єдиного податку і може використовувати як основний, так і спрощений План рахунків. Засновник при створенні підприємства ТОВ «Енерго – 2000», як внесок до статутного фонду в 2006 році вніс автомобіль (табл. 2.3). Його вартість становить 45000 грн. Первісною вартістю автотранспортного засобу (далі авто), отриманого як внесок у статутний фонд, є справедлива вартість, погоджена з засновниками, плюс витрати по: 1. Сплаті обов'язкових зборів і платежів при реєстрац (перереєстрації). 2. Доставці і страхуванню ризиків при доставці. 3. Доведенню авто до стану, у якому воно стає придатне до використання за призначенням;. Якщо вище перелічені витрати гасяться відповідно до установчого договору за рахунок засновника, то вони разом з вартістю авто відносяться на зменшення його (засновника) заборгованості по внесках у статутний фонд підприємства. Таблиця 2.3. Відображення на рахунках бухгалтерського обліку операцій по розрахунку з учасником при його виході з товариства

Вартість автомобіля, переданого як внесок у статутний фонд, не є валовим доходом підприємства-одержувача на підставі п.п. 4.2.5 Закону про прибуток. У ньому сказано, що вартість майна, отриманого платником податків у вигляді прямих інвестицій чи реінвестицій у корпоративні права, не включаються до складу валових доходів. При цьому необхідно пам'ятати, що якщо підприємство, до статутного фонду якого вноситься таке авто, самостійно сплачу збори на реєстрацію (перереєстрацію) даного авто, а так само несе витрати з доставки, то такі витрати не відносяться до валових витрат, а включаються до первісної вартості автомобіля. Що стосується витрат, пов'язаних з страхуванням, витрат пов'язаних з доведенням авто до стану, придатного для його використання за призначенням, то такі витрати відносяться до первісної вартост авто (п. 8.4.1 Закону про прибуток). Передача автомобіля в статутний фонд підприємства не є об'єктом обкладання ПДВ згідно п.п. 3.2.8 Закону про ПДВ. Тому в продавця не виникають податкові зобов'язання, а в покупця – податковий кредит. Крім тих витрат, що здійснюються самим підприємством, у статут якого вноситься авто. На момент виходу з товариства власнику розрахували його частку в майні підприємства. Її розмір склав 50000 грн. Її виплату зробили шляхом повернення автомобіля за залишковою вартістю 40000 грн. і виплати 10000 грн. з каси підприємства. Звернемо увагу, що є випадки, коли вихід одного з учасників не призводить до зміни статутного капіталу. Наприклад: корпоративні права засновника, що вибув, переходять до новоприбулого засновника; частка у статутному фонді вибулого засновника переходить у рівних частках засновникам, які залишилися, і ті в цьому самому звітному періоді погашають виниклу заборгованість за вкладами. У Журналі 7 (Додаток Ж) відображаються операції про зміни у складі власного капіталу підприємства, про нарахування, одержання і витрачання забезпечень, майбутніх витрат і платежів і коштів цільового призначення (за кредитом рахунків 40, 41, 42, 43, 44, 45, 46, 47, 48, 49). Відомості 7.1, 7.2, 7.3 забезпечують накопичення аналітичних даних щодо додаткового капіталу, використання прибутку, забезпечень майбутніх витрат і платежів за період з початку поточного року. Аналітичний облік в розрізі об'єктів позабалансового обліку ведеться у Відомості 8, в яку з регістрів аналітичного обліку за попередній рік переносяться дані на початок поточного року (до граф 1 – 6). За простою системою позиційним способом заносяться дані до граф 1 – 6 – про надходження (одержання, надання тощо), до граф 7 – 12 – про вибуття (використання, списання, повернення, сплату тощо) об'єктів позабалансового обліку (орендовані основні засоби, матеріальні цінності на відповідальному зберіганні, устаткування, прийняте для монтажу, матеріали, прийняті для переробки, товари, прийняті на комісію, списана дебіторська заборгованість, невідшкодовані нестачі і втрати від псування цінностей та ін.). На кінець кожного місяця наводиться вартість залишку об'єктів позабалансового обліку (графа 5) як результат підрахунків показників у цій графі на початок місяця, записів за поточний місяць у цій графі, а також у графах 8 і 11. При необхідності Відомість 8 продовжується додатковими аркушами такого самого змісту і формату. 2.3 Відображення інформації про формування власного капіталу у фінансовій звітностіЗа сучасних умов в процесі фінансово-господарської діяльност підприємства постійно здійснюють регулювання різних видів власного капіталу відповідно до вимог законодавства України та затверджених П(С) БО. Склад власного капіталу наведено у першому розділі пасиву Балансу (ф. №1), який включає статутний капітал, пайовий капітал, додатковий вкладений капітал, інший додатковий капітал, резервний капітал, нерозподілений прибуток, неоплачений капітал, вилучений капітал. Власний капітал є основним показником фінансової стабільності підприємства, що забезпечується за рахунок власних внутрішніх джерел. Будь-яка зміна власного капіталу протягом звітного року повинна бути проаналізована власниками підприємства та іншими зацікавленими особами, в тому числі потенційними інвесторами, кредиторами, державними органами, з метою прийняття відповідних рішень. При цьому важливою нформація не лише про зміни, що відбулися, але і їх джерела. Дані балансу не розкривають причин зміни розміру окремих видів власного капіталу. Для цього передбачена окрема форма річної фінансової звітності підприємства – Звіт про власний капітал (ф. №4). Структура і склад Звіту про власний капітал (ф. №4) передбачають розкриття причин, які протягом звітного року вплинули на структуру та величину власного капіталу підприємства. Графічно Звіт про власний капітал (ф. 4) є оборотною відомістю з елементами шахової відомості в розрізі окремих видів власного капіталу підприємства та причин їх зміни. Операції, що призводять до зміни розміру власного капіталу, групуються за однорідними статтями і розміщуються по горизонталі Звіту (ф. №4), а види власного капіталу по вертикалі за окремими графами. На перетині відповідних вертикальних граф горизонтальних рядків записуються необхідні дані, що призвели до зміни окремих видів власного капіталу. Форма Звіту про власний капітал і методика його заповнення визначаються П(С) БО 5 «Звіт про власний капітал» [4]. Проте в П(С) БО 5 не надається детальної розшифровки окремих або можливих статей змін власного капіталу, а розкривається лише загальна інформація, яка відображається за окремою статтею або групою статей певного розділу. Розглянемо більш детально формування окремих розділів статей до них на прикладі окремих операцій. Методологічно Звіт про власний капітал складається із шести розділів: 1. Коригування; 2. Переоцінка активів; 3. Чистий прибуток (збиток) за звітний період; 4. Внески учасників; 5. Вилучення капіталу; 6. Інші зміни в капіталі. Крім того, в окремих стрічках записують такі показники, як «Залишок на початок року», «Скоригований залишок на початок року», «Разом змін в капіталі», «Залишок на кінець року». В першому розділі відображають коригування залишків окремих видів власного капіталу на початок року внаслідок зміни облікової політики, виправлення допущених помилок минулих звітних років та помилок звітного року, виявлених після оприлюднення фінансової звітності. Цей розділ Звіту (ф. №4) формують за методикою, визначеною П(С) БО 6 «Виправлення помилок і зміни у фінансових звітах», П(С) БО 22 «Вплив інфляції». Метою складання цього розділу визначення скоригованих залишків окремих видів власного капіталу з урахуванням допущених помилок минулих звітних періодів, змін облікової політики, інших подібних операцій, що повинні відображатися на початок звітного року. Структура цього розділу відповідає його меті і забезпечує користувачів інформацією у достатньому обсязі. У другому розділі Звіту (ф. №4) відображають зміни у склад ншого додаткового капіталу в результаті переоцінки різних видів необоротних активів: сум дооцінки основних засобів, нематеріальних активів, незавершеного будівництва та сум уцінки цих видів необоротних активів, які виникли внаслідок перевищення сум попередніх дооцінок над сумою звітних уцінок, але не більше зазначеного перевищення. Третій розділ Звіту про власний капітал (ф. №4) узагальню статті Чистого прибутку (збитку) за звітний період і Розподіл прибутку. Четвертий розділ Звіту називається «Внески учасників» відображає зміни щодо збільшення статутного капіталу. Одночасно із формуванням статутного капіталу внаслідок створення підприємства або збільшення існуючого його розміру можуть виникати операції, які призводять до збільшення Додатково вкладеного капіталу. Так, різниця між продажною і номінальною вартістю первісно розміщених акцій обліковується у вигляді емісійного доходу на рахунку 421 «Емісійний дохід» в кореспонденції: Дебет рахунків 30 «Каса», 31 «Рахунки в банках» Кредит рахунка 421 «Емісійний дохід» або Дебет рахунка 46 «Неоплачений капітал» Кредит рахунка 421 «Емісійний дохід» Інший вкладений засновниками підприємства (крім акціонерних товариств) капітал, що перевищує статутний капітал, інші внески без рішень про зміну розміру статутного капіталу обліковують на субрахунку 422 «Інший вкладений капітал». Зарахування внесених активів засновниками понад зареєстрований статутний капітал в обліку відображають по дебету рахунків відповідних активів і кредиту рахунку 422 «Інший додатковий капітал». Оскільки формування показників внесків учасників відбувається паралельно із збільшенням статутного (пайового) капіталу, додатково вкладеного капіталу, то доцільно було б розмістити статті, які призводять до їх збільшення також у цьому розділі. При формуванні окремих статей розділу «Внески учасників» слід вказувати, на наш погляд, конкретно назву капіталу, який збільшується, тобто Емісійний дохід чи Інший вкладений капітал. П'ятий розділ Звіту про власний капітал (ф. №4) узагальню нформацію щодо зменшення статутного, пайового капіталів, а також додатково вкладеного капіталу в результаті вилучення внесків засновників та учасників, зменшення номінальної вартості акцій, анулювання викуплених акцій тощо. Всі ц зміни відображають одночасно у складі Вилученого капіталу. Повторне вилучення акцій, часток з послідуючим їх перепродажем не впливає на розмір зареєстрованого статутного капіталу, але може змінювати (збільшувати чи зменшувати) Додатково вкладений капітал, при умові, що акції викуповуються за ціною вище номінальної вартості або повторно розміщуються за ціною, нижчою від вартості зворотного викупу. Ці операції складають основну частину змін у склад Вилученого капіталу. 3. Шляхи вдосконалення обліку розрахунків з учасниками (засновниками) підприємства 3.1 Проблемні питання збереження інвестицій власників підприємствЦивільним кодексом України значно посилена відповідальність господарських товариств перед кредиторами. В агропромисловому комплексі України господарські товариства (ГТ) створено, як правило, в формі акціонерних товариств (АТ) та товариств з обмеженою відповідальністю (ТОВ). З прийняттям нового Цивільного кодексу України (ЦКУ), проблему коригування статутного капіталу ГТ, виходячи з вартості його чистих активів на кінець фінансового року досліджували В.П. Бондар, О.Г. Величко [9, с. 70–76], В. Кравчук [31]. Разом з тим, практика засвідчує, що методику контролю за чистими активами слід поширити на всі підприємства колективної форми власност розглядати її, в першу чергу, з точки зору відповідальності керівних органів підприємств за збереженням власності як його засновників, так і кредиторів. Для початку слід з’ясувати суть додаткових вимог ЦКУ щодо діяльності ГТ. Статті 144, 155 ЦКУ додатково вимагають для всіх ГТ, в т.ч. ТОВ, дотримання трьох принципових положень. Що стосується ТОВ: Перше. Мінімальний розмір статутного капіталу (СК) для ТОВ не може бути меншим розміру, встановленого законодавчо. Друге. ЦКУ визначено, що рівень (в т.ч. і мінімальний) СК ТОВ має гарантувати інтереси його кредиторів. Третє. Для підтримання на належному рівні гарантій кредиторів ЦКУ зобов’язує ТОВ відстежувати паритет між величиною зареєстрованого СК і реальною вартістю своїх чистих активів, а також стежити за тим, щоб під час таких коригувань величина СК в співвідношенні з вартістю чистих активів не зменшувалась нижче встановленого законом мінімуму. Нормою ст. 144 ЦКУ визначено, що якщо після закінчення другого або кожного наступного фінансового року діяльності СТОВ вартість чистих активів виявиться меншою розміру його СК, то ТОВ зобов’язане оголосити про зменшення свого СК зареєструвати відповідні зміни до статуту в установленому порядку, якщо учасники не прийняли рішення про внесення додаткових вкладів. При цьому, згідно з нововведеннями ЦКУ, зменшення СК допускається після повідомлення в порядку, встановленому законом, усіх його кредиторів. У цьому разі кредитори мають право вимагати дострокового припинення або виконання відповідних зобов’язань ТОВ на відшкодування їм збитків. Отже, ЦКУ зобов’язав ТОВи визначити вартість їх чистих активів вже за даними річної звітності за рік, та проводити цю роботу за результатами кожного наступного фінансового року. При цьому важливо, щоб вартість чистих активів не була нижчою за суму СК, що є зафіксованим в установчих документах ТОВ. Останній (СК), в свою чергу, має відповідати вимогам чинного законодавства щодо мінімального розміру СК для ТОВ. В разі невиконання вимог ЦКУ, відповідно до Господарського кодексу України (п. 15 ст. 88) за рішенням суду може бути скасовано (припинено) державну реєстрацію суб'єкта господарювання з усіма негативними для кредиторів та власників ТОВ наслідками. В ЦКУ йдеться лише про розрахунок вартості чистих активів за підсумками фінансового року. Такий розрахунок слід проводити за даними фінансової звітності, вимоги до складання подання якої визначені Законом України «Про бухгалтерський облік і фінансову звітність в Україні» та П(С) БО. П(С) БО №19 «Об’єднання підприємств» визначає чисті активи як активи підприємства за вирахуванням його зобов’язань. На сьогоднішній день Державною комісією з цінних паперів та фондового ринку України (ДКЦПФРУ) схвалено (рішенням №485 від 17.11.04 р.) Методичні рекомендації щодо визначення вартості чистих активів АТ. Запропонована методика розрахунку проводиться за даними бухгалтерської звітност відповідно до П(С) БО №2 «Баланс». Оскільки норми П(С) БО №2 застосовуються до підприємств усіх форм власності (крім банків та бюджетних установ), вважаємо, що методику ДКЦПФРУ доцільно застосовувати і для ТОВ, і для інших підприємств колективної форми власності. Зміст Методики розрахунку вартості чистих активів наведено в таблиці 3.1. Таблиця 3.1. Методика розрахунку вартості чистих активів сільгосппідприємств

Як видно з таблиці 3.1 вартість чистих активів – це не що інше, як власний капітал підприємства. Саме цю величину слід контролювати не допускаючи її зменшення нижче рівня величини статутного капіталу ТОВ (рядок 300 «Балансу»). Що стосується АТ, то питання контролю тут вирішено. Обов’язкова звітність до ДКЦПФР за результатами їх роботи за рік передбачає не тільки необхідність визначення і наведення в звітності вартості чистих активів, але і необхідність підтвердження достовірності цих даних у висновку незалежної аудиторської фірми. Для ТОВ питання контролю за вартістю чистих активів є внутрішньою справою їх власників та кредиторів. Внесенням останніх змін до закону України «Про бухгалтерський облік і фінансову звітність» передбачається обов’язкове подання частини фінансової звітності і до органів державно реєстрації підприємств, що можна розцінити як намагання держави контролювати ситуацію. На сьогоднішній день важливо довести до відому власників ТОВ необхідність проведення ними контролю за дотриманням дирекціями підприємств параметрів ефективного господарювання та надійного покриття зобов’язань. Рекомендаціями в цьому можуть бути: по-перше, обов’язкове включення питання контролю вартості чистих активів до планових перевірок ревізійних органів ТОВ та обговореного цього на зборах власників; по-друге, звернення до підприємств – самих кредиторів, в.т.ч. і об’єднань співвласників, щодо надання їм для контролю офіційної звітності підприємств. Кредиторам слід знати, що ч. 3 ст. 16 Закону України «Про господарські товариства» допускає зменшення СК ТОВ за відсутності заперечень від кредиторів. Тоді, коли ЦКУ вимагає від ТОВ лише повідомити кредиторів і врегулювати з ними питання про подальшу долю зобов’язань за їх участю в порядку, встановленому законом. На сьогодні лише Закон України «Про державну реєстрацію юридичних осіб-підприємців» да тлумачення як це має бути зроблено: «Рішення про зменшення статутного фонду юридичної особи підлягає обов’язковому опублікуванню в спеціалізованому друкованому засобі масової інформації». Отже, якщо кредитори не будуть цікавитись справами підприємств, яким вони довірили своє майно і «чомусь» не зможуть прочитати «об’яв в газеті», то вони ризикують своє майно втратити. Набагато доцільніше об’єднанням співвласників постійно контролювати ситуацію з чистими активами підприємств і в разі загроз письмово вимагати розрахунку з ними, вилучати майно і т. п. Варто наголосити, що кредиторів має цікавити саме вартість чистих активів підприємства, а не саме по соб зменшення статутного капіталу. Насправді зменшення СК не перебуває у причинному зв’язку із виконанням чи невиконанням ТОВ своїх зобов’язань. Наприклад, коли причиною зменшення СК є вихід учасників з ТОВ-то при цьому просто зменшується об’єм корпоративних прав власників. Це кредиторів цікавити не повинно. Єдине, що їм має бути не байдуже і що може вплинути на їх майнові інтереси – це зменшення вартості чистих активів підприємства. Їх вартість залежить від ефективності господарювання, кон’юнктури нестабільного сільськогосподарського ринку і т. п., але не від розміру статутного (пайового) капіталу. І саме за цим потрібно постійно слідкувати. Запропонуємо власникам підприємств вихід з ситуації, коли вартість чистих активів виявиться меншою за розмір СК. Перший варіант. Збори власників можуть уникнути необхідності зменшення СК, прийнявши рішення про проведення переоцінки активів або здійснення додаткових вкладів (таблиця 3.2).Таблиця 3.2. Уникнення підприємствами необхідності зменшення статутного (пайового) капіталу за рахунок здійснення додаткових внесків учасників (за вимогами ЦКУ)

Так згідно п. 16 П(С) БО №7 «Основні засоби» підприємство може переоцінювати активи, якщо їх залишкова вартість суттєво відрізняється від справедливої. Окрім того, підприємство може проінвентаризувати та взяти на баланс наявні в нього нематеріальні активи. Варто зазначити, що дані операції доцільно проводити лише в бухгалтерському обліку, що достатньо для виконання означених вимог ЦКУ. Адже в податковому обліку дооцінка вартості активів розглядається як об’єкт оподаткування і є зайвою в даній ситуації. Ще одним варіантом вирішення проблеми є прийняття рішення про проведення додаткових внесків (але не до СК, бо в цьому випадку співвідношення між чистими активами та СК не зміниться), а як безповоротна допомога підприємству. Для підприємств платників фіксованого сільськогосподарського податку, взагалі, такі операції не будуть об’єктом оподаткування (хоча вони валовим доходом і для підприємств, що працюють на загальній систем оподаткування, будуть об’єктом оподаткування). Оцінку додаткових вкладів засновників (окрім грошей) ма проводити Комісія, склад і повноваження якої визначаються зборами власників. Для врегулювання спірних питань з кредиторами (особливо з об’єднаннями співвласників майнових паїв) радимо включити до складу Комісії представників кредиторів. Другий варіант. Збори власників приймають рішення про зменшення СК до величини вартості чистих активів. При прийнятті такого рішення власникам слід врахувати, що на дату перереєстрації Статутних документів новий розмір СК для ТОВ має бути не менший законодавчо встановленої величини. При прийнятті такого рішення підприємству слід керуватись вимогами органів державної реєстрації. Вище зазначалось про необхідність повідомлення про рішення зменшити розмір СК всіх кредиторів підприємства. В рішенні зборів власників має бути записано «кошти від зменшення статутного капіталу спрямувати на погашення збитків» і далі «зменшення СК провести за рахунок всіх засновників пропорційно їх вкладам». Бухгалтерський облік таких операцій наведено в таблиці 3.3. Таблиця 3.3. Зменшення СК до вартості чистих активів ТОВ

За такої операції в податковому обліку підприємства ніяких зобов’язань не виникає. І, накінець, третій варіант, коли вартість чистих активів підприємства менша ніж мінімальний розмір СК і засновники не бажають зробити додаткові внески, новий ЦКУ вимагає примусової ліквідації підприємства в судовому порядку на підставі поданнів органів, що мають контролювати роботу підприємства. При здійсненні процедури з ліквідації діють вимоги щодо порядку розподілу власного капіталу підприємства при його ліквідації. Відповідно до П(С) БО №2, власний капітал – частина в активах підприємства, що залишається після вирахування його зобов’язань. Відповідно до Закону України №1576-XII, грошові кошти, що належать ТОВ, включаючи виручку від розпродажу його майна при ліквідації, після розрахунків по оплаті прац осіб, які працюють на умовах найму, та виконання зобов’язань перед бюджетом, банками, власниками облігацій, випущених товариством та іншими кредиторами (в першу чергу власниками майнових паїв), розподіляються між засновниками у порядку і на умовах, передбачених цим Законом та установчими документами, у шестимісячний термін після опублікування інформації про ліквідацію підприємства. 3.2 Основні напрямки удосконалення аналітичного і синтетичного обліку власного капіталуСеред проблем, що виникають в практиці ведення бухгалтерського обліку, особлива роль належить відображенню зменшення статутного капіталу у разі його невідповідності чистим активам підприємства. Удосконалення обліку власного капіталу насамперед зумовлено неточностями типових кореспонденцій рахунків, запропонованих Методичними рекомендаціями з бухгалтерського обліку щодо операцій з формування статутного капіталу в акціонерних товариствах, зокрема його формування та нарахування дивідендів. Пропонуємо ведення аналітичного обліку за рахунком 671 «Розрахунки за нарахованими дивідендами»: 6711 «Розрахунки за нарахованими дивідендами резидентам» і 6712 «Розрахунки за нарахованими дивідендами нерезидентам», якщо на підприємстві є акціонери резиденти та нерезиденти. Для підприємств, акціонерами яких є лише резиденти, пропонуються наступні розрізи аналітики: 6711 «Розрахунки за нарахованими дивідендами за привілейованими акціями», 6712 «Розрахунки за нарахованими дивідендами за простими акціями». Якщо в акціонерному товаристві випускають акції іменні та на пред’явника: 67111 «Розрахунки за нарахованими дивідендами за іменними привілейованими акціями», 67112 «Розрахунки за нарахованими дивідендами за привілейованими акціями на пред’явника», 67121 «Розрахунки за нарахованими дивідендами за простими іменними акціями», 67122 «Розрахунки за нарахованими дивідендами за простими акціями на пред’явника». В частині елементів облікової політики статутного капіталу робочий план рахунків використовувати з аналітичними розрізами для цілей управління. Так, до рахунку 46 «Неоплачений капітал» додати два субрахунки 461 «Неоплачений непрострочений статутний капітал» і 462 «Неоплачений прострочений статутний капітал», до рахунку 40 «Статутний капітал» – 401 «Мінімальний статутний капітал», 402 «Понад мінімальний статутний капітал» з метою контролю своєчасності погашення заборгованості за внесками до статутного капіталу, дотримання вимог щодо мінімального розміру початкового капіталу та уникнення вимушеної ліквідації підприємства. В Наказі про облікову політику пропонується зазначити оптимальне співвідношення між статутним резервним капіталом та порядок розподілу майна у зв’язку з виходом учасників, що дозволить забезпечити мінімальний розмір статутного капіталу в умовах погіршення фінансового стану підприємства. Обрана концепція обліку статутного капіталу визначає, який баланс слід складати для прийняття рішень управлінцями: баланс-нетто чи баланс-брутто. При комп’ютеризац обліку власного капіталу слід обов’язково вести аналітичний облік за допомогою довідника «Учредители» або іншого створеного довідника. В довіднику відкриваються субрахунки на кожного засновника. Д 461 К 40 відображено заборгованість по внесках засновників-резидентів (в національній валюті) Д 462 К 40 відображено заборгованість по внесках засновників-нерезидентів (в іноземній валюті) Д 4611 К 40, Д 4621 К 40 безпосередньо ведення аналітичного обліку в межах субрахунку тощо. Д 10 К 4611, Д 30 К 4621 на суму погашення заборгованостей по внесках до статутного капіталу. Зробивши «анализ счета», маємо інформацію про оголошений капітал і погашення заборгованостей засновників по внесках до статутного капіталу. Для щорічних відрахувань до резервного капіталу можна розробити шаблон «Типовые операции», де передбачити відрахування 5% від нерозподіленого прибутку. Для визначення прибутку програмою передбачено також автоматичне підраховування прибутку. Вищенаведені пропозиц організації автоматизованої обробки інформації з обліку і аналізу власного капіталу забезпечують вдосконалення методології процесу обліку власного капіталу. 3.3 Вдосконалення звітності щодо розрахунків з учасниками (засновниками) підприємстваПроблемам складання фінансової звітності в цілому та Звіту про власний капітал зокрема, присвячені публікації провідних вітчизняних науковців та практиків, зокрема Бірюкової О. [1], Голова С.Ф. [18, с. 8–12], Пархоменка В.М. [38, с. 4–13], Сука Л.К. [40, с. 10–13], Рижикової О. [34, с. 30–31]. Проте основну увагу дослідники приділяють загальним питанням методології заповнення цих форм, розгляду найбільш типових операцій, залишаючи осторонь проблеми відображення в звіті більш складних операцій. На сьогодні немає чітких методичних рекомендацій з відображення окремих господарських операцій, що призводять до змін у складі власного капіталу. Тому у практичній діяльності у бухгалтерів часто виникають питання, пов'язані із методологією відображення в Звіті (ф. №4) цілої низки господарських операцій, що зумовлюють зміни окремих складових власного капіталу, особливо коли таких операцій на підприємстві протягом звітного періоду відбулася значна кількість, і вони стосувались змін різних видів капіталу. Необхідність проведення аналізу змін власного капіталу, факторів, які вплинули на такі зміни з ціллю зрозумілості, однозначного тлумачення даних власниками, кредиторами, інвесторами та іншими особами вимага додаткових пояснень окремих показників Звіту про власний капітал (ф. №4). Для цього існуюча форма Звіту (ф. №4) потребує певного удосконалення для узагальнення всіх змін за окремими видами власного капіталу і типовими статтями, зокрема статті, в яких записують зміни власного капіталу, слід чітко розділити по розділах, в яких відображають зміни різних видів власного капіталу, що виникли за господарською операцією, що призвела до цих змін. Внески учасників до статутного (пайового) капіталу відображають за двома статтями: Внески до капіталу і Погашення заборгованості з капіталу. Внески до капіталу формуються під час реєстрації статутного капіталу при створенні підприємства або при додатковій емісії акцій (часток, паїв). Зареєстрований у органах виконавчої влади розмір статутного капіталу в обліку записують: Дебет рахунка 46 «Неоплачений капітал» Кредит рахунка 40 «Статутний капітал» а в Звіті (ф. №4) відображають у графі Неоплачений капітал (у дужках) і Статутний капітал (звичайним записом). Погашення заборгованості з капіталу відображаються лише у графі Неоплачений капітал (звичайним записом). Наприклад, підприємством здійснено такі операції: 1) погашено заборгованість учасників та засновників до статутного капіталу на суму 145,0 тис. грн.; 2) зараховано суму перевищення вартості внесків учасників над номінальною вартістю акцій (без рішення про зміну розміру статутного капіталу) 25,0 тис. грн., 3) оприбутковано внески засновників у вигляді виробничих запасів понад суму зареєстрованого статутного капіталу вартістю 60,0 тис. грн. Ці операції необхідно відобразити у Звіті про власний капітал за пропонованими нами статтями «Емісійний дохід» та «Інший додатковий капітал» наступним чином (таблиця 3.4). Таблиця 3.4. Фрагмент Звіту про власний капітал

Таким чином, збільшення статутного капіталу за рахунок внутрішніх джерел підприємства, таких як дооцінка основних засобів, прибуток відображають відповідно у другому і третьому розділах Звіту про власний капітал (ф. №4), а за рахунок внесків учасників і засновників – у четвертому розділі. Розглянемо відображення змін за операціями з вилучення акцій підприємства на протязі звітного року у Звіті про власний капітал (ф. №4) у взаємозв'язку з даними обліку. Таблиця 3.5. Відображення операцій в бухгалтерського обліку

Наприклад, підприємство у звітному році викупило 50000 власних акцій за ціною придбання 75 000 грн., номінальна вартість одн акції 1,0 грн. На протязі року зроблено повторне розміщення таких акцій: 10000 акцій на суму 9000 грн., 20000 акцій на суму 30000 грн., 20000 акцій на суму 60000 грн. (табл. 3.5). У Звіті про власний капітал проведені операції слід записати, використовуючи пропоновану нами статтю «Зміна емісійного доходу за операціями з викупу акцій (+,–), таким чином (табл. 3.6). Таблиця 3.6. Фрагмент Звіту про власний капітал

Таким чином, у розділі Вилучення капіталу доцільно розмітити всі статті, що зменшують статутний (пайовий) капітал та впливають на зміну Додатково вкладеного капіталу за результатами операцій з викупу акцій. Шостий розділ Звіту про власний капітал «Інші зміни в капіталі» слід назвати Використання резервного капіталу, за окремими статтями якого відображати зменшення резервного капіталу внаслідок його використання. Сума ж поповнення резервного капіталу може залишитися в розділі Чистий прибуток (збиток) за звітний період. Як було обґрунтовано вище, стрічку 270 «Безкоштовно отримані активи» із шостого розділу доцільно перенести в другий розділ. Таким чином, в кожному розділі Звіту про власний капітал (ф. 4) будуть згруповані статті, що відображатимуть всі зміни, які відбуваються в складі окремих видів власного капіталу. Висновки Результати дослідження дають змогу зробити наступні висновки: 1. Розгляд поняття «власний капітал» в обліково-економічній літературі дає підстави стверджувати про дискусійність його визначення. Це зумовлено відсутністю єдиної теорії капіталу і відповідно трактування природи капіталу. Вивчивши різні точки зору можемо уточнити поняття «власний капітал» як сукупність засобів, внесених засновниками підприємства та приріст засобів у вигляді прибутку за рахунок їх використання. 2. Сума, за якою власний капітал відображається в балансі, залежить від оцінки активів та зобов’язань. Як правило, сукупна сума власного капіталу тільки за збігом відповідає сукупній ринковій вартості акцій підприємства чи сумі, яку можна отримати шляхом продажу чистих активів частинами або підприємства в цілому на засадах принципу безперервності. 3. Провівши аналіз обліку статутного капіталу дозволяє виділити основні його проблеми, які і зараз залишаються актуальними: відображення статутного капіталу в розмірі оголошеного чи фактично внесеного статутного капіталу; тлумачення понять «статутний фонд» і «статутний капітал», обумовлене відмінністю однозначної думки серед вчених. 4. Результати дослідження показали, що поки не вирішено на законодавчому рівні питання оцінки внесків до статутного капіталу. Засновники господарських товариств можуть визначати критерії, за якими буде проводитись оцінка їх внесків. Головне, щоб це було оформлено відповідним актом оцінки і приймання-передачі до статутного капіталу (можливий інший документ, головне правильне документальне оформлення даного факту). Враховуючи те, що така оцінка може відрізнятися від балансової чи ринкової, слід залучати експертів для виконання. Отже, засновники при створенні підприємства можуть завищити або занизити свої активи. 5. На практиці виникають певні труднощі з передачею права власності стосовно статутного капіталу. Виникає проблема з оформленням такої передачі, особливо якщо це пов’язано з реєстрацією права власності, наприклад, на нерухомість чи на автотранспорт. Є ситуації, коли сторони оформляють акт приймання-передачі певного майна до статутного капіталу юридичної особи, що створюється, однак воно залишається на балансі засновника, більше того, він продовжує платити за нього відповідн податки, нараховувати амортизацію тощо. 6. Згідно з чинним законодавством мінімальний розмір статутного капіталу регламентований лише для господарських товариств (акціонерні товариства, товариства з обмеженою відповідальністю, товариства з додатковою відповідальністю, повні товариства та н.) та деяких специфічних видів діяльності, пов’язаних з фінансовими операціями. 7. Організація бухгалтерського обліку представля собою систему практичного здійснення прийомів і способів відображення господарських операцій, яка повністю забезпечує дієвий контроль і всебічний аналіз господарської діяльності підприємства при мінімальних затратах прац засобів на ведення обліку. Організуючі облік власного капіталу необхідно враховувати наступні фактори: форму власності; організаційно-правову форму господарювання; кількість засновників. 8. Основними завданнями організації обліку власного капіталу є: забезпечення обліку даних та узагальнення інформації про стан і рух власного капіталу; контроль за правильністю і законністю формування власного капіталу; своєчасне, повне, правильне відображення розміру і всіх змін власного капіталу; організація аналітичного обліку на рахунках власного капіталу для своєчасного отримання достовірної інформації; правильне відображення в регістрах обліку і звітност операцій з власним капіталом. 9. Облік власного капіталу забезпечує не тільки інформацією про операційну діяльність, але й фінансову діяльність (зміни у складі власного капіталу, так і поточних, довгострокових зобов’язань підприємства), при цьому об’єднуючи практично всі функції управління облік, планування, координацію, контроль, аналіз, прийняття рішень. 10. Діюча сьогодн методологія заповнення Звіту про власний капітал є досить складною для практикуючих бухгалтерів. Крім того, вона неповністю задовольняє інформаційн потреби користувачів звітності. Внесення запропонованих змін у форму Звіту про власний капітал спростить трудомісткий процес складання цієї форми звітності для бухгалтерів-практиків, а тому має практичне значення і є потрібним для удосконалення методології бухгалтерського обліку. Література 1. Закон України «Про бухгалтерський облік та фінансову звітність в Україні» // Відомості Верховної Ради (ВВР), 1999, №40 2. Закон України «Про власність» // Відомості Верховної Ради (ВВР), 1991, №20, ст. 249 3. Положення про порядок збільшення (зменшення) розміру статутного капіталу акціонерного товариства 4. Закон України «Про господарські товариства» від 19 вересня 1991 року №1576-XII (ст. 54) із змінами, внесеними згідно із Законом №997-Vвід 27.04.2007 // Відомості Верховної Ради (ВВР), 2007, №33, ст. 440 5. П(С) БО 1 «Загальні вимоги до фінансової звітності» http://uk.wikipedia.org 6. П(С) БО 2 «Баланс» http://uk.wikipedia.org 7. П(С) БО 3 «Звіт про фінансові результати» http://uk.wikipedia.org 8. Наказ Міністерства фінансів України Інструкція про застосування Плану рахунків бухгалтерського обліку активів, капіталу, зобов'язань господарських операцій підприємств і організацій від 30.11.1999 №291 zakon.rada.gov.ua 9. Бондар В.П. Коригування статутного фонду відповідно до вартості чистих активів. Журнал «Облік і фінанси АПК» №4, 2005 р. – с. 70–76. 10. Бурова Т.А., Корнієнко О.С. Бухгалтерський облік та аудит для менеджерів. – Миколаїв: НУК, 2007. – 128 с. 11. Бутинець Ф.Ф., Чижевська Л.В., Герасимчук Н.В. Бухгалтерський управлінський облік. – Житомир: ПП «Рута», 2007. – 448 с. 12. Бутинець Ф.Ф. Бухгалтерський фінансовий облік. – Житомир: ПП «Рута», 2007. – 448 с. 13. Бутинець Ф.Ф., Шатило Н.В. Податковий облік в Україні: Навч. посіб. – Житомир, 2007. – 927 с. 14. Буханцева М.В., Каменська Т.О., Церетелі Л.Г. Бухгалтерський облік витрат на підприємстві: Посіб. / М.В. Буханцева (упоряд.), Г.В. Негода (упоряд.). – К.: Редакція журналу «Вісник податкової служби України, 2005. 80 с. 15. Бухгалтерський облік в Україні: нормативна та методична база: Навч. посіб. / Г. Партин (уклад.). – Л.: Магнолія плюс, 2006. – 264 с. 16. Бухгалтерський облік за національними стандартами: Практ. посіб., нормативне забезпечення / Я.Д. Крупка (уклад.) – Т.: Економічна думка, 2007. – 236 с. 17. Бухгалтерський облік і аудит: Навч.-метод. посіб. / Т.М. Пахомова (уклад.). – Ніжин: НДУ, 2006. – 162 с. 18. Бірюкова О. Складання річної фінансової звітност сільськогосподарськими підприємствами // Бухгалтерія в сільському господарстві. – 2004. – №3. – С. 8–12 19. Бухгалтерський облік та звітність в Україні: Зб. нормативно-правових актів: Станом на 1 липня 2007 р. / М. І. Камлик (уклад.). – К.: Атіка, 2007. – 752 с. 20. Бухгалтерський облік у документах: Навч. посіб. для студ. вищ. навч. закл. / Міністерство освіти і науки України / Л.М. Чернелевський (ред.). – К.: Пектораль, 2005. – 396 с. 21. Бухгалтерський облік: збірник систематизованого законодавства / Я. Кавторєва (уклад.). – 11-е вид., переробл. і доп. – Х.: Фактор, 2007. – 672 с. 22. Бухгалтерський облік: Зб.нормативних документів з коментарями спеціалістів. – Тернопіль, 2004. – 216 с. 23. Войцехівський М. Збільшення (зменшення) розміру статутного капіталу АТ // «Дебет-Кредит» №16 2007 р. 24. Голов С.Ф., Костюченко В.М. Бухгалтерський облік та фінансова звітність за міжнародними стандартами: Практ. посіб. – К.: Лібра, 2004. – 880 с. 25. Гольцова С.М., Плікус І. Й. Бухгалтерський облік: Навч. посібник для студ. вищих навч. закл. – Суми: Університетська книга, 2006. 255 с. 26. Грабова Н.М. Теорія бухгалтерського обліку: Підручник / М.В. Кужельний (ред.). – 6-е вид. – К.: А.С.К., 2007. – 266c. 27. Даньків Й.Я., Лучко М.Р., Остап'юк М.Я. Бухгалтерський облік у галузях економіки: навч. посібник. – 3-тє вид., перероб. і доп. – К.: Знання, 2007. – 243c 28. Даньків Й.Я., Остап'юк М.Я. Бухгалтерський облік: підручник. – К.: Знання, 2007. – 469c. 29. Задорожний З.В., Гугул Г. І., Лещишин Л.Г. Податковий облік: Навч. посібник / Тернопільський держ. економічний ун-т. – Т.: Економічна думка, 2005. – 287 с. 30. Зінкевич О.В., Левицька С.О., Мосійчук М.М., Нагавичко І., Немкович О.Б. Бухгалтерський облік в галузях народного господарства. – Рівне: НУВГП, 2006. – 454 с. 31. Кравчук В. «Зменшення статутного капіталу». // Галицьк контракти. Дебет-Кредит. №7, 13.02.2006 р. 32. Мурашко В.М., Сторожук О.В., Мосійчук О.С., Мурашко О. Вч. Податковий облік. – Ірпінь: Національна академія ДПС України, 2007. 570 с. 33. Мякота В. Бухгалтерський облік на малих підприємствах. – Х.: Видавничий будинок «Фактор», 2004. – 328 с. 34. О. Рижикова Звіт про власний капітал // Все про бухгалтерський облік. -2005. – №8. – С. 30–31 35. Остап'юк М.Я., Лучко М.Р., Даньків Й.Я. Історія бухгалтерського обліку: світ і Україна. Курс лекцій: Навч. посіб. / Європейський ун-т. – К.: Видавництво Європейського ун-ту, 2006. – 170 с. 36. Пархоменко В.М. Бухгалтерський облік в Україні: Нормативи. Коментарі. – Луганськ, 2008 – 671 с. 37. Пилипенко О.І. Управлінський облік власного капіталу // Матеріали VII Міжнародної науково – практична конференції «Наука і освіта, 2004». Том 17. Бухгалтерський облік і аудит. Дніпропетровськ: Наука і освіта, 2004. С. 58–59. 38. Пархоменко В.М. Фінансова звітність: нюанси формування та перспективи розвитку // Облік і фінанси АПК. – 2005. – №1. – С. 4–13 39. Сопко В. Бухгалтерський облік: Навч. посібник. – 3-тє вид., перероб. і доп. – К.: КНЕУ, 2000. – 578 с. 40. Сук Л. Консолідована фінансова звітність // Бухгалтерія в сільському господарстві. – 2004. – №21 (126). – С. 10–13. 41. Фінансові інструменти. Звітність та бухгалтерський облік (грудень 2006): Керівництво для користувачів щодо офіц. тексту МСБО 32, МСБО 39 та МСФЗ 7: Пер. з англ. – К.: Федерація професійних бухгалтерів і аудиторів України, 2007. 569 с. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Страницы: 1, 2