|

Рефератыполиграфия и этнографии москвоведению и спорту языку |

Дипломная работа: Реализация розничных услуг коммерческими банками Республики БеларусьДипломная работа: Реализация розничных услуг коммерческими банками Республики БеларусьДИПЛОМНАЯ работа на тему: «Реализация розничных услуг коммерческими банками Республики Беларусь ( на материалах филиала № 416 АСБ « Беларусбанк» г. Новогрудка)» СОДЕРЖАНИЕ ВВЕДЕНИЕ 1 РЫНОК РОЗНИЧНЫХ БАНКОВСКИХ УСЛУГ: ПОНЯТИЕ, ЗНАЧЕНИЕ, ОТЕЧЕСТВЕННЫЙ И ЗАРУБЕЖНЫЙ ОПЫТ 1.1 Экономическая сущность и значение розничных банковских услуг 1.2 Основные факторы, влияющие на развитие рынка розничных банковских услуг 1.3 Основные тенденции развития розничных банковских услуг в зарубежных странах 2 ПРАКТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА РЫНКА РОЗНИЧНЫХ БАНКОВСКИХ УСЛУГ 2.1 Современное состояние и тенденции развития розничных банковских услуг в Республике Беларусь 2.2 Оценка работы банка на розничном рынке на примере филиала № 416 АСБ «Беларусбанк» г.Новогрудок 3 СОВРЕМЕННЫЕ НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ РЫНКА РОЗНИЧНЫХ БАНКОВСКИХ УСЛУГ В РЕСПУБЛИКЕ БЕЛАРУСЬ ЗАКЛЮЧЕНИЕ СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ ПРИЛОЖЕНИЕ 1 Структура средств населения ПРИЛОЖЕНИЕ 2 Структура и динамика привлечения средств населения в АСБ «Беларусбанк» ПРИЛОЖЕНИЕ 3 Вклады населения ПРИЛОЖЕНИЕ 4 Остатки средств населения АСБ «Беларусбанк» и банков Республики Беларусь ВВЕДЕНИЕ Одной из важнейших задач развития банковского сектора в Республике Беларусь является расширение состава и качества банковских услуг и приближение их к уровню развитых европейских банков, а также создание действенного механизма аккумулирования денежных средств населения, предприятий и трансформации в кредиты реальному сектору экономики. В связи с этим представляется необходимым изучить зарубежный опыт развития розничных услуг с позиций их адаптации на белорусском рынке розничных банковских услуг. Актуальность выбранной темы дипломной работы заключается в том, что развитие розничного банковского рынка ведет к формированию эффективной банковской системы в целом, а также достижению значимого социально-экономического эффекта. Для потребителей розничных банковских услуг важнейшие результаты развития данного сегмента рынка будут заключаться в улучшении качества и расширении спектра оказываемых услуг, что приведет к повышению доверия населения к банковской системе. Для банковской системы и государства в целом важность развития сегмента розничных услуг заключается в том, что в любых экономических условиях операции с физическими лицами обеспечивают стабильный и достаточно высокий уровень доходов для банков. Учитывая, что в отличие от корпоративных клиентов, в сегменте клиентов - физических лиц существует значительный потенциал роста, необходимо развивать рынок розничных банковских услуг и формировать у населения потребность в банковском обслуживании. Объектом исследования в дипломной работе выступает рынок розничных банковских услуг в Республике Беларусь. Предметом же изучения является деятельность АСБ «Беларусбанк», в частности, его Новогрудского филиала №416 на розничном рынке. Современный розничный банковский рынок Беларуси характеризуется существенным возрастанием объемов предоставления услуг населению. В связи с этим целью дипломной работы является проанализировать отечественный и зарубежный опыт банковской деятельности на розничном рынке и выявить наиболее эффективные пути совершенствования этой деятельности для достижения такого уровня обслуживания, который бы позволил максимально удовлетворять потребности частных лиц в банковских услугах. Для достижения поставленной цели в работе ставятся следующие задачи: 1) изучить различные точки зрения и подходы к определению экономической сущности рынка розничных банковских услуг и банковской услуги, как таковой; 2) проанализировать основные факторы, которые оказывают влияние на развитие изучаемого сегмента рынка; 3) выявить основные тенденции развития современного рынка розничных банковских услуг в Республике Беларусь и в зарубежных странах; 4) наметить возможные направления и пути совершенствования розничного банковского рынка. Для решения поставленных задач и проведения анализа исследуемого в дипломной работе явления использовались методы экономико-статистического анализа: сравнительный, структурный, балансовый, индексный. Было проанализировано и изучено множество литературных источников по теме дипломной работы. Это различные экономические справочники и словари таких авторов, как С.В.Бичик, А.С.Даморацкая, А.Н.Азрилиян, А.Г.Грязнова, учебники и учебные пособия по банковскому делу, денежному обращению, маркетингу услуг под редакцией таких авторов, как В.И.Колесников, Г.Н.Белоглазова, В.Ф.Медведев и других. Использовались материалы зарубежных периодических изданий, а также опубликованные статьи белорусских экономистов, преподавателей ВУЗов, служащих банковской сферы (Б.Лисак, А.Ким, Е.Пивоварова, А.Рутковский, Г.Кузьменко, Т.Леонович, В.З.Лукьяненко, И.Рудой, Т.Григорьева, Е.Лагунина и др.). Кроме того, в основу дипломной работы была положена Концепция развития розничных банковских услуг в Республике Беларусь до 2010г. и Программа комплексного обслуживания населения учреждениями АСБ «Беларусбанк». Использовались статьи Банковского кодекса Республики Беларусь, а также положения и методики, содержащиеся в нормативных документах, регулирующих банковскую деятельность. В результате исследования было дано определение рынка розничных банковских услуг и банковской услуги, изучены современные направления деятельности зарубежных банков на розничном рынке, а также тенденции развития рынка в Республике Беларусь, в связи с этим проанализирована деятельность одного из филиалов АСБ «Беларусбанк». А также внесены предложения по совершенствованию розничных услуг, предлагаемых белорусскими банками. 1 РЫНОК РОЗНИЧНЫХ БАНКОВСКИХ УСЛУГ: ПОНЯТИЕ, ЗНАЧЕНИЕ, ОТЕЧЕСТВЕННЫЙ И ЗАРУБЕЖНЫЙ ОПЫТ

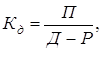

1.1 Экономическая сущность и значение розничных банковских услуг В настоящее время в современной экономической литературе нет достаточно четкого определения понятия "рынок розничных банковских услуг". Такие авторы, как, например, Бичик С.В., Даморацкая А.С. под "рынком услуг" понимают рынок, в основе которого лежат товарно–денежные отношения по поводу реализации услуг розничного характера. Выделяют рынки услуг производственного характера и услуг, оказываемых населению [1,с.104]. Автор Азрилиян А.Н. предполагает, что рынок услуг населению – это совокупность отношений (социально–экономических, юридических, материальных, финансовых), возникающих между производителями услуг – продавцами, потребителями и покупателями [2, с.617]. В Республике Беларусь понятие рынка розничных банковских услуг дано в Концепции развития розничных банковских услуг в Республике Беларусь до 2010г. Так, рынок розничных банковских услуг – это сфера рыночных отношений, складывающихся по поводу удовлетворения потребностей массового потребителя в банковских услугах [3, с.44]. Рынок розничных банковских услуг в Республике Беларусь имеет свою институциональную структуру и инфраструктуру. Институциональная структура представлена банками и их филиалами, а также небанковскими кредитно–финансовыми учреждениями, а инфраструктура – совокупностью организационно–технологических элементов, обслуживающих рынок розничных банковских услуг (мини–офисы, обменные пункты валют, банкоматы, инфокиоски, терминалы и т.д.). Основными участниками, действующими на рынке розничных банковских услуг, выступают банки, небанковские кредитно–финансовые учреждения и физические лица [3,с.44]. Основополагающим элементом или, объектом, по поводу которого возникают отношения между участниками розничного рынка является банковская услуга. В экономической литературе и банковской практике существует несколько основных подходов к определению понятия "банковская услуга". Большинство зарубежных ученых под банковскими услугами понимают все виды операций и сделок, осуществляемых банками [4,с.412] (при этом понятия "операции" и "сделки" чаще всего отождествляются). В российской литературе по банковскому делу понятие "банковская услуга" определяется как проведение банком операций по поручению клиента в пользу последнего за определенную плату [5,с.311]. Некоторые авторы подразумевают под банковской услугой выполнение банком определенных действий в интересах клиента [6, с.198]. В белорусской экономической литературе понятия "банковская услуга" и "банковская операция" чаще всего не разграничиваются. Например, даются следующие определения: банковские услуги – банковские операции, выполняемые по поручению клиентов; банковская услуга непосредственно банковская операция по обслуживанию клиента [7, с.115]. К этому подходу примыкают точки зрения, согласно которым банковские услуги рассматриваются как разновидность банковских операций, или, напротив, банковские операции рассматриваются как разновидность банковских услуг. Причем банковские операции трактуются как основная банковская деятельность, а банковские услуги – как вспомогательная. Основное отличие банковских услуг от операций в том, что при проведении банковских операций происходит перемещение денег, а при оказании услуг – нет. Соответственно, под банковской операцией понимают комплекс взаимосвязанных действий банка и клиента, производимых от имени банка, предусматривающих перемещение денежных средств, и направленных на решение конкретной экономической задачи; к банковским услугам относят виды деятельности, связанные с информационным обслуживанием, хранением ценностей и т.п. [8,с.21]. Анализ содержания белорусского банковского законодательства показывает, что и здесь понятия "банковские операции" и "банковские услуги" рассматриваются по сути как тождественные. Например, в статье 51 Банковского кодекса определяется, что к операциям, осуществляемым Национальным банком Республики Беларусь, относятся, в том числе и банковские услуги правительствам иностранных государств и посреднические услуги в качестве финансового агента Правительства Республики Беларусь [9]. Концепцией развития розничных банковских услуг в Республике Беларусь до 2010г. предложены следующие определения исследуемого явления: банковская услуга деятельность банка, осуществляемая по поручению клиента с целью удовлетворения его потребностей в банковском обслуживании; розничная банковская услуга – услуга, ориентированная на массового потребителя [3, с.44]. В мировой литературе и экономической практике на рынке розничных банковских услуг осуществляются операции по кредитованию физических лиц, вкладные операции, валютно-обменные, расчетные операции и др. В Республике Беларусь наиболее распространенными операциями на рынке розничных услуг являются кредитование населения, вкладные операции и расчеты пластиковыми карточками. Кредитование населения занимает особое место. За счет банковских кредитов повышается возможность реализации многих семейных проектов белорусских граждан, увеличиваются объемы выручки предприятий и торговых организаций, а это влечет рост конкуренции между товаропроизводителями. Кроме того, в современных условиях банковское кредитование строительства и покупки жилья имеет исключительно важное значение, поскольку оно способствует решению жилищной проблемы за счет привлечения денежных средств населения в реальный сектор экономики, развитию строительного комплекса, стабилизации денежного обращения и росту доходов бюджета государства. Особая роль на рынке розничных услуг принадлежит АСБ«Беларусбанк», в том числе, и в части кредитования физических лиц. Учреждения АСБ «Беларусбанк» осуществляют кредитование населения в соответствии с Гражданским кодексом Республики Беларусь, Банковским кодексом Республики Беларусь, Инструкцией о порядке предоставления (размещения) банками денежных средств в форме кредита и их возврата от 30.12.2003 N 226, Положением о кредитовании населения за счет ресурсов АСБ «Беларусбанк» от 30.06.2004 N 32.4 и другими нормативными правовыми актами, регулирующими вопросы кредитования физических лиц. Физическим лицам кредиты предоставляются на финансирование недвижимости и на потребительские нужды, а также в белорусских рублях либо в иностранной валюте по курсу Национального банка Республики Беларусь на момент заключения кредитного договора. Кредитование осуществляется в безналичной форме путем перечисления денежных средств в оплату за товары, работы (услуги) на счета третьих лиц, либо на счет кредитополучателя (счет спец-режима по учету средств, депонированных для расчетов чеками) с выдачей чековой книжки, расчетного чека. По заявлению Кредитополучателя допускается выдача кредитов в белорусских рублях на потребительские нужды наличными деньгами в размере не более 100 базовых величин. Решения о выдаче кредитов физическим лицам принимаются кредитными комитетами учреждений банка. А также руководители учреждений банка вправе самостоятельно принимать решения о выдаче кредитов населению на потребительские нужды в размере, не превышающем эквивалента 2000 долларов США по официальному курсу Национального банка Республики Беларусь, «доверительных кредитов» без рассмотрения данных вопросов на кредитном комитете. Основанием выдачи кредита является заключенный между кредитополучателем и банком кредитный договор на условиях: - единовременного предоставления денежных средств; - открываемой кредитной линии, в том числе возобновляемой. В кредитном договоре указываются [10]: - стороны по договору; - цель, сумма кредита и наименование валюты; - срок и порядок предоставления и погашения кредита; - способ обеспечения исполнения обязательств по кредитному договору; - размер процентов за пользование кредитом и порядок их уплаты; - очередность погашения платежей по кредиту; - права и обязанности сторон; - право кредитодателя в одностороннем порядке изменять процентные ставки; - ответственность сторон за неисполнение и (или) ненадлежащее исполнение обязательств по договору; - иные необходимые условия выдачи, сопровождения и погашения кредита. Два экземпляра договора подписываются обеими сторонами и скрепляются печатью учреждения банка. Выдача кредитов на потребительские нужды производится: - на оплату медицинской помощи и услуг, приобретение медикаментов, медицинской техники и приборов; - на санаторно-курортное лечение, отдых и туризм; - на обучение в высших и средних специальных учебных заведениях; - на ритуальные услуги по погребению и установке памятников; - на приобретение домашнего скота; - на развитие личного подсобного хозяйства; - на телефонизацию; - на приобретение автомобилей; - в порядке комплексного обслуживания с организациями; - на другие потребительские нужды. Кредиты на финансирование недвижимости физическим лицам предоставляются: - на строительство (реконструкцию) жилых помещений; - на приобретение индивидуальных жилых домов, квартир; - на ремонт жилых помещений; - на оборудование индивидуальных жилых домов (квартир) инженерными системами; - на строительство и приобретение гаражей; - на строительство и приобретение садовых домиков. Для получения кредита и оформления кредитного договора кредитополучатель представляет в банк следующие документы: - заявление-анкету кредитополучателя, - паспорт, - справки кредитополучателя и его поручителей о среднемесячном доходе и размере удержаний за последние 3 месяца. Вместо справок для некоторых категорий кредитополучателей (поручителей) могут быть представлены справки о размере получаемой пенсии, выписки с текущих (карт-) счетов, сведения о доходах индивидуального предпринимателя и справки налоговой инспекции об уплате налогов за последние 3 месяца. Наряду с этими документами для получения кредита на потребительские нужды кредитополучатели предоставляют и другие (счета-фактуры на приобретаемый товар (услугу), договора купли-продажи, товарные накладные и т.п.) Для получения кредита на финансирование недвижимости перечень документов, предоставляемых Кредитополучателем, более сложный. Для определения платежеспособности кредитополучателя (поручителя) изучаются его доходы и расходы. Кредиты не выдаются физическим лицам, у которых выплаты по исполнительным документам в сумме составляют 50 и более процентов чистого дохода. Коэффициент ( Кд ), определяющий долю ежемесячных платежей по кредиту и процентам за пользование кредитом в сумме среднемесячных расходов, рассчитывается по формуле [10]:

где П – платежи в погашение кредита и процентов за пользование кредитом, включая платежи по ранее полученным кредитам; Д – среднемесячный доход кредитополучателя; Р – среднемесячные расходы; Этот коэффициент не должен превышать 0,5. При недостаточной платежеспособности кредитополучателя в расчет могут приниматься доходы его поручителей или, как правило, доходы близких родственников. Исполнение обязательств по кредитному договору может обеспечиваться: - поручительством физических лиц (именно этот способ обеспечения применяется чаще всего в учреждениях АСБ «Беларусбанк» при кредитовании физических лиц), - залогом имущества, - поручительством или гарантией юридических лиц, - гарантийным депозитом денег, - другими способами обеспечения. В соответствии с кредитной политикой АСБ «Беларусбанк» на 2005 год кредитование физических лиц на решение жилищных и социальных проблем определено как приоритетное направление вложений кредитных ресурсов с целью снижения рисков, обеспечения прибыльности и эффективности работы банка с учетом состояния экономики и потребностей рынка. В числе основных задач при выдаче и сопровождении кредитов населению - улучшение качества кредитного портфеля и развитие розничного бизнеса. С целью сохранения ведущей позиции АСБ «Беларусбанк» на рынке кредитных услуг населению требуется уделять значительное внимание вопросам приближения кредитных услуг к клиенту, расширению их спектра и повышению качества, в том числе установлению времени обслуживания, приемлемого для клиентов, развитию и совершенствованию информационного и консультационного обслуживания, оптимизации и упрощению технологии их предоставления. Развитие продуктов потребительского кредитования необходимо проводить по таким направлениям, как: максимальное вовлечение предприятий торговли и сервиса в качестве участников программ кредитования своих покупателей; предоставление кредитов на территории торговых предприятий; доминирование кредитных карт как основного инструмента кредитования населения на повседневные расходы. Преимущественным в работе с физическими лицами является расширение спектра кредитных услуг для граждан, проживающих и работающих в сельской местности. Для расширения спектра розничных банковских услуг разработан порядок выдачи кредитов на потребительские нужды в белорусских рублях и иностранной валюте с предоставлением кредитной пластиковой карточки. Физическим лицам, получающим заработную плату и приравненные к ней выплаты в учреждениях банка, может быть предоставлен кредит на потребительские нужды в виде возобновляемой кредитной линии в белорусских рублях с использованием кредитных банковских пластиковых карточек сроком до 3 лет. Кредитная карточка предоставляется на период возобновления кредитной линии и затем сдается в учреждение банка. При предоставлении кредита на срок до 3 лет, возобновление кредитной линии производится с первого по восемнадцатый календарный месяц пользования кредитом, начиная с девятнадцатого месяца после заключения кредитного договора, в течение 17 платежных месяцев осуществляется только погашение предоставленного кредита. Размер кредита определяется исходя из платежеспособности Кредитополучателя, определенной из расчета 17 платежных периодов. Сумма кредита устанавливается в кредитном договоре определением лимита выдачи и лимита задолженности. Кредиты предоставляются для оплаты товаров, работ (услуг) в безналичном порядке, а также получения денежных средств в пунктах выдачи наличных и банкоматах (в течение первых 11 месяцев). Кредиты на потребительские нужды в иностранной валюте с использованием кредитной пластиковой карточки предоставляются на следующих условиях: 1) валюта кредита - доллары США; 2) возобновление кредитной линии не производится; 3) срок использования кредитной карточки- 11 месяцев; 4) цель кредита- потребительские нужды; 5) срок кредита – 3 года, процентная ставка – 12 % годовых, 6) сумма кредита на карточку зачисляется в белорусских рублях по курсу Национального банка Республики Беларусь. Порядок оформления кредита на потребительские нужды с использованием кредитной пластиковой карточки почти аналогичен порядку предоставления обычного потребительского кредита. Основными направлениями денежно-кредитной политики Республики Беларусь на 2005 год предусмотрено, что одним из важнейших условий расширения состава операций, выполняемых банками, улучшения качества банковских услуг, повышения роли банковской системы в социально-экономическом развитии страны должно стать дальнейшее наращивание ресурсной базы банков. Причем одним из основных источников для этого по-прежнему являются неорганизованные сбережения населения, которые необходимо трансформировать в банковские депозиты. Этому должны способствовать расширение перечня современных банковских услуг и формирование надежной системы гарантирования вкладов населения. Банковский вклад (депозит) – денежные средства в белорусских рублях и иностранной валюте, размещаемые физическими и юридическими лицами в целях хранения и получения дохода на срок или до востребования. Доход по банковскому вкладу (депозиту) выплачивается в виде процентов, а также в иной форме, предусмотренной конкретным видом вклада, на условиях и в порядке, определенных договором……банковского вклада (депозита) [9]. Влияние на объем привлекаемых в банковскую систему средств населения оказывают разнообразие предлагаемых банковских вкладов и качество обслуживания. Существует множество критериев, по которым можно классифицировать вклады физических лиц: а) по форме изъятия – до востребования (вкладополучатель обязан возвратить вклад и выплатить начисленные по нему проценты по первому требованию вкладчика), срочные (вклад возвращается вкладчику вместе с начисленными процентами по истечении указанного в договоре срока) и условные (для возврата такого вклада необходимо наступление (не наступление) определенного в договоре банковского вклада события) [11, c.94]; б) по срокам размещения: - до востребования, - по срокам до 1 года (до 1 месяца включительно, на 1-3 месяца, на 3-6 месяцев, на 6-12 месяцев), - по срокам свыше 1 года (на 1-3 года, свыше 3 лет); в) по валюте вклада (в белорусских рублях, в долларах США, в Евро, в российских рублях); г) по способу выплаты процентов: проценты могут начисляться на остаток вклада либо в конце отчетного периода (чаще всего - это месяц ) либо в конце срока действия договора банковского вклада; кроме того, проценты могут присоединяться к остатку вклада (капитализироваться), могут не присоединяться. Многими банками практикуется привлечение средств в праздничные (новогодний, рождественский) и юбилейные вклады. Действует система молодежных вкладов, семейных, вкладов на обучение, депозитов к отпуску. Однако, несмотря на достаточно большое разнообразие, отсутствуют принципиально новые формы привлечения средств населения. Отсутствует система пенсионно-накопительных вкладов. Действующие пенсионные вклады отличаются от срочных только обязательным условием достижения вкладчиком пенсионного возраста, повышенной процентной ставкой, возможностью досрочного снятия средств без значительных потерь в доходности. Для накопления необходимых сумм средств для крупных покупок население размещает деньги, как правило, в срочные вклады, не имеющие целевой направленности и соответствующих условий долгосрочных накоплений. В целом, вкладчики при принятии решения о размещении собственных средств руководствуются, прежде всего, следующими соображениями: - во-первых, надежность банка (клиенты оценивают и репутацию банка и историю развития), - во-вторых, важное значение имеет уровень процентных ставок по вкладам; причем зависимость здесь такова: чем стабильнее банк, тем меньше процентная ставка по депозитам, и наоборот: малоизвестные банки предлагают максимально высокие ставки в надежде захватить лидерство на рынке за счет высоких процентов, - в-третьих, сеть учреждений банка и качество обслуживания клиентов: разветвленность филиальной сети в сочетании с высоким уровнем сервиса, затраты времени на обслуживание одного клиента, возможности пользоваться современными системами расчетов и платежей и другие факторы несомненно имеют первостепенное значение при выборе клиентом «своего» банка. Как упоминалось неоднократно выше, лидером на рынке услуг для населения, в том числе, и в привлечении депозитов, является АСБ«Беларусбанк». Удельный вес АСБ «Беларусбанк» в общей сумме остатка средств населения в Республике Беларусь на 01.01.2006 года составил 61,6 % (на 01.01.2005.года 62,7 % ) (приложения Б,В). Остаток средств населения на счетах в банке составил 2423,1 млрд.руб., в том числе 1606,7 млрд.руб. в белорусских рублях, в иностранной валюте: 291,9 млн. долларов США; 61,6 млн. Евро. За 2005 год привлечено средств населения в эквиваленте всех валют в размере 1,5 трлн.руб., АСБ «Беларусбанком» - 932,6 млрд.руб. или 59,8 % от этой суммы. Удельный вес средств населения на 01.01.2006 года в общей сумме привлеченных банком средств на платной основе составил 50,1 %, и этот показатель выше, чем на 01.01.2005 год на 6 процентных пунктов [12,13]. Приоритетным в проводимой банками депозитной политике является увеличение доли долгосрочных вкладов (депозитов) физических лиц (более года) в общей сумме привлеченных денежных средств населения до 40 %. На 01.01.2006 года этот показатель равнялся 33 % [12] (приложение Г ). С целью его улучшения вводятся новые виды вкладов на длительные сроки хранения, например, АСБ «Беларусбанком» введены: вклад в белорусских рублях на 1 год и 1 месяц «Победа», в долларах США и Евро сроком на 2 года вклад «Универсальный», в российских рублях на 1 год и 1 месяц «Накопительный». Вклад в белорусских рублях «Победа» введен в действие с 01.02.2005 года. Срок действия договора банковского вклада - 1 год и 1 месяц. Минимальная сумма первоначального взноса - 10000 белорусских рублей. Возможно открытие вклада на другое лицо и пополнение в течение срока действия договора банковского вклада. Процентное вознаграждение рассчитывается, исходя из размера ставки рефинансирования Национального банка Республики Беларусь плюс 2 процентных пункта. Происходит ежемесячная капитализация процентов. Срочный вклад в иностранной валюте «Универсальный» принимается на срок 2 года с правом пополнения в течение 22 месяцев. Минимальная сумма первоначального взноса не ограничена. Валюта вклада - доллары США и Евро. Вклад может быть внесен на имя другого лица. В день наступления срока возврата вклада, при условии, что до этого срока расходные операции по вкладу не совершались, начисляется дополнительный доход в размере 0,5 % годовых. Вклад «Накопительный» принимается в российских рублях на срок 1 год и 1 месяц, может приниматься в том числе и на имя другого лица. Минимальная сумма первоначального взноса не ограничена. Возможно пополнение суммы вклада в течение первых 10 месяцев. Ежемесячно происходит капитализация процентов. Кроме того, с 29 декабря 2004 года АСБ «Беларусбанк» - первым из белорусских банков приступил к размещению облигаций для физических лиц. И пусть операции с облигациями не являются депозитными (т.к. это операции с ценными бумагами), все же это способ привлечения средств населения для их дальнейшего размещения в активы. В настоящее время банк осуществляет продажу двух выпусков облигаций- в белорусских рублях и двух выпусков в иностранной валюте на предъявителя. Это значит, что операции по приобретению, выплате дохода и погашению производятся без удостоверения личности их владельца. Облигации АСБ «Беларусбанк» выпущены номиналом 200 тысяч рублей и 1 миллион рублей. Срок обращения – 1 год с выплатой дохода в размере ставки рефинансирования НБ РБ плюс 1 %. Облигации АСБ «Беларусбанк» в иностранной валюте выпущены номиналом 100 и 1000 долларов США. Срок обращения – 3 года с выплатой дохода в размере 6 % годовых. Облигации можно приобрести, получить по ним доход и погасить в любом отделении АСБ «Беларусбанк». Однако, как доказывает практика, клиенты все же предпочитают вклады с более короткими сроками, например «Гарантированный доход» на 35 дней или «ХХI век» на 100 дней в белорусских рублях и Срочный вклад в иностранной валюте на 3,6,12 месяцев. Это связано с опасениями населения, ожиданием изменения политической, а следовательно, и экономической обстановки в республике. Кроме этих, самых распространенных, видов вкладов принимаются и такие, как «Детский», «Пенсионный», «Накопительный», «Выигрышный», «К отпуску» в белорусских рублях, «Капитал», «Срочный вклад на 380 дней», «Взаимопонимание и примирение» в иностранной валюте и др. Существующая в Республике Беларусь система безналичных расчетов по розничным платежам на основе применения электронных платежных инструментов представлена в основном системой расчетов с использованием банковских пластиковых карточек. Отдельными банками прорабатываются либо реализуются проекты услуг и передачи финансовой информации с использованием мобильных телефонов и сети Интернет. Расчетным банком по операциям в белорусских рублях с использованием банковских пластиковых карточек является Национальный Банк. Межбанковские расчеты в белорусских рублях по результатам клиринга по операциям с использованием банковских пластиковых карточек, проводимого на чистой основе процессинговыми центрами международных и внутренних систем расчетов с использованием банковских пластиковых карточек, осуществляются в системе BISS. Техническая, организационная и информационная поддержка развития функционирующих в Республике Беларусь систем расчетов с использованием банковских пластиковых карточек осуществляется ОАО «Национальный процессинговый центр», ЗАО «Платежная система «БелКарт». В качестве расчетных банков по операциям с использованием банковских пластиковых карточек выступают банки, уполномоченные международными системами расчетов. На протяжении последних лет развитие в Республике Беларусь системы расчетов на основе банковских пластиковых карточек осуществлялось преимущественно в рамках реализации банками так называемых « зарплатных проектов », которые предполагают получение заработной платы работниками организаций, предприятий и учреждений по пластиковым карточкам. В первую очередь данные проекты направлены на сокращение наличных денежных средств, находящихся на руках у населения, что дает возможность не просто снизить расходы по обслуживанию налично-денежного оборота, но и контролировать объемы денежной массы. Однако большинство пользователей карточек в день зачисления средств на карт-счета практически в полном объеме их обналичивают в банкоматах. Такая тенденция наблюдается, во-первых, из-за недостатка финансовой культуры в области безналичных расчетов; во-вторых, из-за привычки получать деньги (а в большинстве случаев это небольшие суммы) сразу; в-третьих, из-за отсутствия заинтересованности в использовании пластиковых карточек в качестве инструмента платежа за товары и услуги предприятий торговли и сервиса. Выбор зарплатной технологии как приоритетного направления развития системы расчетов с использованием карточек позволяет предоставить населению возможность выбора способа расходования заработной платы: наличными либо посредством совершения безналичных платежей. В итоге все участники расчетов получили определенные положительные результаты. Для банков реализация карточных проектов обеспечивает увеличение ресурсной базы (за счет оседаемости средств граждан на карт-счетах до 30 % от зачислений на эти счета), получение постоянного дохода от услуг, предоставляемых держателям карточек (выдача наличных денег через сеть банкоматов и пунктов выдачи наличных, предоставление овердрафта, осуществление коммунальных и иных платежей в сети банкоматов и информационных киосков и др.), а также от эквайринга по обслуживанию безналичных расчетных операций с использованием пластиковых карточек на предприятиях торговли и сервиса (комиссионные). Для предприятий торговли и сервиса эффект применения карточек проявляется в уменьшении рисков, которые присутствуют при использовании в расчетах наличных денег, в росте товарооборота и прибыли за счет реализации системы поощрительных мер для держателей карточек (программы лояльности- см. выше), снижении затрат на инкассацию наличности. Для предприятий и организаций других отраслей экономики, внедряющих зарплатные проекты на базе карточек, обеспечивается диверсификация выдачи заработной платы по срокам, имеется серьезный социальный эффект за счет ухода от так называемого «дня получки», минимизируется потребность в наличных деньгах в кассе предприятия. В настоящее время физические лица, владеющие банковскими пластиковыми карточками, наряду с минимизацией риска утери или хищения наличных денег, имеют следующие возможности: - получать наличные деньги в любое удобное время либо в банке или его подразделениях в рабочее время, либо в банкоматах при круглосуточном доступе; - оплачивать товары и услуги в торговых и сервисных предприятиях, принимающих карточки, по всей территории РБ (магазины, кафе, рестораны, бары, столовые, гостиницы, клубы, автозаправочные станции, авиа- и туристические услуги, связь, телекоммуникации и другие); - осуществлять платежи за коммунальные и приравненные к ним услуги ; - получать в банкоматах выписки о состоянии карт-счета; - получать сведения о ежемесячном движении средств по счету и на основании этой информации наиболее оптимально использовать деньги на счете. В зависимости от вида карточки , а также банка , в котором открыт карт-счет, физические лица могут воспользоваться дополнительными услугами (получать кредитный лимит ежемесячно и выписки о состоянии карт-счета по электронной почте, а также открывать карт-счет в другой валюте) или какими-либо льготами. В стадии разработки находится программа перевода с помощью карточки денежных средств с текущего счета физического лица на депозитный. Новая услуга для держателей карточек - SMS-бэнкинг. Ее популярность связана с исключительным удобством для клиента, который может проводить финансовые операции независимо от места нахождения, используя мобильный телефон [14, c.11]. В масштабах государства в целом решаются задачи по сокращению налично-денежного оборота и затрат на его обслуживание, расширению возможностей кредитования реального сектора экономики за счет пополнения ресурсной базы банков, что, в конечном счете способствует экономическому росту. За счет привлечения денежных средств населения в банки и роста доли операций, проводимых с использованием банковских пластиковых карточек в безналичном порядке, обеспечиваются прозрачность и подконтрольность совершаемых населением операций с денежными средствами. Динамика показателей в разрезе наличных и безналичных операций с пластиковыми карточками свидетельствует о сокращении доли безналичных операций в иностранной валюте и ее росте в белорусских рублях, что является следствием расширения предлагаемого белорусскими банками спектра услуг по проведению безналичных расчетов в национальной валюте с использованием карточек. Количество безналичных операций в национальной валюте за 2005 год составило 12,1% от общего количества операций, совершаемых с использованием карточек, удельный вес этих операций в суммарном выражении составил 3,1 %. За 2004 год аналогичные показатели составляли 8,4% и 2,2 % соответственно [15,с.1]. Вместе с тем результаты развития системы расчетов с использованием банковских пластиковых карточек свидетельствуют о значительном отставании темпов развития технической инфраструктуры их обслуживания, особенно в части инфраструктуры, позволяющей совершать безналичные платежи, от темпов эмиссии карточек. За 2005 год количество карточек в обращении увеличилось на 92%, количество банкоматов – на 77%, количество предприятий торговли и сервиса, оснащенных платежными терминалами, - на 46% [16]. Недостаточным на сегодняшний день является уровень развития инфраструктуры так называемого «двойного применения», позволяющей обслуживать карточки различных систем расчетов. Из 887 банкоматов, функционирующих по состоянию на 01.01.2006, только в 293 можно осуществлять операции с использованием карточек различных систем, из общего количества терминалов, установленных в предприятиях торговли и сервиса, только 15 % позволяют осуществлять платежи по карточкам различных систем [16]. Следует отметить, что по сравнению с экономически развитыми странами рынок банковских пластиковых карточек в Республике Беларусь, находится на этапе становления. Эмиссия карточек не достигла и половины потенциального объема рынка. Количества терминального оборудования, предназначенного для работы с пластиковыми карточками, недостаточно даже для находящихся в обращении карточек. При этом не унифицированы правила работы с карточками в пунктах торговли и сервиса, отчетные документы, тарифы и интерфейсы работы терминального оборудования с пользователями, что затрудняет применение карточек населением. Явно недостаточен перечень услуг, оказываемых с использованием карточек. Различные технологии, используемые международными системами расчетов и платежной системой «БелКарт», отсутствие согласованной политики банков республики по развитию карточных проектов приводят к невозможности повсеместного использования карточек и получения стандартного минимального набора услуг. В связи с этим встает вопрос модификации операций и услуг с банковскими пластиковыми карточками, которая предполагает изменение условий их оказания с целью повышения привлекательности, а также предоставление услуг на новой технологической основе. Одним из возможных путей не только привлечения и удержания клиентов, но и создания интереса в использовании пластиковых карточек при платежах является реализация банками Республики Беларусь «программ лояльности» на основе co-brand-карточек. При получении данной карточки физическое лицо имеет возможность воспользоваться различными дополнительными услугами, а также скидками, благодаря которым можно сэкономить деньги. Банк-эмитент co-brand-карточки заключает соответствующий договор с предприятием торговли (сервиса). Так, например, ОАО «Приорбанк» заключил договор на льготное обслуживание в РУПС «Белгосстрах» держателей эмитируемых им пластиковых карточек. Льготное обслуживание заключается в предоставлении скидок при страховании. Реализация программ лояльности выгодна для всех участников этих проектов, так как: - повышается имидж банка как эмитента таких карточек; - у торгового предприятия появляются постоянные покупатели, и таким образом решаются проблемы с продажами; - физические лица имеют возможность сэкономить деньги и обезопасить расчеты. Для банковской системы Республики Беларусь в целом введение подобных программ будет способствовать: - увеличению доли безналичных расчетов в платежном обороте; - укреплению доверия населения к банковской системе; - росту объема ресурсной базы банков, за счет которой можно получать доходы. Предоставление услуг физическим лицам с пластиковыми карточками на новой технологической основе предполагает следующие шаги [17, с.34]: 1 Установку банкоматов, принимающих наличные денежные средства (с функцией «cash-in»). Банки, устанавливающие такого рода банкоматы, предоставляют возможность населению пополнять карт-счет 24 часа в сутки 7 дней в неделю, избегая тем самым необходимости посещения банка. Банкоматы принимают деньги как в бумажных конвертах (их выдает сам банкомат), так и покупюрно. Конвертные банкоматы не позволяют сразу же зачислять средства на счет, так как нужно время, чтобы достать деньги, пересчитать их и проверить на подлинность. В связи с этим в банках, где установлены конвертные банкоматы, счет пополняется только через день-два - в зависимости от того, в какое время и день недели были приняты деньги. В один конверт можно положить до 30 купюр (больше не пройдет в щель банкомата), но количество «подходов» не ограниченно. Упаковывать нужно банкноты только одной валюты- рубли, доллары или евро – в зависимости от валюты счета, на который эти деньги должны быть зачислены. Купюрные банкоматы принимают деньги без упаковки, сразу же проверяя подлинность, «распознают» их номинал, поэтому карточный счет пополняется автоматически. Можно опускать в аппарат банкноты любого номинала, в любом порядке и в любом виде. Способ приема наличных денег в конвертах самый дешевый, так как приобретения новых аппаратов в этом случае не требуется (необходимы лишь модули, стыкуемые с обычными банкоматами). Кроме того, конвертные мини-офисы сводят риск злоупотреблений со стороны клиентов. Конверты подписываются лично клиентом, поэтому в том случае, если проверка выявит фальшивые купюры, банк точно знает, от кого они получены. В купюрных же приемниках все деньги хранятся вместе, и определить, кому принадлежала поддельная купюра (если банкомат не распознал ее сразу), невозможно, так что весь риск ложится на банк. |

|