|

Рефератыполиграфия и этнографии москвоведению и спорту языку |

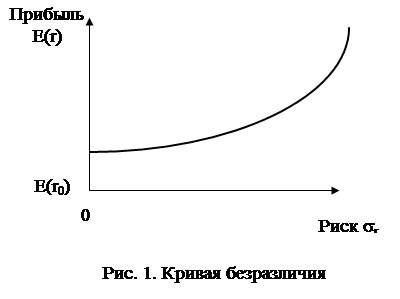

Учебное пособие: Финансовый менеджментУчебное пособие: Финансовый менеджментМИНИСТЕРСТВО ОБЩЕГО И ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ Воронежский государственный технический университет Кафедра экономики, производственного менеджмента и организации машиностроительного производства Финансовый менеджмент Учебное пособие Воронеж 2000 Введение Предполагаемое учебное пособие соответствует программе дисциплины «Финансовый менеджмент» для подготовки специалистов по направлению 521500 «Менеджмент» и 060800 «Экономика и управление на предприятии». В условиях рыночной экономики резко повышается значимость эффективного управления финансовыми ресурсами. От того, насколько эффективно и целесообразно они трансформируются в основные и оборотные средства, а также в средства стимулирования рабочей силы зависит финансовое положение предприятия в целом. Финансовые ресурсы в этих условиях приобретают первостепенное значение, так как это – единственный вид ресурсов предприятия, трансформируемый непосредственно в любой другой вид ресурсов. В учебном пособии изложена терминология, базовые показатели и математические основы финансового менеджмента. Логика функционирования финансового механизма, основы тактического и риск-менеджмента, а также комплексного оперативного управления оборотными активами и краткосрочными обязательствами предприятия. 1. Терминология и базовые показатели финансового менеджмента 1.1 Концепции финансового менеджмента Финансовой деятельностью предприятия нужно управлять для реализации стратегических и тактических целей предприятия. Финансовый менеджмент базируется на 3 основных концепциях: 1. текущей стоимости; 2. предпринимательского риска; 3. потока денежных средств. Эти концепции взаимосвязаны между собой. Концепция текущей стоимости по экономическому содержанию выражает деловую активность предприятия – приращение капитала. Предприниматель рассчитывает, что через определенный период возместит ранее инвестированный капитал и получит долю приращения капитала – прибыль. Регулярно на предприятии совершаются хозяйственные операции по купле – продаже товаров, услуг или инвестиционных средств. Финансовый менеджер должен просчитать инвестиции или осуществлять операции по купле – продаже товара такие, чтобы появилась возможность не только компенсировать рост инфляции, но и получить с возможного капитала больше, чем банковские проценты. Вкладывая свой капитал, предприниматели подвергаются риску. Концепция предпринимательского риска вытекает из концепции стоимости, так как объективность текущей оценки по прогнозам экономических выгод зависит от того, насколько точно составлен прогноз. Основываясь на статистических измерениях колеблемости, прогноз ожидаемых выгод, как правило, дается не в виде однозначной величины, а в виде примерной оценки текучести стоимости. Соотношение между риском и размером дохода модно изобразить в виде кривой безразличия (рис. 1)

Увеличение размеров доходов должно компенсировать бремя дополнительного риска, словно для инвестора равноценны все программы, находящиеся на кривой Е(r0) – это размер прибыли, которую может получить инвестор при нулевом уровне риска sr. Чем больше точно финансовый менеджер предугадает в своих решениях возможный ход событий, тем меньше уровень предпринимательского риска. Содержание концепции потоков денежной наличности заключается в разработке политики предприятия в области привлечения финансовых ресурсов, организации их движения, поддержание их в определенном качественном состоянии. ФМр должен знать какое количество денежных средств необходимо для погашения обязательств, выплаты дивидендов, на какой промежуток времени фирма будет испытывать дефицит и на какой – избыток денежных средств. Зная это, можно вложить сумму избытка денежных средств в кратковременные инвестиции и затем использовать полученные суммы для восполнения недостатка наличности в определенное время. Большую роль играют взаимоотношения фирмы с банком, а словно возможностью получения кредита при необходимости. 1.2 Элементы финансового менеджмента Элементами ФМ являются: 1. анализ финансового состояния предприятия; 2. анализ и принятие решений по оценке инвестиций; 3. управление активами предприятия; 4. бюджеты наличности и прогнозы потока денежных средств; 5. точка безубыточности и доля постоянных издержек в полных издержках; 6. дисконтирование. Анализ финансового состояния необходим финансовому менеджеру для реальной оценки деятельности предприятия. При наличии свободных денежных средств, ФМ прорабатывает целесообразность их вложения в ценные бумаги или другие инвестиционные программы. Для выбора альтернативы риска и доходов инвестиционные предложения оценивают, сравнивают и выбирают оптимальный вариант. Управление активами предполагает регулирование потребности оборотного капитала, так как чем больше размер текущих активов, тем больше надо погасить задолженность бюджету и предприятиям. Кроме того, необходимо контролировать и регулировать денежные операции. Если предприятие имеет чрезмерное количество наличности, то оно теряет прибыль, которую можно было бы получить при инвестировании этих с прогнозом движения наличности. Для определения потребности наличных денежных средств предприятие составляет бюджеты, в которых отражаются предстоящие поступления от реализации, дебиторской задолженности, авансовых платежей и платежей по краткосрочным и долгосрочным кредитам. Такая информация нужна для определения удобного времени для займа недостающей денежной наличности и для определения ежедневных сумм переводов со счета на счет. Целью предприятия является не только безубыточность производства, но и получение прибыли. Между безубыточной работой предприятия и долей постоянных издержек существует взаимосвязь. Для ее определения необходимо знать точку критического объема (точка безубыточности), постоянные и переменные издержки. Постоянные издержки – это расходы, которые остаются относительно постоянными при изменении объема производства и деловой активности (амортизация основных фондов, амортизация нематериальных активов, арендная плата, износ малоценных предметов, расходы на содержание зданий, услуги сторонних организаций, отчисления в ремонтный фонд, оплата труда работникам, занятым управлением и др.). На основе сопоставления переменных, постоянных затрат, выручки от реализации рассчитывают точку безубыточности и пороги рентабельности. 1.3 Показатели финансового менеджмента Основными показателями финансового менеджмента являются: 1) Добавленная стоимость (ДС) – стоимость произведенной продукции «–», стоимость материальных средств (сырье, электроэнергия, полуфабрикаты) «–» услуги других организаций дс = п – см – ус, (1) 2) Брутто – результат эксплуатации инвестиций (БРЭИ) брэи = дс – от, (2) где ОТ – расходы по оплате труда с отчислениями на социальные нужды. брэи – это прибыль до вычета амортизации, финансовых издержек по заемным средствам и налога на прибыль. брэи показывает достаточность средств на покрытие этих расходов. 3) Нетто – результат эксплуатации инвестиций (НРЭИ) нрэи = брэи – амо зр – ни, (3) где АмО – амортизационные отчисления основных средств и нематериальных активов; зр – затраты на ремонт; Ни – налог на имущество и налог на эксплуатацию дорог; (амо – зр ни) – затраты на восстановление средств производства. По существу НРЭИ это экономический эффект с затрат предприятия. На практике используют другую формулу

где бп – балансовая прибыль; %% – проценты за кредиты, относимые на себестоимость продукции. 4) Экономическая рентабельность активов (ЭРА). Общая формула рентабельность производства

Так как направления расходования и вложения средств отражены в активе баланса формула имеет вид

где А – актив баланса предприятия; кз – кредиторская задолженность, постоянно находящаяся в распоряжении предприятия. Кредиторская задолженность, постоянно находящаяся в распоряжении предприятия (КЗ): 1. задолженность работникам по оплате труда; 2. задолженность в пенсионный фонд и по соц. страху; 3. предоплата; 4. задолженность государству по налогообложению. Преобразуем формулу ЭРА,

умножив на Оборот – это сумма выручки от реализации (ВР) и вне реализационных доходов (ВД)

где

Рентабельность продаж называется коммерческой маржой (КМ). На прибыльных предприятиях КМ = 20 – 30%.

где Кроме этого КТ можно рассматривать как оборачиваемость активов. В этом случае КТ показывает, сколько раз за данный период оборачивается рубль активов.

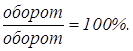

Формула (10) – это первая из формул, разработанная в фирме «Дюпон де Немур» и называется формулой Дюпона. Рассмотрим факторы, от которых зависит КМ и КТ. КМ зависит: от доли прибыли в цене изделий; от объема производства; от структуры затрат. КТ зависит: от отраслевых условий деятельности предприятия (особенности ускорения оборачиваемости оборотных средств); от стоимости оборудования; от экономической стратегии предприятия. Чтобы добиться роста ЭР и помня, что О содержится как в числителе, так и в знаменателе формулы ЭР нужно так использовать активы, чтобы обеспечить рост оборота при одновременном снижении затрат в обороте, росте прибыли. Для этого темп роста оборота должен быть меньше темпа роста прибыли. Построим график ЭР = 20% (рис. 2)

Как видим, предприятие должно стремиться к зоне III, т.е. темп роста О должен быть меньше БП. На практике рекомендуется использовать и вторую формулу Дюпона, согласно которой рассчитывают чистую рентабельность активов (ЧРА)

где ЧРА – чистая рентабельность активов; ЧП – чистая прибыль (за вычетом налогов);

Эта формула позволяет выявить факторы, в наибольшей степени повлиявшие на ЧРА. Модификация второй формулы Дюпона, определяющая чистую рентабельность акционерного капитала (ЧРАК)

где ЧП – чистая прибыль (доход) по обыкновенным акциям; АК – сумма акционерного капитала. Следует помнить: 1. Основные средства в активе берутся по остаточной стоимости. 2. В АК включаются: – обыкновенные акции; – привилегированные акции; – дополнительный капитал (разница между номиналом и курсовой стоимостью акций); – нераспределенная прибыль; – положительные и отрицательные поправки на инвалюту (для торговых организаций).

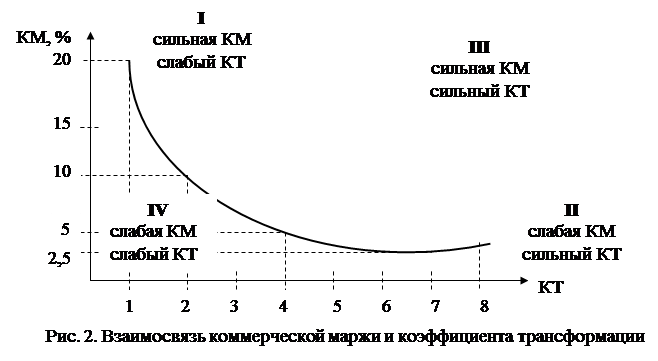

Собственные средства (СС) = валюта баланса «–» долго и краткосрочные кредиты и займы «–» расчеты с кредиторами «–» расходы будущих периодов. ЧРАК зависит от 3-х факторов: 1. от рентабельности продаж, а следовательно, ценовой политики, объема, структуры затрат на производство; 2. от эффективного использования активов, ускорения оборачиваемости оборотных средств; 3. от структуры капитала предприятия, ее изменения (привлечения заемных средств) и большего эффективного использования АК. При низкой прибыльности продаж необходимо стремиться к ускорению оборота капитала и его элементов, и наоборот, низкая деловая активность предприятия может быть компенсирована только снижением затрат на производство продукции или ростом цен на нее. 2. Риск-менеджмент Поведение предпринимателя в рыночных условиях основано на выбираемой, на свой риск индивидуальной программе предпринимательской деятельности в рамках возможностей. Каждый участник не располагает заранее параметрами, гарантирующие успех: доли участия в рынке, доступности к производственным ресурсам по фиксированным ценам, устойчивости покупательной способности, неизменности норм и нормативов и других инструментов экономического управления. В экономической борьбе с конкурентами производителями за покупателя предпринимательская организация вынуждена продавать свою продукцию в кредит (с риском не возврата денежных сумм в срок), при наличии временно свободных денежных средств размещать их в виде депозитных вкладов или ценных бумаг (с риском получения недостаточного процентного дохода в сравнении с темпами инфляции); при ведении коммерческих операций экспортно-импортного характера сталкивается с необходимостью оперировать различными валютами (с риском потерь от колебаний курсов валют) и т.д. Поэтому предпринимательская деятельность невозможна без риска. Риск – это вероятность возникновения убытков или недополучения доходов по сравнению с прогнозируемым вариантом. Под предпринимательским риском понимается риск, возникающий при любых видах предпринимательской деятельности, связанных с производством продукции, ее реализации, товарно-денежными и финансовыми операциями; коммерцией, а также осуществлением научно-технических проектов. Риск – объективно неизбежный элемент принятия любого хозяйственного решения; неопределенность – неизбежная характеристика условий хозяйствования. Риск определяет такую ситуацию, когда наступление неизвестных событий вероятно и может быть количественно; неопределенность – когда вероятность наступления таких событий оценить заранее невозможно. Исходя из этого решения, может быть принято в условиях определенности, когда точно известен результат каждого из альтернативных вариантов решения; решение, принимаемое в условиях риска – решения с известной вероятностью получения каждого из результатов; решения, принимаемое в условиях неопределенности, когда оценить вероятность потенциальных результатов невозможно. Неопределенность характерна для многих решений, которые приходится принимать в быстро меняющихся обстоятельствах. Природа предпринимательского риска определена зависимостью «риск – прибыль». Получение прибыли предпринимателем не гарантировано и вознаграждением за затраченное время, усилия, способности могут оказаться как прибыль, так и убытки. Можно выбрать решения, содержащие меньше риска, но при этом меньше будет и получаемая прибыль. На рис. 3 показана зависимость риска и прибыли. Более высокий риск связан с вероятностью извлечения более высокого дохода.

П3 П2 П1 0 Риск Р1 Р2 Из графика видно, что нулевой риск обеспечивает самый низкий доход (0; П1); при высоком значении риска – Р2, прибыль имеет наиболее высокое значение П = П3 (П3 > П2 > П1). Предприниматель может частично переложить риск на других субъектов экономики, но полностью его избежать невозможно. Предпринимательские риски возникают под влиянием различных факторов: внутренних и внешних. Под внешними факторами понимают такие условия, которые предприниматель не может изменить, но должен учитывать, так как они оказывают влияние на состояние его дел на рис. 4 перечислены внешние факторы, влияющие на уровень предпринимательского риска. Внешние факторы можно подразделить на две группы: 1. факторы прямого воздействия; 2. факторы косвенного воздействия. Факторы прямого воздействия непосредственно влияют на уровень риска. К этой группе относят: налоговую систему; взаимоотношения с хозяйствующими субъектами; конкуренцию и т.д. Под факторами косвенного воздействия следует понимать факторы, которые могут не оказывать прямого немедленного воздействия на уровень риска, но способствуют его изменению. Это: политическая обстановка, международные события, стихийные бедствия и т.д. Приоритетность факторов определить трудно, так как они в основном связаны друг с другом: изменение одного фактора может вызвать изменение других и, следовательно, взаимосвязано их влияние на уровень риска. Так, например, уровень предпринимательского риска увеличивают не только высокие ставки налогов, но и нестабильность налогового законодательства, вероятность того, что ставки налогов могут быть изменены в сторону увеличения. Проблема неплатежей – это один из основных факторов, усиливающих риск предпринимателя. Нарушение договорных обязательств поставщиками и покупателями усиливает уровень риска. Фирма рискует получить производство продукции, оказание услуг неплатежеспособным покупателям. При этом неплатежеспособность может проявиться, когда осуществлены необходимые затраты производителем продукции. В том случае производителю необходимо искать альтернативные варианты реализации продукции, идти на дополнительные издержки и откладывать получение прибыли. Риск и конкуренция – связанные между собой экономические категории, оказывающие влияние друг на друга. Усиливающаяся конкуренция заставляет предпринимателя искать новые виды деятельности, выходить со своей продукцией на новые рынки сбыта, а это, в свою очередь, усиливает уровень предпринимательского риска. Успех в конкурентной борьбе способствует лишь тому, что определяет новые потребности, выпускает новые товары и вводит новые технологии. Поэтому конкуренция создает механизм экономического соревнования, заставляя предпринимателей пересматривать свою стратегию. Не менее многочисленны и внутренние факторы, которые влияют на уровень предпринимательского риска. Выделяют следующие группы факторов: стратегия фирмы; принципы деятельности фирмы; ресурсы и их использование; качество и уровень использования маркетинга. Кроме перечисленных, к внутренним факторам предпринимательского риска относятся также нерациональное использование материальных, трудовых ресурсов; низкая мотивация персонала; болезнь ведущих специалистов и руководителей. 2.1 Классификация предпринимательского риска Многообразие предпринимательских рисков определяет принципы их классификации. По сфере возникновения предпринимательские риски можно подразделить на: 1) внешние; 2) внутренние. Источник возникновения внешнего риска – внешняя среда по отношению к фирме (непредвиденные изменения в законодательстве, неустойчивость политического режима и т.д.). Источник внутреннего риска – сама фирма. Этот риск возможен в случае неэффективного менеджмента, маркетинговой политики. По длительности риски бывают: 1) кратковременные; 2) постоянные. Кратковременные риски угрожают предпринимателю в течение конечного известного отрезка времени (транспортный риск при перевозке груза; риск неплатежа по конкретной сделке). Постоянные риски – риски, которые непрерывно угрожают предпринимательской деятельности в данном географическом районе или в определенной отрасли экономики (риск неплатежа в стране с несовершенной правовой системой). С учетом этого выделяют допустимый, критический и катастрофический риски. Допустимый риск – угроза полной потери прибыли от проекта или от предпринимательской деятельности в целом. Критический риск связан не только с потерей прибыли, но и с недополучением предполагаемой выручки, когда затраты возмещаются за свой счет. Катастрофический риск – риск, приводящий к банкротству предприятия, потере инвестиций или личного имущества предпринимателя. По степени правомерности предпринимательского риска могут быть выделены: 1) оправданный (правомерный) риск; 2) неоправданный (неправомерный) риск. Граница между этими видами риска в разных отраслях экономики различна. Так, например, в области НТП допустимая вероятность получения отрицательного результата составляет 5% – 90% с учетом стадий разработок. Данная область деятельности характеризуется высоким уровнем риска; например, в атомной энергетике возможность риска вообще не допускается. В соответствии с возможностью страхования риски бывают: – страхуемые; – не страхуемые. Предприниматель может обезопасить себя, осуществив определенные затраты в виде страховых взносов. Такие риски, как: риск гибели имущества, риск возникновения пожара, аварий предприниматель может застраховать. Не страхуемые риски покрываются за счет внутренних источников фирмы: собственного капитала фирмы, специальных резервных фондов. По видам предпринимательский риск бывает: – производственный; – коммерческий; – финансовый; – технический; – инновационный. Наиболее часто встречаются – производственный, коммерческий, финансовый риски. Производственный риск связан с производством продукции, работ, услуг. Одна из основных причин производственного риска – снижение объемов производства, рост материальных, других затрат; увеличение налогов и т.д. Коммерческий риск – риск, возникающий в процессе реализации товаров, услуг. Причинами данного риска являются – снижение объема реализации в результате изменения конъюнктуры повышения закупочной цены, повышение издержек обращения, снижение объема закупок. Финансовый риск – риск, возникающий в сфере отношений предприятия с банками и другими финансовыми институтами по поводу распределения заемных средств. 2.2 Оценка и управление предпринимательскими рисками Управление рисками – специфическая область менеджмента, которая требует знаний в области теории фирмы страхового дела, анализа хозяйственной деятельности предприятия, математических методов оптимизации экономических задач. Качественное управление риском уменьшает опасность ухудшения финансового положения фирмы. Деятельность предпринимателя по управлению рисками называется политикой риска. При этом под политикой риска понимается совокупность мероприятий, которые нацелены на снижение опасности ошибочного принятия решения в момент его принятия и сокращение негативных последствий этого решения на других стадиях функционирования фирмы. Процесс управления предпринимательским риском представлен на рис. 5. Оценивая риск, который в состоянии принять на себя фирма, предприниматель, прежде всего, исходит из профиля ее деятельности, наличия необходимых ресурсов для реализации программы финансирования возможных последствий риска. Степень допустимого риска определяется с учетом таких периметров, как размер основных фондов, объем производства, уровень рентабельности. Чем большим капиталом обладает предприятие, тем оно менее чувствительно к риску и может принимать решение в рисковых ситуациях. Комплексный подход к управлению риском позволяет предпринимателю более эффективно использовать ресурсы, распределять ответственность, улучшать результаты работы фирмы и обеспечивать ее безопасность от действия риска. В процессе управления риском большое значение имеет механизм оценки предпринимательского риска, влияющего на результаты предпринимательской деятельности. Оценка риска – это определение количественным или качественным способом степени риска. Оценка риска и достоверность расчетов зависят от опыта предпринимателя и от ситуации, в которой принимается решение. Различают качественную и количественную оценку предпринимательского риска. Качественная оценка может быть сравнительно простой. Основная ее задача – определение возможных видов риска, факторов, влияющих на уровень риска при выполнении определенного вида деятельности. Качественный анализ проводится на стадии бизнес планирования. Количественная оценка риска определяется критериями: вероятности; степени риска. Предпринимательский риск вероятность неудачи, следовательно, критериям оценки риска является вероятность того, что полученный результат окажется меньше требуемого значения. Критерий вероятности риска определяется по формуле (13)

где R – критерий оценки риска; Р – вероятность; Dt – требуемое значение результата; D – полученный результат. Данный метод позволяет оценить уровень риска только после получения определенного результата, а предпринимателя интересует оценка риска на этапе принятия решения. Для этого в качестве критерия оценки риска выступает абсолютная величина, определяемая по формуле (14)

где R – степень риска; У – ожидаемый ущерб; Р(У) – вероятность ущерба. Для оценки предпринимательского риска применяется следующие методы: – статистический метод оценки; – метод экспертных оценок; – использование аналогов; – комбинированный метод. Особый интерес представляет количественная оценка предпринимательского риска с помощью методов математической статистики: дисперсии, стандартного отклонения, коэффициентные вариации. Данный метод может быть рассмотрен на примере оценки риска по хозяйственным контрактам ООО «Икс» необходимо оценить риск того, что покупатель оплатит товар в срок при заключении договора поставки продукции. Данные для анализа приведены в табл. 1; при этом сделки с партнерами заключались в течение 10 месяцев. Таблица 1. Срок оплаты счета покупателем

Перед фирмой стоит задача: определить срок оплаты счета в анализируемом месяце. Предварительно, во избежание ошибок, необходимо определить средневзвешенный срок оплаты счета по формуле (15)

где R – средневзвешенный срок оплаты; Ri – срок оплаты по месяцам; Рi – вероятность наступления i-го значения. При этом Рi определяется по формуле (16)

где Ki – количество повторившихся значений признака; n – общее количество событий. Вероятности оплаты счета, рассчитанные по формуле, сведены в табл. 2. Таблица 2. Вероятности оплаты счета

Подставив исходные данные и рассчитанные вероятности оплаты счета в формулу, получаем средневзвешенный срок оплаты счета: Ra = 70 ´ 0,2 + 39 ´ 0,1 + 58 ´ 0,1 + 75 ´ 0,1 + 80 ´ 0,2 + 120 ´ 0,1 + 42 ´ 0,1 + 50 ´ 0,1 = 68 дн. Rb = 50 ´ 0,2 + 63 ´ 0,1 + 32 ´ 0,1 + 89 ´ 0,1 + 61 ´ 0,1 + 45 ´ 0,1 + 31 ´ 0,1 + 51 ´ 0,1 + 55 ´ 0,1 = 52,7 дн. 3. Финансовое прогнозирование на предприятиях 3.1 Виды финансовых планов предприятия Финансовые планы в зависимости от сроков, на которые они составлены, делятся на: – перспективные (стратегические); – текущие (административные); – оперативные. Стратегические планы – это планы генерального развития бизнеса и долгосрочной структуры организации. Административные планы – это тактические планы развития (среднесрочные планы). Оперативные планы – это тактические планы, которые прямо связаны с достижением целей фирмы (планы производства). Стратегические финансовые планы характеризуются укрупненными показателями, отражают основные источники доходов и направления расходов. Обычно составляются на 3 года и более. Текущий финансовый план – документ, в котором обеспечивается балансовая увязка доходных и расходных статей планируемого года. Годовой план разрабатывается на основе показателей стратегического плана. В нем детализируют доходные и расходные статьи. Оперативное финансовое планирование на предприятии предполагает составление платежного календаря, обычно на месяц с подекадной разбивкой. Он охватывает все расходы и поступления средств предприятием в наличной и безналичной форме (табл. 3). Таблица 3. Примерная форма платежного календаря на… месяц

Если расходы превышают доходы, то используют следующие меры: не первоочередные платежи переносятся на следующий календарный период; ускоряют отгрузку и реализацию продукции; сокращают затраты, в т.ч. и по зарплате; выбирают более эффективные формы расчетов с поставщиками и покупателями; рассматривают возможность получения банковского кредита. Процесс планирования, включает в себя бюджетирование. Бюджеты, как правило, составляются на следующий год. Они являются ключевым инструментом системы управленческого контроля. Практически все компании составляют бюджеты. Некоторые компании в качестве годового бюджета рассматривают план прибыли, который показывает планируемую деятельность по центрам ответственности для получения прибыли. 3.2 Задачи, этапы и методы финансового прогнозирования Финансовое прогнозирование – это исследование и разработка возможных путей увеличения финансов предприятия в перспективе. Основная задача финансового прогнозирования – определение предполагаемых объемов финансовых ресурсов в прогнозируемом периоде, нахождение источников их формирования, направлений эффективного использования. Можно выделить четыре этапа финансового прогнозирования: определение будущего объема производства и реализации продукции; расчет потребности предприятия в активах и определение необходимых изменений в основных и оборотных средствах; расчет величины и структуры обязательств предприятия; расчет изменений в финансовом положении предприятия. Существует несколько методов прогнозирования: – составление прогноза по форме бухгалтерского баланса. При использовании этого метода финансовый менеджер принимает в расчет темпы роста основных показателей в будущем, полученные экспертным путем. Предполагается, что применение различных статей баланса предприятия находится в зависимости от изменения объема реализованной продукции. Один из приемов в прогнозировании баланса является прием «пробки». Он используется для достижения основного финансового равенства

где А – активы предприятия; Об – обязательства предприятия; АК – акционерный капитал. Поскольку рост А, Об и АК прогнозируют независимо друг от друга, то равенство (17) нарушается: Если рост А больше роста Об и АК, то «пробка» означает необходимость внешнего финансирования. Если спрогнозированные активы меньше Об и АК, то предприятие будет иметь избыток капитала, а «пробка» означает избыток текущих активов. – метод критического объема. При этом прогнозируемая прибыль рассчитывается по формуле

где Q – предполагаемый объем производства, шт.; Ц – цена единицы продукции, р.; Зупр. – общая сумма условно – постоянных расходов, р.; Спер. – переменные расходы на единицу продукции, р. Этот метод позволяет определить минимально допустимый объем производства, при котором достигается безубыточность производства. 3.3 Бюджетирование на предприятии По определению Института дипломированных управляющих бухгалтеров по управленческому учету США: |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Прибыль

Прибыль