|

Рефератыполиграфия и этнографии москвоведению и спорту языку |

Учебное пособие: Финансовый менеджментбюджет – это количественный план, как правило, в денежном выражении, принятый до определенного периода времени, показывающий планируемую величину дохода, которая должна быть достигнута и расходы, которые должны быть понесены в течение этого периода, и капитал, который необходимо привлечь для достижения данной цели. Другими словами, бюджет это прогноз будущих финансовых операций. Вид и форма бюджета разрабатывается предприятием, т.е. бюджет не имеет стандартизированной формы. Бюджет составляется после разработки прогнозного баланса и отчета о финансовых результатах предприятия. Функции бюджета: планирование операций, обеспечивающих достижение целей предприятия; координация различных видов деятельности и отдельных подразделений с целью учета интересов всех работающих; стимулирование руководителей всех рангов на достижение целей своих центров ответственности; контроль текущей деятельности; основы для оценки выполнения плана центрами ответственности. Общий бюджет состоит из 2 частей: операционный (оперативный) бюджет; финансовый бюджет. В процессе подготовки операционного бюджета, прогнозируемые объемы продаж трансформируются в количественные оценки доходов и расходов для каждого подразделения фирмы (бюджетный отчет о прибылях и убытках). Он, в свою очередь, формируется на основе ряда бюджетов. Финансовый бюджет – это план, в котором отражаются предполагаемые источники финансовых средств и их использование. Финансовый бюджет включает в себя: 1. бюджет капитальных вложений; 2. бюджет денежных средств; 3. бюджетный бухгалтерский баланс; 4. отчет о движении денежных средств. Цель составления финансового бюджета – в увязке доходов с необходимыми расходами. Если доходы больше расходов, нужно рассматривать целесообразность увеличения расходных статей. Если расходы больше доходов, надо определить сумму недостатка финансовых средств и запланировать источники их получения. Параллельно решается проблема формирования оптимальной структуры средств предприятия. Рассмотрим факторы, влияющие на формирование структуры средств предприятия. 1) Если НРЭИ в расчете на 1 акцию невелик, то выгоднее наращивать средства за счет эмиссии акций, чем брать кредит. 2) Если НРЭИ на 1 акцию велик и уровень дивидендов повышается, выгоднее взять кредит. 3) При значительном росте оборота предприятию целесообразно делать ставку не на внутреннее, а на внешнее финансирование (на рост доли заемных средств). 4) Предприятие со стабильным оборотом может иметь большую долю заемных средств. 5) Чем выше ликвидность активов предприятия, тем больше в структуре пассива может быть доля заемных средств. 6) Рост налогов вынуждает предприятие брать кредиты. 7) Приемлемая степень риска. 8) Состояние рынка кратко- и долгосрочных капиталов. 9) Стратегические финансовые цели предприятия. 3.4 Содержание отчета о движении денежных средств (ДДС) Основными документами, на основании которых менеджеры могут располагать данными о наличии денежных средств на предприятии является бюджет наличности и отчет наличности (отчета о движении денежных средств) – отчет ДДС. Цель составления отчета ДДС – представление информации: о текущей (основной, производственно-хозяйственной) деятельности; об инвестиционной деятельности; о финансовой деятельности для анализа и управления ДДС. Все три вида деятельности формируют единую сумму денежных ресурсов предприятия, нормальное функционирование которого предполагает постоянный перелив денежных потоков из одной сферы в другую. Составление отчета о ДДС практикуется в крупных акционерных обществах. Данные отчета о ДДС используются: для оценки способности предприятия выполнять все свои обязательства по расчетам с кредиторами, выплате дивидендов и т.п. по мере наступления сроков погашения; определение потребности в дополнительном привлечении денежных средств со стороны; определение величины капиталовложений в основные средства и прочие необоротные активы; расчет размеров финансирования, необходимых для увеличения инвестиций в долгосрочные активы или поддержания производственно-хозяйственной деятельности на настоящем уровне; оценка эффективности операций по финансированию предприятия и инвестиционных сделок; оценка способности предприятия получать положительные денежные потоки в будущем. Отчет о ДДС может составляться на основе данных бухгалтерского учета по данным счетов 51 «Расчетный счет» и 46 «Реализация» за предыдущий период. Цель такого отчета состоит в том, чтобы показать какой эффект оказали операции предприятия на состояние денежных средств, т.е.: 1. создает ли фирма денежные средства, необходимые для покупки дополнительных ОПФ; 2. действительно ли темпы роста так велики, что требуются дополнительные средства для поддержания операций; 3. имеются ли избыточные потоки позволяющие погасить долги или делать вложения в новую продукцию. Рассмотрим содержание Отчета о движении денежных средств. В отчете о ДДС содержится информация, дополняющая данные бухгалтерского баланса и отчета о финансовых результатах в части определения притока денежных средств, необходимых для выполнения запланированного объема финансово-хозяйственных операций. В целях получения информации о состоянии расчетов в народном хозяйстве, начиная с Отчета за 9 месяцев 1995 г. в российскую практику составления бухгалтерской отчетности о финансовых результатах введен раздел о ДДС. Он отражает основные пути поступления денежных средств и направления их расходования. Однако, в практической работе по анализу платежеспособности предприятия и его инвестиционного потенциала данной информации не достаточно. Рассмотрим иные схемы составления отчета о ДДС. Наиболее распространенной в финансовом анализе является форма отчета о ДДС, состоящая из трех частей: 1. Денежные потоки от основной (производственной) деятельности; 2. Денежные потоки от инвестиционной деятельности; 3. Денежные потоки от финансовой деятельности. Основная (производственно-хозяйственная) деятельность: Главным источником денежных средств от основной деятельности являются денежные средства, полученные от покупателей и заказчиков. Используются денежные средства на закупку и размещение товарно-материальных запасов, производство, реализацию готовой продукции, выплату денег поставщикам, выплату заработной платы и уплату налогов, штрафов и т.п. Производственная деятельность, как правило, является основным источником прибыли организации, а положительные потоки денежных средств, возникающие в результате этой деятельности, могут использоваться для расширения производства, выплаты дивидендов или возвращения банковского кредита. Инвестиционная деятельность: В этой сфере сосредоточены денежные потоки от приобретения и продажи основных средств, нематериальных активов, ценных бумаг и других долгосрочных финансовых вложений, поступления и уплаты процентов по займам, от повторной реализации собственных акций и т.п. Так как в нормальной экономической обстановке предприятия обычно стремятся к расширению и модернизации производственных мощностей, инвестиционная деятельность чаще всего приводит к оттоку денежных средств. Финансовая деятельность: Источником денежных средств здесь выступают поступления от эмиссии акций, получение кредитов (краткосрочных и долгосрочных), положительные курсовые разницы. Используются денежные средства на возвращение задолженности кредиторам, выплату дивидендов и т.п. Финансовая деятельность призвана увеличить денежные средства предприятия, и служит для финансового обеспечения производственно-хозяйственной и инвестиционной деятельности. Все три вида деятельности формируют единую сумму денежных ресурсов предприятия. Нормальное функционирование, которого не возможно без постоянного перелива денежных потоков из одной сферы в другую. Само существование трех областей деятельности организации направлено на обеспечение ее работоспособности. Даже прибыльная производственно-хозяйственная деятельность не всегда может приносить достаточную сумму денег для приобретения внеоборотных средств (недвижимости или оборудования). В подобной ситуации необходимы новые займы, стоимость которых должна компенсироваться будущими доходами от инвестиций. Также в условиях кризиса неплатежей предприятия вынуждены искать краткосрочное финансирование оборотного капитала. Но расходы на подобные цели не могут компенсироваться будущими доходами, так как деньги не были использованы для инвестиций. Расчет ДДС можно выразить следующим уравнением

где П – прирост соответствующих показателей за отчетный период. Таким образом, увеличение обязательств или собственного капитала является источником (увеличения) денежных средств; а увеличение не денежных средств означает использование (сокращение) денежных средств. С финансовой точки зрения, при расчете ДДС используют два вида активов: 1. Реально существующие денежные средства (деньги в кассе, на расчетном счете и т.п.); 2. Эквиваленты денежных средств высоколиквидные ценные бумаги, которые характеризуются краткосрочностью, высокой степенью надежности, ликвидности и незначительным риском обесценения. В основе расчета ДДС лежит разница между денежными средствами на начало и на конец периода. Эта разница характеризует величину денежного потока (притока или оттока средств). Однако, основной задачей определения ДДС является не расчет этой величины, а анализ причин создавшегося положения: – определение причин и сфер возникновения притока или оттока денежных средств; – анализ влияния выбора источника финансирования основной и инвестиционной деятельности предприятия на его эффективность. 3.5 Способы составления отчета о движении денежных средств Существует два способа составления отчета о ДДС: прямой и косвенный. Прямой метод считается более сложным, но и более информативным, так как основан на изучении всех денежных операций и определении к какому виду деятельности они относятся: основному, инвестиционному или финансовому. Косвенный метод проще, так как оперирует изменениями данных, содержащихся в балансе и отчете о финансовых результатах. В практике финансового анализа используются оба метода, но такие организации как Международный Комитет по стандартам бухгалтерского учета (Стандарт №7 – пересмотренный) и Совет по стандартам бухгалтерского учета США (Стандарт №95) рекомендуют использовать прямой метод составления отчета о ДДС, как более информационно насыщенный. Рассмотрим особенности прямого метода составления отчета о ДДС. Поступления и выплаты денежных средств отражаются в отчете о ДДС, составленном прямым методом, полностью в суммах, поступивших и реально оплаченных наличными деньгами или путем денежных перечислений. Таблица 4. Прямой метод

Необходимо обратить внимание на роль амортизации в определении ДДС. При расчете в результате производственно-хозяйственной деятельности амортизация не вычитается в качестве расхода из потока денежных средств, а остается в составе притока. Во временном разрезе амортизация не является денежными расходами. Амортизация – это часть дохода, покрывающая ранее сделанные расходы, то есть это отражение восстановления капитала. Рассмотрим особенности косвенного метода составления отчета о ДДС. Отчет о ДДС, составленный косвенным методом, включает данные из отчетного баланса и отчета о финансовых результатах. По фактическому объему показываются амортизационные отчисления; поступления от реализации собственных акций, облигаций, полученные и выплаченные дивиденды, суммы полученных и погашенных кредитов и займов, капитальные вложения в основные фонды, нематериальные активы, финансовые вложения, прирост оборотных средств, реализация основных средств, нематериальных активов, ценных бумаг. В отчете, составленном по косвенному методу, содержится информация о финансовых ресурсах, поступивших в распоряжение предприятия после уплаты налогов и оплаты факторов производства, то есть о денежных потоках, которые носят альтернативный характер использования. Таблица 5. Косвенный метод

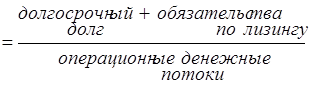

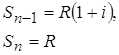

Основные различия в формах отчета о ДДС, составленных прямым и косвенным методом, содержится в первом разделе. В отчете о ДДС, составленном по косвенному методу, не показываются данные о налогах, уплаченных в бюджет, выплатах в фонды социального страхования, пенсионный фонд и т.д., а также денежные средства, перечисленные в оплату процентов, штрафы и т.п. Однако, в отчете, составленном косвенным методом, показывается информация, характеризующая источники финансирования – чистая прибыль и амортизационные отчисления, изменения в оборотных средствах, в том числе образуемых за счет собственного капитала. ДДС – один из основных показателей операционного цикла предприятия. Он составляется после того, как все периодические бюджеты и прогнозный отчет о финансовых результатах уже составлены. Бюджет ДДС – это план поступлений и платежей денежных средств, рассчитанный на будущий период времени. Этот бюджет показывает ожидаемое конечное сальдо по денежным средствам и финансовое положение предприятия на каждый анализируемый период времени. Таким образом, могут быть запланированы и учтены периоды наибольшего и наименьшего наличия денежных средств, проанализированы эффективность использования средств и перспективный уровень платежеспособности предприятия. Для оценки последнего используется коэффициент обслуживания долга

Операционные денежные потоки показывают на данный момент времени уровень дохода, из которого может быть уплачен долг. Коэффициент обслуживания долга определяет количество лет (месяцев) необходимых для выплаты задолженности. Взаимосвязь между составляющими общего бюджета и бюджетом ДДС показаны в таблице 6. Таблица 6. Источники информации для бюджета ДДС

При расчете бюджета ДДС определяющим является время фактических поступлений и платежей денежных средств, а не время исполнения хозяйственных операций. 4. Математические основы финансового менеджмента 4.1 Начисление простых ставок ссудных процентов

Процентными деньгами (процентами) называют сумму доходов от представления денег в долг в различных формах (открытие депозитных счетов, выдача кредитов, покупка облигаций и др.) Сумма процентных денег зависит от суммы долга, срока его выплаты и процентной ставки. Проценты могут выплачиваться по мере их начисления или присоединяться к сумме долга. Увеличение суммы долга за счет присоединения начисленных процентов называют наращением (ростом) первоначальной суммы долга. Отношение наращенной суммы к первоначальной сумме долга называют множителем (коэффициентом) наращения. Интервал времени, за который начисляют проценты, называют периодом начисления. При использовании простых процентов сумма процентных денег в течение всего срока долга определяется исходя из первоначальной суммы долга независимо от количества периодов начисления и их длительности. Простая годовая ставка процентов определяется как

где i(%) – простая годовая ставка процентов, %; Ir – сумма процентных денег, выплачиваемая за r-ый год; Р – первоначальная сумма долга. Чаще всего при проведении расчетов обычно используют относительное значение ставки процентов (i):

Сумма процентных денег, выплачиваемая за год равна:

Если срок долга составляет n лет, то общая сумма процентных денег (I) будет равна:

Сумма долга с начисленными процентами (S) будет определяться выражением:

Если срок хранения вклада выражается в днях в формулу (24) следует подставить выражение:

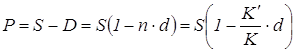

где К¢ – срок хранения вклада в днях; К – количество дней в году. Срок вклада в днях и расчетное количество дней в году при начислении процентов определяется по-разному. В так называемой германской практике подсчет числа дней основывается на длительности года в 360 дней и месяцев в 30 дней. При французской практике длительность года принимается равной 360 дням, а количество дней в месяцах берется равным их фактической календарной длительности (28, 29, 30 и 31). При английской практике берутся год в 365 дней и соответствующая точная длительность месяцев. Из формулы (25) можно при прочих заданных условиях определить срок вклада в годах:

или срок вклада в днях:

Из формулы (25) можно также определить ставку простых процентов при прочих заданных условиях:

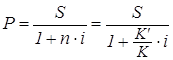

Используя формулу для наращенной суммы (25), можно решать обратную задачу – определять сумму вклада при заданных значениях суммы вклада с начисленными процентами и ставки процентов:

Рассмотренную операцию называют дисконтированием по простой ставке процентов. Дисконтирование позволяет учитывать в финансово-экономических расчетах фактор времени. Выражение (30) можно также записать в виде:

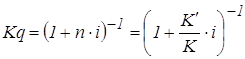

где Kq – коэффициент дисконтирования.

Таким образом, коэффициент дисконтирования является обратной величиной множителя (коэффициента) наращения. 4.2 Начисление сложных ставок ссудных процентов При начислении сложных процентов процентные деньги, начисленные после первого периода начисления, являющегося частью общего срока хранения вклада, не выплачиваются, а присоединяются к сумме вклада. На втором периоде начисления проценты будут начисляться исходя из первоначальной суммы вклада, увеличенной на сумму процентов, начисленных после первого периода начисления, и так далее на каждом последующем периоде начисления. Если проценты за период начисления начисляются по постоянной сложной ставке i и все периоды начисления имеют одинаковую длительность суммы вклада с процентами в конце первого периода (S1) будет равна:

Сумма вклада с процентами в конце второго периода (S2) будет соответственно равна:

Если в течение срока хранения вклада будет N одинаковых периодов начисления, сумма вклада с процентами в конце срока (S) составит:

Сумма начисленных процентов будет равна:

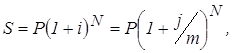

Начисление сложных процентов может осуществляться несколько раз в году (например по месяцам, кварталам, полугодиям). В этих случаях указывается либо ставка процентов за период, либо годовая ставка процентов, исходя из которой, определяется ставка процентов за период начисления, иными словами, номинальная ставка процентов. Сумма вклада с процентами (наращенная сумма) при сроке n лет в этих случаях будет равна:

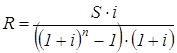

где j – номинальная годовая ставка процентов; m – количество периодов начисления в году; N – количество периодов начисления в течение срока хранения вклада:

Сумма начисленных процентов составит:

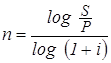

Из формул для наращенной суммы при начислении сложных процентов один или несколько раз в году (35, 37) можно получить выражение для срока хранения вклада при заданных условиях. При использовании сложной годовой ставки процентов срок хранения в годах будет равен:

Из формул (35, 37) можно также определить ставку сложных процентов при прочих заданных условиях:

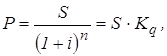

Из тех же формул можно также определить значение первоначальной суммы вклада, или, иначе говоря, осуществить дисконтирование будущей суммы вклада с процентами S по сложной ставке процентов. При использовании годовой ставки сложных процентов i и сроке хранения вклада n лет дисконтированное значение будущей суммы вклада с процентами будет равно:

где Kq – коэффициент дисконтирования (приведения):

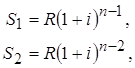

4.3 Начисление процентов при регулярных взносах Если взносы вносятся регулярно одинаковыми суммами через одинаковые периоды, можно сразу определить сумму вклада с начисленными процентами и сумму начисленных процентов за весь срок. Например, если ежегодно в конце каждого года в течение n лет на депозитный счет будет поступать сумма R, а проценты на хранящуюся сумму будут начисляться по сложной годовой ставке i, суммы последовательных взносов с процентами, срока хранения вклада, по формуле (35) будет равны:

…

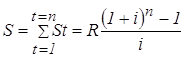

Применив к сумме всех значений St(t = 1, 2,…, n) формулу для суммы членов геометрической прогрессии, получаем:

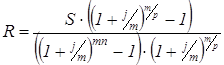

Последовательность денежных поступлений, осуществляемых равными суммами через равные периоды, называют постоянной финансовой рентой или аннуитетом, а сумму всех таких поступлений – наращенной величиной финансовой ренты. Если взносы в размере R будут вноситься P раз в году в конце расчетных периодов, на суммы на счете m раз в году будут начисляться сложные проценты по номинальной годовой ставке j, выражение для суммы всех взносов с начисленными процентами за n лет, которое можно аналогичным образом, будет иметь вид:

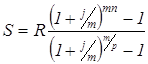

Из формул для наращенной суммы последовательности взносов (43) и (44) можно определить размеры взносов при прочих заданных условиях:

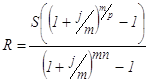

или Если одинаковые суммы R будут поступать на депозитный счет в начале каждого года, то сумма всех поступлений с начисленными процентами через n лет, определяемая аналогичным образом, будет равна:

Если взносы в размере R будут вноситься на депозитный счет P раз в году в начале каждого расчетного периода, и на них m раз в году будут начисляться сложные проценты по номинальной годовой ставке j, сумма всех взносов с начисленными процентами через n лет будет равна:

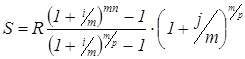

Из формул (47) и (48) можно определить размер взносов при прочих заданных условиях:

или

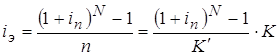

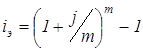

4.4 Расчет эффективной годовой ставки процентов Банки и финансовые компании объявляют самые различные условия начисления процентов по вкладам. Таким образом, возникает необходимость сравнивать условия привлечения вкладов по некоторому общему показателю. В качестве такого показателя обычно используется эквивалентная (эффективная) годовая ставка простых или сложных процентов. Доходность краткосрочных (до года) вкладов может быть определена по эффективной ставке простых процентов аналогично формуле (29), в числитель которой следует подставлять значение суммы начисленных процентов, определяемое в соответствии с конкретными условиями их начисления. Если в объявлениях банка говорится, что вклады принимаются с ежемесячной (ежеквартальной) выплатой процентов без указания на их присоединение к сумме основного вклада, это означает, что используются простые проценты с годовой ставкой:

где I – сумма процентов, начисленных за период начисления; P – сумма вклада; n – длительность периода начисления в годах. Отношение I к P представляет собой ставку процентов за период начисления. Следовательно, эффективная ставка процентов будет равна:

где N – количество периодов начисления в году. Если на вклады начисляются сложные проценты несколько раз в году, эффективная годовая ставка процентов может быть определена исходя из условия, что полученный доход (сумма процентов) I будет равен доходу, который был бы получен при размещении той же самой суммы P на тот же срок n по эффективной годовой ставке простых процентов iэ:

Следовательно, эффективная годовая ставка процентов будет определяться соотношением:

По формуле (38) доход, получаемый при начислении сложных процентов несколько раз в году, будет равен:

Эффективная годовая ставка процентов в соответствии с соотношением (55) будет определятся формулой:

Значение ставки процентов за период начисления может задаваться непосредственно или определяться на основе заданного значения номинальной годовой ставки процентов. При этом значение эффективной годовой ставки процентов, соответствующее заданному значению номинальной годовой ставки j, по формуле (56) при n=1 и N= m будет равно:

4.5 Учет денежных обязательств Вексель или другое денежное обязательство до наступления срока платежа могут быть куплены банком по цене, меньше суммы, которая должна быть выплачена по ним в конце срока, т.е. учтены банком с дисконтом. Предъявитель обязательства при этом получает деньги ранее указанного в нем срока за вычетом дохода банка в виде дисконта. Банк при наступлении срока оплаты векселя или иного обязательства получает полностью указанную в нем сумму. Такую операцию можно рассматривать как выдачу банком кредита с удержанием соответствующих процентов на срок, равный сроку от даты учета до даты погашения векселя. Сумма процентных денег в подобных операциях определяется исходя из суммы обязательства, срока до погашения и учетной ставки. Простая годовая учетная ставка (в процентах) определяется как:

где d – простая годовая учетная ставка; Д – дисконт; S – сумма, которая должна быть выплачена по векселю или иному денежному обязательству. В расчетных формулах обычно используют относительное значение учетной ставки:

Следовательно годовой дисконт будет равен:

Если срок от момента учета до момента погашения обязательства составляет некоторую часть года, дисконт будет равен:

где n – срок от даты учета до даты погашения, выраженный в годах; K/ – количество дней от даты учета до даты погашения; K – количество дней в году. Сумма, выдаваемая предъявителю учитываемого векселя (P) будет равна:

5. Эффект финансового рычага 5.1 Первая концепция эффекта финансового рычага Леверидж (от англ. leverage) имеет следующие значения: 1) пропорция, соотношение вложений капитала в ценные бумаги с фиксированным доходом, например, в облигации, привилегированные акции, и вложений в ценные бумаги с нефиксированным доходом, например в обыкновенные акции; 2) соотношение запаса товаров и суммы капитала; 3) отношение капитала компании к заемным средствам. Возможное написание термина – ливеридж, левередж – Лозовский Л.Ш., Райзберг Б.А., Ратновский А.А. Универсальный бизнес – словарь. – М.: ИНФРА – М., 1997. – с. 190. Левередж – использование заемных средств с фиксированным процентом для увеличения прибыли держателей обыкновенных акций. Известен также как «принцип рычага» и в общем описывает процесс кредитования – Ван Хорн Дж.К. Основы управления финансами.: Пер. с англ. / Гл. ред. серии Я.В. Соколов. – М.: Финансы и статистика, 1996. – с. 449. Эффект финансового рычага это прирощение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего. – Финансовый менеджмент: теория и практика. Учебник / Под. ред. Е.С. Стояновой. – М.: Изд-во «Перспектива», 1998. – с. 150. Из различных определений финансового рычага (левериджа) видно, что дополнительный эффект от инвестирования и эксплуатации средств в процессе деятельности предприятия может быть получен при использовании заемных средств с фиксированной процентной ставкой. Такими средствами также являются привлеченные средства при выпуске облигаций и привилегированных акций, по которым также предусмотрена выплата фиксированных процентов. Рассмотрим пример действия эффекта финансового рычага. Исходная информация: По итогам деятельности за 1999 год американская компания по производству канцелярских товаров под названием «Рэд Тэйп» имела успех на рынке Восточной Европы. Особой популярностью пользовались ее самозатачивающиеся карандаши. Рынок Восточной Европы еще не был насыщен ими и, стремясь как можно быстрее расширить свое влияние в этом секторе до прихода конкурентов, компания «Рэд Тэйп» в лице администрации планировала в начале 2000 года закупку дополнительного оборудования для производства самозатачивающихся карандашей, что позволит увеличить производственную мощность в два раза. Для этого требовалось дополнительно 1 миллион долларов. По поводу источников финансирования разгорелись жаркие споры между президентом компании Уолтером и председателем Совета директоров Стивенсом. Суть разногласий заключалась в следующем: – Уолтер предложил организовать эмиссию обыкновенных акций на сумму 1 миллион долларов в количестве 10 тысяч штук номиналом 100 долларов, чем вызвал опасения Стивенса, имевшего контрольный пакет акций компании «Рэд Тэйп». Стивенс опасался потерять контроль над компанией, уставный капитал которой к моменту спора составлял 1 миллион долларов, а доля Стивенса в нем равнялась 52 процента (т.е. в сумме 520 тысяч долларов). Он понимал, что после эмиссии дополнительных акций на сумму 1 миллион долларов уставный капитал компании составит 2 миллиона долларов, и его 520 тысяч долларов дадут ему долю в 26 процентов, что совсем недостаточно для контрольного пакета. – Стивенс предложил организовать эмиссию корпоративных облигаций на сумму 1 миллион долларов в количестве 10 тысяч штук номиналом 100 долларов, т. к. при этом величина уставного капитала не меняется, что вполне устраивает Стивенса. Это предложение возмутило Уолтера, т. к., по его мнению, эмиссия облигаций, увеличивая уровень задолженности компании в целом, ухудшает показатель финансовой устойчивости. Даже предложение Стивенса понизить ставку дивиденда до уровня ставки процента по облигациям (до 10 процентов годовых) не повлияло на мнение Уолтера, считающего, что это не дает никакого выигрыша для компании. |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

(20)

(20) (30)

(30) (32)

(32) (37)

(37) (38)

(38) (39)

(39) (40)

(40) (41)

(41) (42)

(42)

(43)

(43) (44)

(44) (46)

(46) (48)

(48) (49)

(49) (50)

(50) (56)

(56) (57)

(57) (61)

(61)