|

Рефератыполиграфия и этнографии москвоведению и спорту языку |

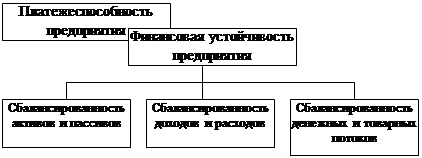

Дипломная работа: Анализ финансовой устойчивости предприятия в условиях рыночной экономикиДипломная работа: Анализ финансовой устойчивости предприятия в условиях рыночной экономикиАнализ финансовой устойчивости предприятия в условиях рыночной экономики СОДЕРЖАНИЕ ВВЕДЕНИЕ 1 Теоретические аспекты оценки финансовой устойчивости предприятия 1.1 Сущность понятия финансовой устойчивости и информационное обеспечение его оценки 1.2 Традиционные методы оценки степени финансовой устойчивости предприятия 1.3 Оценка финансовой устойчивости предприятия на основе индикатора финансово-экономического равновесия 2 Анализ финансовой устойчивости ОАО "Энергомашспецсталь" 2.1 Анализ финансового состояния предприятия 2.2 Расчет показателей финансовой устойчивости предприятия 2.3 Определение степени финансовой устойчивости 3 Пути обеспечения финансовой устойчивости "Энергомашспецсталь" 3.1 Установление границ собственного капитала и факторный анализ на финансовой устойчивости 3.2 Модель экономического роста предприятия ВВЕДЕНИЕ Платежеспособность и финансовая устойчивость являются важнейшими характеристиками финансово-экономической деятельности предприятия в условиях рыночной экономики. Если предприятие финансово устойчиво, платежеспособно, оно имеет преимущество перед другими предприятиями того же профиля в привлечении инвестиций, в получении кредитов, в выборе поставщиков и в подборе квалифицированных кадров. Наконец, оно не вступает в конфликт с государством и обществом, т.к. выплачивает своевременно налоги в бюджет, взносы в социальные фонды, заработную плату — рабочим и служащим, дивиденды — акционерам, а банкам гарантирует возврат кредитов и уплату процентов по ним. Чем выше устойчивость предприятия, тем более оно независимо от неожиданного изменения рыночной конъюнктуры и, следовательно, тем меньше риск оказаться на краю банкротства. Трансформация народного хозяйства Украины в экономику открытого типа создает для предприятий совсем новые условия, принципиально другую внешнюю среду. К этим условиям, которые постоянно изменяются, нужно приспосабливать, адаптировать все системы предприятия, превращать их так, чтобы из основного звена плановой экономики предприятие превратилось в независимый экономический субъект управления и хозяйствования, который эффективно функционирует и развивается в условиях рынка. В этих условиях своевременным и необходимым есть разработка как стратегии обеспечения предприятия финансовыми и другими ресурсами, так и эффективной системы управления стойкостью его финансовой среды. Решение вопросов выбора экономической стратегии развития в условиях перехода к рыночным отношениям для отечественных предприятий является новыми заданиями управления. Проблемы финансового оздоровления и эффективного управления финансовой устойчивостью стоят перед любым предприятием и нуждаются в оперативном решении. Для этого производится универсальный подход в управлении с учетом индивидуальных особенностей деятельности предприятия. Такой подход основывается на объективных закономерностях функционирования и развития экономических систем, принимая в расчет воздействие внешних и внутренних факторов, особенности деятельности предприятия. Определение и реализация стратегий управления финансовой устойчивостью относятся к сложным и трудоемким заданиям, которые на отечественных предприятиях, как правило, не выполнялись на надлежащем уровне. Наибольшее внимание в системе мероприятий, направленных на финансовую стабилизацию в условиях кризисной ситуации, следует уделить этапу восстановления и укрепления уровня финансовой устойчивости предприятия поручительства устранения неплатежеспособности и фундаментального основания финансовой стратегии на ускорение экономического роста. Практически применяемые сегодня в Украине методы анализа и прогнозирования финансово-экономического состояния предприятия отстают от развития рыночной экономики. Несмотря на то, что в бухгалтерскую и статистическую отчетность уже внесены и вносятся некоторые изменения, в целом она еще не соответствует потребностям управления предприятием в рыночных условиях, поскольку существующая отчетность предприятия не содержит какого-либо специального раздела или отдельной формы, посвященной оценке финансовой устойчивости отдельного предприятия. Финансовый анализ предприятия проводится факультативно и не является обязательным. 1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОЦЕНКИ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПРЕДПРИЯТИЯ 1.1 Сущность понятия финансовой устойчивости предприятия и информационное обеспечение его оценки Финансовое состояние предприятия характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени. Финансовая устойчивость – это результат деятельности, который свидетельствует об обеспечении предприятия собственными финансовыми ресурсами, уровень их использования, направления их размещения. Она тесно связана с эффективностью производства, а также с конечными результатами деятельности предприятия. Отметим, что уменьшение объемов производства, убыточная деятельность, высокая себестоимость продукции ведут к потере финансовой устойчивости. В процессе снабженческой, производственной, сбытовой и финансовой деятельности происходит непрерывный процесс кругооборота капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и как следствие финансовое состояние предприятия, внешним проявлением которого выступает платежеспособность. Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот.Если платежеспособность – это внешнее проявление финансового состояния предприятия, то финансовая устойчивость – внутренняя его сторона, отражающая сбалансированность денежных и товарных потоков, доходов и расходов, средств и источников их формирования.

Рисунок 1 – Устойчивое финансовое состояние достигается при достаточности собственного капитала, хорошем качестве активов, достаточном уровне рентабельности с учетом операционного и финансового риска, достаточности ликвидности, стабильных доходах и широких возможностях привлечения заемных средств Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самовоспроизводства. Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. И, наоборот, в результате недовыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие ухудшение финансового состояния предприятия и его платежеспособности. Следовательно, устойчивое финансовое состояние не является счастливой случайностью, а итогом грамотного, умелого управления всем комплексом факторов, определяющих результаты хозяйственной деятельности предприятия. Устойчивое финансовое положение в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование. Основные задачи анализа а) оценка и прогнозирование финансовой

устойчивости б) поиск резервов улучшения финансового состояния предприятия и его устойчивости; в) разработка конкретных мероприятий,

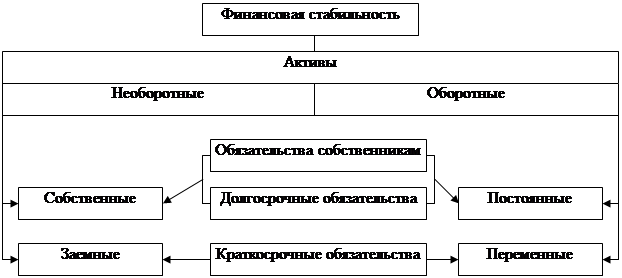

направленных на Анализ финансовой устойчивости основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции очень трудно привести в сопоставимый вид. Относительные показатели анализируемого предприятия можно сравнивать: а) с общепринятыми "нормами" для оценки степени риска и прогнозирования возможности банкротства; б) аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности; в) аналогичными данными за предыдущие годы для изучения тенденций улучшения или ухудшения ФСП. Финансовая устойчивость предполагает то, что ресурсы, вложенные в предпринимательскую деятельность, должны окупаться за счет денежных поступлений от управления, а полученный доход обеспечивать самофинансирование и независимость предприятия от внешних источников формирования активов. Финансовая устойчивость предприятия зависит от размещения его активов и источников их формирования (рисунок 2).

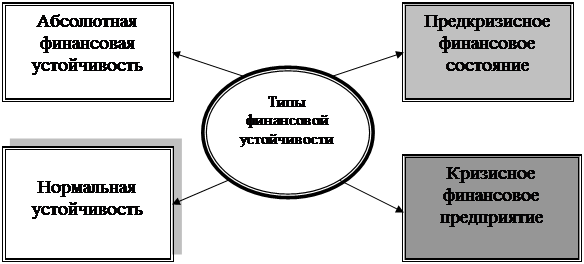

Рисунок 2 – Характеристика активов предприятия по размещению и источникам их формирования Необходимость в собственных активах обусловленная требованиями самофинансирования предприятия. Они являются основанием самостоятельности и независимости предприятия. Одновременно, следует принимать в расчет, что осуществлять хозяйственную деятельность за счет только собственных активов не всегда целесообразно, особенно, если производство имеет сезонный характер. Тогда в отдельные периоды будут большие остатки активов, а в другие их будет недостаток. Кроме этого, если расходы относительно привлечения активов небольшие, а предприятие имеет возможность обеспечить более высокий уровень рентабельности использования активов, чем плата за них, то, осуществляя привлечение активов, владельцы значительно повышают рентабельность собственного капитала. Но если активы предприятия сформированы в значительной части за счет текущих обязательств, то его финансовое состояние будет неустойчивым. С текущими обязательствами необходимо осуществлять постоянную оперативную работу относительно контроля за своевременным возвратом их и привлечением в хозяйственную деятельность через текущие обязательства других активов. От оптимизации соотношения собственных и привлеченных активов зависит финансовое состояние предприятия. Оценку финансового состояния предприятия, возможно, определить по следующим типам финансовой устойчивости: а) абсолютная финансовая стойкость (случается на практике достаточно редко) когда собственные оборотные активы полностью обеспечивают запасы предприятия; б) нормально устойчивое финансовое состояние – когда запасы обеспечиваются суммой собственных оборотных активов и долгосрочными обязательствами; в) неустойчивое финансовое состояние – когда запасы обеспечиваются за счет собственных оборотных активов долговременных и краткосрочных кредитов и займов, то есть за счет всех основных источников формирования запасов. Кризисное финансовое состояние – когда запасы не обеспечиваются вышеназванными источниками их формирования и предприятие становится на границе банкротства. Финансовое устойчивым можно считать такое предприятие, которое за счет собственных активов способное обеспечить запасы, не допустить неоправданной кредиторской задолженности, своевременно рассчитаться со своими обязательствами. Основным источником информации для финансового анализа является бухгалтерский баланс предприятия. Его значение настолько важно, что анализ финансового состояния предприятия нередко называют анализом баланса. Источником данных для анализа финансовых результатов является отчет про финансовые результаты и их выполнения. Источником дополнительной информации служит отчет про финансово-имущественное положение предприятия. Основными источниками информации для оценки финансового состояния предприятия являются формы финансовой отчетности: а) баланс предприятия – П(С)БО 2 – Форма №1; б) отчет про финансовые результаты – П(С)БО 3 – Форма №2; в) отчет про движение денежных средств – П(С)БО 4 – Форма №3; г) отчет про собственный капитал – П(С)БО 5 – Форма №4. Выбор показателей, которые характеризуют финансовую устойчивость предприятия, их анализ должен осуществляться с позиции системного подхода. Изучение каждого показателя во взаимосвязи с другими позволяет выявлять действия, которые влияют на их изменение и доминируют среди них, и количественно измерять взаимодействия между действиями. Система финансовых показателей должна всеобще характеризовать результаты производственно финансовой деятельности. При ее формировании следует придерживаться следующих пунктов: а) в систему финансовых показателей должны входить несколько отдельных показателей и один обобщающий; б) в системе должна быть собственная интегрированность, которая позволяет применить ее в управлении финансами предприятия и в построения «дерева заданий»; в) необходимое достаточное количество показателей для оценки отдельных аспектов финансовой деятельности предприятия. Все показатели могут быть адекватны, то есть отображать реальные процессы и явления, и показатели могут быть динамичными (на их основе может быть показана динамика финансовой деятельности). Показатели, которые шире всего используются во время финансового анализа, можно условно поделить на три группы: финансовые коэффициенты, коэффициенты деловой активности и коэффициенты рентабельности. Финансовые коэффициенты представляют собой относительные показатели финансового состояния предприятия. Они рассчитываются в виде отношений абсолютных показателей финансового состояния или их линейных комбинаций. За классификацией Н.А. Блатова, относительные показатели финансового состояния разделяются на коэффициенты распределения и коэффициенты рентабельности. Коэффициенты распределения используются в том случае, если необходимо выяснить, какую часть толь или иной абсолютный показатель финансового состояния составляет от суммы той группы абсолютных показателей, к которой они входят. Коэффициенты координации используются для выражения отношения разных за сутью и абсолютных показателей финансового состояния или их линейных комбинаций, которые имеют разное экономическое содержание. В общем, финансовые коэффициенты используются для исследования изменений стойкости предприятия. С целью оценить управление деятельностью предприятием используются специальные инструменты, которые характеризуют деловую активность и эффективность деятельности предприятия. Экономическая эффективность является сложной экономической категории, которая измеряется одним из двух способов, которые отображают результативность роботы предприятия относительно или величины авансовых ресурсов, или величины потребления (затрат) их в процессе производства. Эти показатели характеризуют степень деловой активности предприятия:

Выделяют основные четыре типа финансовой устойчивости.

Рисунок 1.4 – Основные типы устойчивости Абсолютная устойчивость финансового состояния: запасы и затраты (З) меньше суммы собственного оборотного капитала (СКоб) и кредитов банка под товарно-материальные ценности (КРтмц):

Коэффициент обеспеченности запасов и затрат источниками средств (Сзз) должен быть больше единицы:

Нормальная устойчивость, при которой гарантируется платежеспособность предприятия, если:

Предкризисное финансовое состояние: нарушается платежный баланс, но сохраняется возможность обновить равновесие платежных средств и платежных обязательств за счет займа временных свободных источников средств (Ивр) в оборот предприятия (резервного фонда, фонда накопления и потребления), кредитов банка на временное пополнение оборотных средств, превышение нормальной кредиторской задолженности над дебиторской.

При этом финансовая устойчивость считается допустимой если: а) стоимость производственных запасов плюс стоимость готовой продукции равняются или превышают сумму краткосрочных кредитов и привлеченных средств, что берут участие в формировании запасов; б) стоимость незавершенного производства плюс расхода будущих периодов равняются или меньше суммы собственного оборотного капитала. Если эти условия не выполняются, то наблюдается тенденция ухудшения финансового состояния. Кризисное финансовое состояние предприятия (предприятие находится на грани банкротства), при котором:

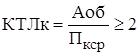

Равновесие платежного баланса в данной ситуации обеспечивается за счет просроченных платежей по оплате труда, кредитах банку, поставщиках, бюджета и тому подобное. Из позиции долговременной перспективы финансовая устойчивость предприятия характеризуется структурой источников денежных средств, зависимостью от внешних инвесторов и кредиторов. Источниками средств предприятия есть собственный и заемный капитал. Величина заемного капитала назначается путем обобщения информации за разделами баланса: Раздел II «Обеспечения будущих расходов и платежей», раздел III «Долгосрочные обязательства», раздел IV «Текущие обязательства», раздел V «Доходы будущих периодов». 1.2 Традиционные методы оценки степени финансовой устойчивости предприятия Традиционные методы оценки платежеспособности и финансовой устойчивости состоят в расчете коэффициентов, которые определяются на основе структуры баланса каждого конкретного предприятия. Рассчитанные коэффициенты затем сопоставляются с их нормативными значениями, что и составляет заключительный акт оценки. Кроме того, делаются попытки оценивать уровень коэффициентов в баллах, и затем эти баллы суммировать, находя таким образом рейтинг данного предприятия при сравнении его с другими предприятиями. Выше было приведено общее, международно-признанное понятие платежеспособности. Для ее измерения в России рассчитывается три коэффициента: а) коэффициент ликвидности; б) промежуточный коэффициент покрытия; в) общий коэффициент покрытия (коэффициент текущей ликвидности). Каждый из трех коэффициентов представляет собой отношение той или иной группы статей оборотных активов к одной и той же величине — сумме статей пассива, выражающих краткосрочную задолженность предприятия на момент времени (начало или конец отчетного периода). Коэффициент ликвидности определяется как отношение суммы денежных средств и краткосрочных финансовых вложений к величине краткосрочной задолженности. Промежуточный коэффициент покрытия определяется как отношение суммы ликвидных активов (денежные средства плюс краткосрочные финансовые вложения) и дебиторской задолженности к величине краткосрочной задолженности. Общий коэффициент покрытия (коэффициент текущей ликвидности) определяется как отношение суммы оборотных активов (ликвидные активы плюс дебиторская задолженность плюс запасы) к величине краткосрочной задолженности. Для определения на практике платежеспособности или неплатежеспособности официально применяется третий из перечисленных коэффициентов — коэффициент текущей ликвидности (КТЛ). Наш комментарий к измерению платежеспособности коэффициентом текущей ликвидности: ни запасы, ни просроченная дебиторская задолженность 'не могут быть превращены без промедления в платежные средства, следовательно, оборотные средства, взятые в полном объеме, покрытия краткосрочной задолженности не обеспечивают. В лучшем случае дебиторская задолженность (освобожденная от просроченной своей части) может рассматриваться как гарантийное обеспечение краткосрочной задолженности, а запасы — как потенциальное. Только ликвидные активы обеспечивают действительное покрытие краткосрочной задолженности, выполняют функцию мобильных (легко мобилизуемых) платежных средств. Перейдем к измерителям устойчивости предприятия. Здесь применяется также несколько коэффициентов. Среди них: а) коэффициент обеспеченности оборотных активов собственными источниками (исчисляемый как отношение разности между величиной собственного капитала и резервов и итогом внеоборотных активов к сумме всех оборотных активов); б) коэффициент автономии предприятия (исчисляемый как отношение капитала и резервов к общей величине пассивов); в) коэффициент финансовой устойчивости (исчисляемый как отношение устойчивых пассивов, равных сумме капитала, резервов и долгосрочных пассивов, к активам, уменьшенным на величину непокрытых убытков); г) коэффициент реальной стоимости имущества (исчисляемый как отношение производственного потенциала, равного сумме основных средств, производственных запасов и незавершенного производства, ко всей величине активов); д) коэффициент маневренности собственных средств (исчисляемый как отношение собственных оборотных средств, определяемых разностью между величиной капитала и резервов и итогом внеоборотных активов, к сумме капитала и резервов); е) коэффициент финансовой независимости (исчисляемый как отношение собственных оборотных средств к сумме запасов с добавлением незачтенного налога на добавленную стоимость по приобретенным материальным ценностям). Названные нами три коэффициента ликвидности и шесть коэффициентов устойчивости не исчерпывают всех возможных комбинаций в измерении структурных соотношений бухгалтерского баланса. Кроме коэффициента ликвидности, который называют еще абсолютным коэффициентом ликвидности, и промежуточного коэффициента покрытия, предлагается исчислять коэффициент «критической оценки», числитель которого отличается от числителя коэффициента абсолютной ликвидности в большую сторону — на величину дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, а от числителя промежуточного коэффициента покрытия — в меньшую сторону, на величину дебиторской задолженности, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты. Кроме коэффициента текущей ликвидности некоторые исследователи исчисляют еще «общий показатель ликвидности», числитель и знаменатель которого определяются как суммы слагаемых, снабженных определенными коэффициентами: числитель равен сумме ликвидных активов — с коэффициентом «1», дебиторской задолженности (со сроком до 12 месяцев) — с коэффициентом «0,5» и всех остальных оборотных активов — с коэффициентом «0,3»; знаменатель равен сумме краткосрочной кредиторской задолженности — с коэффициентом «1», заемных средств (с добавлением прочих краткосрочных пассивов) — с коэффициентом «0,5», долгосрочных пассивов (с добавлением доходов будущих периодов и резервов предстоящих расходов) — I с коэффициентом «0,3». Некоторые авторы включают в комплекс коэффициентов финансовой устойчивости, кроме перечисленных выше, еще и «коэффициент долгосрочного привлечения заемных средств», исчисляемый как соотношение долгосрочных кредитов и займов ко всей сумме задолженности предприятия; другие авторы рассматривают также «коэффициент капитализации», исчисляемый как отношение суммы всех заемных средств, указанных в балансе, к величине капитала и резервов, т.е. собственных средств. В настоящее время на страницах экономических журналов дискутируются вопросы о количестве коэффициентов, используемых в анализе финансово-хозяйственной деятельности предприятий. Высказывается мнение, что их чересчур много. Следует учесть, что кроме большого количества коэффициентов ликвидности и устойчивости исчисляются коэффициенты рентабельности, оборачиваемости оборотных средств, фондоотдачи. Есть такая точка зрения, что число коэффициентов не должно превышать семи, т.к. если число объектов наблюдения превышает семь, то человеческий контроль над ними легко теряется (имеется в виду человек без специальной тренировки). Высказывается и более радикальное мнение, что для оценки финансового состояния компании достаточно четырех показателей: финансовая устойчивость, платежеспособность, деловая активность и прибыльность. Вместе с тем есть и такое мнение, что число показателей для оценки финансового состояния может достигать ста. Но это нужно очень узким специалистам и не пригодно для использования непосредственно на производстве директором предприятия. Вышеизложенный перечень общеизвестных показателей убеждает, что он действительно может быть продолжен, т.к. далеко не все возможные соотношения разделов и статей бухгалтерского баланса в нем охвачены. Вместе с тем ясно, что спор о количестве показателей, которыми следует ограничиться, не может найти решения до тех пор, пока заинтересованные стороны не придут к убеждению, что показатели для оценки финансового или общеэкономического состояния предприятия должны представлять собой не набор, а систему, т.е. не противоречить друг другу, не повторять друг друга, не оставлять «белых пятен» в деятельности предприятия. Кроме того, необходимо использовать одни и те же термины для обозначения одних и тех же явлений и не обозначать одно и то же явление разными терминами (принцип однозначности). В качестве примера разночтений и даже разнобоя приводим разные редакции коэффициента маневренности собственных средств. Кроме приведенной выше редакции есть и другая: «коэффициент маневренности функционирующего капитала». Знаменателем этого коэффициента являются собственные оборотные активы (то, что было в числителе первого коэффициента маневренности), а числителем — так называемые медленно реализуемые активы, т.е. все оборотные активы за вычетом ликвидных активов и дебиторской задолженности со сроком погашения в течение ближайших 12 месяцев. Неоднозначность наименований и классификаций коэффициентов у разных авторов проявляется еще и в том, что авторы коэффициента маневренности функционирующего капитала помещают его среди коэффициентов платежеспособности, в то время как коэффициент маневренности собственных средств рассматривается в составе показателей финансовой устойчивости. Спору нет, что платежеспособность и устойчивость связаны друг с другом, но если эти понятия не отделять друг от друга в процессе исследования, то и овладеть ими в целях управления финансовой устойчивостью станет невозможно. Остается добавить, что наименование коэффициента маневренности функционирующего капитала исходит из молчаливого утверждения, что капитал, вложенный во «внеоборотные средства», не функционирует. Так, одна устойчивая терминологическая ошибка («внеоборотные активы» вместо долгосрочных активов) влечет за собой другую: оказывается, что этот капитал «не функционирует». Неоднозначно употребляется и термин «капитал». В бухгалтерском балансе России термин «капитал» связывается с другими терминами. Статьи «Уставный капитал» и «Добавочный капитал» употребляются для обозначения акционерного капитала, который в балансах международного стандарта состоит из «основного» и «дополнительного» «внесенного капитала». В деловом мире этот термин (капитал) имеет широкое употребление. Часто капиталом обозначают все средства компании, включая весь акционерный капитал (основной и дополнительный), прибыль прошлых лет, долгосрочные ссуды и текущие обязательства, т.е. итог пассива баланса. Этот международный опыт вполне приемлем, с нашей точки зрения: капитал компании {предприятия) — это вся собственность, находящаяся в его распоряжении, числящаяся на его балансе, включенная в оборот,— как своя собственность, так и чужая, т.е. заемная. Вместе с тем существует стремление исключить из суммы капитала текущие (краткосрочные) обязательства, оставив в составе «чистого используемого капитала» только акционерный капитал и долгосрочные обязательства, сумму которых в российский практике называют устойчивыми пассивами, а в международной — вложенным капиталом. Понятие «чистого используемого» капитала уравновешивается с понятием «чистых активов». Термин «капитал» используют и для обозначения активов. В этом случае термин используется в экономическом смысле, т.е. имеется в виду сразу и форма, и содержание. Общепризнано деление капитала на «основной» и «оборотный». Эти категории бесполезно искать в пассиве бухгалтерского баланса. Там можно найти лишь распределение капитала на собственный (или акционерный) и на заемный. «Основной» и «оборотный» капитал, их различия, обнаруживаются при изучении актива бухгалтерского баланса. Основной капитал представляет собой стоимость средств труда, которые используются в производственном процессе много кратно, и переносят на производимые продукты свою стоимость частями. Возвращается основной капитал к собственнику в виде амортизации. Оборотный капитал характеризует стоимость предметов труда, которая переносится на произведенный товар целиком и возвращается к собственнику в денежной форме полностью после реализации товара. И основной, и оборотный капитал — части производительного капитала, который может быть как собственным, так и заемным. В преломлении к анализу финансовой устойчивости предприятия — это нефинансовые активы. Основной капитал — это долгосрочные нефинансовые активы, а оборотный капитал — текущие нефинансовые и финансовые активы. С активом бухгалтерского баланса связан и еще один термин: «инвестируемый капитал». Капитал, превращенный в акции, облигации, паи других предприятий, существует как долгосрочные финансовые активы, приносящие либо долю в прибыли других предприятий, либо дивиденды (проценты). Это и есть инвестируемый капитал в узком смысле. Он не связан с производством на данном предприятии. В бухгалтерском балансе России инвестируемый капитал трактуется шире: он размещается во «внеоборотных активах». Инвестируемый капитал в широком смысле включает «Незавершенное строительство» (остатки со счетов «Капитальные вложения», «Оборудование к установке» и «Авансы выданные» в части авансов, выданных строителям), а также «Долгосрочные финансовые вложения» (инвестиции в дочерние, зависимые и другие общества — в форме приобретения пакета акций, приобретения пая, передачи техники и т.п., а также долгосрочные займы, предоставленные на срок, более чем на 12 месяцев). В балансе международного стандарта нет позиции «Незавершенное Строительство», т.к. в мировой практике строительство ведут обычно специализированные фирмы, изготавливающие свою продукцию «под ключ» и продающие ее как обычный товар. Инвестиции на Западе — это долгосрочные финансовые вложения, т.е. инвестируемый капитал — это долгосрочные финансовые активы, которые подразделяются на прямые инвестиции, дающие право на контроль и управление теми предприятиями, куда вложен капитал, и портфельные инвестиции, составляющие менее 10% в акционерном капитале других предприятий, что не дает права на контроль и управление ими. Финансовое состояния предприятия определяется тремя показателями: Коэффициент текущей ликвидности (КТЛк) на конец отчетного периода, с нормативным значением не менее 2, определяется как отношение суммы всех оборотных активов к краткосрочной задолженности:

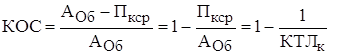

где Аоб – оборотные активы (из бухгалтерского баланса строка 290, итог раздела II «Оборотные активы»); Пкср краткосрочная задолженность (из бухгалтерского баланса сумма строк: 610+620+670, см. Приложение 1). Коэффициент обеспеченности собственными средствами (КОС) с нормативным значением не менее 0,1, который упоминался в данной главе в перечне возможных измерителей финансовой устойчивости под названием «коэффициент обеспеченности оборотных активов собственными источниками». Этот коэффициент исчисляется по формуле:

Числитель формулы (11) рассчитывается следующим образом:

где ПС/Об — собственный оборотный капитал; Ксоб капитал собственный (из бухгалтерского баланса итог раздела IV «Капитал и резервы», строка 490); АВ/Об внеоборотные активы (из бухгалтерского баланса итог раздела I «Внеоборотные активы», строка 190). Коэффициент восстановления (утраты) платежеспособности (КВП), с нормативным значением не ниже 1. Формула расчета КВП будет представлена ниже. Сопоставляя формулы (13) и (15), обнаруживаем тесную взаимосвязь двух коэффициентов — текущей ликвидности и обеспеченности собственными средствами:

Равенство (14) непосредственно вытекает из структуры бухгалтерского баланса: стоимость оборотных активов (Аоб) представляет собой сумму собственного оборотного капитала (Пс/об) и краткосрочного заемного капитала (Пкср), при условии, что долгосрочные заемные средства (Пдср) ничтожно малы и им можно пренебречь. Если этой величиной не пренебрегать, то формула взаимосвязи между коэффициентом текущей ликвидности и обеспеченности собственными оборотными средствами будет иметь вид:

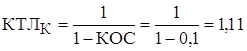

В любом варианте исчисления КОС - по формуле (16) или по формуле (13) — ограничение, заданное для одного из двух коэффициентов (КТЛК и КОС), означает, что второй коэффициент, привязанный к первому, не нуждается в ограничении. Такой вывод вытекает из требований системного подхода к анализу финансового состояния предприятия. Определим парное значение коэффициентов по каждому из двух нормативов, предусмотренных Методическими положениями ФУДН. Теперь зададимся нормативным значением коэффициента обеспеченности собственными средствами и определим вытекающее из этого норматива значение коэффициента текущей ликвидности:

Таким образом, норматив должен устанавливаться (если вообще нужен норматив) парными значениями коэффициентов: 1)

либо КТЛк

2)

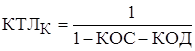

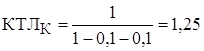

либо КТЛк Введем в анализ фактор долгосрочных заемных средств. Если оборотные активы воплощают не два, а три вида капитала: собственный оборотный, долгосрочный заемный и краткосрочный заемный, то в знаменателе дроби (формула 18) появится еще один вычет — коэффициента обеспеченности оборотных активов долгосрочными обязательствами (КОД) и формула примет вид:

Зная, что каждый из двух коэффициентов в знаменателе дроби (19) равен 0,1, коэффициент текущей ликвидности будет равен:

Даже если долгосрочные займы обеспечивают оборотные активы на 10%, нормативное значение коэффициента обеспеченности собственными средствами составит при исчислении по формуле (17), 0,4 (вместо 0,5) при нормативном значении КТЛК равном 2. Тогда нормативные пары коэффициентов заменяются на тройки коэффициентов: а) КТЛк б) КТЛк По действующей методике финансовое состояние предприятия признается удовлетворительным лишь тогда, когда оба коэффициента (КТЛк и КОС) имеют значение в пределах норматива. Выход за рамки норматива хотя бы одного коэффициента считается достаточной причиной, чтобы считать предприятие неплатежеспособным и финансово-неустойчивым. Как было показано нами выше, достичь нормативного покрытия оборотными активами краткосрочных обязательств можно, лишь обеспечивая собственными средствами половину стоимости оборотных активов (в лучшем случае, 0,4, если имеются долгосрочные займы да вложения в оборотные активы на уровне 10% их стоимости). Многие экономисты ставят под сомнение двойной уровень покрытия краткосрочных обязательств, считая его завышенным. Во всяком случае, нормативный коэффициент текущей ликвидности должен быть дифференцирован для разных отраслей. Несовершенство действующей методики оценки финансового состояния предприятий проявляется в том, что не менее трех четвертей из них, по данным президента Союза промышленников А. Вольского, попадают в категорию неустойчивых, неплатежеспособных. В оценке их деятельности, по существу, нет градации, все предприятия оцениваются одинаково — «плохо». Между тем, степень финансового напряжения безусловно различна, даже если все или почти все испытывают это напряжение. Рассмотрим третий официально рекомендованный коэффициент (КВП). Коэффициент восстановления (утраты) платежеспособности на конец отчетного периода рассчитывается по формуле (20) в том случае, если КТЛк ниже нормы:

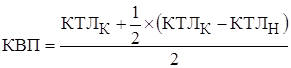

Считается, что предприятие, не имеющее удовлетворительного

значения одного из двух коэффициентов — текущей ликвидности и обеспеченности

собственными средствами — может восстановить через 6 месяцев

платежеспособность, что прогнозируется с помощью экстраполяции наметившейся

тенденции за отчетный период: в числителе дроби (формула 20) в скобках,

помещается разность значений коэффициента текущей ликвидности на конец

отчетного периода (КТЛк) и на начало периода (КТЛН),

которая взвешивается с коэффициентом В знаменателе дроби (формула 20) указывается нормативное значение коэффициента ликвидности. Таким образом, если экстраполируется рост текущей ликвидности на предстоящее полугодие, то величина числителя укажет возрастание коэффициента текущей ликвидности, а если экстраполируется снижение, то очевидно, коэффициент текущей ликвидности снизится. Величина дроби характеризует отношение прогнозного значения коэффициента КТЛК к нормативному и должна равняться единице или превышать ее. Между тем, вряд ли можно столь категорично переносить тенденцию прошлого периода на будущее. Получается, что переломить ситуацию нечего и пытаться, т.к. о будущем все равно судят по прошлому. Формула (20) используется также для проверки, сохранит ли

предприятие платежеспособность через три месяца, если на конец отчетного года

коэффициент текущей ликвидности достиг нормативного значения, но при этом

коэффициент Привязка КВП к коэффициенту, текущей ликвидности при прогнозировании не дает новой информации о финансовом состоянии предприятия. Анализ движется по замкнутому кругу: если норматив «2» достигнут, то будет получен и второй норматив — «единица», а если — нет, то и второй норматив достигнут не будет. Норматив обеспеченности собственными средствами (0,1) не работает совершенно: с таким уровнем обеспеченности нельзя, и приблизиться к значению КТЛ, равному 2, т.к. остальные 0,9 стоимости оборотных средств должны быть заемными, а максимум для доли краткосрочных заемных средств равен 0,5. Только если 0,4 стоимости оборотных средств будет обеспечено не собственным капиталом и не краткосрочными обязательствами, а, допустим, бессрочными кредитами (!), норматив «2» по коэффициенту текущей ликвидности будет достигнут:

Стремление финансистов оценивать финансовое состояние предприятия по широкому кругу показателей, а не ограничиваться тремя, названными выше коэффициентами, сфокусированными в одном и том же ракурсе, вполне оправдано. Предлагаются различные варианты методик установления объективного рейтинга предприятия, что представляет несомненный интерес для потенциальных инвесторов; для банков, предоставляющих кредит; для налоговой службы; для органов законодательной и исполнительной власти; для работников предприятий и общественности. 1.3 Оценка финансовой устойчивости предприятия на основе индикатора финансово-экономического равновесия Анализ финансовой устойчивости любого хозяйствующего субъекта является важнейшей характеристикой его деятельности и финансово-экономического благополучия, характеризует результат его текущего, инвестиционного и финансового развития, содержит необходимую информацию для инвестора, а также отражает способность предприятия отвечать по своим долгам и обязательствам и устанавливает размеры источников для дальнейшего развития. Финансовое состояние предприятия оценивается, прежде всего, его финансовой устойчивостью и платежеспособностью. Платежеспособность отражает способность предприятия платить по своим долгам и обязательствам в данный конкретный период времени. Считается, что, если предприятие не может отвечать по своим обязательствам к конкретному сроку, то оно неплатежеспособно. При этом на основе анализа определяются его потенциальные возможности и тенденции для покрытия долга, разрабатываются мероприятия по избежанию банкротства. Понятно, что платежеспособность предприятия в данный конкретный период времени является условием необходимым, но недостаточным. Условие достаточности соблюдается тогда, когда предприятие платежеспособно во времени, т.е. имеет устойчивую платежеспособность отвечать по своим долгам в любой момент времени. |

|

. (1)

. (1) . (2)

. (2)

(10)

(10) (11)

(11) (16

(16 (17)

(17) (18)

(18) (19)

(19)

(20)

(20)