|

Рефератыполиграфия и этнографии москвоведению и спорту языку |

Дипломная работа: Анализ финансовой устойчивости предприятия в условиях рыночной экономикиПогасить прежние долги можно и за счет новых долгов, например, кредитов, так и не найдя точки финансового равновесия между собственными и заемными средствами. При этом можно активно пользоваться эффектом финансового рычага, хотя предприятие будет оставаться даже неплатежеспособным, а структура баланса неудовлетворительной. Под финансовой устойчивостью предприятия, на наш взгляд, следует понимать платежеспособность предприятия во времени с соблюдением условия финансового равновесия между собственными и заемными финансовыми средствами. Точно также, как необходимо рассчитывать точку безубыточности для каждого предприятия, точно также следует определять и точку финансового равновесия. Финансовое равновесие представляет собой такое соотношение собственных и заемных средств предприятия, при котором за счет собственных средств полностью погашаются как прежние, так и новые долги. При этом, если нет источника для погашения новых долгов в будущем, то устанавливаются определенные граничные условия на использование уже существующих собственных средств в настоящем. Это означает, что размер новых долгов ограничивается размером уже существующих и, следовательно, ожидаемых собственных средств. Таким образом, рассчитанная по определенным правилам точка финансового равновесия не позволяет предприятию, с одной стороны, увеличить заемные средства, а с другой, нерационально использовать уже накопленные собственные средства. Следовательно, соблюдение условия финансового равновесия создает нормативную базу для финансовой устойчивости предприятия и его платежеспособности во времени, а также накладывает определенные ограничения на размер его обязательств перед работниками предприятия, кредиторами, бюджетом, банками и инвесторами. Поэтому для оценки финансовой устойчивости необходим такой критерий, который бы одновременно соединял в себе информацию об активах, капитале и финансовых ресурсах, а финансовое состояние предприятия рассматривалось бы в динамике. В качестве такого критерия может выступать соотношение между активами и капиталом предприятия на основе определенной группировки. Особое внимание при этом уделяется активам, обеспеченных собственным капиталом. Вследствие этого в составе текущих (долгосрочных) и финансовых (нефинансовых) активов можно выделить ту их часть, которая зафиксирована в собственном капитале, и ту часть, которая связана с заемным (таблица 1). Таблица 1 – Рабочий и финансовый капитал

Из таблицы 1 видно, что в составе текущих (оборотных) активов (ТА) можно выделить собственные (СТА) и заемные (ЗТА). При этом собственные текущие активы обеспечиваются частью собственного капитала (СК), а заемные текущие активы — всем заемным капиталом (ЗК). Собственные текущие активы, финансируемые за счет собственного капитала, представляют собой собственные оборотные средства в традиционной терминологии и численно равны рабочему капиталу (РК): РК= СТА = СК– ВНА = ТА – ЗК (21) Другими словами, принимается, что все долгосрочные активы собственные, а весь заемный капитал покрывается текущими активами. Аналогично, в составе финансовых активов (ФА) выделяются собственные (СФА) и заемные (ЗФА), которые также финансируются за счет собственного и заемного капитала. В свою очередь, собственные финансовые активы, источником которых выступает собственный капитал, получают название финансового капитала (ФК): ФК = СФА = СК – НФА = ФА – ЗК (22) Это означает, что все нефинансовые активы собственные, а финансовые активы покрывают весь заемный капитал. Отсюда вытекает, что анализ финансово-экономического состояния предприятия будет увязываться не столько с движением текущих и финансовых активов, сколько с движением их собственной составляющей — рабочего и финансового капитала. В этом смысле имущество, выраженное в текущих и финансовых активах, накрепко связывается с собственным капиталом и является частью этого капитала. С другой стороны, собственный капитал прочно увязывается с текущими и финансовыми активами, являясь их существенным элементом. Переход от рабочего капитала к финансовому и от финансового капитала к рабочему регулируется следующей формулой: СК – ДНА = РК + ДФА = ФК+ОНА = ЛА – ЗК (23) которая справедлива при расчете этих показателей на начало и на конец отчетного периода, а также для их приростных значений. Следует отметить, что данная формула иллюстрирует взаимосвязь между собственным, рабочим и финансовым капиталом, с одной стороны, и имуществом предприятия, с другой. При этом необходимо учитывать, что каждый из элементов данной формулы может принимать положительные, отрицательные и нулевые значения. А раз так, то и велико число различных комбинаций. В силу последнего обстоятельства представляется целесообразным сначала рассмотреть движение финансовой устойчивости, а затем сформулировать общее правило. Разумеется, выбор рабочего и финансового капитала в качестве критерия финансовой устойчивости не является случайным. Несмотря на то, что каждый из них может принимать положительные, отрицательные или нулевые значения, оба эти показателя дополняют друг друга. Задача заключается в том, чтобы оба эти показателя были величинами неотрицательными, а превышение одного показателя над другим зависит исключительно от выбранного направления развития. Действительно, а) если РК > ФК > 0, то СК – ДНА > ОНА >ДФА >ЗК – ОФА; б) если ФК > РК > 0, то СК—ДНА >ДФА > ОНА >ЗК ОФА, что свидетельствует о двух возможных направлениях развития, о преобладании, при прочих равных условиях, основной (текущей) деятельности над инвестиционной и финансовой и наоборот. В более широком смысле речь идет о направлениях вложения собственного капитала — в текущие или финансовые активы, долгосрочные или нефинансовые: 1) если РК>ФК> 0, то ТА > ФА > ЗК и СК > НФА > ВНА; 2)

если ФК>РК>

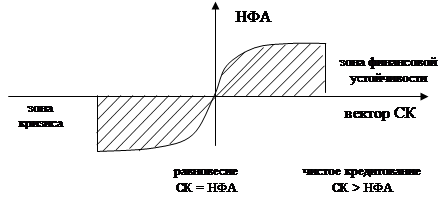

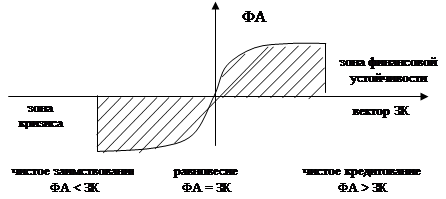

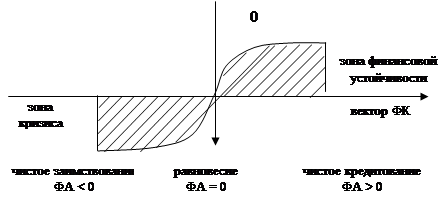

0, то ФА > ТА > ЗК и СК > ВНА > НФА. РК>0>ФК, т.е. ТА>ЗК>ФА и НФА > СК > ВНА. Другая особенность рабочего и финансового капитала заключается в том, что их можно представить в денежной (ДФ) и неденежной форме (НДФ): PKндф = OHA 3Kндф = CKндф – BHA. (24) ФКндф=ДФА – ЗКндф=СКндф НФА. (25) РКдф, = ФКдф = СКдф = ОФА – ЗКдф. (27) При этом и денежная, и неденежная часть рабочего и финансового капитала, в свою очередь, могут принимать положительные и отрицательные значения. Недостаток денежных средств в рабочем и финансовом капитале означает только одно: перерасход собственных финансовых ресурсов или их прямое отсутствие и привлечение заемных. В то же время отрицательное значение неденежной составляющей характеризует перерасход собственного капитала, а его положительное значение о достаточности собственных средств. Следует отметить, что в качестве индикатора финансово-экономической устойчивости (ИФЭУ) может выступать только финансовый капитал (ФК), представляющий собой совокупность всех собственных финансовых активов (СФА) в денежной и неденежной форме. Такой выбор связан, прежде всего, с тем, что во главу угла ставится вопрос о платежеспособности, причем платежеспособности исключительно в денежной форме. Согласно СНС, величина превышения собственного капитала над нефинансовыми активами называется чистым кредитованием (ЧК), а превышение нефинансовых активов над собственным капиталом — чистым заимствованием (ЧЗ). Действительно, если ИФЭУ = ФК = СФА = СК – НФА = ФА – ЗК, то ФК может принимать одно из трех значений (рисунок 3): а) если ФК > О, то ЧК (собственные денежные средства можно вкладывать); б) если ФК= О, то ЧК (собственные денежные средства ограничены); в) если ФК< 0, то ЧК (недостаток собственных средств в денежной форме и необходимость привлечения заемных). Таким образом, для чистого кредитования характерно преобладание СФА в величине СК, что говорит об устойчивом финансовом положении предприятия. СФА можно с уверенностью инвестировать в основные средства, строительство, ценные бумаги, предоставлять займы, размещать средства в банках, в уставные капиталы других предприятий, при этом все НФА являются собственными, а весь ЗК воплощен в ФА: СК = СФА + НФА и ФА = СФА + ЗК. (28)

Рисунок 3 – Варианты изображения ИФЭУ Равновесие, в свою очередь, означает, что все НФА являются собственными, а ФА — заемными, т.е. СК = НФА и ФА= ЗК. Чистое заимствование однозначно свидетельствует о недостатке собственных средств, который восполняется заемным капиталом: СК + СФА = НФА и ФА + СФА = ЗК. (29) Следовательно, расчет ИФЭУ на основе формулы финансового капитала дает возможность сначала определить точку финансового равновесия, затем судить по знаку индикатора об устойчивости или неустойчивости данного предприятия, а количественное значение данного параметра определяет либо запас устойчивости, либо недостаток собственных средств. 2 АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ОАО «ЭНЕРГОМАШСПЕЦСТАЛЬ» 2.1 Анализ финансового состояния предприятия Произведем анализ активов предприятия разделив его на четыре вида: а) высоколиквидные; б) быстроликвидные; в) свободноликвидные; г) трудноликвидные. Таблица 2 – Название????

Таблица 3 – Анализ и оценка активов и обязательств предприятия

Рассматривая показатели, обобщенные в таблице можно отметить, что общая стоимость имущества предприятия практически не изменилась (уменьшение на 0,12%). Стоимость оборотных активов увеличилось на 20,1 % и необоротные уменьшились на 4,69%. Структура собственных и привлеченных изменилась незначительно: собственные средства возросли на 1,35%, а привлеченные уменьшились на 5, 65%, что свидетельствует о тенденции уменьшения части привлеченного капитала в хозяйственную деятельность предприятия. Таблица 4 – Состав и структура активов предприятия по уровню ликвидности

По данным таблицы на предприятии в отчетном периоде увеличился удельный вес наиболее ликвидных средств - денежных, увеличилась дебиторская задолженность на 65,11%, не значительно увеличились запасы на 4,82%, и снизилась сумма необоротных активов на 3,74%. Таблица 5 – Состав и структура оборотных активов предприятия по уровню ликвидности

Таблица 6 – Состав и структура обязательств предприятия по срокам оплаты |

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||