|

Рефератыполиграфия и этнографии москвоведению и спорту языку |

Дипломная работа: Анализ финансовой устойчивости предприятия в условиях рыночной экономикиДоход от продажи продукции (товаров, работ, услуг) – определяет сумму средств от продажи продукции (товаров, работ, услуг) уменьшенную на сумму НДС. Акцизного сбора, ввозной пошлины, таможенного сбора и иных обязательных сборов и платежей, а также на сумму себестоимости проданной продукции (работ, услуг). Часть прибыли от реализации в общей сумме прибыли – показывает удельный вес прибыли от основной деятельности предприятия; значения этого показателя меньшее 0,7 может указывать на то, что в связи с низкой эффективностью основной деятельности предприятие вынужденно заниматься непрофильными видами деятельности. Коэффициент оборачиваемости оборотных средств – определяет количество оборотов, которую осуществляют оборотные средства в течение отчетного периода, рассчитывается как отношение суммы продажи в среднегодовую стоимость оборотных средств. Длительность оборота оборотных средств – характеризуется количеством дней, в течение которых оборотные средства проходят все стадии одного кругооборота, рассчитывается как отношение количества календарных дней периода и коэффициента обратимости оборотных средств. Коэффициент оборачиваемости производственных запасов – Показывает количество оборотов, которые совершают производственные запасы на протяжении отчетного периода, рассчитывается как отношение суммы продажи к среднегодовой стоимости производственных запасов. Длительность оборота производственных запасов – характеризуется количеством дней, в течение которых производственные запасы проходят все стадии одного кругооборота, рассчитывается как отношение количества календарных дней периода и коэффициента обратимости производственных запасов. Коэффициент оборачиваемости средств на счетах – Определяет количество оборотов средств в расчетах в течение отчетного периода; рассчитывается как отношение суммы продажи к среднегодовой стоимости средств в расчетах. Длительность оборота средств на счетах – характеризуется количеством дней, в течение которых средства в расчетах проходят все стадии одного кругооборота; рассчитывается как отношение количества календарных дней периода и коэффициента обратимости средств в расчетах. Длительность погашения дебиторской задолженности – рассчитывается как отношение задолженности к сумме продажи за отчетный период, разделенный на количество календарных дней в периоде, указывает срок за который дебиторская задолженность покупателей превращается в денежные средства. Длительность операционного цикла – рассчитывается как сумма продолжительности оборота средств в расчетах и продолжительности оборота производственных запасов: характеризует период преобразования производственных запасов в денежные средства. Коэффициент оборачиваемости имущества – показывает количество оборотов, которые осуществляет имущество в течение отчетного периода; рассчитывается как отношение суммы продажи к среднегодовой стоимости имущества. Длительность оборачиваемости имущества – характеризуется количеством дней, в течение которых имущество проходит все стадии одного кругооборота; рассчитывается как отношение количества календарных дней периода и коэффициента обратимости имущества Коэффициент загруженности имущества – рассчитывается как отношение среднегодовой стоимости имущества и суммы продажа или фактического объема производства. Как известно, капитал находится в постоянном движении, переходя из одной стадии в другую. Чем быстрее средства предприятия сделают оборот, тем больше продукции получит и реализует предприятие при одной и той же сумме капитала. Задержка движения средств на любой стадии приводит к замедлению оборачиваемости капитала, нуждается в дополнительном вложении средств и может обусловить ухудшение финансового состояния предприятия. Достигнутый в результате ускорения обратимости эффект выражается, прежде всего, в увеличении объема выпуска продукции без дополнительного привлечения финансовых ресурсов. Кроме того, за счет ускорения оборачиваемости капитала происходит увеличение суммы прибыли. Таким образом, осуществляя хозяйственную деятельность, предприятие должно стараться не только ускорить движение капитала, но получать максимальную его отдачу. 2.2 Расчет показателей финансовой устойчивости предприятия Финансовое состояние предприятий, его устойчивость во многом зависят от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия и в первую очередь от соотношения основных и оборотных средств, а также от уравновешенности активов и пассивов предприятия по функциональному признаку. Поэтому вначале необходимо проанализировать структуру источников предприятия и оценить степень финансовой устойчивости и финансового риска. Проведем анализ финансовой устойчивости ОАО «Энергомашспецсталь». Для этого нам необходимо определить ряд коэффициентов: а) Коэффициент автономии (концентрации собственного капитала) вычисляется как отношение общей суммы собственного капитала к сумме баланса. Этот коэффициент характеризует часть активов владельцев предприятия в общей сумме активов, авансированных в его деятельность. На практике установлено, что коэффициент автономии должен превышать 0,5, то есть чем он больше, тем меньше зависимость предприятия от внешних источников финансирования.

Как видно из полученных данных коэффициент автономии изменился за анализируемый период времени на (0,803–0,791)= 0,012 (единиц). Это произошло за счет изменения собственного капитала на (338069,2–333580,7)=4488,5 (тыс. грн.), а также баланса предприятия на (421163,9–421654)= –490,1 (тыс. грн.). В данном случае коэффициент автономии входит в установленные нормативные значения. б) Обратным коэффициентом является коэффициент финансовой зависимости. Он показывает, какая сумма общей стоимости активов предприятия приходится на 1 грн. собственных средств. Чем меньше значение коэффициента, чем ближе он к 1,0, тем меньше финансовая зависимость предприятия от внешних источников. Рассчитаем коэффициент финансовой зависимости:

На 2008 год:

На 2009 год:

Исходя из полученных данных очевидно изменение коэффициента финансовой зависимости на (1,25–1,26)= –0,01 (единиц). Это произошло за счет изменения баланса предприятия на –490,1 тыс. грн. и собственного капитала на 4488,5 тыс. грн. в) коэффициент маневренности собственного капитала — это доля от деления собственных оборотных активов на всю сумму собственного капитала. Он свидетельствует о степени мобильности (гибкости) использования собственных средств предприятия. Увеличение остатков запасов, характерно в условиях инфляции, приводит к увеличению обязательств предприятия, которое, в свою очередь, может воздействовать, учитываю высокие кредитные ставки, на его платежеспособность. Коэффициент маневренности собственного капитала рассчитывается по формуле:

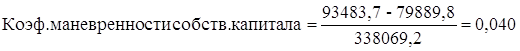

Рассчитаем коэффициент маневренности собственного капитала: за 2008 год:

за 2009 год:

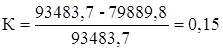

Как видно из полученных данных коэффициент маневренности капитала изменился за период 2008–2009 гг. на (0,04+0,03)=0,07 единиц. Это произошло за счет увеличения оборотных средств на (93483,7–77831)= 15652,7 (тыс. грн.), за счет изменения текущих обязательств на (79889,8–86799,4)= -6909,6 (тыс. грн.), а так же собственного капитала на 4488,5 тыс. грн. г) хозяйственная деятельность предприятия и его развитие происходят за счет самофинансирования, а при недостаточности собственных финансовых ресурсов — за счет заемных средств. В процессе совершения предпринимательской деятельности довольно весомое аналитическое значения приобретает финансовая независимость предприятия от внешних займовых источников. Степень зависимости предприятия от кредиторов определяется коэффициентом концентрации привлеченного капитала. Он показывает долю привлеченного имущества в активах предприятия. Важное значение для анализа финансовой устойчивости имеет изучение структуры необоротных активов отображенных в балансе, по источникам их формирования. Коэффициент концентрации заемного капитала рассчитывается по формуле:

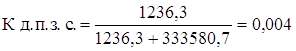

Рассчитаем коэффициент концентрации заемного капитала: за 2008 год:

за 2008 год:

Как видно из полученных результатов коэффициент концентрации заемного капитала изменился на период 2008–2009 гг. на (0,2–0,21)= –0,01 (единиц). Это произошло за счет изменения долгосрочных обязательств на (3167,3–1236,3)= привлеченного имущества на (83057,1–88035,7)= 1931 (тыс. грн.), за счет изменения текущих обязательств на –6909,6 тыс. грн., а также баланса предприятия на –490,1 тыс. грн. е) важным показателем финансовой устойчивости является коэффициент долгосрочного привлечения заемных средств, который вычисляют делением суммы долговременных кредитов и займов на собственные денежные средства плюс долговременно заемные средства. Он показывает долю долговременных займов, использованных для финансирования активов предприятия относительно собственных денежных средств. Коэффициент долгосрочного привлечения заемных средств рассчитывается по формуле:

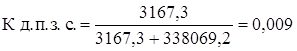

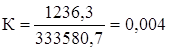

на 2008 год:

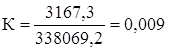

на 2009 год:

Коэффициент долгосрочного привлечения заемных средств изменился за период 2008–2009 гг. на (0,009–0,004)=0,005 (единиц), за счет изменения суммы долговременных кредитов на (3167,3–1236,3)=1931 (тыс. грн.), а так же изменения суммы необоротных активов на (341236,5–334817)= 6419,5 (тыс. грн.). ж) запас источников собственных денежных средств — это запас финансовой устойчивости предприятия при условии, что его собственные денежные средства большие, чем взятые взаймы. Финансовая устойчивость предприятия при помощи этого показателя оценивается коэффициентом соотношения взятых взаймы и собственных денежных средств, которые является долей от деления всей суммы обязательств по привлеченным средствам на сумму собственных денежных средств. Он показывает, сколько заемных средств привлекло предприятие на одну гривну вложенных в активы собственных денежных средств. Если он больше единицы, финансовая автономность и устойчивость предприятия достигают критической точки. Однако не всегда ответ может быть утвердительный. Коэффициент соотношения взятых взаймы и собственных средств зависит от характера хозяйственной деятельности предприятия и скорости обращения, прежде всего, оборотных активов. При высоких показателях обратимости критическое значение коэффициента может намного превышать единицу без существенных последствий для финансовой автономии предприятия. Данный коэффициент рассчитывается по формуле:

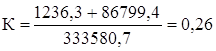

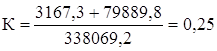

Рассчитаем коэффициент отношения заемного и собственного капитала: на 2008 год:

на 2009 год:

Как видно из полученных данных коэффициент отношения заемного и собственного капитала изменился на (0,25–0,26)= –0,01 (единиц) за счет изменения долгосрочных обязательств на 1931 тыс. грн., за счет изменения текущих обязательств на (79889,8–86799,4)= –6909,6 (тыс. грн.), а так же оборотных активов на 4488,5 тыс. грн. и) коэффициент обеспечения собственными денежными средствами рассчитывается как отношение разницы между собственным капиталом и необратимыми активами в фактическую стоимость наличных у предприятия оборотных активов. Значение коэффициента обеспечения собственными денежными средствами должно быть больше 0.1. Данный коэффициент рассчитывается по формуле:

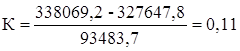

Рассчитаем коэффициент обеспечения собственными средствами: на 2008 год:

на 2009 год:

Исходя из полученных данных очевидно изменение коэффициента обеспечения собственными средствами на (0,11– (–0,13))= 0,24 (единиц) за счет изменения собственного капитала на 4488,5 тыс. грн., необоротных активов на (327647,8–343787,2)= 16139,4 (тыс. грн.), а так же изменения оборотных активов на 15652,7 тыс. грн. к) для определения финансовой устойчивости предприятия есть коэффициент финансовой стабильности, который характеризует соотношение собственных и заемных денежных средств и исчисляется путем деления собственного капитала на привлеченный капитал. Превышение собственных средств над заемным указывает на то, что предприятие имеет довольно высокий уровень финансовой устойчивости и относительно независимое от внешних финансовых источников. Нормативное значение коэффициента финансовой устойчивости должно быть большим 1. Если коэффициент финансовой устойчивости меньшее единицы, то нужно выяснить причины уменьшения финансовой стабильности (падения продаж, уменьшения прибыли, необоснованное увеличение материальных запасов и тому подобное). Данный коэффициент рассчитывается по формуле:

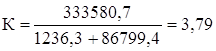

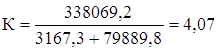

Рассчитаем коэффициент финансовой стабильности: на 2008 год:

на 2009 год:

Как видно из полученных данных коэффициент финансовой стабильности за период 2008–2009 гг. изменился на (4,07–3,79)= 0,28 (единиц) за счет изменения собственного капитала на 4488,5 тыс. грн., изменения долгосрочных обязательств на 1931 тыс. грн., а так же за счет изменения текущих обязательств на –6909,6 тыс. грн. л) Показатель финансового левериджа характеризует зависимость предприятия от долгосрочных обязательств и назначается как отношение долгосрочных обязательств к собственному капиталу. Срастание коэффициента финансового левериджа свидетельствует о возрастании финансового риска, то есть возможность потери платежеспособности. В таком случае, более детально анализируются показатели обязательств предприятия. Данный коэффициент рассчитывается по формуле:

Рассчитаем коэффициент левериджа: на 2008 год:

на 2009 год:

Исходя из полученных данных очевидно изменение коэффициента левериджа на (0,009–0,004)=0,005 (единиц) за счет изменения долгосрочных обязательств на 1931 тыс. грн., а так же за счет изменения собственного капитала на 4488,5 тыс. грн. м) Уровень покрытия материальных оборотных активов назначается при помощи коэффициента обеспечения запасов рабочим капиталом, который зависит от состояния материальных запасов. Если на предприятии фактическое наличие запасов превышает нормативные потребности, тогда рабочий капитал не имеет возможности полностью их покрыть и, соответственно, коэффициент обеспечения запасов будет меньшее 1. При условии, если фактическое наличие материальных оборотных активов меньше чем определено нормативом для совершения хозяйственной деятельности, коэффициент обеспечения запасов будет больше 1, но это не будет свидетельствовать об устойчивом финансовом состоянии предприятия. Данный коэффициент рассчитывается по формуле:

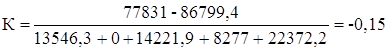

Рассчитаем коэффициент обеспечения запасов: на 2008 год:

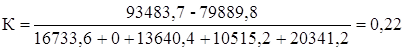

на 2009 год:

Коэффициент

обеспечения запасов изменился за период 2008–2009 гг. на (0,22–(-0,15)) =0,37

(единиц) за счет изменения оборотных активов 15652,7 тыс. грн., за счет изменения текущих

обязательств на –6909,6 тыс. грн., производственных

запасов на (16733,6–13546,3)= 3187,3 (тыс.

грн.), незавершенного производства на (13640,4–14221,9)= -581,5 (тыс. грн.), готовой продукции на (10515,2-8277)= 2238,2 (тыс. грн.), товаров на (20341,2–22372,2)= н) Важную роль в комплексной оценке финансового состояния предприятия играет коэффициент обеспеченности оборотных активов рабочим капиталом, который характеризует удельный вес свободных оборотных активов субъекта хозяйствования. Коэффициент обеспеченности оборотных активов рабочим капиталом рассчитывается по формуле:

Рассчитаем коэффициент обеспеченности оборотных активов рабочим капиталом: на 2008 год:

на 2009 год:

Как

видно из полученных данных коэффициент обеспеченности оборотных активов рабочим

капиталом за период 2008–2009 гг. изменился на Таблица Показатели финансовой устойчивости предприятия за период 2008-2009 гг.

Таблица – Анализ показателей финансовой устойчивости предприятия за период 2008-2009 гг.

Обобщим определенные коэффициенты за данными финансовой отчетности предприятия. Данные расчетов свидетельствуют: финансовое положение предприятия, которые анализируется, несколько улучшилось, поскольку коэффициент автономии увеличился относительно начала отчетного периода на 0.01 пункта. Одновременно, значение этого коэффициента выше от критических оценок, которые приняты в Украине. На конец отчетного периода 80,3% имущества предприятия покрывалось за счет собственного капитала, а следовательно, финансирование хозяйственной деятельности за счет привлеченных средств осуществляется в допустимых границах. Далее определяем финансовую устойчивость с использованием показателя маневренности рабочего капитала, то есть, покрываются ли запасы рабочим капиталом или обязательствами предприятия по кредиторской задолженности наиболее ликвидными активами. Проведенный анализ показывает, что предприятие на начало и конец отчетного периода имеет нормальную финансовую устойчивость при незначительном увеличении маневренности рабочего капитала. Показатель маневренности рабочего капитала на конец отчетного периода свидетельствует, что покрытие остатками запасов рабочим капиталом увеличилось на 0,026 пунктов. Исходя из данных таблицы (%%), коэффициент маневренности собственного капитала на начало отчетного периода составляет –0,031 (–3,1%), а в конце – 0,031 (3,1%). Коэффициент маневренности собственного капитала дает возможность проанализировать эффективность использования собственных денежных средств, гибкость и приспособленность предприятия к изменению внешних и внутренних факторов. Расчеты показывают, что коэффициент маневренности собственного капитала увеличивается за отчетный период на 0,06 пунктов. Это свидетельствует, что предприятие обращает собственные средства из оборота активов на покрытие дебиторской задолженности и на незавершенные капитальные вложения. На предприятии, которое анализируется, коэффициент структуры долгосрочных обязательств в общей сумме на начало отчетного периода составлял 0.014, а на конец – 0.015. Это свидетельствует о том, что доля долговременных кредитов в общей сумме внешних источников финансирования предприятия на начало отчетного периода составляла 1,5%. а на конец – 1,4%. Остаток привлеченного имущества предприятия было сформировано за счет краткосрочных кредитов. Высокая доля привлеченного имущества за счет кредиторской задолженности поставщиков и в отношениях с физическими лицами не только ухудшает финансовую стабильность предприятия, но и может привести к банкротству. |

|

.

. ;

; .

. ;

; .

.

;

; .

. ;

; .

. .

. ;

; .

. .

. .

. ;

; .

. .

.