|

Рефератыполиграфия и этнографии москвоведению и спорту языку |

Дипломная работа: Учет и аудит по кредитам и займамДипломная работа: Учет и аудит по кредитам и займамСодержание Введение 1. Экономическая характеристика ООО ПКФ «Тема» 1.1 Общая характеристика ООО ПКФ «Тема» 1.2 Технико-экономические показатели деятельности ООО ПКФ «Тема» 1.2 Структура и организация бухгалтерского учета на предприятии ООО ПКФ «Тема» 2. Учет кредитов и займов на предприятии ООО ПКФ «Тема» 2.1 Понятие, состав и правовые основы кредитов и займов 2.2 Учет задолженностей по полученным кредитам и займам 2.3 Учет расчетов по краткосрочным и долгосрочным кредитам и займам 2.4 Учет затрат по займам и кредитам Глава 3 Аудит учета расчетов кредитов и займов 3.1 Организация подготовки аудиторской проверки операций по аудиту кредитов и займов 3.2 Порядок проведения аудиторской проверки операций по аудиту кредитов и займов 3.3 Обобщение результатов аудиторской проверки операций по аудиту кредитов и займов Заключение Список использованной литературы Введение Особое место в жизни современного общества занимают долговые денежные обязательства. На первом месте по величине, разнообразию, частоте и сложности долговых обязательств принадлежит хозяйствующим субъектам: организациям, предприятиям, банкам, инвестиционным, страховым компаниям и другим учреждениям, ведущим предпринимательскую деятельность. Долги у них постоянны и вызваны не только отсутствием денег к моменту платежа или их избытком, но и желанием часть своих средств отдать в долг, чтобы вернуть его с дополнительной прибылью, выраженной в процентах. Долги предприятий стали частью системы хозяйствования, обязательной и необходимой принадлежностью денежных расчетов, их составным элементом, в этом и заключается актуальность выбранной темы. Современная система бухгалтерского и управленческого учета должна включать и совокупность методов анализа, и оценки дебиторской и кредиторской задолженности. С их помощью находят оптимальное соотношение между долгами дебиторов и кредиторов, добиваются более высокой эффективности использования денежных средств. В настоящее время трудно представить себе современную, успешно развивающуюся организацию, которая бы не использовала кредитные ресурсы. Необходимость привлечения заемных средств может быть обусловлена временным дефицитом наиболее ликвидных активов предприятия, необходимых для приобретения сырья, материалов, товаров для продажи и основных производственных фондов. Для удовлетворения потребности организаций в заемных средствах существуют различные финансовые инструменты. Самым популярным из них является банковский кредит. Однако организации, привлекающие заемные средства, руководствуются не только популярностью и простотой финансового инструмента, но и его ценой, которая складывается из размера процентов за пользование заемными средствами и иными расходами на обслуживание долга. Поэтому, кроме банковского кредита, организации привлекают заемные средства путем выпуска ценных бумаг (векселей, облигаций и др.), а также осуществляют заем у другой не кредитной организации в рамках договора займа. Получение кредита – очень важный и ответственный шаг для предприятия. Получив кредит (при разумном его использовании), предприятие имеет дополнительную возможность для своего дальнейшего развития и увеличения объемов производства продукции (работ, услуг). Ответственность же этого шага заключается в появлении новых обязательств. Несмотря на кажущуюся простоту отражения в учете предприятия полученных кредитов, при аудиторских проверках выявляется довольно большое количество ошибок и нарушений. Ошибки возникают как при оформлении кредитных отношений, предприятия квалифицируют как получение кредита, получение заемных денежных средств от предприятий и организаций, не имеющих лицензий Центрального банка РФ на осуществление кредитных операций, так и при отражении в учете операций с заемными средствами и исчисление налогооблагаемой базы по налогу на прибыль. В любом случае, бухгалтерский учет кредитов и займов всегда вызывал, да и по-прежнему вызывает определенные трудности. Поэтому представляется весьма актуальным рассмотреть именно этот вопрос в качестве объекта исследования в рамках настоящей дипломной работы. Становление рыночной инфраструктуры способствовало возникновению в России новой сферы предпринимательской деятельности - аудита. В первооснове аудиторская деятельность представляет собой процесс проверки аудиторами (аудиторскими фирмами и товариществами) правильности ведения бухгалтерского учета, осуществляемого экономическими субъектами. В общем смысле аудит можно определить как независимую финансовую и бухгалтерскую проверку хозяйствующих субъектов с целью объективной оценки их финансового положения, достоверности представляемой отчетности, а также соблюдения законодательства, в первую очередь налогового. Цель аудиторской проверки по кредитам и займам – получить достаточные доказательства достоверности показателей отчетности, отражающих задолженность предприятия по полученным заемным средствам. Целью данной работы является изучение бухгалтерского учета и проведения аудита кредитов и займов на предприятии ООО ПКФ «Тема». Для достижения данной цели в дипломной работе были решены следующие задачи: - изучено общая характеристику ООО ПКФ «Тема» - рассмотрены технико-экономические показатели деятельности предприятия ООО ПКФ «Тема» - рассмотрена структура и организация бухгалтерского учета на предприятии ООО ПКФ «Тема» - рассмотрено учет кредитов и займов на предприятии ООО ПКФ «Тема» - проведен аудит учета расчетов кредитов и займов на предприятии ООО ПКФ «Тема» за 2008 г. Предметом исследования является учет и аудит кредитов и займов на предприятии ООО ПКФ «Тема». Объектом исследования является общество с ограниченной ответственностью производственная коммерческая фирма «Тема». Информационной базой работы явились учебная и специальная литература по бухгалтерскому учету, данные периодики, бухгалтерская отчетность ООО ПКФ «Тема». Структура работы определена задачами исследования. Она состоит из введения, трех глав, заключения, списка использованной литературы и приложения. 1. Экономическая характеристика ООО ПКФ «Тема» 1.1 Общая характеристика предприятия Республика Бурятия - развитый лесопромышленный регион, ведущим производством которого является целлюлозно-бумажная промышленность, кроме того, в его состав входят предприятия, занимающиеся лесозаготовкой, обработкой древесины, производством лесоматериалов, строительных материалов из древесины, мебели, транспортной тары. ООО ПКФ «Тема» - производственная коммерческая фирма, являющаяся вертикально-интегрированной структурой, охватывающей производственный цикл от лесозаготовок до производства и реализации продукции глубокой переработки древесины. Предприятие занимает лидирующие позиции в лесном секторе экономики Республики Бурятия, имеет семилетний опыт работы на региональном рынке лесоматериалов. История промышленно-коммерческой группы предприятий ООО ПКФ «Тема» берет свое начало с организации в 1992 году. Образовалась компания на базе котельной с ее зданиями и сооружениями. Причина образования Компании: приближенность к лесному массиву, городу. Рядом перспективы для строительства. Основная деятельность фирмы производство деревообработка древесины, изготовление столярных изделий, окон, дверей, плинтуса, наличники, изготовление шлакоблоков, проектирование и производство крыш и перекрытий, имеют свою розничную точку продаж в ТЦ «Колорит». Высшим органом Общества является общее собрание участников, которое может быть очередным и внеочередным. Все участники Общества имеют право присутствовать на общем собрании, принимать участие в обсуждении вопросов в повестки дня и голосовать при принятии решений. Каждый участник имеет на общем собрании участников число голосов, пропорциональное его доли в уставном капитале. Единоличный исполнительный орган (директор) избирается общим собранием участников Общества на срок три года. Порядок деятельности директора и принятия им решения устанавливается Уставом, внутренними документами, а также договором, заключенным между Обществом и директором. Директор подотчетен собранию и несет перед ним ответственность за осуществление деятельности Общества и выполнение возложенных на него задач и функций. Общество вносит в государственный бюджет отчисления в порядке и по ставка установленным действующим законодательством. Ежегодно производит амортизацию, в том числе ускоренную имущества, путем определенного отчисления со стоимости имущества (по оценки на момент принятия на баланс) в амортизационные фонды. Общество ведет оперативный, бухгалтерский и статистический учет и отчетность в порядке, установленном Законодательством Российской Федерации, Республики Бурятии. Представляет ее в установленные адреса и сроки. Что касается производственных связей, предприятие сотрудничает с многими строительными организациями является основным поставщиком пиломатериала, один из ведущих покупатель является завод Улан-Удэнский ЛВРЗ. Основным направлением является поставка запчастей, оборудования для железнодорожного транспорта, как по предприятиям России, так и по странам СНГ. ООО ПКФ «Тема» является официальным дилером Улан-Удэнского ЛВРЗ по работе со странами СНГ. Заключены договоры на прямую поставку круглого леса с лесхозами республики. В перспективе развития открытия 2-го участка по распиловке леса; запуск современной линии по сращиванию пиломатериала в длину; открытие цеха по производству шлакоблоков; промышленной использование отходов; создание службы ОТК; строительство. 1.2 Технико-экономические показатели деятельности ООО ПКФ «Тема» Одним из решающих факторов повышения эффективности общественного производства является научно-технический прогресс, который предполагает не только прогресс, науки и знаний, но и прогресс использования накопленного потенциала в производстве. Технический прогресс на предприятии представляет собой использования накопленного потенциала в производстве, непрерывное совершенство элементов производства, его техники, технологии, форм организации с целью достижения наилучших результатов при наименьших затратах, ликвидация неблагоприятного воздействия на производства на человека и окружающую среду. Совершенствование техники, технологии и организации производства – это не самоцель. Их состояние определяет потенциальные возможности предприятия, уровень его экономики. Применение новых машин, совершенствование материалов, прогрессивные способы производства и его организация открывает перед предприятием неограниченные возможности в повышении производительности труда, снижение себестоимости, совершенствование качества готовой продукции. Анализируя технико-экономическое состояние предприятия, необходимо установить не только степень прогрессивности, но и его эффективность. На практике в большинстве случаев значение приобретают те новшества, которые экономически оправданы. Новые идеи и современный подход к делам в сочетании с профессионализмом и опытом производственного персонала фирмы в сфере реализации деталей и комплектующих для автомашин позволили ООО ПКФ «Тема» за короткий период времени завоевать доверие партнеров. Динамику основных технико-экономических показателей за весь период существования фирмы можно представить в виде таблицы 1. Таблица 1 Основные технико-экономические показатели деятельности предприятия ООО ПКФ «Тема» за 2006 - 2008 гг.

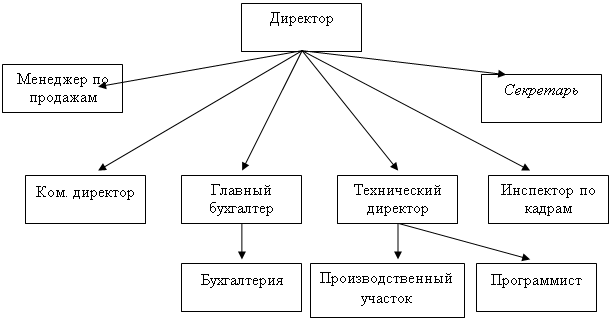

По данным таблицы 1 наблюдается спад основных показателей деятельности предприятия в динамики с 2006 по 2008 г. Данная тенденция сохраняется и в текущий момент. Выручка от реализации снизилась за2008 года по сравнению с предыдущими периодами на 1677 тыс. рублей и на 10798 тыс. рублей. На 3435 тыс. руб. снизилась прибыль. Это связано с приобретением основных средств. Среднемесячная зарплата работников с каждым годом увеличивалась, что положительно влияет на производительность труда. Но при этом производительность труда с каждым годом снижается это связано с увеличением численности работников и снижения выручки за анализируемые периоды. Показатель фондоотдачи на один рубль основных средств возрос на 0,39 рубль. Так же снижение экономических показателей связано с мировым финансовым кризисом. Таким образом, технико-экономическое состояние предприятия – это результат воздействия техники, технологии и организации производства и труда, степень прогрессивности которой определяет тот или иной экономический уровень производства. 1.3 Структура и организация бухгалтерского учета на предприятии ООО ПКФ «Тема» Бухгалтерский учет на предприятии ООО ПКФ «Тема» осуществляется бухгалтерией предприятия в строгом соответствии с действующим законодательством. Положение о бухгалтерии: 1) Бухгалтерия является самостоятельным структурным подразделением предприятия и подчиняется главному бухгалтеру. Главный бухгалтер назначается на должность и освобождается от должности приказом руководителя предприятия. 2) Бухгалтерия в своей деятельности строго руководствуется Федеральным законом «О бухгалтерском учете», «Положением о ведении бухгалтерского учета и отчетности в Российской Федерации» и другими нормативными документами. Бухгалтерия не должна принимать к исполнению документы, противоречащие законодательству. 3) В случае разногласий между руководителем организации и главным бухгалтером по осуществлению отдельных финансово-хозяйственных операций документы по ним могут быть приняты к исполнению с письменного распоряжения руководителя предприятия. Бухгалтерский учет представляет собой упорядоченную систему сбора, регистрации и обобщения информации в денежном выражении об имуществе, обязательствах организаций и их движении путем сплошного, непрерывного и документального учета всех хозяйственных операций. Бухгалтерия является самостоятельным структурным подразделением предприятия и подчиняется директору и главному бухгалтеру (Рис. 1).

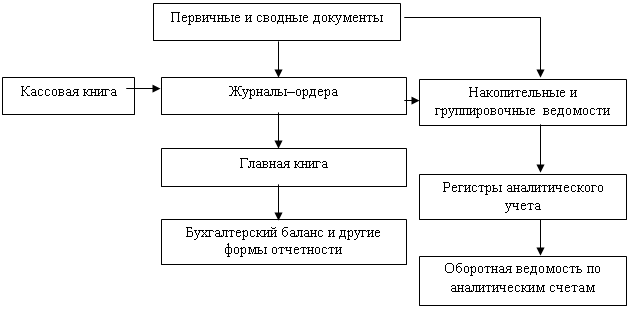

Рис. 1 Система управления ООО «Тема» Главный бухгалтер назначается на должность и освобождается от должности приказом руководителя предприятия и подчиняется непосредственно руководителю организации и несет ответственность за формирование учетной политики, ведение бухгалтерского учета, своевременное представление полной и достоверной бухгалтерской отчетности. Главный бухгалтер обеспечивает соответствие осуществляемых хозяйственных операций законодательству Российской Федерации, контроль за движением имущества и выполнением обязательств. Требования главного бухгалтера по документальному оформлению хозяйственных операций и представлению в бухгалтерию необходимых документов и сведений обязательны для всех работников организации. Без подписи главного бухгалтера денежные и расчетные документы, финансовые и кредитные обязательства считаются недействительными и не должны приниматься к исполнению. Ведение кассовых операций возложено на бухгалтера-кассира, который несет полную ответственность за сохранность и выдачу принятых ценностей. Бухгалтерия в своей деятельности строго руководствуется Федеральным законом «О бухгалтерском учете», «Положением о ведении бухгалтерского учета и отчетности в Российской Федерации» и другими нормативными документами. В случае разногласий между руководителем организации и главным бухгалтером по осуществлению отдельных финансово-хозяйственных операций документы по ним могут быть приняты к исполнению с письменного распоряжения руководителя предприятия. Задачи бухгалтерии: - формирование полной и достоверной информации о деятельности предприятия, и ее имущественном положении; - обеспечение информацией руководителей предприятия с целью правильного осуществления предприятием хозяйственных операций; - обеспечение учета наличия и движения имущества и обязательств, использования материальных, трудовых и финансовых ресурсов в соответствии с утвержденными нормами, нормативами и сметами; - предотвращение отрицательных результатов хозяйственной деятельности предприятия и выявление внутрихозяйственных ресурсов обеспечения его финансовой устойчивости. В бухгалтерии ООО ПКФ «Тема» существуют свои функции и обязанности, вот некоторые из них: - организация учета уставного капитала; - организация учета расчетов с персоналом, социальному страхованию, удержанию из заработной платы; - организация учета финансовых результатов, прибыли, учета собственных средств предприятия, и т.д. План счетов является единым документом на всей территории Российской Федерации, поэтому употреблять счета нужно в строгом соответствии с их назначением и номером в Плане счетов (иначе в документации будет путаница, особенно при межфирменных операциях). План счетов бухгалтерского учёта представляет собой схему регистрации и группировки фактов хозяйственной деятельности (финансовых, хозяйственных операций и др.) в бухгалтерском учёте. В нём приведены наименования и коды синтетических счетов (или счетов первого порядка) и субсчетов (или счетов второго порядка). Субсчета, предусмотренные в Плане счетов, используются исходя из требований анализа, контроля и отчётности на предприятии. Предприятие может уточнить содержание отдельных счетов, исключать и объединять их, а также самостоятельно вводить дополнительные субсчета. Бухгалтерский учет ведется организацией непрерывно с момента ее регистрации в качестве юридического лица до реорганизации или ликвидации в порядке, установленном законодательством Российской Федерации. Бухгалтерский учет ведется, по журнально-ордерной форме. (Рис. 2) На предприятии ООО ПКФ «Тема» бухгалтерский учет имущества, обязательств и хозяйственных операций организаций ведется в валюте Российской Федерации - в рублях.

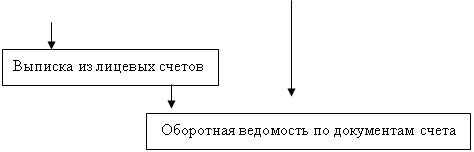

Рис. 2 Журнально-ордерная схема документооборота Все хозяйственные операции, проводимые организацией, оформляются оправдательными документами. Бухгалтерский документ представляет собой письменное свидетельство, которое подтверждает факт совершения хозяйственных операций, право на их совершение или устанавливает материальную ответственность работников за достоверные им ценности. Учетная политика – это совокупность приемов и способов ведения бухгалтерского учета, принятого в организации (первичное наблюдение, стоимостное измерение, текущая группировка и итоговое обобщение фактов хозяйственной деятельности). За формирование учетной политики отвечает главный бухгалтер, а оформляется учетная политика приказом генерального директора. К способам ведения бухгалтерского учета способы группировки и оценки фактов хозяйственной деятельности, погашение стоимости активов, организации документооборота, инвентаризации, способы применения счетов бухгалтерского учета, системы регистров бухгалтерского учета, обработки информации и иные соответствующие способы и приемы. При составлении учетной политики на предприятии руководствуются положениями закона «О бухгалтерском учете» и рекомендациями Положением по бухгалтерскому учету 1/98 «Учетная политика организации». При этом соблюдаются принципы допущения имущественной обособленности, допущения временной определенности факторов хозяйственной деятельности. Согласно Закона «О бухгалтерском учете» все организации обязаны вести бухгалтерский учет имущества, обязательств и хозяйственных операций путем двойной записи на взаимосвязанных счетах бухгалтерского учета, включенных в рабочий план счетов. В ООО ПКФ «Тема» бухгалтерский учет ведется бухгалтерией хозяйства с применением автоматизированной системы учета компьютерной программы 1С: Бухгалтерия, применяет рабочий план счетов бухгалтерского учета согласно приказа Министерства Финансов от 31 октября 2000 г. № 94 н, разработанный в соответствии с типовым планом счетов. Инвентаризация основных средств и материалов производится ежегодно по состоянию на первое июля текущего года (в период наименьших остатков) в соответствии с положением о бухгалтерском учете «Учет основных средств» ПБУ 6/01. Инвентаризация дебиторской задолженности производится ежегодно по состоянию на 31 декабря текущего года. ООО ПКФ «Тема» применяет для бухгалтерского и для налогового учета линейный метод начисления амортизации по всем группам основных средств в порядке, установленном положением по бухгалтерскому учету «Учет основных средств» ПБУ 6/01. Согласно п. 16 положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01 в целях бухгалтерского учета при учете сырья, материалов, товаров и готовой продукции используются следующие методы: - заготовительно-складские расходы по доставке и заготовке материалов учитываются в составе стоимости их приобретения; - материалы учитываются по средней себестоимости собственного производства по планово-учетным ценам в течение года, в конце года доводятся до фактической; - товары оцениваются по стоимости их приобретения. В целях налогообложения используются те же способы списания стоимости материалов в затраты. Предприятие в целях исчисления налога на прибыль учитывает свои доходы и расходы методом начисления, т.е. доходы и расходы учитываются в том периоде, в котором они отражены в учете. 2. Учет кредитов и займов на предприятии ООО ППК «Тема» 2.1 Понятие, состав и правовые основы кредитов и займов В состав заемного капитала входят займы и кредиты. Кредиты и займы – это система экономических отношений, возникающая при передаче имущества в денежной или натуральной форме от одной организации или лиц другой организации на условиях возврата, срочности и оплаты. Оформляется договором и регулируется ГК ст. 807-821. Бухгалтерский учет кредитов и займов регулируется ПБУ 15/01, утвержденных приказом Минфина РФ от 02.08.01 г. №60н. Отличительные особенности: - кредит выдается кредитной организацией, имеющей лицензию, за пользование кредитом взимается плата, - предметом кредита являются деньги, - договор займа может быть безвозмездным и выдан вещами, - по договору займа право собственности на переданные в займ вещи переходит от заимодавца к заемщику. Виды и порядок учета кредитов: кредиты могут выдаваться в валюте Российской Федерации и в валюте других стран. Кредитное учреждение (банк) выдает кредит под пакет документов. Основные документы: - кредитный договор; - контракты и технико-экономическое обоснование (ТЭО); - учредительные документы; - карточки с образцами подписей; - гарантии возврата (залог, страховка, поручительство и т.д.). Организация для формирования хозяйственных средств может помимо собственных источников привлекать заемные средства в виде кредитов банка, займов от юридических и физических лиц.[1] Заемные средства могут привлекаться для пополнения оборотных средств, приобретения основных средств, приобретения товаров (работ, услуг), осуществления расчетов с поставщиками и др. Заключение кредитных договоров происходит в несколько этапов.[2] 1. Формирование содержания кредитного договора клиентом-заемщиком (вид кредита, сумма, срок, обеспечение и т.д.). 2. Рассмотрение банком представленного клиентом проекта кредитного договора и составление заключения о возможности предоставления кредита вообще и об условиях его предоставления в частности (при положительном решении вопроса). На этом этапе банки определяют: а) кредитоспособность потенциальных заемщиков, т.е. способность их своевременно вернуть ссуду. Проверка кредитоспособности является предпосылкой заключения кредитного договора. б) свои возможности предоставить кредит предприятию в требуемой им сумме исходя из имеющихся в наличии кредитных ресурсов, возможностей их увеличения за счет своей депозитной и процентной политики, привлечения межбанковских кредитов. 3. Совместная корректировка кредитного договора клиентом и банком до достижения взаимоприемлемого варианта и представления его на рассмотрение юристов. 4. Подписание кредитного договора обеими сторонами, т.е. придание ему силы юридического документа. Для получения кредита организация направляет банку обоснованное ходатайство (заявление-приложение 1) с приложением копий учредительных и других документов (устав, регистрационное удостоверение, бухгалтерские отчеты и др.), подтверждающие обеспеченность возврата кредита (ТЭО – технико-экономическое обоснование). В заключении сотрудником банка описывается кредитная история предприятия, его деловая репутация, анализ финансового состояния, характеристика достоверности расчетов и возможности выполнения запланированных показателей, перечень основных рисков, делаются выводы о целесообразности выдачи кредита и предлагаются условия кредитования. В зависимости от величины кредита решение о его выдаче принимается либо руководством кредитного отдела, либо кредитным комитетом. Решение о выдаче особо крупных кредитов принимается Советом банка либо Общим собранием акционеров. После одобрения заявки на кредит и принятия коммерческим банком решения о его выдаче, оформляется и подписывается обеими сторонами кредитный договор. В дальнейшем кредитные взаимоотношения предприятия с банковской организацией строятся на основе заключенного кредитного договора. В кредитном договоре определяется сумма кредита; условия кредитования (срок, кредитный процент, способ обеспечения кредита); обязанности банка (срок и способ, выдачи кредита); обязанности заемщика (способ и своевременность выплаты процентов по кредиту, предоставление отчетности по использованию кредита и т.д.); права банка (права по изменению процентной ставки, право контроля использования кредита, право штрафных санкций и их описание и т.д.); права заемщика (право досрочного погашения кредита, право на получение неустойки за неисполнение банком своих обязательств); ответственность сторон.[3] Кредитный договор оформляется в двух равноценных экземплярах – по одному для каждой из сторон и является основным документом при решении всех спорных вопросов между банком и предприятием. Для бухгалтерии предприятия кредитный договор является основным документом, подтверждающим получение кредита, выплату процентов, пеней, комиссий и других выплат банку со стороны предприятия. Все вопросы, связанные с выдачей и погашением кредитов регулируются правилами банков. Между организацией-заемщиком и банком заключается кредитный договор. В кредитном договоре предусматриваются: объекты кредитования и срок кредита, условия и порядок его выдачи и погашения, формы обеспечения обязательств, процентные ставки, порядок их уплаты, обязательства, права и ответственность сторон по выдаче и погашению кредита, перечень документов и периодичность их предоставления банку и другие условия. Для заключения договора банк тщательно анализирует платежеспособность организации, т. е. ее способность своевременно возвратить кредит и уплатить проценты. Для этого он использует полученные от нее документы и отчеты, а при необходимости осуществляет и предварительные проверки наличия объекта обеспечения на месте. В дальнейшем организация в порядке и сроки, установленные кредитным договором, предоставляет банку до полного погашения кредита бухгалтерский отчет (баланс) и другие документы необходимые для текущего контроля за хозяйственно-финансовой деятельностью организации. Однако, согласно ст. 821 п. 1 ГКРФ кредитор вправе отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок. Также, согласно ст.821 п. 2 ГКРФ заемщик вправе отказаться от получения кредита полностью или частично, уведомив об этом кредитора до установленного договором срока его предоставления, если иное не предусмотрено законом, иными правовыми актами или кредитным договором. В зависимости от срока, на который выдаются кредиты, они делятся на краткосрочные и долгосрочные. Срочность кредита определяется сроками (датами) его возврата, погашения. Так, краткосрочные кредиты выдаются на срок не более одного года под запасы сырья, материалов, производственные затраты. Долгосрочные кредиты на срок свыше одного года и, как правило, на затраты по внедрению новой техники, расширению производства, его реконструкцию, приобретения дорогостоящего оборудования и другие целевые программы (капитальные вложения). Основным документом в этом случае выступает ПБУ 15/01 «учет займов и кредитов и затрат на их обслуживание».[4] Организация может осуществлять привлечение заемных средств путем выдачи векселей, выпуска и продажи облигаций. Основными задачами бухгалтерского учета заемных средств являются: - правильное оформление документов и своевременное отражение в учете операций по поступлению заемных средств и их погашению; - контроль за поступлением и погашением заемных средств; - правильность начисления процентов по заемным средствам и контроль за сроками их уплаты; - правильное исчисление налогов, связанных с проведением операций с заемными средствами; - проведение инвентаризации заемных обязательств с целью своевременного их погашения и равномерности включения расходов по выплате процентов по заемным средствам; - формирование полной и достоверной информации в бухгалтерской отчетности по наличию и движению заемных средств. В зависимости от источника выплаты и обеспечения различают: государственный кредит (регулируется ПБУ 13/00, утвержденным приказом Минфина РФ от 16.10.2000. 92н.), доверительный, налоговый, ипотечный, факторинговый. Доверительный кредит выдается надежным клиентам без обеспечения (залог, страховка, гарантии) под повышенные проценты - овердрафт. Налоговый кредит обозначен в Налоговом Кодексе, предоставляется бюджетом, государственным таможенным комитетом (ГТК), социальными фондами в виде рассрочки или отсрочки погашения налоговых платежей. Ипотечный кредит выдается под залог недвижимости. Факторинговый кредит выдается банком под уступку денежного требования (дебиторской задолженности). Кредиты выдаются предприятиям на условиях соблюдения принципов возвратности, срочности, платности и под обеспечение, предусмотренное действующим законодательством и соглашением сторон. Все вопросы, связанные с выдачей и погашением кредитов, регулируются правилами банков и – кредитными договорами между предприятием – заемщиком и банком посредством заключения кредитного договора. В нем предусматриваются (фиксируются): объекты кредитования и срок кредита, условия и порядок его выдачи и погашения, формы обеспечения обязательств, процентные ставки, порядок их уплаты, обязательства, права и ответственность сторон по выдаче и погашению кредита, перечень документов и периодичность их представления банку и другие условия. Для получения кредита предприятие направляет банку обоснованное ходатайство (заявление) с приложением копий учредительных и других документов (устав, удостоверение, патент, бухгалтерские и статистические отчеты и др.), подтверждающих обеспеченность возврата кредита. До заключения договора банк тщательно анализирует платежеспособность предприятия, то есть его способность своевременно возвратить кредит и уплатить проценты. Для этого использует полученные от предприятия документы и отчеты, а при необходимости осуществляет и предварительные проверки на месте. В дальнейшем предприятие в порядке и сроки, установленные кредитным договором, представляет банку, до полного погашения кредита, бухгалтерский отчет (баланс) и другие документы, необходимые для текущего (оперативного) контроля за хозяйственно – финансовой деятельностью предприятия. Операции по получению, использованию, погашению кредитов, уплате процентов за пользование этими кредитами отражаются соответствующими записями на счетах бухгалтерского учета организации. В организации вся информация о полученных кредитах, а также все последующие расчеты по этим кредитам отражаются на счетах бухгалтерского учета. Движение документов и порядок заполнения регистров бухгалтерского учета можно представить в виде Схемы документооборота по кредитным операциям представлена на рисунке 3.

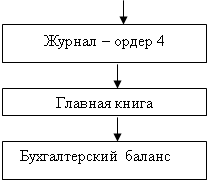

Рис. 3 Схема документооборота по кредитным операциям. В зависимости от срока, на который выдаются кредиты, они делятся на краткосрочные и долгосрочные. Срочность кредита определяется сроками (датами) его возврата, погашения. Так, краткосрочные кредиты выдаются на срок не более 12 месяцев. Долгосрочные кредиты (на срок свыше одного года) выдаются, как правило, на затраты по внедрению новой техники, расширению производства, его реконструкцию, приобретение дорогостоящего оборудования и другие целевые программы. Процентные ставки за кредит для юридических лиц (кроме жилищно-строительных кооперативов) банки определяют дифференцированно в зависимости от срока пользования ссудой, а также с учетом спроса и предложения на кредитные ресурсы. Конкретные ставки, порядок уплаты процентов и другие условия фиксируются в кредитном договоре. Учет кредитов ведется согласно нормам ПБУ 15/01. Для целей настоящего положения введены две классификации задолженности по полученным кредитам и займам: - I классификация - классификация долговых обязательств (в зависимости от установленных сроков их погашения, обусловленных соответствующими договорами) как краткосрочных и долгосрочных. - II классификация - классификация краткосрочной и долгосрочной задолженности по займам и кредитам (в зависимости от наступления сроков погашения задолженности согласно условиям договора) как срочной и просроченной. 1) Классификация задолженности в качестве краткосрочной и долгосрочной. Согласно п. 5 ПБУ 15/01, задолженность организации-заемщика по полученным кредитам и займам (в зависимости от сроков ее погашения согласно условиям договоров) подразделяется на: - краткосрочную задолженность, срок погашения которой не превышает 12 месяцев; - долгосрочную задолженность со сроком погашения свыше 12 месяцев. В бухгалтерском балансе (форма № 1) в группе статей «Займы и кредиты» раздела «Долгосрочные обязательства» (строка 510 образца формы) показываются непогашенные суммы полученных кредитов и займов, подлежащих погашению в соответствии с договорами более чем через 12 месяцев после отчетной даты. В случае если числящиеся в бухгалтерском учете суммы кредитов и займов подлежат погашению в соответствии с договором в течение 12 месяцев после отчетной даты, непогашенные на конец отчетного периода суммы отражаются по соответствующей статье в разделе «Краткосрочные обязательства» (строка 610 образца формы). При этом исчисление указанного срока осуществляется, начиная с 1-го числа календарного месяца, следующего за месяцем, в котором эти обязательства были приняты к бухгалтерскому учету, с учетом условий договоров о сроках погашения обязательств. Как правило, задолженность считается долгосрочной, пока не истечет срок ее погашения. Однако нормами ПБУ 15/01 заемщику предоставлено право переводить долгосрочную задолженность в краткосрочную или продолжать учитывать заемные средства со сроком погашения свыше 12 месяцев в составе долгосрочной задолженности до истечения срока займа или кредита. Перевод долгосрочной задолженности в краткосрочную осуществляется за 365 дней до окончания срока возврата займа или кредита согласно договору. Выбранный вариант учета заемных средств со сроком погашения свыше 12 месяцев организация-заемщик должна закрепить в приказе по учетной политике и применять в отношении всех заемных средств. Факт представления обязательств, учтенных ранее как долгосрочные, в качестве краткосрочных целесообразно отдельно раскрывать в пояснительной записке к годовому бухгалтерскому отчету в целях обеспечения всех заинтересованных пользователей в более точной информации о состоянии кредиторской задолженности организации. 2.2 Учет задолженностей по полученным кредитам и займам

Учет заемных средств в виде кредитов и займов регулируется Положением по бухгалтерскому учету «Учет займов и кредитов и затрат по их обслуживанию» (ПБУ 15/01), утвержденным приказом Минфина России от 02.08.01г. №60н. Согласно ПБУ 15/01 основная сумма долга по полученному кредиту или займу учитывается организацией - заемщика в соответствии с условиями договора займа или кредитного договора в сумме фактически поступивших денежных средств или в стоимостной оценке других вещей, предусмотренной договором. Организация-заемщик должна принимать к бухгалтерскому учету данную задолженность в момент фактической передачи денег или других ценностей ее в составе кредиторской задолженности. |

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||