|

Рефератыполиграфия и этнографии москвоведению и спорту языку |

Дипломная работа: Анализ финансового состояния акционерного общества "Тарусаагроснаб"Показатели ликвидности Все показатели стремительно ухудшаются. Коэффициент абсолютной ликвидности снизился с 0,07 в 1998 г. до 0,02 в 2000 г. (желательное значение 0,2) Это свидетельствует о том, что предприятие в текущий момент не может покрыть краткосрочные обязательства за счет денежных средств и ценных бумаг. При значительной сумме кредиторской задолженности это чрезвычайно опасная тенденция. Коэффициент срочной ликвидности, характеризующий степень покрытия долгов за период оборота дебиторской задолженности, сократился в 1,5 раза. Это означает, что, если вся дебиторская задолженность в ближайшее время не будет взыскана с должников, предприятие рискует не выполнить обязательства перед кредиторами. Коэффициент текущей ликвидности основной критерий ликвидности предприятия – также снизился почти в 2 раза. Если в 1998 г. значение коэффициента превышало нижнюю границу рекомендуемого интервала, то в 2000 г. ситуация ухудшилась настолько, что формально предприятие может быть признано неплатежеспособным. Чистый оборотный капитал в конце анализируемого периода вообще стал отрицателен. Это показывает острую нехватку предприятием оборотного капитала. В связи с этим необходимы экстренные меры по выведению предприятия на приемлемый уровень ликвидности: взыскать дебиторскую задолженность, перевести часть внеоборотных активов в оборотные путем их продажи и урегулировать отношения с кредиторами и заемщиками. Показатели структуры капитала Большинство показателей структуры капитала также имеют тенденцию к ухудшению. Коэффициент автономии, ключевой индикатор независимости от внешних источников финансирования, недопустимо снизился и составил в 2000 г. только 0,26 при желательном уровне 0,5. Таким образом, доля собственного капитала в суммарном составляет всего лишь ¼. Коэффициент соотношения заемных средств и активов балансирует на грани максимально допустимого значения. Если тенденция сохранится в дальнейшем, предприятие окажется полностью зависимым от внешних источников. Заемные средства предприятия составляют 2 руб. 88 коп. на 1 руб. собственных средств. Это значение свидетельствует о нерациональной финансовой политике и может в итоге привести к несостоятельности и финансовому краху. Позитивная тенденция, которую следует отметить – улучшение долгосрочной финансовой устойчивости за счет погашения долгосрочной задолженности. Однако на фоне общего спада данная тенденция не играет весомой роли. Показатели рентабельности Показатели рентабельности носят отрицательный характер. По всем показателям наблюдается стремительное падение, что в сочетании с падением прибыли в абсолютном выражении может привести к существенной нехватке собственных источников финансирования. Особенное опасение вызывает снижение коэффициента рентабельности собственного капитала, который является интегральной оценкой эффективности работы предприятия с точки зрения акционеров. Более подробно данная проблема будет рассмотрена в соответствующем разделе. Показатели деловой активности Поскольку желательные значения оборачиваемости определяются в каждом конкретном случае индивидуально, сравним коэффициенты оборачиваемости АООТ «Тарусаагроснаб» с данными аналогичных предприятий в РФ[20] и данными аналогичных предприятий по Калужской области[21]: На основании сравнения построим таблицу. Как видно из представленной таблицы, оборачиваемость на предприятии выше, чем в среднем по стране, но немного ниже, чем в среднем по Калужской области. Тем не менее, и при анализе оборачиваемости вновь выявилась проблема большой дебиторской задолженности, т.к. оборачиваемость дебиторской задолженности в 2 раза ниже среднего показателя на аналогичных предприятиях Калужской области. Таблица 12. Сравнение показателей оборачиваемости предприятия со средними в отрасли по региону и стране

2.2. Анализ ликвидности Итак, в предыдущем параграфе нами был произведен общий анализ финансового состояния предприятия. Было установлено, что одной из наиболее угроз для предприятия является потеря платежеспособности. Проанализируем данную проблему более детально, т.к. ликвидность является наиболее важным показателем для потенциальных контрагентов предприятия, поскольку она показывает, способно ли предприятие в полном объеме отвечать по своим обязательствам. Анализ ликвидности был проведен по схеме, описанной в главе 1. Результаты анализа ликвидности, произведенного с помощью программы Audit Expert, приведены в следующей таблице. Показатель «Текущая ликвидность» принимает в последнем периоде отрицательное значение, что свидетельствует о повышенном риске неплатежеспособности организации в течение ближайших 12-ти месяцев. Недостаток быстрореализуемых активов для покрытия краткосрочных обязательств составляет -690 719,00 тыс. руб. За анализируемый период показатель «Текущая ликвидность» уменьшился в 14 раз, что является неблагоприятной тенденцией и свидетельствует об увеличении риска неплатежеспособности организации в течение ближайших 12-ти месяцев. Таблица 13. Анализ ликвидности

Коэффициент текущей ликвидности (коэффициент покрытия) в анализируемом периоде равен 0,45 при рекомендуемом значении 2,0. Таким образом, предприятие может погасить 44,61% текущих обязательств, мобилизовав все свои оборотные средства. В анализируемом периоде коэффициент текущей ликвидности имел тенденцию к снижению c 1,20 и до 0,45. Способность предприятия рассчитываться по своим текущим обязательствам снизилась. Коэффициент абсолютной ликвидности равен 0,01. На конец периода предприятие могло погасить 0,99% своих краткосрочных обязательств за счет денежных средств. Это является отрицательным фактом, так как нормальным считается значение 20 - 70%. Коэффициент абсолютной ликвидности уменьшился за анализируемый период на 0,060, что является негативной тенденцией. Таким образом, по данному направлению анализа можно сделать вывод о том, что платежеспособность предприятия находится на уровне ниже оптимального, а тенденция последних изменений свидетельствует о вероятном снижении платежеспособности в будущем. Проверим, выполняются ли необходимые для обеспечения ликвидности неравенства. Согласно данным таблицы 13, А1<П1, А2>П2 на начало и на конец периода. В последние два года выполнялось также условие А3>П3. Однако неравенство А4<П4 не выполняется. Таким образом, ликвидность предприятия может быть охарактеризована как частично достаточная в текущем периоде и более-менее устойчивая в перспективе. Однако в краткосрочном периоде (несколько месяцев) предприятие не сможет рассчитаться со своими кредиторами при выставлении требования на оплату задолженности. 2.3. Анализ кредитоспособности Таблица 14. Оценка финансового состояния заемщика

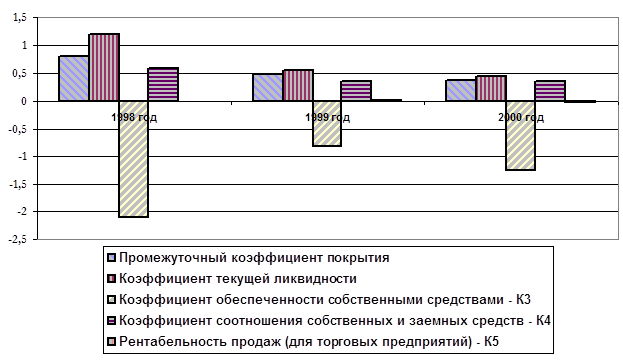

В предыдущем параграфе были рассмотрены параметры, интересующие контрагентов и кредиторов предприятия. Рассмотрим теперь анализ предприятия с точки зрения банка, предоставившего предприятию кредит. Расчет необходимых показателей был произведен автоматически. По результатам расчета значений системы финансовых показателей анализируемый заемщик относится к 3-му классу кредитоспособности. Класс заемщика был определен на основе сравнения рассчитанных значений основных оценочных показателей с нормативными. Риск низкой рентабельности деятельности высокий и имеет тенденцию к снижению. Неудовлетворительные значения принимают следующие показатели: промежуточный коэффициент покрытия коэффициент текущей ликвидности коэффициент обеспеченности собственными средствами коэффициент соотношения собственных и заемных средств рентабельность продаж. На значения и динамику этих показателей следует обратить особое внимание. Значения и динамика основных финансовых коэффициентов наглядно представлены на графике: Таким образом, данный заемщик может быть признан сомнительным клиентом и его кредитование осуществлять нецелесообразно. Возможно предоставить кредит только на особых условиях, включая оформление особо ликвидного и быстрореализуемого залога. За отчетный период состояние предприятия как заемщика ухудшилось, в результате чего класс предприятия как заемщика снизился со второго до третьего.

2.4. Анализ рентабельности Теперь посмотрим на финансовое состояние предприятия с точки зрения акционера. Для этого проведем анализ рентабельности собственного капитала посредством методики Дюпон. Таблица 15. Анализ рентабельности собственного капитала

Данная таблица показывает следующее. Рентабельность собственного капитала была положительной лишь в 1999 году. В два остальных года рентабельность оказывалась резко отрицательной, следовательно с точки зрения акционера руководство предприятия ведет неэффективную финансовую политику. Как видно из двучленной модели, отрицательный результат получился благодаря отрицательной рентабельности активов. Значительное влияние на величину показателя оказал финансовый рычаг, характеризующий степень использования заемных средств для финансирования деятельности предприятия. Итак, еще раз подтвердились замеченные ранее проблемы предприятия (зависимость от внешнего кредитования и низкая рентабельность). Трехчленная модель показывает более оптимистичную картину. Однако даже при хорошей оборачиваемости отрицательная рентабельность приводит к отрицательному результату для акционеров. Таким образом, вкладывать средства в акции предприятия имеет смысл только тем инвесторам, которые планируют получить стратегический контроль над предприятием и получить отдачу не в настоящий момент, а в долгосрочной перспективе. 2.5. Анализ возможного банкротства Рассмотрим последний аспект анализа предприятия с точки зрения местных органов власти, которые ведут мониторинг предприятий с целью их финансового оздоровления. Анализ будет проводиться на основе рассмотренной в главе 1 методики ФСДН. Таблица 16. Оценка структуры баланса

Как показывает анализ, и по коэффициенту текущей ликвидности, и по коэффициенту обеспеченности собственными средствами структура баланса не может быть признана удовлетворительной. Второй этап анализа, включающий в себя расчет коэффициента утраты и восстановления платежеспособности, также показал отрицательные тенденции финансового состояния предприятия. Оба коэффициента показывают, что предприятие не сможет при существующем положении дел восстановить свою платежеспособность. Кроме того, имеется существенный риск того, что предприятие может в течение ближайших месяцев еще более утратить платежеспособность. Рассмотрим и вторую методику оценки потенциального банкротства. Таблица 17. Признаки фиктивного/преднамеренного банкротства

Анализ показал следующее. Во-первых, признаков фиктивного банкротства на данном предприятии не усматривается. Таким образом, речь может идти о нерациональной и рискованной финансовой политике, но не о финансовых махинациях. Во-вторых, не усматривается и признаков преднамеренного банкротства, т.к. обеспеченность обязательств должника всеми его активами, хотя и имеет тенденцию к уменьшению, но не падает существенными темпами. Резюме главы 2 Произведенная расчетная часть финансового анализа предприятия позволила выявить общую картину его финансового состояния. В первом приближении стали видны его негативные и позитивные тенденции. В целом финансовое положение предприятия неблагоприятно и по некоторым признакам близко к кризисному. Однако при проведении продуманной и сбалансированной финансовой политики возможно преодоление кризиса и выход из сложившейся ситуации. Предлагаемые антикризисные меры будут рассмотрены в главе 3. Глава 3. Проблемы финансового состояния акционерного общества и пути их решения 3.1. Аналитическая оценка проблем финансового состояния предприятия Подведем предварительные итоги проведенного анализа. В ходе проведения расчетных работ было установлено наличие следующих проблем: Резкое увеличение краткосрочных обязательств (как в виде собственно краткосрочной кредиторской задолженности, так и в виде краткосрочных займов), сопровождающееся значительным увеличением добавочного капитала. Снижение доли собственного капитала в общей сумме пассивов вследствие увеличения убытков. Это опасная тенденция может подорвать долгосрочную ликвидность предприятия. Большая доля непроизводительных расходов, не включаемых в себестоимость и вычитаемых из чистой прибыли ведет к увеличению убытков при наличии прибыли, если не принимать в расчет общие издержки. несбалансированность структуры активов: преобладание в составе оборотных активов товарно-материальных запасов и дебиторской задолженности, а также диспропорции в соотношении текущих и основных активов (внеоборотные активы почти в два раза превышают оборотные). опасность потери ликвидности. Ни один из рассчитанных коэффициентов ликвидности не соответствует желательному уровню. Эта чрезвычайно опасная ситуация может привести к невозможности предприятия отвечать по своим долгам ни за счет денежных средств, ни за счет остальных ликвидных активов. отрицательная величина собственного оборотного капитала свидетельствует об острой нехватке у предприятия достаточных оборотных средств для покрытия обязательств. коэффициенты финансовой устойчивости свидетельствуют о значительной зависимости предприятия от заемных средств. На 1 рубль собственного капитала приходится более 2,5 рублей заемных средств. рентабельность предприятия отрицательна. Особенную обеспокоенность вызывает ухудшение показателя рентабельности собственного капитала. На основании выявленных проблем можно сделать вывод, что при неизменности существующего положения дел на предприятии оно в ближайшее время рискует потерять ликвидность и приблизиться к кризисному состоянию. В существующем виде предприятие не может быть признано эффективным ни с точки зрения клиентов, ни точки зрения акционеров, ни с точки зрения инвесторов, ни с точки зрения государства. Такое положение дел, по всей видимости, сложилось не за один год. Накоплению предприятием долгов способствовала длительная цепочка неплатежей, связанная с низкой платежеспособностью основных клиентов – сельскохозяйственных предприятий. Необходима срочная программа реструктуризации для того, чтобы избежать неплатежеспособности предприятия. У предприятия имеется потенциал для преодоления кризисной ситуации. В частности, предприятие обладает неплохой оборачиваемостью, а наличие кредиторской задолженности может объясняться неплатежами со стороны клиентов – колхозов и совхозов. В то же время выручка от реализации довольно высока для районного предприятия. Очевидно, что если собственники предприятия желают сохранить его как целостную экономическую единицу, они должны предпринять комплексную программу стабилизации. 3.2. Пути улучшения финансового состояния предприятия В соответствии с установленными в предыдущем параграфе проблемами автором был разработан план оздоровления предприятия. В первую очередь были определены основные направления финансового оздоровления: увеличение ликвидности баланса. В рамках данного направления предполагается усилить платежную дисциплину: взыскать дебиторскую задолженность в полном объеме ликвидными активами – денежными средствами или товарной продукцией. Затем за счет полученных средств необходимо погасить часть кредиторской задолженности (примерно 50%). увеличение объема операций. Необходимо увеличить выручку от реализации для того, чтобы создать стратегический запас финансовой прочности. В этой связи требуется усилить маркетинговые мероприятия по привлечению новых клиентов, а также рассмотреть возможности по предложению на рынке района новых видов продукции и услуг сельскохозяйственного назначения. При наличии спроса можно рассмотреть возможность лизинговых услуг. Введение режима жесткой экономии. Необходимо значительно сократить общие расходы, не связанные с предоставлением услуг и продажей материалов. В этой связи целесообразно до минимума сократить административные, транспортные расходы, расходы на содержание административного аппарата и другие накладные расходы. Недопущение возбуждения дела о банкротстве. В этой связи необходимо провести работу с кредиторами для урегулирования вопросов выплаты задолженности и возможной ее реструктуризации. Несмотря на то, что указанные меры носят декларативный характер, они призваны усилить финансовую дисциплину на предприятии. Одновременно с этим должна вестись разработка среднесрочной стратегии выживания и развития. В итоге предприятие должно либо сконцентрироваться на избранном рыночном сегменте, либо диверсифицировать деятельность. Ресурсы для этих целей наиболее реально будет привлечь не через банк, а через стратегического инвестора, заинтересованного в развитии данной отрасли экономики. Возможен и вариант заключения договора о совместной деятельности с предприятиями-партнерами на условиях объединения ресурсов. Одним словом, необходимо мобилизовать ресурсы на преодоление кризисной ситуации и разработать стратегию по выходу из нее. Заключение В заключение данного дипломного проекта хотелось бы отметить следующие основные моменты. Финансовый анализ – весьма эффективная система, позволяющая выявить резервы и определить угрозы для финансового состояния предприятия. Существующие методики финансового анализа могут быть полностью адаптированы к российской специфике, а при наличии автоматизированных программных продуктов функция финансового анализа может быть поставлена на предприятии в качестве регулярной. Из обширного арсенала видов и методов анализа аналитик может выбрать именно ту базу, которая в наибольшей степени подходит под нужды конкретного предприятия. Методы финансового анализа позволяют провести анализ именно с той степенью детализации, которая необходима для конкретного предприятия. Главная роль в финансовом анализе отводится не расчетной части, а интерпретации полученных цифровых данных для их дальнейшего использования при принятии управленческих решений и выработке стратегии развития предприятия. Безусловно, финансовый анализ имеет большие перспективы в экономике России. Он не заменяет публичную отчетность, но весьма существенным образом дополняет ее, делает ее более прозрачной и понятной внешним пользователям. Проведенный в рамках работы финансовый анализ АООТ «Тарусаагроснаб» будет использоваться руководством предприятия в дальнейшем при разработке программы реструктуризации и стратегического развития. Поскольку предприятие намерено в ближайшее время активизировать свою деятельность и реализовать с помощью инвесторов несколько проектов, проведенный финансовый анализ поможет предотвратить потенциальные угрозы и задействовать потенциальные ресурсы в целях максимизации прибыли и усилении ликвидности предприятия. Список использованной литературы Нормативные акты 1. Постановление Правительства Российской Федерации от 20 мая 1994 г. N 498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий». 2. Распоряжение ФУДН РФ от 12 августа 1994 г. №31-р «Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса». 3. Распоряжение ФСДН РФ от 8 октября 1999 г. №33-р «Методические рекомендации по проведению экспертизы о наличии (отсутствии) признаков фиктивного или преднамеренного банкротства» Методическая литература 1. Актуальные проблемы управления социально-экономическими процессами в регионе. – Калуга, 2000 2. Актуальные проблемы экономики и управления и пути их решения в современных условиях. – Калуга, 2000 3. Анализ финансового состояния предприятия. – М.:Про-Инвест, 2000 4. Балабанов И.Т. Основы финансового менеджмента. Как управлять капиталом. – М.:Финансы и статистика,1992 5. Белых Л.П. – Основы финансового рынка. – М.:ЮНИТИ - 1999 6. Бригхэм Ю. Энциклопедия финансового менеджмента. – М.: РАГС – "Экономика", 1998 7. Быкадоров В.Л., Алексеев П.Д. Финансово-экономическое состояние предприятия. Практическое пособие. – М.: Экспертное бюро – 1998 8. Герчикова И.Н. Менеджмент: Учебник. М.:ЮНИТИ, 1997 9. Ковалев В.В. – Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.:Финансы и статистика. - 1999 10. Котляр Э.А. Финансовый анализ предприятий (российский и международный опыт). – М.,ИНЭК,2000 11. Лаврухина Н.В. – Экономика предприятия. – Калуга,1999 12. Любушин Н.П., Лещева В.Б., Дьякова В.Г. – Анализ финансово-экономической деятельности предприятия. – М.:ЮНИТИ 1998 13. Отчет «Разработка методического решения для организации анализа финансового состояния предприятий России» 14. Поляк Г.Б. – Финансовый менеджмент. М.:ЮНИТИ – 1998 15. Синягин А. – Специфика и возможности финансового анализа компаний в российских условиях // Рынок ценных бумаг. - №16 1999 16. Справочник финансиста предприятия. М.: Инфра-М – 1999 17. Финансовый анализ деятельности фирмы. М.:Ист-Сервис, 1994 18. Холт Р.Н. Основы финансового менеджмента. – М.:Дело, 1993 19. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. – М.:Инфра-М, 1996 [1] Ковалев В.В. – Финансовый анализ. – М.,1999 [2] Синягин А. – Специфика и возможности финансового анализа компаний в российских условиях // Рынок ценных бумаг. - №16 - 1999 [3] Герчикова И.Н. – Менеджмент. – М.,1997 [4] Любущин Н.П., Лещева В.Б., Дьякова В.Г. – Анализ финансово-экономической деятельности предприятия. – М.:ЮНИТИ – 1998 [5] Котляр Э.А. Финансовый анализ предприятий (российский и международный опыт). М.,ИНЭК,2000 [6] Любущин Н.П., Лещева В.Б., Дьякова В.Г. – Анализ финансово-экономической деятельности предприятия. – М.:ЮНИТИ – 1998 [7] Любущин Н.П., Лещева В.Б., Дьякова В.Г. – Анализ финансово-экономической деятельности предприятия. – М.:ЮНИТИ – 1998 [8] Справочник финансиста предприятия. – М.:Инфра-М.,1999 [9] Ковалев В.В. – Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.:Финансы и статистика. - 1999 [10] см.,напр., Холт Р.Н. Основы финансового менеджмента. – М.:Дело, 1993 [11] напр., Распоряжение Федерального правления по делам несостоятельности РФ N 31-р от 12.08.1994 [12] см., например, Internet-ресурсы www.pro-invest.com или www.inec.com [13] Анализ финансового состояния предприятия. – М.:Про-Инвест, 2000 [14] Поляк Г.Б. – Финансовый менеджмент. – М.:ЮНИТИ – 1998 [15] Лаврухина Н.В. – Экономика предприятия. – Калуга,1999 [16] Ковалев В.В. – Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.:Финансы и статистика. - 1999 [17] Данная методика используется, в частности, Альфа-банком (Москва). Данные о методике взяты из методических материалов банка. [18] Синягин А. Специфика и возможности финансового анализа компаний в российских условиях // Рынок ценных бумаг. – 16 (151) - 1999 [19] Анализ финансового состояния предприятия. – М., «Про-Инвест», 2000 [20] Данные взяты из отчета «Разработка методического решения для организации анализа финансового состояния предприятий России», подготовленного Бюро экономического анализа по заказу Минэкономразвития в 2000 г. [21] Данные взяты из выборки Областного комитета статистики Калужской области |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||