|

Рефератыполиграфия и этнографии москвоведению и спорту языку |

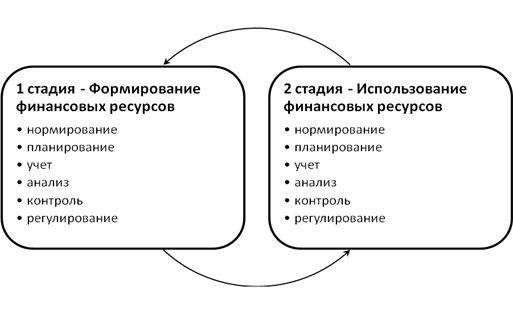

Дипломная работа: Анализ использования финансовых ресурсов на ОАО "Волгателеком"В конечном итоге, финансовый процесс, а не функция, должен связывать смежные задания на производство продукта или оказание услуги покупателю, поставщику, финансовому учреждению или руководству. Все необходимые финансовые процессы должны быть поставлены при учреждении / реорганизации финансовых служб. Процессы являются ключом к созданию эффективной финансовой структуры. Потоки информации в процессе должны быть по возможности просты. Данные должны поступать к тем людям, кому эта информация действительно необходима. Если процесс поставлен верно, то реальный уровень затрат минимален, не происходит дублирования усилий и возникновения конфликтов при пересечении зон влияния. Процесс движения финансовых ресурсов состоит из последовательности фаз (процедур): нормирование, планирование, учет, контроль, анализ, регулирование [25, C341]. Первой фазой процесса движения является нормирование. Очевидно, прежде чем управлять объектом – финансовыми ресурсами, необходимо знать его количественные характеристики, свойства и особенности функционирования. Это дает возможность научно обоснованного установления норм расхода финансовых ресурсов, приемлемой нормы дохода и времени функционирования. Именно нормирование, как основа экономически оправданного распределения имеющейся в распоряжении субъекта хозяйствования стоимости предшествует процессу производства. Процесс нормирования должен учитывать особенности функционирования и предполагаемые изменения в производственной системе. Таким образом, нормирование, с одной стороны, опирается на реально достигнутые показатели, а с другой – учитывает изменения в развитии системы. Нельзя составить реалистичные планы не обладая нормативной базой [33, C 56]. Планирование вторая фаза процесса, предполагающая разработку финансовых планов: перспективных (от года до 3-х лет), текущих (на один год), оперативных (на месяц, квартал). В этой фазе происходит процесс преобразования имеющейся информации и составляется программа состояния и развития ресурсов на предстоящий период. Финансовый план учитывает особенности предполагаемой производственно-хозяйственной деятельности предприятия и обеспечивает синхронизацию движения финансовых ресурсов в рамках намеченной производственной программы. Планирование, посредством выбора объектов финансирования, оказывает воздействие на все стороны производственно-хозяйственной деятельности предприятия и способствует рациональному использованию всех видов его ресурсов. Учет – третья фаза процесса движения по фиксации (регистрации) состояний и этапов движения финансовых ресурсов в процессе осуществления производственно-хозяйственной деятельности. Данные учета фиксируются в оперативной, бухгалтерской и статистической отчетности и характеризуют достигнутое системой финансовых ресурсов состояние, стоимостную оценку осуществленных хозяйственных операций и их результаты. Данные учета, наряду со справочными и нормативными данными, служат основанием для определения состояния системы финансовых ресурсов относительно запланированной программы движения к намеченной цели. Процесс контроля состоит из следующих этапов: установление стандартов, или конкретных количественных целей, прогресс в отношении которых поддается измерению; измерение фактических результатов, или определение масштабов отклонений; установление конкретных лимитов, или принятие решения о том, можно ли считать отклонения существенными / несущественными; проведение корректировки, или выявление причины отклонений, устранение отклонений либо пересмотр стандартов. Желательно, чтобы система финансового контроля содержала предварительный, текущий и заключительный контроль. Анализ следующая за учетом фаза, использующая в качестве исходной, информацию учета. Целью этого этапа является выявление отклонений, которые могли возникнуть в процессе осуществления запланированных мероприятий. Финансовый анализ осуществляется посредством использования методов сравнения, группировок, цепных подстановок, коэффициентного. Конкретное направление и особенности анализа зависят от специфики управленческой деятельности менеджера. Необходимые для анализа данные могут быть представлены фактическими, плановыми и нормативными показателями. В процессе анализа выявляются и измеряются произошедшие в системе отклонения и места их возникновения. Регулирование заключительная фаза управленческого цикла, на которой принимаются и осуществляются меры по устранению выявленных в ходе анализа отклонений. При этом важен тщательный учет всевозможных факторов и возможных последствий принятых решений. Место возникновения определяет область корректировки и реализации решения. Незначительные отклонения могут быть устранены исполнителями, а о более значительных информация подается на высшие уровни управления. «…определяя место и ранжируя величины отклонений, можно построить систему подачи информации определенным управленческим работникам» [42, с. 87]. Процесс движения финансовых ресурсов тесно взаимосвязан с циклом их воспроизводства. Пересечение фаз процесса движения со стадиями контура (замкнутая последовательность выделенных стадий воспроизводственного процесса элементов) воспроизводственного процесса образует абстрактные функции управления финансовыми ресурсами. Подобный подход позволяет рассматривать данные функции как постоянные в отношении исполнителей – т.е. воспроизводственный процесс финансовых ресурсов практически не зависит от исполнителя, т. к. управленческие функции при этом остаются неизменными. Например, в отношении всей совокупности финансовых ресурсов функции управления можно представить следующей схемой (рисунок 1.3). Отметим, что ранее рассмотренные варианты классификации элементов позволяют рассматривать данные неизменные функции управления в отношении любого интересующего элемента классификации. Например, речь может идти об управлении собственными, заемными и привлеченными ресурсами, или элементах, выделенных по степени ресурсности и т.д.

Рисунок 1.3 Функции управления финансовыми ресурсами и стадии их воспроизводства Понятно, что такой подход позволяет в полной мере рассмотреть управленческую деятельность (управляющую подсистему) применительно к особенностям воспроизводственного процесса элементов объекта управления (управляемой подсистеме) и тем самым реализовать системный принцип рассмотрения. Для установления и разграничения возможных функций управления целесообразно воспользоваться матричной формой представления (1.4).

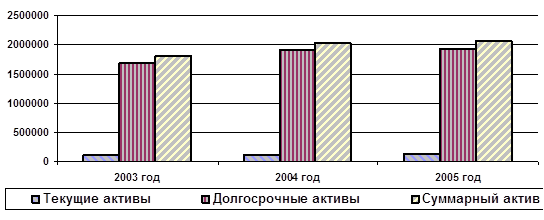

Рисунок 1.4 Матричная форма расположения функции управления на примере абстрактного элемента системы финансовых ресурсов Подобная форма представления позволяет выделить всевозможные комбинации функции: частные специализированные функции – выделяются по стадиям воспроизводственного процесса элемента в пределах цикла управления (Ф1.1, Ф1.2, Ф1.3, Ф1.4, Ф1.5); основные специализированные функции – выделяются по содержательной стороне одноименной фазы управленческого цикла в пределах стадий воспроизводственного процесса элемента (контура) (Ф1.1, Ф2.1); общие специализированные функции выделяются для всех стадий воспроизводственного процесса элемента (контура) и полного цикла управления (Ф1.1, Ф1.2, Ф1.3, Ф1.4, Ф1.5, Ф2.1, Ф2.2, Ф2.3, Ф2.4, Ф2.5; Так, например, для элемента «Заемные ресурсы», выделенного по критерию права собственности, функции управления будут представлены следующим образом: частная специализированная функция будет представлена управлением формированием заемных ресурсов; основная специализированная функция может быть названа как «нормирование заемных средств»; общая специализированная функция – «Управление заемными средствами». Интегрированные основные функции по системе ресурсов в целом будут представлять собой сопряжение одноименных основных функций управления по всем контурам нормирование собственных ресурсов, нормирование заемных ресурсов, нормирование привлеченных ресурсов. Следует отметить также возможность применения подобного функционального разложения и к поэлементному рассмотрению затрат и прибыли. В целом же, частные и общие специализированные функции образуют линейный принцип формирования структуры управления; основные и интегрированные функции управления, которые основаны на содержательной стороне информации, то есть информации нормирования, планирования, учета, анализа и регулирования, ложатся в основу формирования функционального принципа структуры управления, дают основание раскрыть сущность функциональной специализации органов управления. Подобный подход позволяет с научной точки зрения подойти к распределению функциональных обязанностей менеджеров и в дальнейшем проектировать организационные структуры управления в их взаимосвязи с объектом управления – финансовыми ресурсами. Однако, необходимость координации специализированных функций в каждом контуре и учет социального фактора в управлении с целью достижения поставленных целей предполагают и выделение координационного контура, объединяющего управление организаций финансовой работы на предприятии в целом. К функциям здесь следует отнести такие акты управленческой деятельности, как прогнозирование, принятие решения, составление общего плана работы, подбор кадров, координирование (согласование), контроль исполнения и мотивация (стимулирование). Изучение теоретических аспектов управления финансовыми ресурсами позволило на сформулировать определение данного понятия, которое на наш взгляд наиболее полно отражает сущность этой категории. Финансовые ресурсы – это денежные доходы и поступления, находящиеся в распоряжении субъекта хозяйствования и предназначенные для выполнения финансовых обязательств, осуществления затрат по расширенному воспроизводству и экономическому стимулированию. Положение системы финансовых ресурсов предприятий объясняется их приоритетной ролью в создании новой стоимости, которая затем «питает» все другие сферы финансов, а значит, выступает базисом последующих распределительных отношений. Структура финансовых ресурсов определяется источниками их поступления, поэтому в рамках первой главы этой категории уделено в работе особое внимание. Так, общепринятыми источниками образования финансовых ресурсов предприятия являются: собственные и приравненные к ним средства; мобилизация ресурсов на финансовом рынке; поступления денежных средств от финансово-банковской системы в порядке перераспределения. Кроме того, мы выяснили, что процесс движения финансовых ресурсов тесно связан с финансовой функцией, она в свою очередь представляет собой совокупность необходимых процессов, циклов и подразделений. В конечном итоге, финансовый процесс, а не функция, должен связывать смежные задания на производство продукта или оказание услуги покупателю, поставщику, финансовому учреждению или руководству. 2 Анализ использования финансовых ресурсов в ОАО «ВолгаТелеком» 2.1 Финансово-хозяйственная деятельность в ОАО «ВолгаТелеком» Финансово-хозяйственная деятельность на предприятии является комплексным понятием, которое зависит от многих факторов и характеризуется системой показателей, отражающих наличие и размещение средств, реальные и потенциальные финансовые возможности. ОАО «ВолгаТелеком» один из крупнейших операторов связи России образован в 2002 году, когда, в рамках реформирования отрасли электросвязи в состав Нижегородского оператора – ОАО «ВолгаТелеком» (ранее «Нижегородсвязьинформ») вошли еще 10 региональных операторов электросвязи Приволжского федерального округа. В нашей Республике филиал в РМ ОАО «ВолгаТелеком» – монополист в области связи, предоставляющий весь спектр услуг на основе современных информационных технологий административным органам РМ, бюджетным, хозрасчетным, коммерческим предприятиям и организациям, а также населению республики. Главной целью деятельности ОАО «ВолгаТелеком» является предоставление потребителям широкого спектра услуг связи на качественном уровне, соответствующем национальным и международным требованиям. Надежная связь, высокая квалификация, оперативное и грамотное предпринимательство, внедрение новых технологий обеспечивает успех и перспективу развития. Компания обладает лицензиями и оказывает населению и организациям все виды услуг традиционной электросвязи: местная и внутризоновая телефонная связь телеграфная связь и телематические службы телевидение и радиовещание Активно развивает новые высокодоходные виды связи: передача данных, Интернет аренда цифровых каналов ISDN (видеотелефония, видеоконференцсвязь) Телефон Плюс (дополнительные виды обслуживания), голосовая почта мобильная связь. Полное фирменное наименование предприятия: открытое акционерное общество «ВолгаТелеком». Сокращенное наименование на русском языке: ОАО «ВолгаТелеком». Место нахождения единоличного исполнительного органа: 430005, Российская Федерация, Республика Мордовия, г. Саранск, ул. Большевистская, 13. ОАО «ВолгаТелеком» является одним из ведущих и наиболее стабильно работающих предприятий Республики Мордовия и играет значимую роль в экономическом развитии республики. На 2009 год руководство предприятия выделяет следующие основные цели: снижение затрат; рост прибыли; расширение номенклатуры и увеличение объёмов производства; улучшение качества за счёт внедрения новых конструкций и технологий производства; повышение производительности и эффективности затрат; расширение географии предоставления услуг по России. Существующая организационная структура ОАО «ВолгаТелеком» была утверждена Генеральным директором ОАО и действует с 2002 г. Тип структуры линейно-функциональный. Данная структура отвечает ориентации предприятия и является традиционной для организаций, функционирующих в сфере услуг в рамках данной организационно-правовой формы. Ее основу составляют линейные подразделения, осуществляющие на предприятии основную работу и обслуживающие их специализированные функциональные подразделения, создаваемые на «ресурсной» основе: кадры, финансы и т.д. В организационную структуру филиала в РМ ОАО «ВолгаТелеком» входят: 1. Технические центры производства ГТС и МТТС. Основные направления работы: – удовлетворение потребности населения, органов государственной власти и управления, обороны, безопасности и правопорядка, других хозяйственных объектов и юридических лиц в услугах связи; – разработка и внедрение более современных методов технической эксплуатации оборудования и линий связи, прогрессивной технологии производства работ; – разработка и осуществление мероприятий по автоматизации технологических процессов, эксплуатации оборудования, внедрению, испытанию, настройке новых видов оборудования. 2. Служба эксплуатации МТТС. Основная цель работы: изучение эффективности вновь вводимых средств связи, разработка и проведение мероприятий, направленных на повышение эффективности и более полное использование средств междугородной телефонно-телеграфной связи, на улучшение качества их работы. 3. Служба городской и сельской телефонной связи осуществляет контроль за выполнением филиалами ОАО эксплуатационно-технических правил, приказов, директивных инструкций, направленных на развитие и улучшение эксплуатации местной телефонной сети. 4. Центр технической эксплуатации занимается решением вопросов, связанных с построением сетей связи, внедрением новых технологий, решением проблем, возникающих при вводе в эксплуатацию оборудования различных производителей. 5. Отдел экономики и финансов на основе анализа деятельности филиала за предыдущие периоды составляет макроплан деятельности ОАО на следующий год; осуществляет контроль и анализ инвестиционных проектов, составляет годовой отчет деятельности филиала. 6. Отдел имущественных прав и собственности занимается организацией рационального учета и анализа использования недвижимого имущества филиала в РМ. 7. Отдел материально-технического обеспечения осуществляет приобретение материально-технических ресурсов, определяет потребность в материалах для обеспечения капитального строительства и ремонта линейных сооружений. 8. Юридический отдел занимается решением правовых вопросов, осуществляет контроль за соблюдением действующего законодательства, оказывает правовую помощь структурным подразделениям филиала, обеспечивает анализ и обобщение результатов рассмотрения судебных и арбитражных дел для постановки перед руководством вопросов об улучшении деятельности предприятия. 9. Канцелярия занимается обработкой поступающей и отправленной корреспонденции, осуществляет контроль за сроками исполнения документов. 10. Отдел по работе с персоналом осуществляет анализ существующей системы управления, разработку и реализацию кадровой политики, кадровый аудит, маркетинг персонала, организацию мероприятий по проведению оценки кадров, анализ корпоративной культуры. 11. Отдел капитального строительства выполняет следующие функции: разработка планов капитального строительства, осуществление контроля и технического надзора за строительством, соответствием объема, стоимости и качества выполненных работ проектно-сметной документации, строительным нормам. 12. Отдел маркетинга занимается изучением потребителей, изучением и прогнозированием спроса на услуги электросвязи, оценкой конкурентоспособности услуг, разработкой политики филиала в области рекламы, оценкой эффективности маркетинговой деятельности. 13. Бухгалтерия обеспечивает рациональное применение прогрессивных методов и форм ведения бухгалтерского учета на базе современной вычислительной техники, позволяющих осуществлять строгий контроль за использованием материальных, трудовых и финансовых ресурсов. 14. Расчетно-сервисный центр обеспечивает успешную коммерческую деятельность ОАО по предоставлению клиентам услуг электросвязи; организацию и проведение расчетов с клиентами за предоставляемые услуги связи, правильное применение нормативных актов по предоставлению услуг электросвязи, предоставление услуг справочно-информационного характера, разработку технологий по работе с клиентами и обработке информации. 15. Отдел компьютерных технологий осуществляет внедрение по структурным подразделениям филиалам акционерного общества вычислительной техники и компьютерных технологий, исследование и определение перспектив применения новых компьютерных технологий в отраслях акционерного общества. 16. Отдел новых технологий связи осуществляет анализ и использование информации о научно технических достижениях и передовом опыте, на основе анализа организует применение новых технологий на сетях связи филиала. 17. Проектно конструкторский отдел осуществляет подготовительные работы к изысканиям и проектированию, разработку и выпуск проектно – сметной документации, типовых проектов на строительство, реконструкцию и капитальный ремонт сооружений связи. 18. Производственная лаборатория организует работу по совершенствованию эксплуатации средств связи, разрабатывает мероприятия направленные на улучшение технического состояния и повышение технико-экономических средств связи. В состав предприятия входят 7 филиалов расположенных в райцентрах республики. Непосредственное руководство деятельностью филиала осуществляет директор. Для обеспечения более эффективного руководства и контроля, заместители директора курируют конкретные направления деятельности филиала. Основной формой финансового планирования на ОАО «ВолгаТелеком» является баланс доходов и расходов, состоящий из следующих разделов: доходы и поступления средств, расходы и отчисления средств, кредитные взаимоотношения, взаимоотношения с бюджетом. В структуре актива баланса на конец анализируемого периода долгосрочные активы составили 93,75%, а текущие активы – 6,25%. Валюта баланса предприятия за анализируемый период увеличилась на 264 038,00 тыс. руб. или на 14,71%, что косвенно может свидетельствовать о расширении оборота. На изменение структуры актива баланса повлиял рост суммы долгосрочных активов на 251 660,00 тыс. руб. или на 15,00% и рост суммы текущих активов на 12 378,00 тыс. руб. или на 10,64%. Сокращение доли оборотных активов делает имущество предприятия менее мобильным.

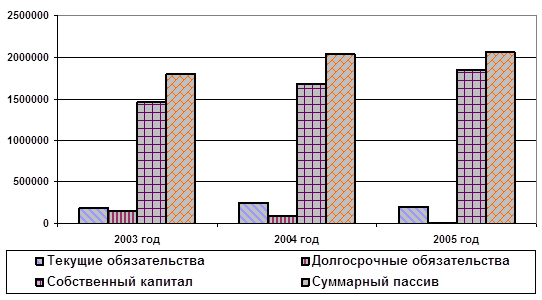

Рисунок 2.1 Структура актива баланса ОАО «ВолгаТелеком» На изменение структуры актива баланса повлияло, главным образом, изменение суммы долгосрочных активов. Изменения в составе долгосрочных активов в анализируемом периоде связаны с изменением следующих составляющих: сумма основных средств в анализируемом периоде увеличилась на 225 126,00 руб., или на 13,65%; сумма незавершенных инвестиций уменьшилась на 2 132,00 руб. или на 13,76%. В составе текущих активов произошли следующие изменения: сумма денежных средств уменьшилась в рассматриваемом периоде на 996,00 руб. или на 22,44%; величина краткосрочной дебиторской задолженности увеличилась на 19 370,00 руб. или на 26,05%; величина товарно-материальных запасов уменьшилась на 4 611,00 руб. или на 13,91%; величина расходов будущих периодов уменьшилась на 1 232,00 руб. или на 35,58%; сумма прочих текущих активов увеличилась на 203,00 руб. или на 534,21%. Доля оборотных активов в структуре имущества предприятия изменилась в рассматриваемом периоде на -0,23% и составила 6,25%. Формирование имущества предприятия может осуществляться как за счет собственных, так и за счет заемных средств, значения которых отображаются в пассиве баланса. Для определения финансовой устойчивости предприятия и степени зависимости от заемных средств необходимо проанализировать структуру пассива баланса. На конец анализируемого периода доля собственного капитала, основного источника формирования имущества предприятия, в структуре пассивов увеличилась и составила 89,22%. При этом коэффициент соотношения суммарных обязательств и собственного капитала на протяжении анализируемого периода имел тенденцию к падению и уменьшился на 0,07, составив 0,16. Это может свидетельствовать об относительном повышении финансовой независимости предприятия и снижении финансовых рисков. В абсолютном выражении величина собственного капитала увеличилась на 382 339,00 руб., т.е. на 26,29%. Проанализируем, какие составляющие собственного капитала повлияли на это изменение: – добавочный капитал уменьшился на 7 891,00 руб., или на 1,66%; – прочий собственный капитал увеличился на 390 230,00 руб. или на 39,84%. В структуре собственного капитала на конец анализируемого периода удельный вес: – добавочного капитала составил 25,42%; – прочего собственного капитала составил 74,58%. Сумма долгосрочных обязательств на конец анализируемого периода уменьшилась на 91,81% и составила 12 640,00 руб. Величина текущих обязательств в анализируемом периоде составила 209 235,00 руб. и увеличилась на 12,55%. Увеличение текущих обязательств связано с изменением следующих составляющих (рисунок 2.2): сумма кредиторской задолженности составила 161 436,00 руб. и увеличилась на 65,53%; доходы будущих периодов составили 15 506,00 руб. и уменьшились на 23,66%; резервы предстоящих расходов и платежей составили 31 547,00 руб. и уменьшились на 9,63%; сумма прочих текущих обязательств составила 746,00 руб. и уменьшилась на 35,69%. Анализ структуры финансовых обязательств говорит о преобладании краткосрочных источников в структуре заемных средств, что является негативным фактором, который характеризует неэффективную структуру баланса и высокий риск утраты финансовой устойчивости. В структуре кредиторской задолженности на конец анализируемого периода удельный вес: – счетов и векселей к оплате составил 75,13%; – налогов к оплате составил 4,90%; – дивидендов к выплате составил 0,02%; – прочей кредиторской задолженности составил 19,95%.

Рисунок 2.2 Структура пассива баланса ОАО «ВолгаТелеком» Сопоставление сумм дебиторской и кредиторской задолженности показывает, что на начало анализируемого периода кредиторская задолженность превышала дебиторскую на 22 280,00 тыс. руб., т.е. отсрочки платежей должников финансировались за счет неплатежей кредиторам. На конец анализируемого периода кредиторская задолженность превышала дебиторскую на 67 177,00 тыс. руб., т.е. отсрочки платежей должников финансировались за счет неплатежей кредиторам. Анализ финансового состояния предприятия осуществляется с целью помочь прогнозированию и планированию притоков денежных средств. На ОАО «ВолгаТелеком» выделяют три вида деятельности: основная, связанная с производством услуг связи; инвестиционная, связанная с приобретением и продажей долгосрочных активов и финансовая деятельность (выпуск ценных бумаг, погашение задолженностей и т.д.). Каждый из этих видов деятельности генерирует как притоки, так и оттоки денежных средств. Рассмотрим форму аналитического отчета о движении денежных средств прямым методом, которая представлена в таблице 2.1, составленную на основе отчета о движении денежных средств. Таблица 2.1 Анализ движения денежных средств (прямой метод), тыс. руб.

Анализ денежных средств ОАО «ВолгаТелеком» показал, что по всем видам деятельности преобладает приток денежных средств и основную часть притока генерирует основная деятельность предприятия. Это говорит о том, что полученных денежных средств, вполне достаточно для того, чтобы обеспечить текущие платежи предприятия, и что нет потребности в использовании заемных ресурсов. Таким образом, при составлении плановых притоков и оттоков денежных средств необходимо учитывать их движение по всем видам деятельности предприятия. Расчет денежного потока прямым методом дает возможность оценивать платежеспособность предприятия, а также осуществлять оперативный контроль за поступлением и расходованием денежных средств. |

|